下面重点回顾一下菜头持仓的几家还没来得及分析的公司的半年业绩。

先补充之前没有来得及分析的特变电工:

特变电工的利润和菜头之前的预测完全一致,扣非净利润落在了公司业绩预告的中间值。

比较欣慰的是,特变电工上半年的经营活动现金流净额继续大幅超过净利润,达到了53亿;同比下滑幅度低于净利润的下滑幅度,这对于依然处于大额资本支出阶段的特变电工来讲,尤为重要。

拖累特变电工业绩的最大拖油瓶,毫无疑问是新特能源的多晶硅业务。

单晶致密料从2024年1月初的人民币5.81万元/吨(含税)下跌至 2024年6月末的人民币3.46万元/吨(含税),跌幅超过40%,已击穿所有多晶硅生产企业的生产成本,全行业出现亏损。

没错,目前硅料企业已经是全行业亏损的状态。不仅是硅料,光伏产业除了电站和逆变器等企业,硅片和组件等大件基本上也击穿了成本价。

特变电工的输变电板块继续稳定增长,上半年新增合同240亿,同比增长了20%,多晶产量14.65亿吨,按照新特能源的设计产能30亿吨计算,几乎是满产的状态。

一万吨硅料,按照当前的价格,以完全成本计算,估计至少得亏一个亿。

逆变器上半年交货7GW,规模不大,但增速很快,同比增长了105%;火电发了83亿度。

整体来说,特变电工当前依然处于扩张阶段,各项费用都在增加,上半年因为新特能源硅料下跌,资产减值损失增加到了10个亿。

关于特变电工的中报,简单总结一下:

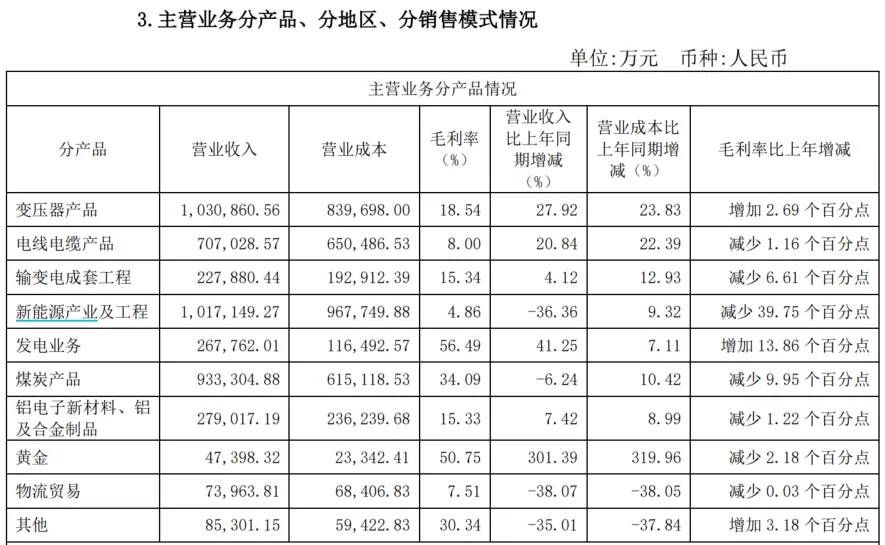

输变电业务继续同比20%+的速度增长,且毛利润整体是提升的,但是新能源配套公司几乎是不赚钱的。

发电业务继续保持快速增长,且毛利同步提升。

煤炭营收93亿,煤炭价格下滑,毛利下降较多,减少10个百分点,这个降幅略超菜头预期。

硅料依然是最大的拖油瓶,新特能源还有46亿存货,脑壳痛。

其他业务板对于公司净利润的影响较小。

关于特变电工的中报,重点大概就是这些,如果硅料不能快速改善,那么特变电工在硅料板块的减值计提全年可能会达到20亿以上,按照当前的煤炭价格维持不变,特变电工2024年的整体利润应该会落在50亿上下。

公司当前的市值600亿出头,真实滚动市盈率市盈率12倍左右,1倍PB,对于一家处于困境反转前夕的公司来讲,这个估值并不算高。

另外,特变电工资本开支虽然很大,但是经营现金流表现也很好,基本上能够满足公司内生性增长所需要的资金,只是现阶段要优化负债结构和提升分红,也是很难的事情。

对于特变电工来讲,未来的预期和当前的瑕疵都是同样明显,如果有价格更好的能源公司出现,菜头将来还是有调仓的计划。

当然,这里面的前提是能够找到一家估值更优的标的,但是要找一家基本面好于特变电工,且估值更低的同类公司,并不容易。

中国海油勉强符合,但是A股估值还是高了那么一点点,要是未来A股中国海油和特变电工安全系数上有剪刀差的机会出现,我应该会换仓,当然,不仅限于特变电工。

以上为菜头的个人思考和总结,不构成任何操作建议,请结合自身的实际情况,获取属于你自个儿的那份成长和认知。

点个发财赞,股票涨停!

原创首发 | 菜头日记(ID: CT600519)

作者 | 菜头

$特变电工(SH600089)$$新疆众和(SH600888)$$新特能源(HK|01799)$#炒股日记##复盘记录##固态电池蓄势待发,谁能捧得“圣杯”?#

本文作者可以追加内容哦 !