一、债市综述

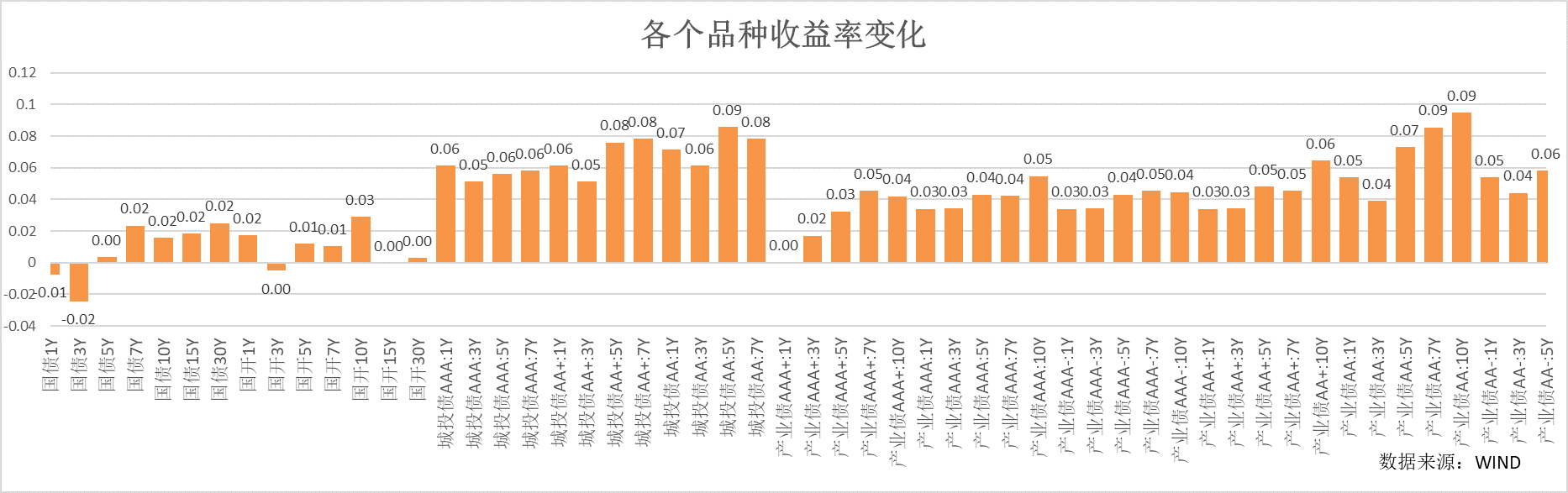

由于资金趋于宽松,上周债券无风险收益率曲线再现陡峭化,短端受资金偏紧影响,先上后下,随着隔夜资金利率重回1.8以下,短端整体下行;长端利率冲高回落维持震荡,小幅上行。信用债市场需求仍然较弱,信用利差小幅走阔。

货币市场方面,上周随着央行的投放,资金趋于宽松,全周央行逆回购净投放2040亿,同时操作MLF3000亿,累计净投放5040亿。随着央行净投放,周二资金利率开始走低, DR001从周一的1.86%下行至周五的1.6%下方,达到今年以来最低点,R001从1.91%下行至1.6%附近,二者中枢均较前一周下行13bp。7天资金利率从周一开始可以跨月,但也呈现稳步下行的态势,DR007从周一的1.96%下行至1.6-1.7%附近,R007从2.0%下行至1.8-1.9%,二者中枢分别较前一周下行2bp、上行3bp。本周二级1年国股存单周五收盘1.955%,较前一周基本持平。

二、影响债市主要因素或事件

资金利率:

上周全周央行逆回购净投放2040亿,同时操作MLF3000亿,累计净投放5040亿。未到期的公开市场逆回购量仍有近1.2万亿。央行公告8月累计从市场净购买国债1000亿,其中包括4000万特殊国债买入和3000亿二级市场国债卖出。政府债净缴大幅下降至-1460亿。

政策:

24日,央行行长潘功胜在接受采访表示,将继续坚持支持性的货币政策立场,引导货币信贷合理增长,推动企业融资和居民信贷成本稳中有降,保持人民币汇率在合理均衡水平上的基本稳定。引导金融机构加大对重点领域、薄弱环节的信贷支持力度,更有针对性地满足合理的消费融资需求。同时,研究储备增量政策举措,增强宏观政策协调配合。融资平台的数量和存量债务水平不断下降,大部分融资平台到期债务实现了接续、重组和置换,融资成本负担较之前显著下降。当前高风险中小银行数量较峰值已压降近半。

经济数据:

根据财政部数据, 7月一般公共预算收入同比-1.9%,降幅较前期已连续两月缩窄。广义财政收入方面,土地市场景气度仍是拖累。7月政府性基金预算收入同比-33.6%(国有土地使用权出让收入-40.3%)。可比口径下,7月一般公共预算收入同比-0.6%,较6月略有回升,但低于1-5月。其中,非税收入依然是支撑第一本账收入回升的主要因素,当月同比录得14.6%,拉高财政收入增幅1.6个百分点。一般公共预算支出同比6.6%,显著高于5-6月(同比分别录得2.6%和-3.0%)。广义财政支出方面,7月政府性基金支出同比-5.0%(前值-11.1%),为今年以来最高水平,未来支出能否持续,很大程度受收入制约。

8月官方制造业PMI为49.1,较前值下降0.3个点,5月起连续4个月处于50以下;综合PMI为50.1,略低于前值的50.2。这一指标自4月起连续5个月回落。8月PMI数据显示,宏观经济仍然呈现放缓特征,供需双弱,且弱于季节性特征。

三、债市展望

随着资金利率下行,债券市场整体情绪小幅恢复,市场利率上行幅度放缓。整体利率冲高回落,信用利率需求仍然较弱,信用利差小幅上行。

本周关注央行公开市场操作和流动性趋势,如果流动性维持宽松,则信用债市场情绪有望进一步恢复。市场无风险利率仍然处于区间震荡中,关注信用利差变动趋势。

$圆信永丰丰和A(OTCFUND|008067)$

$圆信永丰丰和C(OTCFUND|008068)$

$圆信永丰强化收益A(OTCFUND|002932)$

$圆信永丰瑞盈债券A(OTCFUND|020815)$

$圆信永丰丰润货币B(OTCFUND|004179)$

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !