天天财经讯,刚刚经历了高层人事舆论风波的千亿券商海通证券,前不久交出了上半年“成绩单”,从数据上来看,其五大业务板块全面承压,盈利能力已被“踢出”头部券商阵营。

截至今年上半年,海通证券实现营业收入88.65亿元,同比减少47.76%;归属于母公司股东的净利润9.53亿元,同比下降75.11%。

对于上半年业绩继续滑坡,海通证券曾表示,主要是因市场行情波动,投资收益和公允价值变动损益减少;股权融资规模下降,投行业务收入减少。

海通证券的五大业务板块各项均出现下滑,尤其交易及机构业务更是“大滑坡”。报告期内,公司财富管理、投资银行、资产管理、交易与机构、融资租赁等实现营业收入分别为35.92亿元、9.69亿元、12.31亿元、3226.04万元、22.84亿元,分别同比减少13.3%、54.83%、5.09%、98.57%、10.05%;毛利率分别为36.72%、5.44%、51.57%、-3017.54%、41.83%。

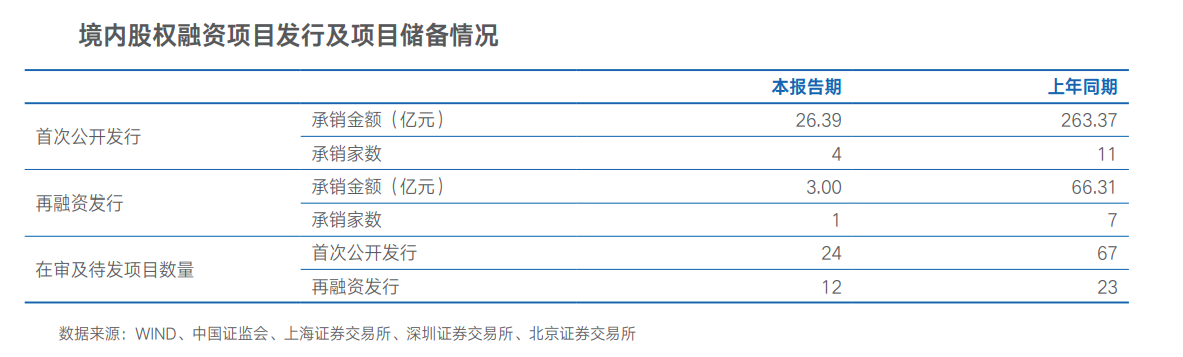

投资银行业务的下滑主要是IPO融资金额同比下降,公司股权承销收入减少。今年上半年,海通证券股权融资承销金额从上年同期的263.37亿缩水至26.39亿;再融资发行金额仅为3亿,与上年同期的66.31亿差距较大。从在审及待发项目数量来看,IPO项目和再融资项目数量均有四成以上幅度的下滑。

在外界看来,海通证券的投行业务风格向来激进,自2020年,海通证券开始在科创板保荐业务上发力,不到一年其在投行业务方面跃升到仅次于中信证券和中信建投的头部位置。2021年,海通证券的投行业务收入达到巅峰期的56.6亿元,但此后开始下滑。

投行业务滑坡的同时,其保荐项目撤否率和被处罚情况却居高不下。Wind数据显示,海通证券2022年撤回16家保荐项目,撤否率达11%,在头部券商中位居第一。截至8月30日,海通证券年内首发保荐项目达50家,其中主动撤回25家,撤否率达50%。

IPO保荐项目一查就撤成了海通证券被广为诟病的症结,一度被质疑“盲目追求规模,轻视风控”。这一点在监管处罚上也能窥得一二。

数据显示,今年上半年监管对投行违规开出74张罚单,其中海通证券收到10张,是被罚的31家券商中收到罚单最多的一家。今年1月29日,上交所发布监管措施决定书,经现场督导发现,海通证券存在首发保荐业务履职尽责明显不到位、投行质控内核部门未识别项目重大风险及对尽职调查把关不审慎等缺陷。根据有关规定,上交所决定对海通证券予以监管谈话,对海通证券时任保荐业务负责人姜诚君、时任内核负责人张卫东、时任质控负责人许灿予以监管警示。

4月,海通证券因参与中核钛白违规定增一案,被证监会立案调查,罚没776.44万元。

提到海通证券投行业务,姜诚君是绕不开的人物。就在海通证券半年报发布的前一日,根据中央纪委国家监委网站发布的消息,原副总经理姜诚君在境外落网并被遣返回国。

海通证券前副总经理姜诚君被遣返回国 图源:中央纪委国家监委网站公众号

姜诚君曾是海通证券投行业务的核心人物,在其任职的20余年间不仅担任过项目保荐人,后期还长期担任海通证券投行业务的条线负责人。2008年-2020年,姜诚君作为首发保荐人代表,共签字过10个IPO项目,涉及募资金额达90.85亿元。在这10单IPO项目中,海通证券作为首发主承销商收取的承销保荐费用总计6.09亿元。

2020年-2023年,姜诚君从海通证券领取的税前报酬为424.41万元、549.68万元、317.76万元、197.74万元,四年累计获得薪酬达1489万元。“赚得真多干得真差”成了外界对姜诚君的评价。

半年报显示,2024年上半年,海通证券共完成4单首发项目,市场排名第一,上年同期为7单;承销金额为26.39亿元,同比减少90%,市场排名第五。对于今年下半年的规划,海通证券表示投资银行业务线将加速推进并购重组业务开展,加大产业类债券、金融债等产品的投入力度,优化境内外协同机制,并进一步压实“三道防线”责任。

若结合去年年报来看,海通证券业绩下滑态势难止。去年该公司净利润大幅下滑105.99%至-3.11亿元,是进入本世纪以来首次录得净利润亏损,业绩已经不及2021年的零头。

业绩巨亏的根本原因,是海通证券为境外实体海通国际在港股退市买了单——受收入下降,股票和债券投资暴雷等影响,海通国际2023年亏损近73亿元。退市的资金转化成了海通证券的巨额成本,进而大幅拉低了盈利。

在4月12日的业绩发布会上,海通证券总经理李军表示,海通国际完成私有化之后,“将持续加强集团化管控,深入推进母子公司各个业务条线和中后台职能条线的一体化经营管理,促进海通国际恢复自身良性循环发展能力,提升盈利水平。”

私有化后的海通国际,本身已经“元气”受损,海通国际的境外贷款、债务等都还要继续支付利息等成本,在市场环境未彻底好转的情况下,海通证券可能要继续承受境外业务的亏损。

换言之,海通国际这个“包袱”不能马上甩掉,甚至可能需要海通证券继续输血。

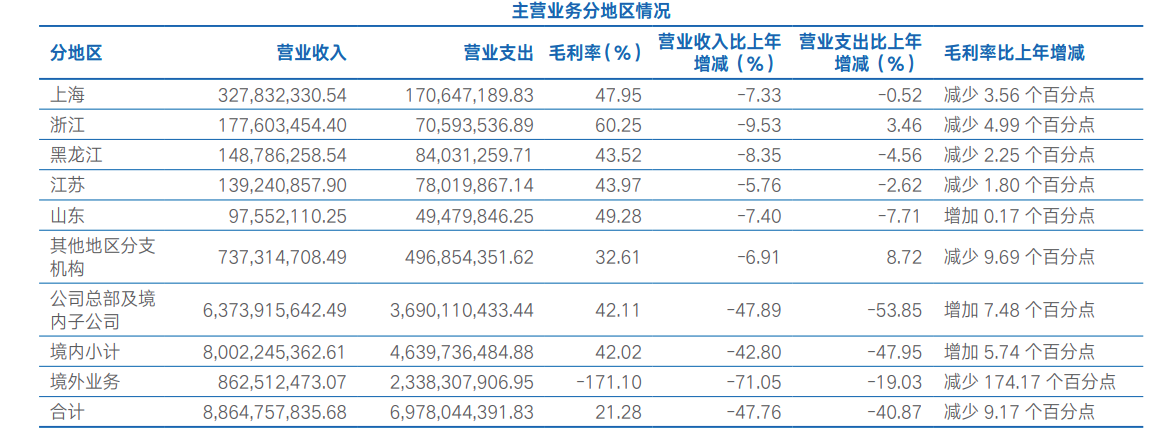

从今年半年报分析,分地区来看海通证券的海外业务是唯一亏损的区域。财报显示,公司境外业务上半年营收8.63亿元,营业成本达23.38亿元,毛利率为-171.10%。海通证券境外业务主要依托海通国际开展。截至6月30日,海通国际实现收入-16.97亿港元,净利润-28.73亿港元。

从海通证券2023年财报来看,券商的核心业务——财富管理、投资银行、资产管理三大板块,营收较上年都在下降的同时,毛利率还在收缩。截至今年上半年,海通证券财富管理、投资银行、交易及机构业务的毛利率同比分别减少5.17、33.87、3065.29个百分点,资产管理、融资租赁业务的毛利率分别提升3.53、5.31个百分点。

券商的自营业务是利用自有资金投资债券、股票、基金等资产自担风险自享收益。海通证券将自营业务纳入到“交易及机构”板块中。但从历年年报看,这个板块已经连续两年营收是负数,到了今年上半年仅实现营收0.32亿元,同比下滑幅度达98.57%,是所有业务里滑坡最大的。

对于已有36年历史,成功穿越几轮周期的老牌头部券商,海通证券面临的风暴恐怕还没过去。

本文作者可以追加内容哦 !