8月底的最后两天,A股给挨了一整月家暴的股民基民喂了两颗枣吃,可作为背景板,今年以来收益率一骑绝尘的国有五大行纷纷暴跌。

中国银行,-6.45%,今年上涨26.26%;

工商银行,-7.86%,今年上涨31.69%;

农业银行,-8.50%;今年上涨30.97%;

建设银行,-8.84%,今年上涨22.01%;

交通银行,-10.45%,今年上涨30.09%

今天,9月的第一个交易日,五大行止跌反弹,A股主要指数反弹结束,掉头向下。

于是,说银行跌倒,A股吃饱的人站起来了;说银行股尤其是五大行就是“吸血了”A股的底气更。

银行股已经和国债一起,成为了A股主流指数的跷跷板。

银行的罪,是独自走牛?

截至8月底,申万银行指数上涨13.31%,这还是周四、周五大跌过的。

作为对比A股今年来的收益中位数是-26.96%,偏股基金中位数是-9.83%。

是不是吸血不知道,但在这个普遍亏钱的市场里,五大行涨得确实脱离了群众。

所谓不患寡而患不均,踏空银行的同志,不管是出于嫉妒还是出于抱怨,总之就是不满四大行的独立行情,质疑四大行独自走牛不符合政治性、人民性。

于是大概在8月20日左右,市场开始流行一种叙事——

剔除五大行的上证指数,已经跌到2600、2400、2100点。

我们当然知道这是常识性错误——

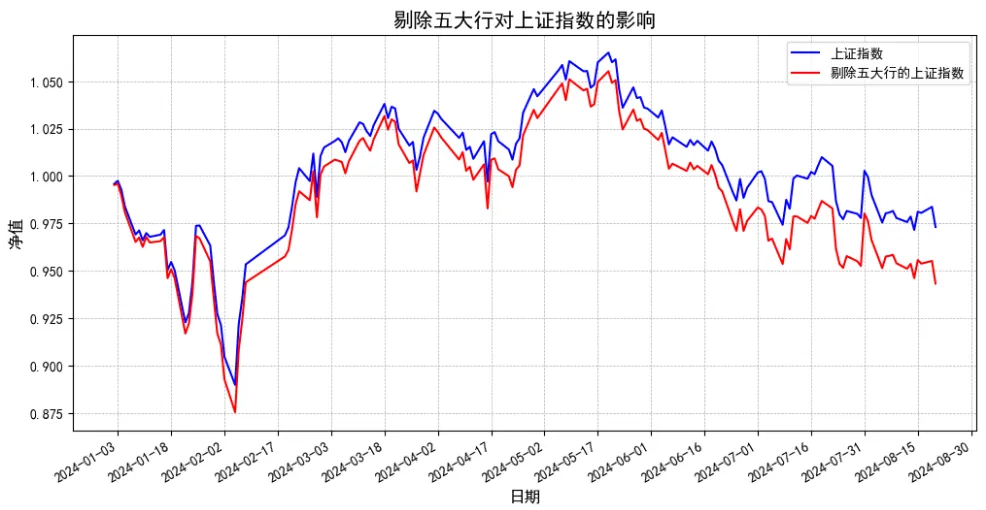

对此,iETF令狐冲在《真的是银行在扛着A股前行?》中做出了精细的测算。

剔除掉5大行的上证指数,比原来多跌了3%。换算成点位的话,不到100个点。

差别确实有,但远没有那么夸张。

但原本,任何一个主流的宽基指数,其权重股对指数的拉动都是巨大的,权重股之所以是权重股,就是因为他的涨跌对指数影响大,对不?

标普500也是如此,所以,这肯定不能算错。

这件事证伪容易,但我相信更多的朋友,大家当时愿意转发的谣言,还是觉得五大行成为了国家队救市,唯一的获益者,甚至吸血了其他板块。

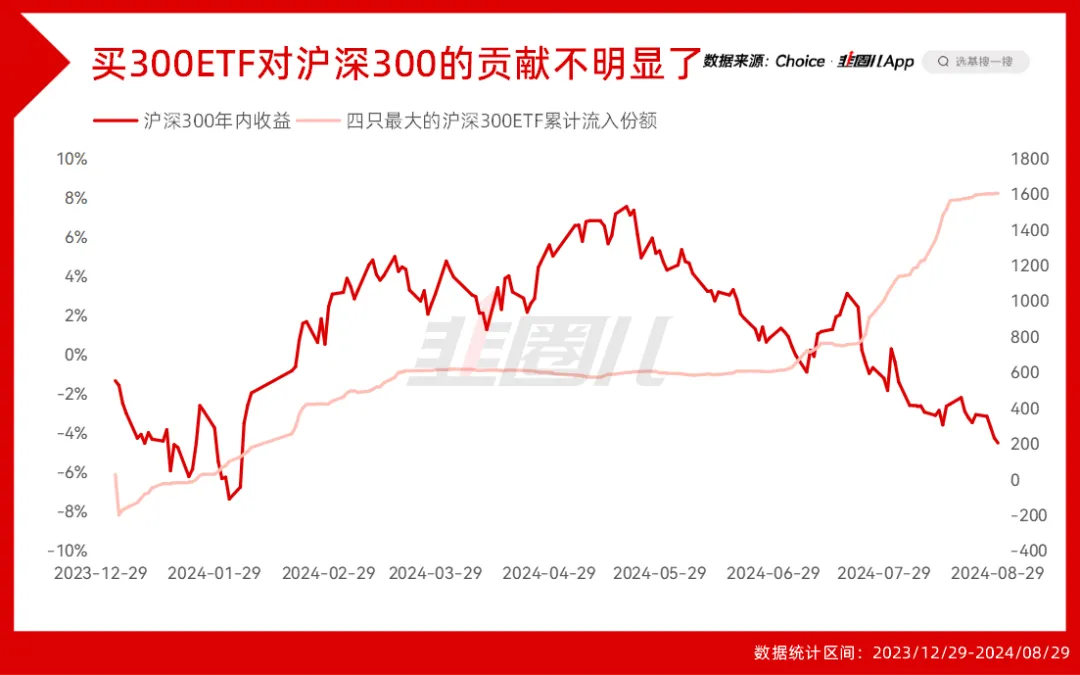

请看,国家队救市买沪深300,华柏、易方达、嘉实、华夏全市场最大的四只沪深300ETF合在一起,份额流入1800亿,规模增长超2500亿。

但是,截止到2024/8/30,今年以来沪深300的价格指数的表现是多少呢?

-3.2%。

国家队的努力,至少对沪深300并不明显。

但与此同时,五大行的股价,看起来是很大程度的获利于沪深300ETF的流入。

原本银行板块是红利指数的数一数二的重仓行业。

按理说四大行也一定程度上受益于红利指数的上涨。

但我们可以发现,自5月底红利见顶后,红利指数已经连续下调了3个月,而同期四大行的股价表现,根本没受影响。

所以,流动性才是银行上涨,最最直接的原因。

银行上涨,得益于公募基金的低配

于是有朋友觉得是公募基金新的抱团,把四大行奶了起来。

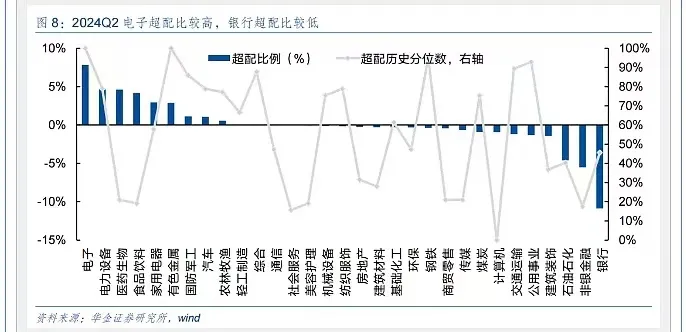

但众所周知,银行股,尤其是成长性一般、管理粗放一些的四大行,一直不是主动基金的菜,银行板块也是二季度公募基金最最低配的行业,没有之一。

就算在被分类为“深度价值”标签的基金经理里,也只有中泰姜诚、安信张明等,对五大行中经营较好的工行和建行进行了比较有效的持仓。

我承认,可能630之后,对今年的相对排名有压力的基金经理,会去追涨银行;我同样认可,在主动基金指数化的大背景下,不少管理人会有意愿,把过去低配的银行,买到标配。

但至少截至到上半年度,公募基金与银行这轮行情整体是错过了。

同时,也正因为公募基金的低配,才使得银行的上涨,无比顺畅。

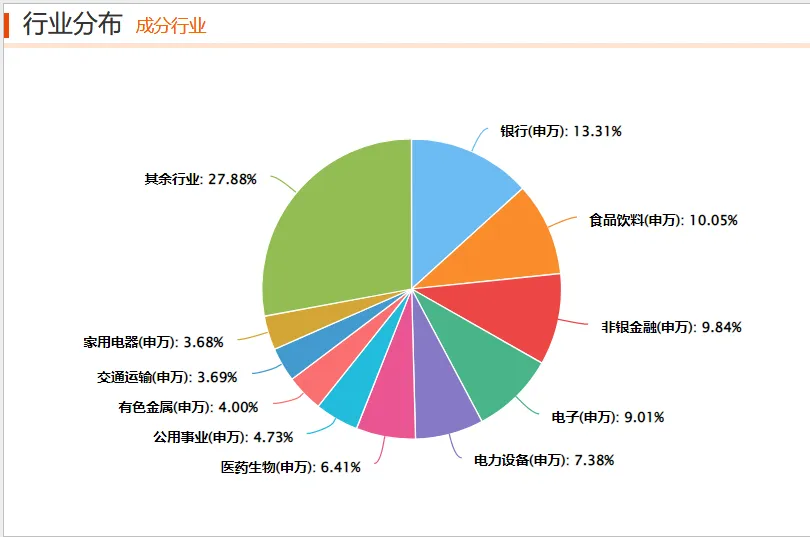

大家看,沪深300的主要行业——

银行是第一大,占比13.04%。

而刨除银行和非银金融之外,食品饮料、电子、电力设备和医药,他们都有一个共性——公募重仓行业。

国家队买入沪深300ETF,按理说是公允的向这些行业一起注入流动性的。

但偏股基金在一直失血,一增一减,流动性被抵消。

中金的银行分析师林英奇估算,今年指数型股票公募基金份额净申购2300亿份,而主动型股票基金份额净赎回1400亿份,银行板块作为沪深300指数中最大的行业,偏股型公募基金配置仅为2%。

四大行从筹码角度没有压力,再加上高股息特征吸引了险资和增配红利的多路资金的加码。

于是,四大行的上涨就通畅了。

A股的伟大,都是熬出来的

具体到基本面层面,银行是最标准的,顺周期行业。

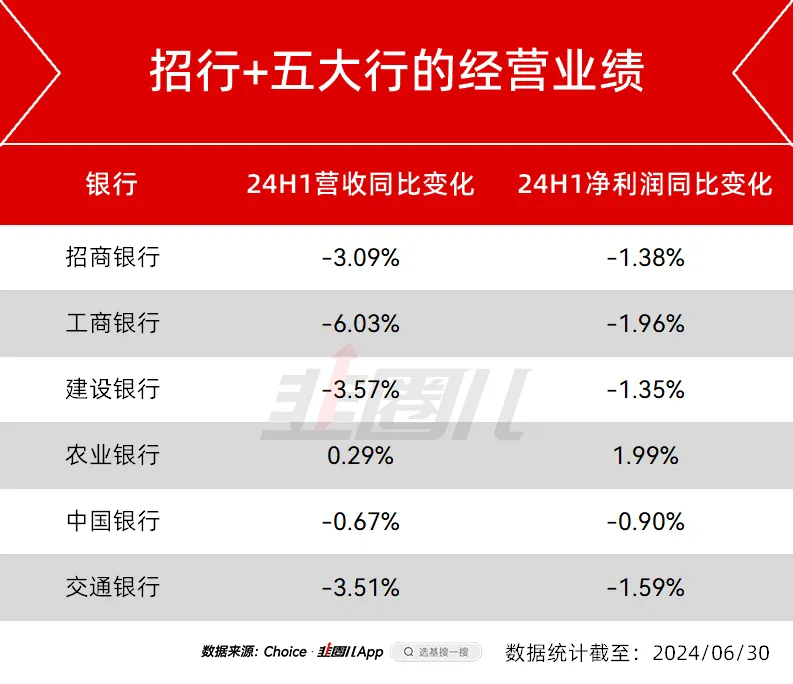

经济好,投融资、信贷火热,银行才好赚息差;经济不好,银行不可能好,最新披露的几大银行的中报,大家也能看到——

这个业绩,坦率说,你很难从基本面角度,找到支撑他“独立行情”的点,在净息差收窄,以及降低存量房贷利率的“小作文”下,银行的基本面,其实很难说会好转。

只是银行估值低、分红多、预期差,对比之下,大行的基本面显得好了很多,而已。

如果实体经济一直起不来,银行可能也需要继续让利实体,而不是继续空转。

值得说明的是,我个人从不排斥银行的上涨,在我看来,这远远比去年炒微盘股,好上一百倍,至少人家有业绩,有股息,还愿意中期分红。

但我尊敬的是低位布局银行的那些投资人——

在2022年年底,曾有深度价值投资者撰文,系统性的提及国有大行的投资价值。

同时,去年6月,我还拿到过丁昶出版的新书《买入银行股》。

后视镜的看,当时真是买入银行股绝好的机会,他们有认知,有信仰,也就有收益。

我们没有,也就错过了,仅此而已。

但我是觉得,不管你喜欢喜欢银行,都能从他们身上,得到一些A股生存的启示。

A股的伟大都是熬出来的。

站在2018年年初,买入工行和茅台——

到2018年底,工行累计亏10%,茅台亏15%,买银行确实是一笔成功的投资;

2019年底,工行累计涨3%,而茅台已经涨70%;

2020年底,工行累计亏7%,茅台已经涨186%;

2021年底,茅台开年暴涨但之后一路向下,年内收益为正,而工商银行继续下跌;

2022年底,茅台亏13%,工行在2018-2021毫无表现的情况下,继续下跌,微跌0.22%;

2018-2022,五年的时间,工商银行都算不上一笔成功的投资,恰恰相反,他无比的失败,对这样的股票,除非是真的以收息为目的,不然在2020、2022年你肯定有无数的理由破防卖出。

但也就是转过年来,2023年开始,工商银行为代表的大行在高分红+国家队救市的刺激下,逆势向上,今年工行新高,但距离上次新高,已经过去了8个年头。

不涨的时候,全是利空;等真涨起来,利空就不见了。

所以还是那句话——

今天的消费、医药,同样也是利空缠身,尤其是医药受困医保账户基本面、情绪面一塌糊涂。

但未来肯定有这么一天,或者是某些trigger,或者是某些政策转向,医药的股价再次启动,那时候我们这些媒体,会后知后觉,找到估值、基本面的利好,右侧的资金开始分批入场,开启新一波的轮回,这就是A股。

本文作者可以追加内容哦 !