今天开始,我打算捋一捋每个行业的现状,第一篇先从旧经济的代表,房地产,这个当下人人嫌弃的行业开始吧。

当然,大伙都是来炒股的,最终还是要落实到个股上去。

所以这个系列会加入PK功能,选择行业内的股票,与行业进行PK。

房地产01:营收利润

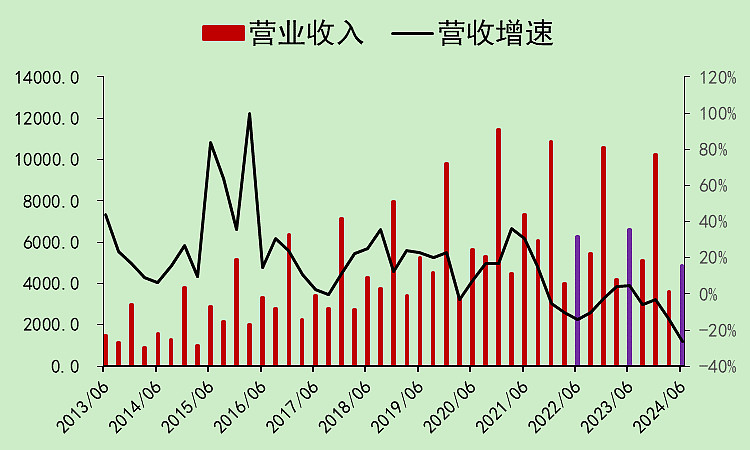

房地产二季度营收同比-26.18%,增速低于上一个季度的-13.68%,加速下滑。

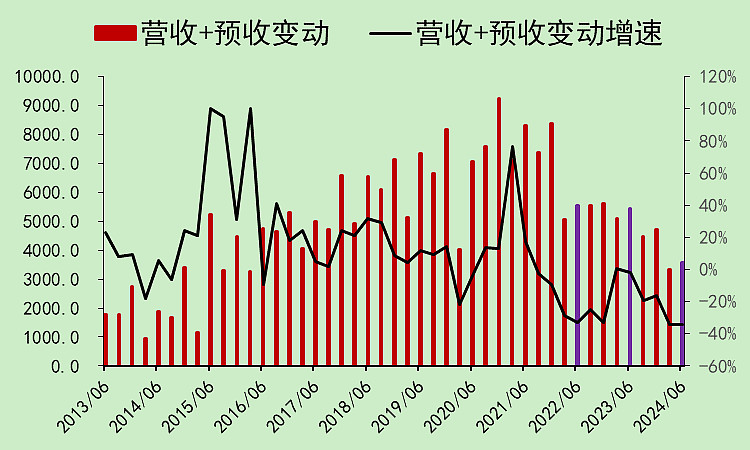

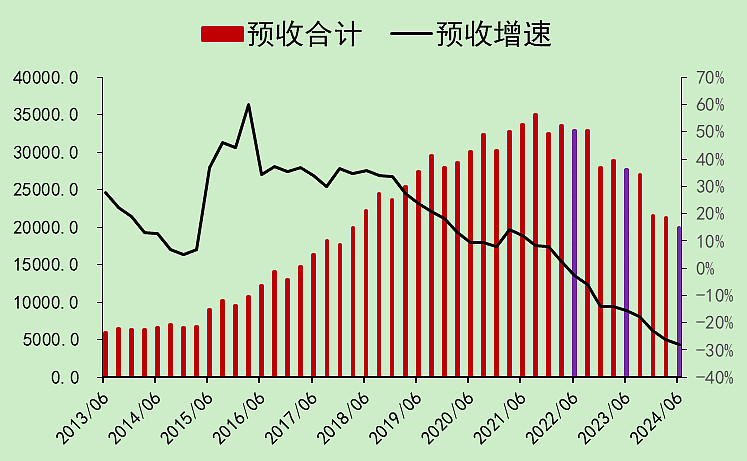

不过,考虑到房地产特有的销售制度,应该把预收的变化,也加入到营收当中去,这样看才更有说服力。

那么二季度实际上是同比下降了34.22%,和一季度下降34.32%,基本上一致。

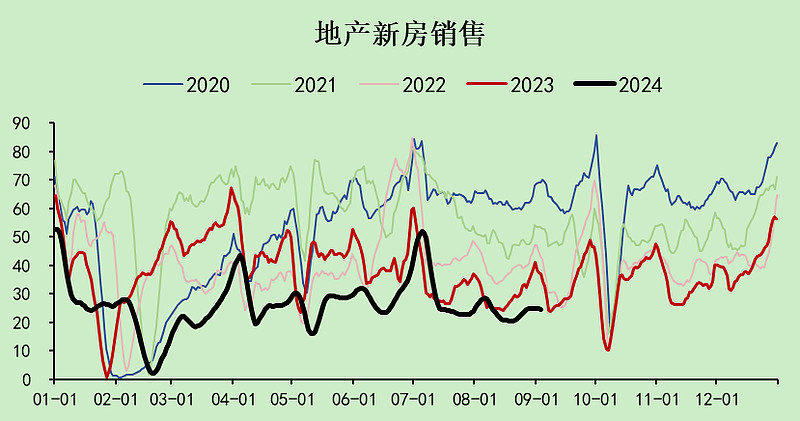

这里插一个地产新房销售的图,今年一季度和二季度下降都比较明显,但三季度的降幅应该收窄了一些。至于为什么收窄,图中显示,应是去年下半年本就比较弱,低基数而已。

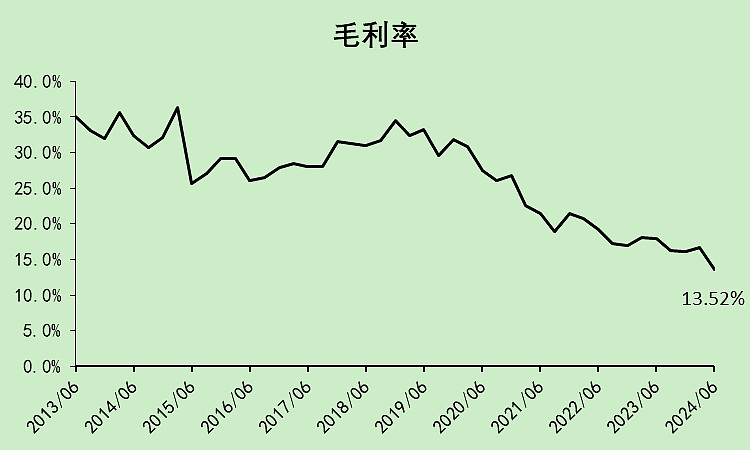

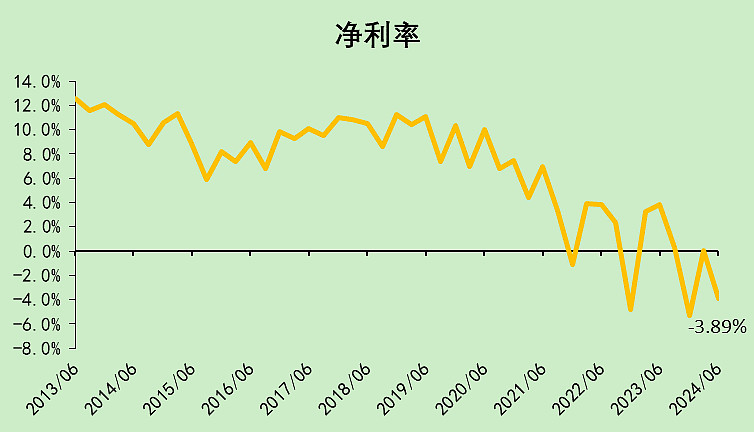

当然,就算营收降幅收窄,毛利率也是大幅下降的。

二季度毛利率为13.52%,去年同期为17.89%。

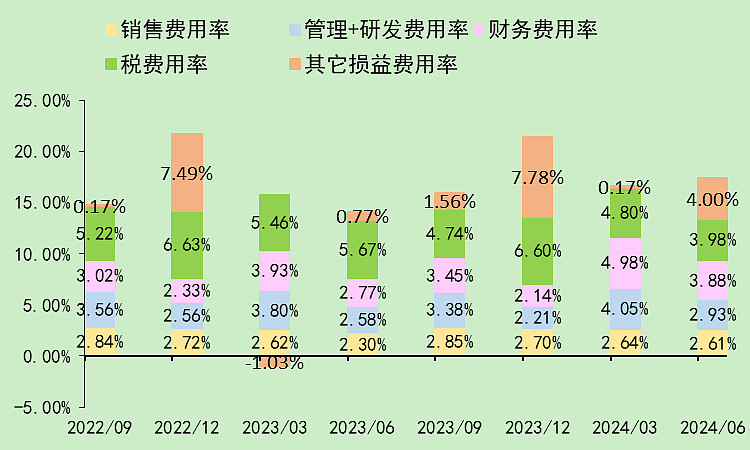

销售、管理、研发费用率都有上升,但上升幅度并不是很大。

财务费用率上升比较多。

其它亏损的上升最为明显。

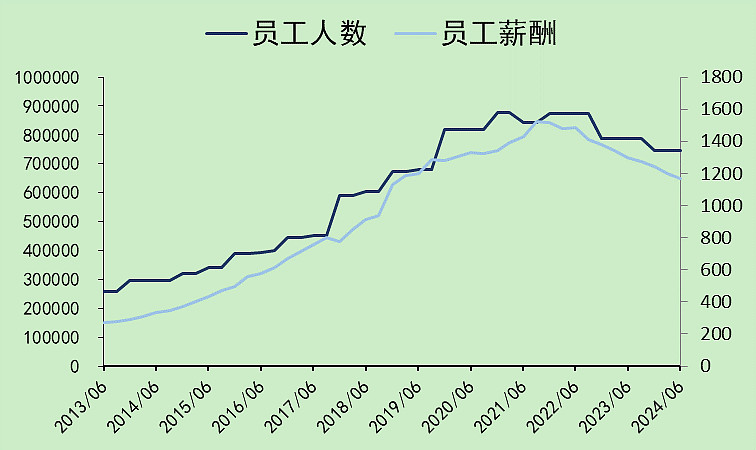

销售和管理费用,主要是人工,这个行业现在的做法就是减少人工,以及降低人均xin酬。

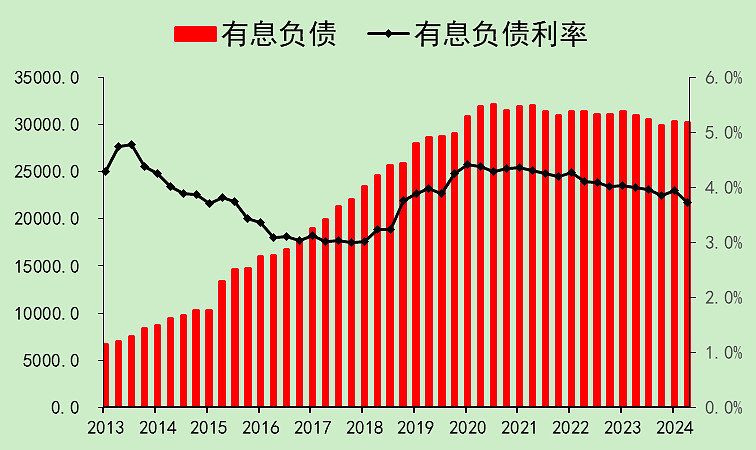

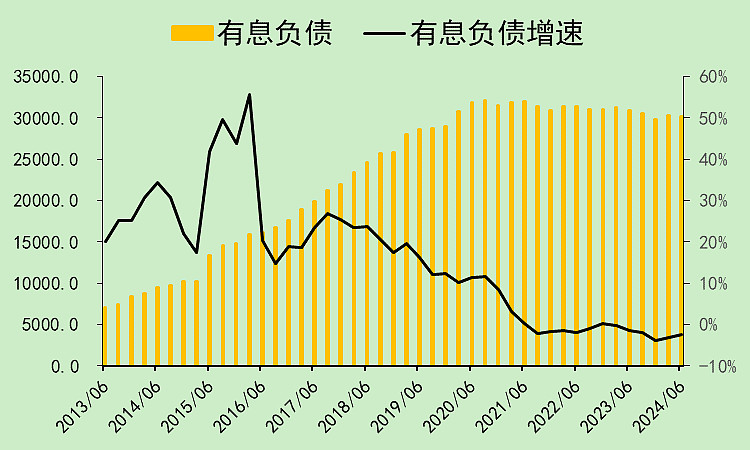

财务费用就比较麻烦,因为债务是刚性的,即使利率下降一些,但债务规模不会下降,财务费用的降幅就比较有限。

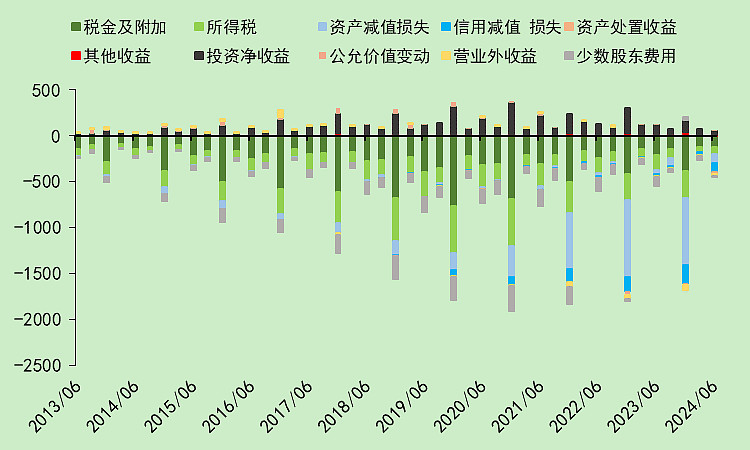

至于其它亏损,这次二季度出现了比较多的资产减值损失和信用减值损失,这在往年二季度都是没有的,一般只会在四季度一次性洗澡。

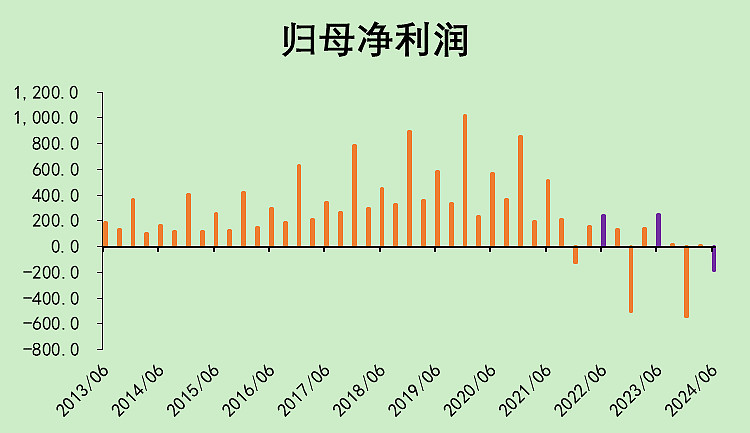

所以,我们就看到了惨兮兮的净利率,以及净利润。

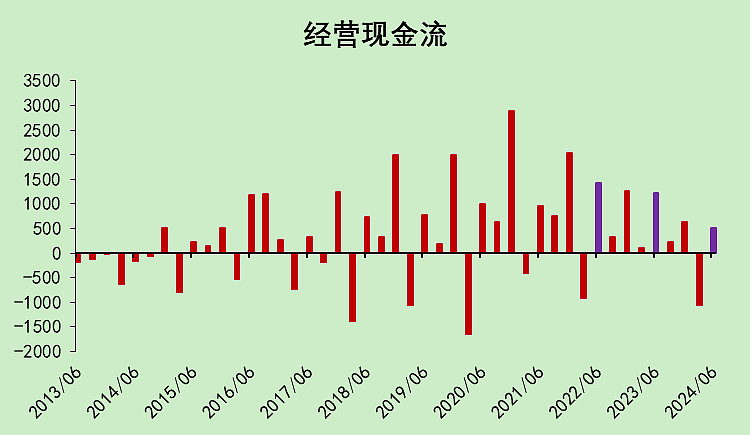

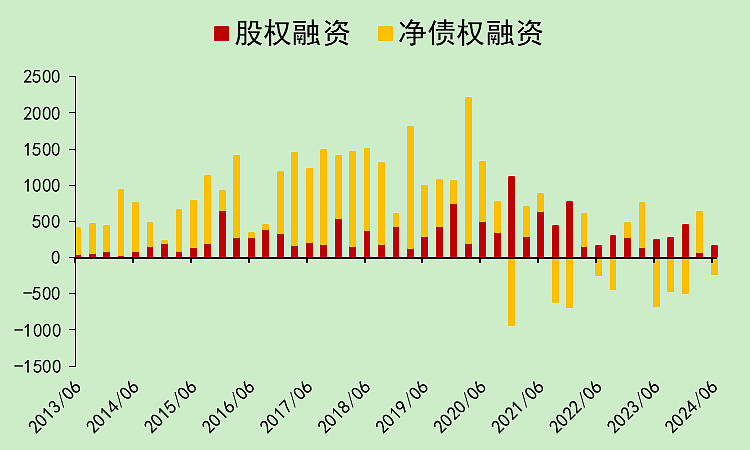

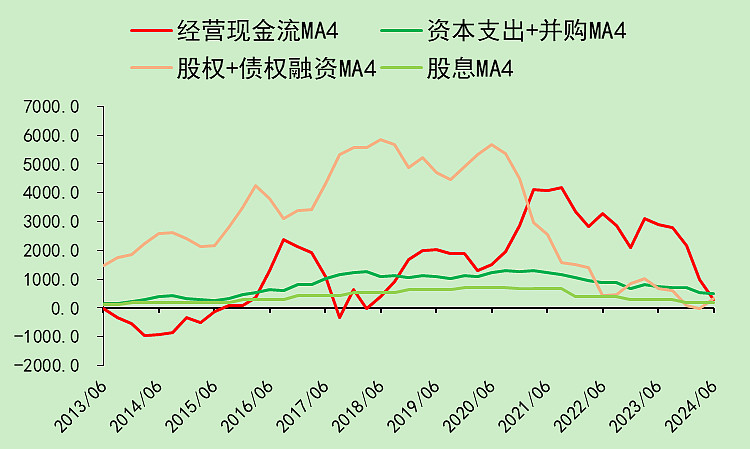

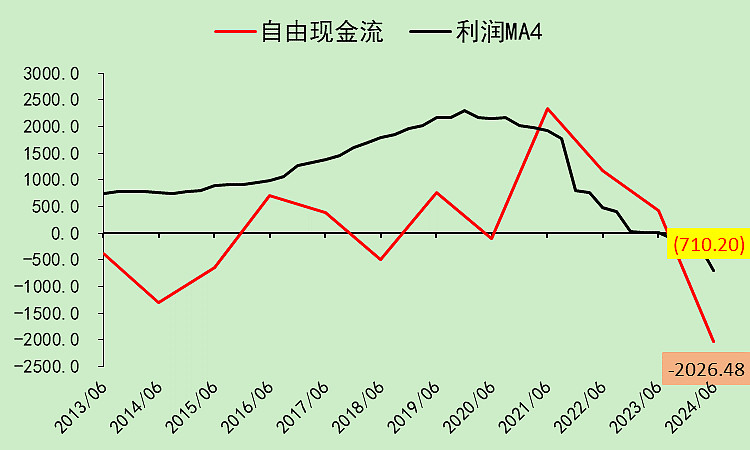

房地产02:现金流量

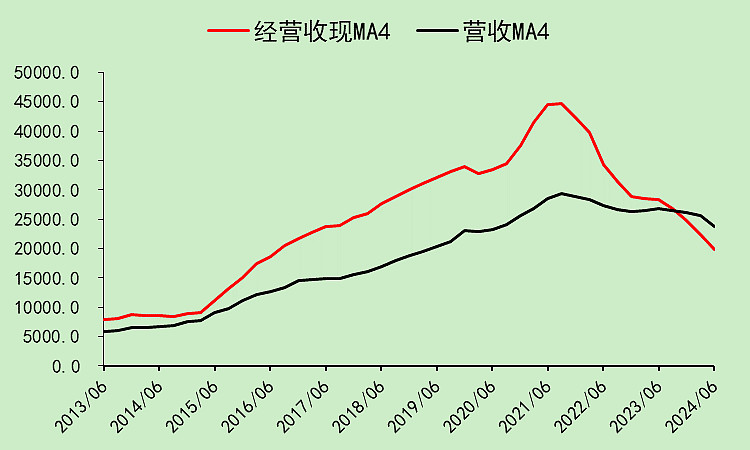

二季度经营净现金流为512亿元,去年同期为1212亿元,同比下降,好在比一季度的降幅减少。

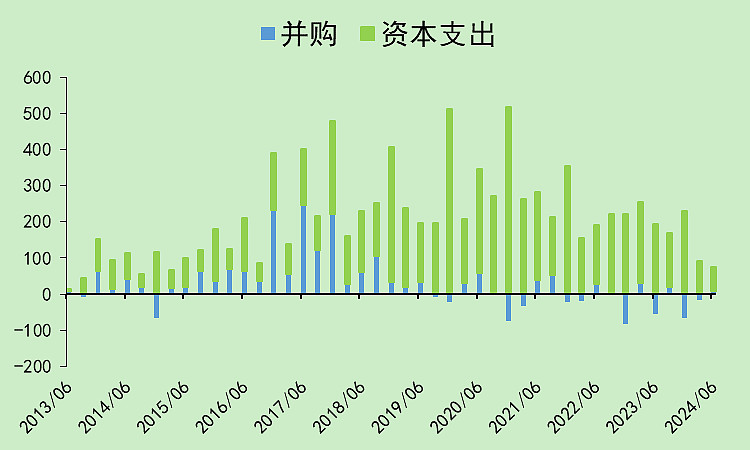

资本支出必然是很低的,甚至有很多地产公司都在处置资产,回笼现金。

(拿地和盖房大部分不属于资本支出,而是属于经营现金流的流出项)

净债权继续减少,到底是没有融资意愿?还是被抽贷?我想不用我多说。

各项现金流当前是这样的,都躺了。

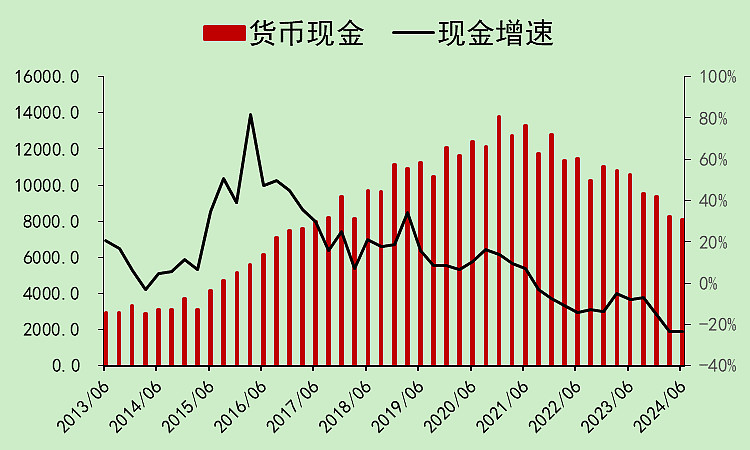

房地产03:资产负债

账面类现金资产还有8109亿,比一季度末减少了239亿。

有息负债30164亿,反正看不大出来变化,不过确实是减少的,但意义不大。

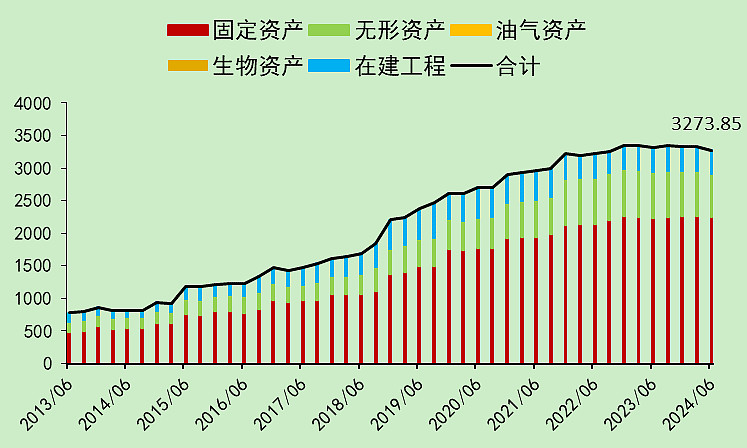

房地产行业的固定资产、无形资产,和它盖的房子和拿地无关,所以金额比较小。

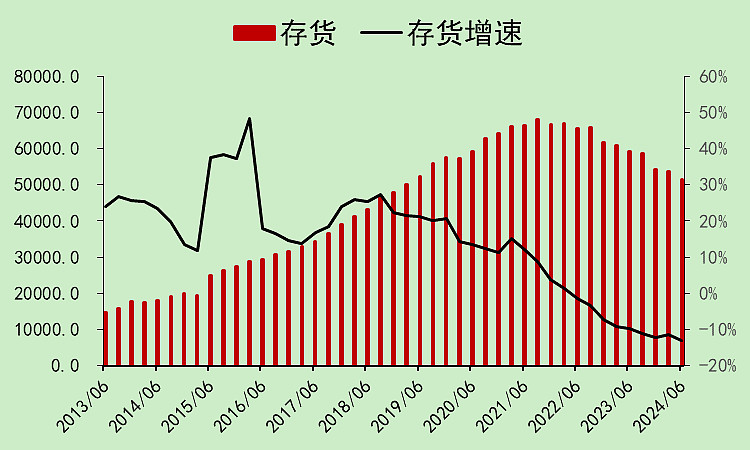

房子和土地都属于存货,存货是明显下降的。

大量的预收是商品房预售制度下的产物,预售制度被烂尾楼搞破产了。

其实当下房地产公司现金流的问题,主要是预收没了。

房地产04:自由现金流

经营收现的降幅明显快于营收,就是预收下降导致的。

自由现金流下降更明显。

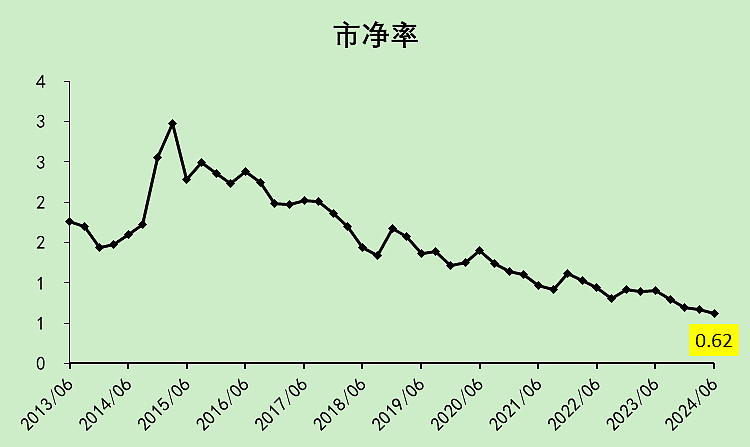

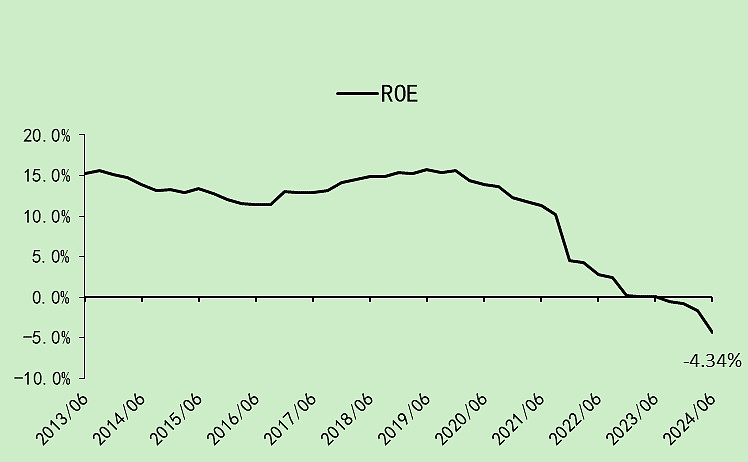

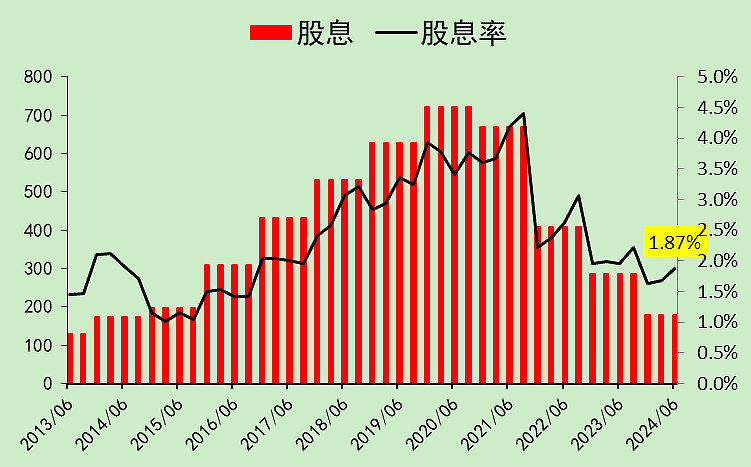

房地产05:估值和股东

市盈率是负的,就不放图了。

市净率0.62倍,算不算低估?

全行业ROE为4.34%。

股息率为1.87%,不过这是静态股息率,估计今年股息还会继续下降。

这里我想问,有没有球友在2021年的时候买了平均4.5%股息率的地产股?(部分地产股的股息率可能都在10%以上了)

这是一个股息率崩盘的例子,下一个会是谁呢?某行有没有可能?不知道,希望不会。

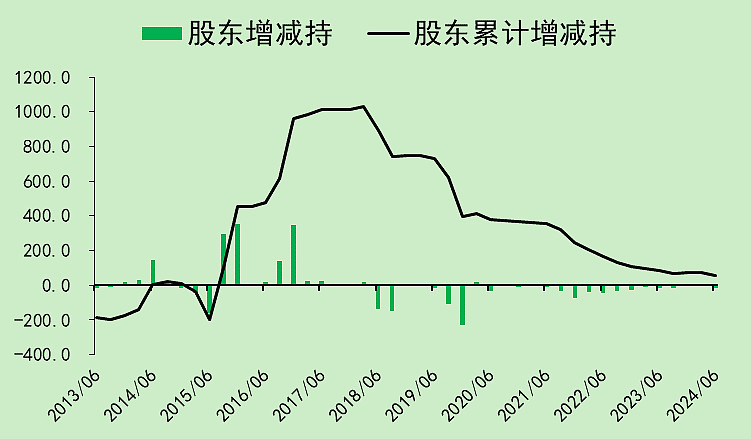

都这样了,大股东们还在减持。

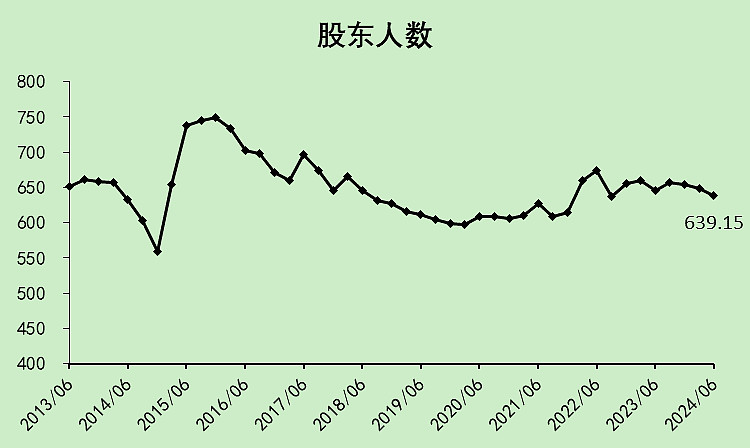

这篇文章,写给地产行业全体639万的股东。

房地产06:总结

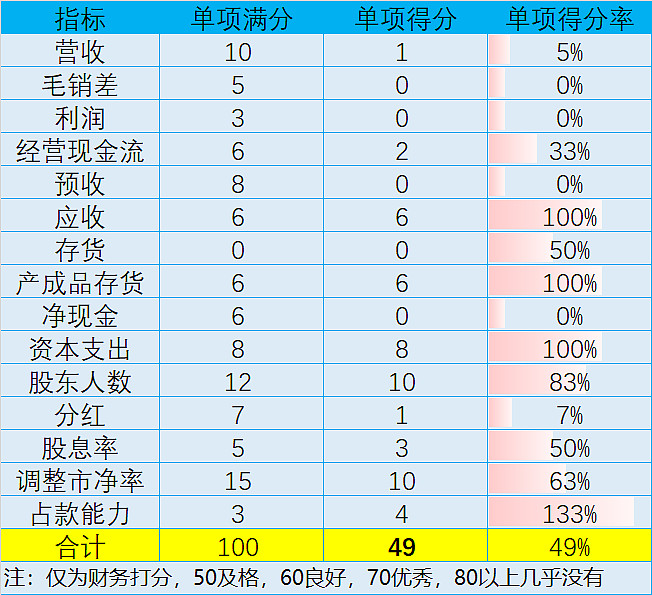

这个行业的扣分项,基本上都在经营指标上,营收利润现金流,这几项。

所以,一旦预期反转,这个行业的弹性也会很大。但看目前的大环境,概率似乎不大。

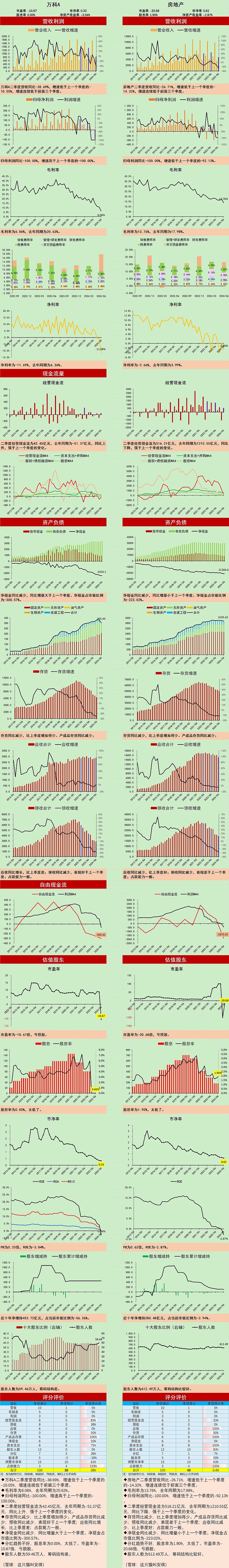

房地产07:万科VS房地产

二季度,万科A的营收、预收、利润明显下降更多,分红也没了。

当然,万科的PB只有0.33倍,即使资产水分很大,但打折力度也是非常大。

评分是侧重于边际变化,万科是最近几个季度才变差的,而整个房地产早就变差了,所以万科在打分的时候吃亏了。

你相信否极泰来吗?

$万科A(SZ000002)$

$房地产ETF(SH512200)$

本文作者可以追加内容哦 !