今年以来,伴随股票市场的冷清,可转债也遭遇了寒冬。截至8月底,中证转债指数跌回了2021年初的水平,年内跌幅超过沪深300和上证指数!

可转债现在可以抄底了吗?攻守兼备的可转债,今年为何遭遇寒冬?今天,我们来聊聊可转债。

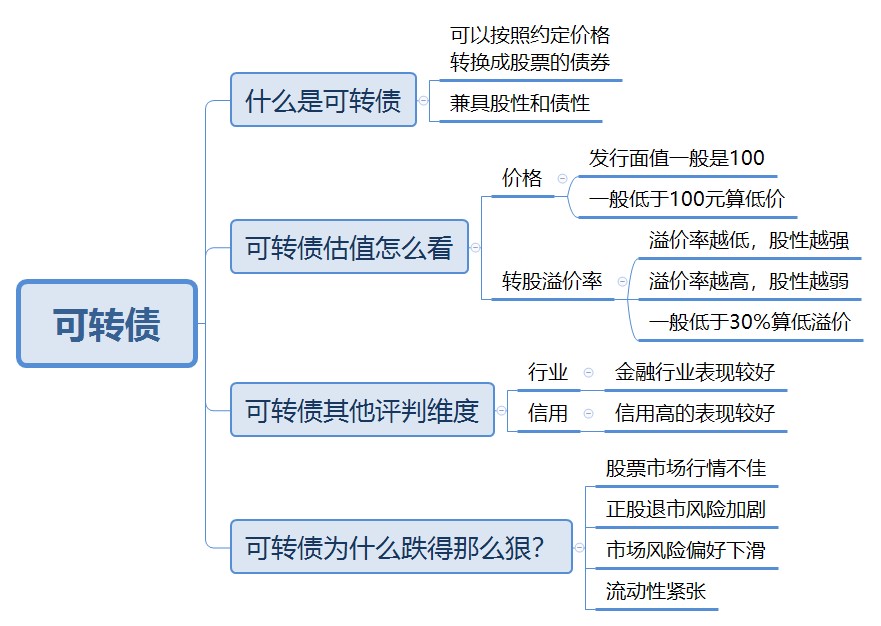

【什么是可转债?】

曾经有人问我:“心里很矛盾,像是住了两个人。想买股,又觉得风险太大,怕亏钱;想买债,但又觉得几个点的利息太少。有没有一种东西,既能像股票那样高收益,又可以像债一样保底呢?”

既要西门庆的多金帅气,又想要武大郎的本分老实,天底下还有这样的好买卖?

好吧,你去买点可转债吧。这可能是唯一接近咱们要求的东西了。

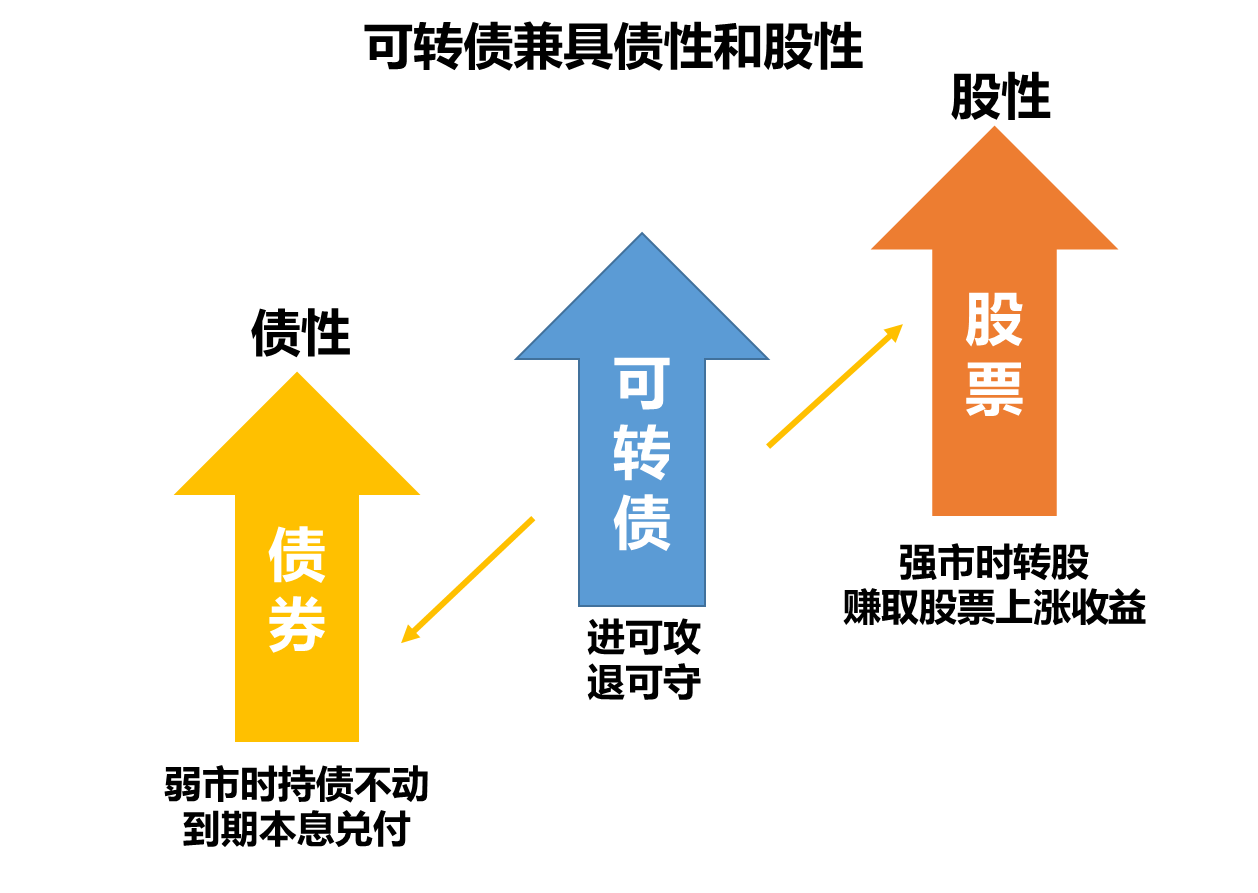

可转债全称为“可转换债券”,持有人可按照发行时约定的价格将债券转换成公司的普通股票,是一种兼具“债性”与“股性”的特殊债券。可转债的期限为是1至6年,一般在发行6个月之后可以转股。上市之后可以在二级市场交易,并且是T+0。可转债可以转换的公司股票一般被称为“正股”,股性较强的可转债可以作为正股的替代品。

可转债最神的地方,它亦债亦股。动物世界里,冬天太冷,蝴蝶就变成蛹,静止不动;春天热起来了,她就变成了蝴蝶!可转债也一样,市场冷、正股下跌的时候,安心持债,吃票面利息;市场热、正股上涨的时候,果断转股,享受股票上涨收益。

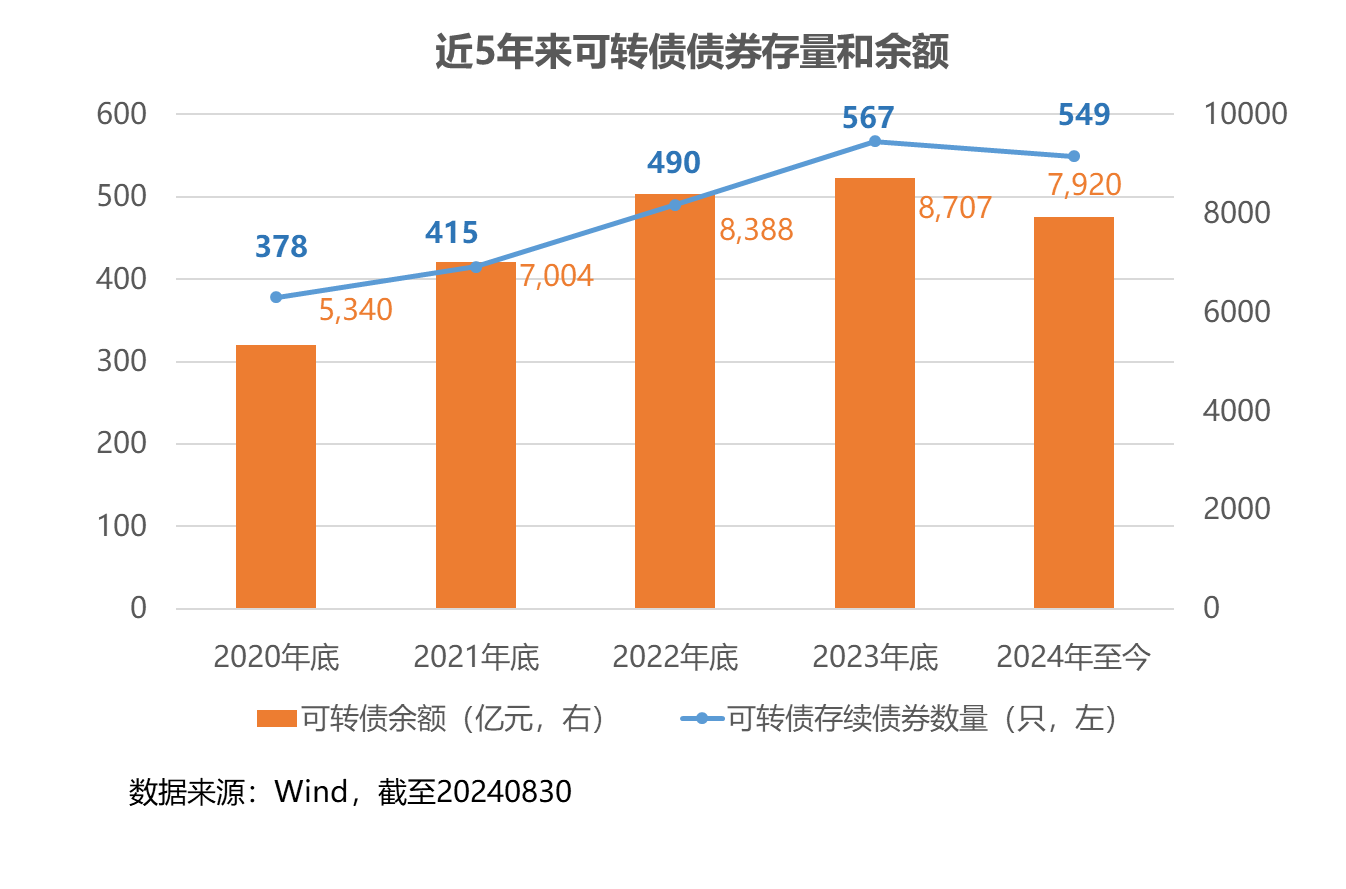

可转债这种股性、债性双全的体质,使得它受到了企业和投资者的共同欢迎。近几年,可转债的数量和余额呈现出逐年上升的趋势。

对于企业来说,这是一种极好的融资方式。可转债的利率一般低于一般公司债,且投资者可能中途转股,企业可以以较低的现金成本获得融资。

对于投资者来说,可转债既保证本金的一定安全性,又可以不错过正股快速上涨的潜在收益,可谓攻守兼备。

但是,可转债并不是稳赚不赔。上有收益,下有保底——对于打新者来说确实如此。因为拿的就是成本价,一旦上市交易,如果可转债价格上涨,就可以获得溢价收益;如果可转债上市破发,那么就持债不动,收取利息。

一般来说,可转债上市首日,大幅上涨的居多,新债中签的人赚钱概率高。但是,对于后来的接盘者来说,投资可转债还是会遭遇像股票一样的涨跌,因此还是需要做好风险管理。

【如何看可转债的估值】

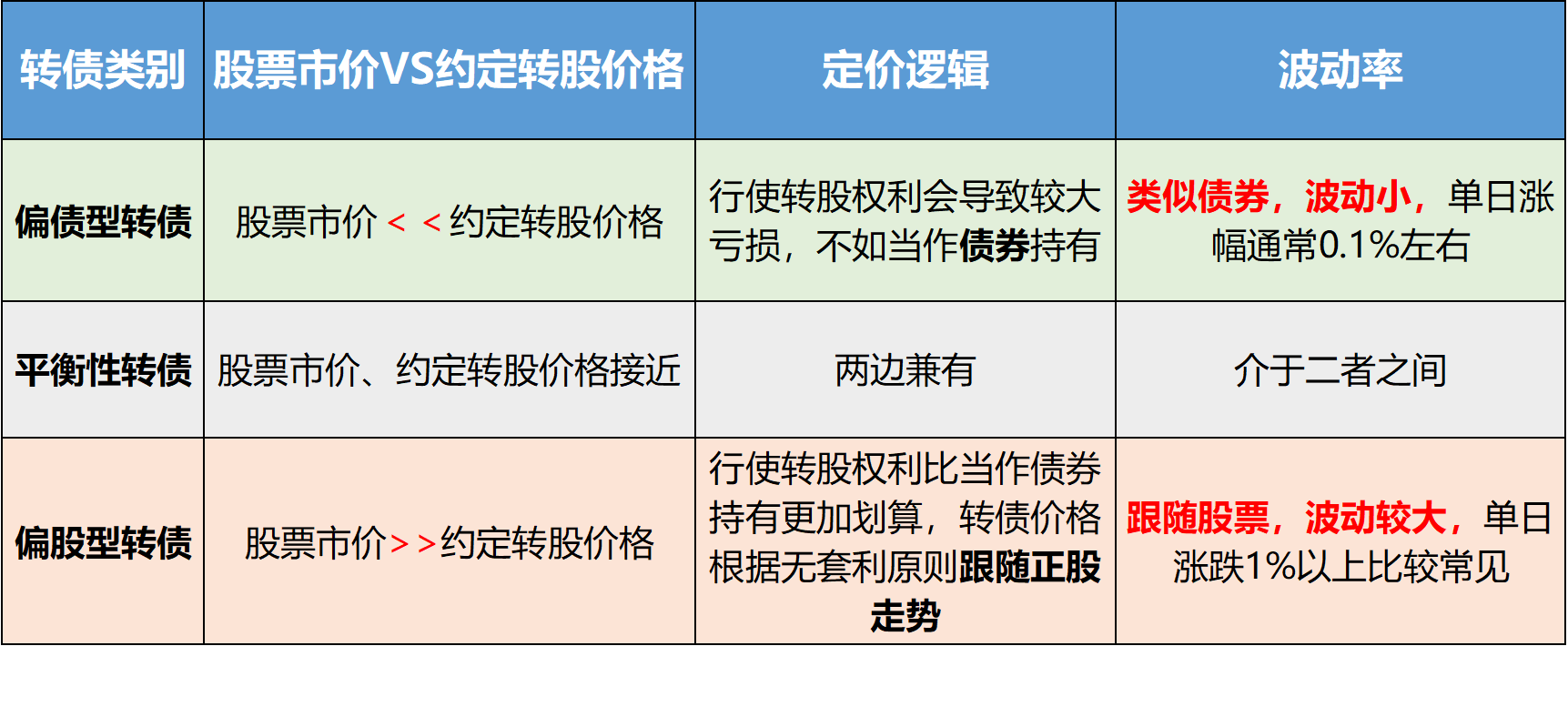

如何挑选到物美价廉的可转债?先从可转债的质地说起。根据股性和债性的强弱,我们将可转债分为偏债型转债、平衡性转债、偏股型转债。

可转债在交易过程中价格会波动,投资者如何衡量它的价格是否便宜、股性是强是弱呢?这里来看两个指标:价格、转股溢价率。

1、 价格

一般来说,可转债发行票面价格是100元。普遍的看法是,低于100元的为低价,高于100元的为高价。按照持债原则,在不出现违约的情况下,到期收益=票面价格+利息-成本价格,成本价格越低肯定越好,这是一个比较浅显的看价指标。

2、转股溢价率

就跟股票有估值一样,可转债也有它的“估值”——转股溢价率。

溢价率通常用来衡量一个商品是否便宜。比如,在市面上买茅台,花了2000元,但是在官方直营渠道,它的售价是1499元,很显然我们买贵了,溢价率为(2000-1499)/1499=33%。

同理,可转债的转股溢价率计算方法为:转股溢价率=转股溢价÷转股价值×100%=(转债价格-转股价值)÷转股价值×100%=(转债价格÷转股价值-1)×100%。

插入小知识:转股价值=转股数量x正股市价=(债券面值/约定转股价格)X正股市价,在债券面值、约定转股价格不变的情况下,转股价值和正股市价正相关。

举个例子,如果我们用100元的价格,买入了转股价值90元的可转债,那我们就多付了10元的溢价,我们买贵了。转股转股溢价率为10/90=11%。

反之,如果我们用100元的价格,买入了转股价值110元的可转债,我们就额外获得了10元的超额价值,我们买便宜了。转股转股溢价率为-10/110=-9%。

大家可以感受到了,溢价率就是可转债的估值,越低越健康。转股溢价率越低,说明可转债没有透支股票未来上涨预期,进攻性还在,在正股上涨时,更容易跟随上涨,为投资者提供更高的回报潜力,股性越强。

结论是:可转债的转股溢价率越低,股性越强;转股溢价率越高,股性越弱。

如何界定转股溢价率高低呢?一般认为,30%以下的转股溢价率算是低溢价率。

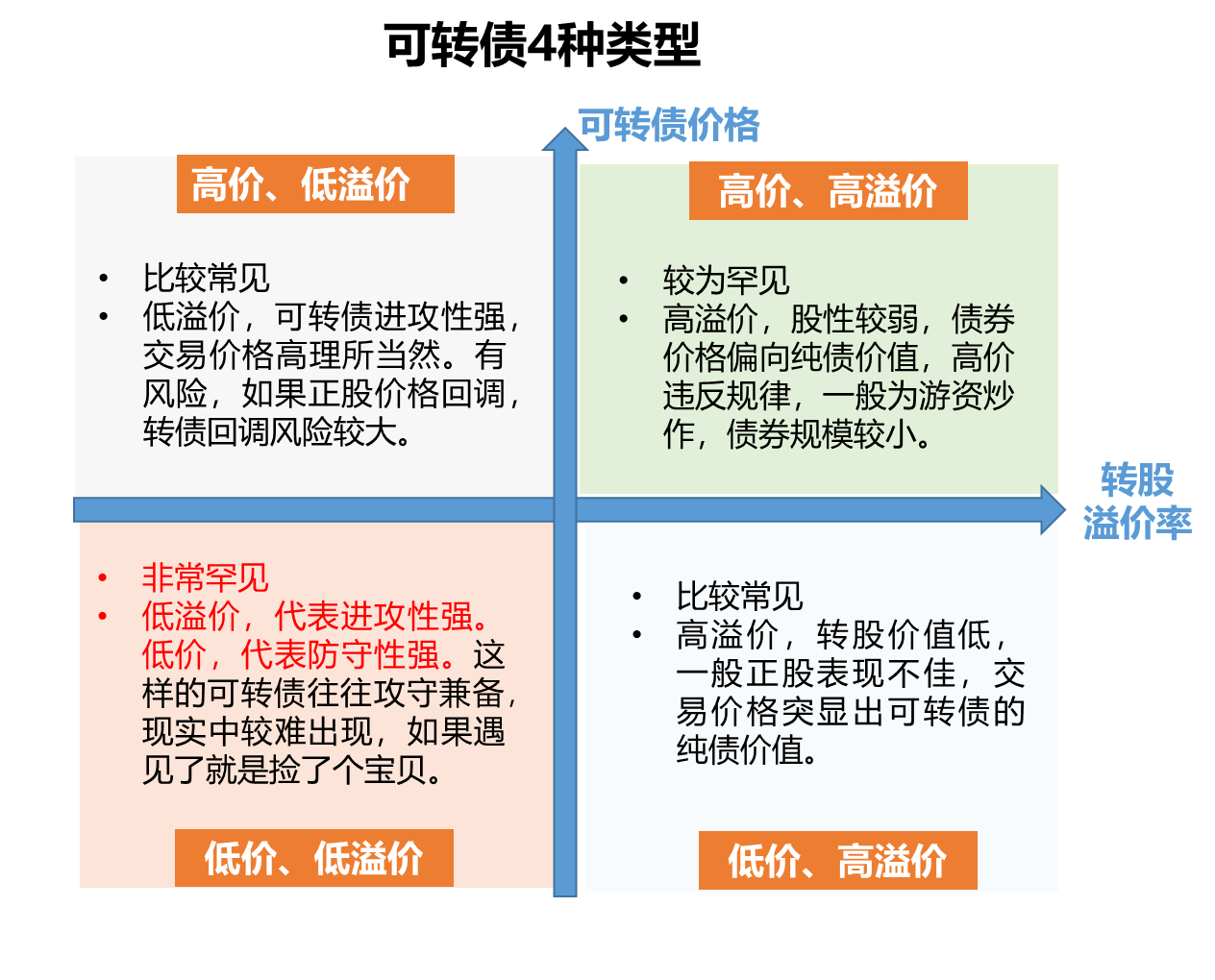

综合价格、转股溢价率两大指标,可转债可以分为4种类型。

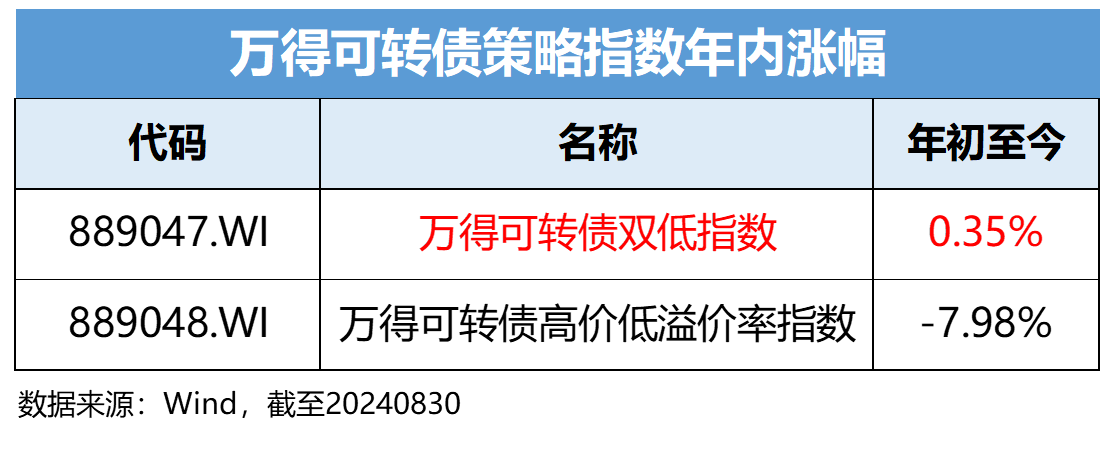

总体来看,低溢价的可转债具备股性,更受投资者欢迎。在低溢价品类中,又分高价和低价,对比来看,低价、低溢价,也就是所谓的“双低”可转债,相对高价、低溢价要更加优质一些:万得可转债双低指数今年以来大幅跑赢高价低溢价指数,再次印证了投资可转债优先选“双低”这一法则。

【可转债其他评判维度】

除了“双低”维度之外,还有一些维度,可以作为可转债的辅助选择标准。

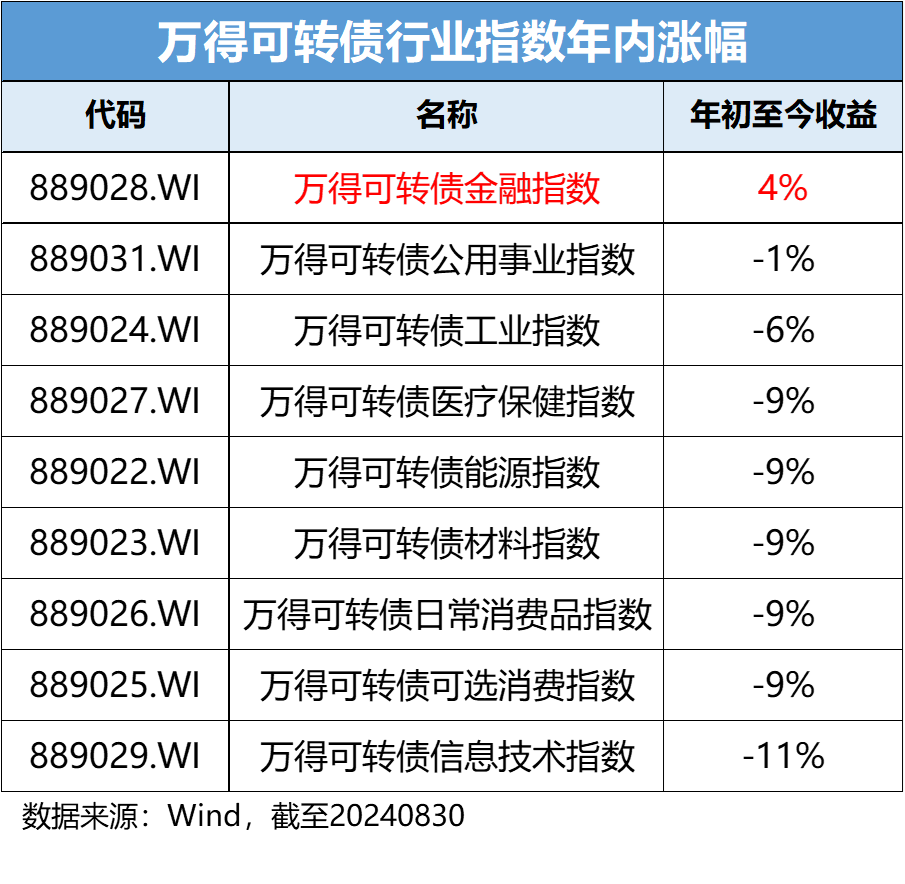

1、 行业

在股性强时,可转债的行情会跟随正股而波动。从行业来看,今年以来,金融行业可转债整体表现较好,紧随其后的是公用事业,这种情况和高股息概念的走强有一定关系。因此,在今年这种环境下,投资可转债,尽量选择一些现金流健康、基本面较好的行业。

2、 信用

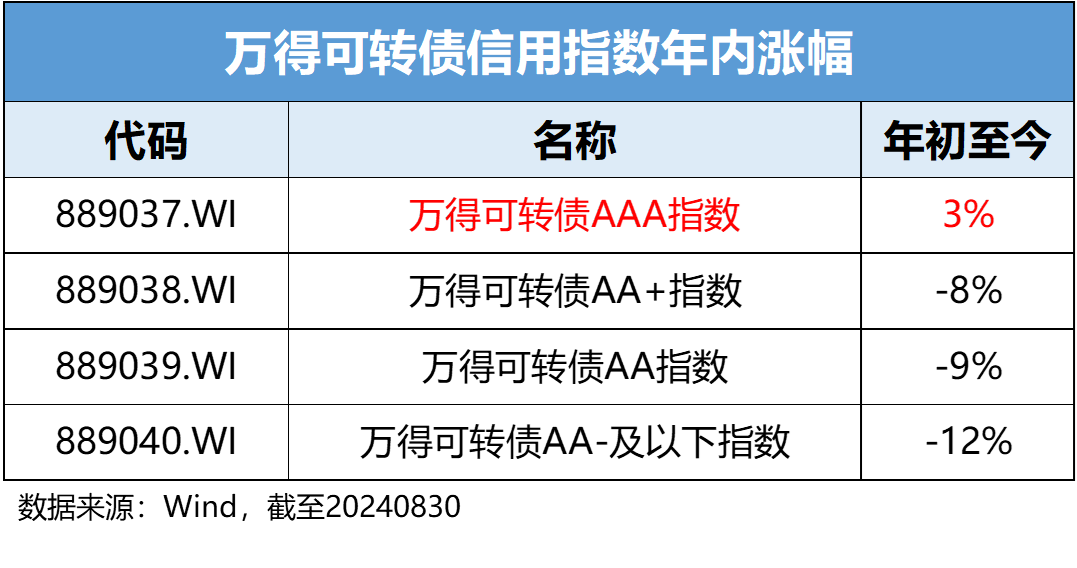

信用AAA级可转债整体表现要好于其他评级的表现,在今年这种环境下,优先选择信用评级较高的可转债。

【可转债为什么跌得那么狠?】

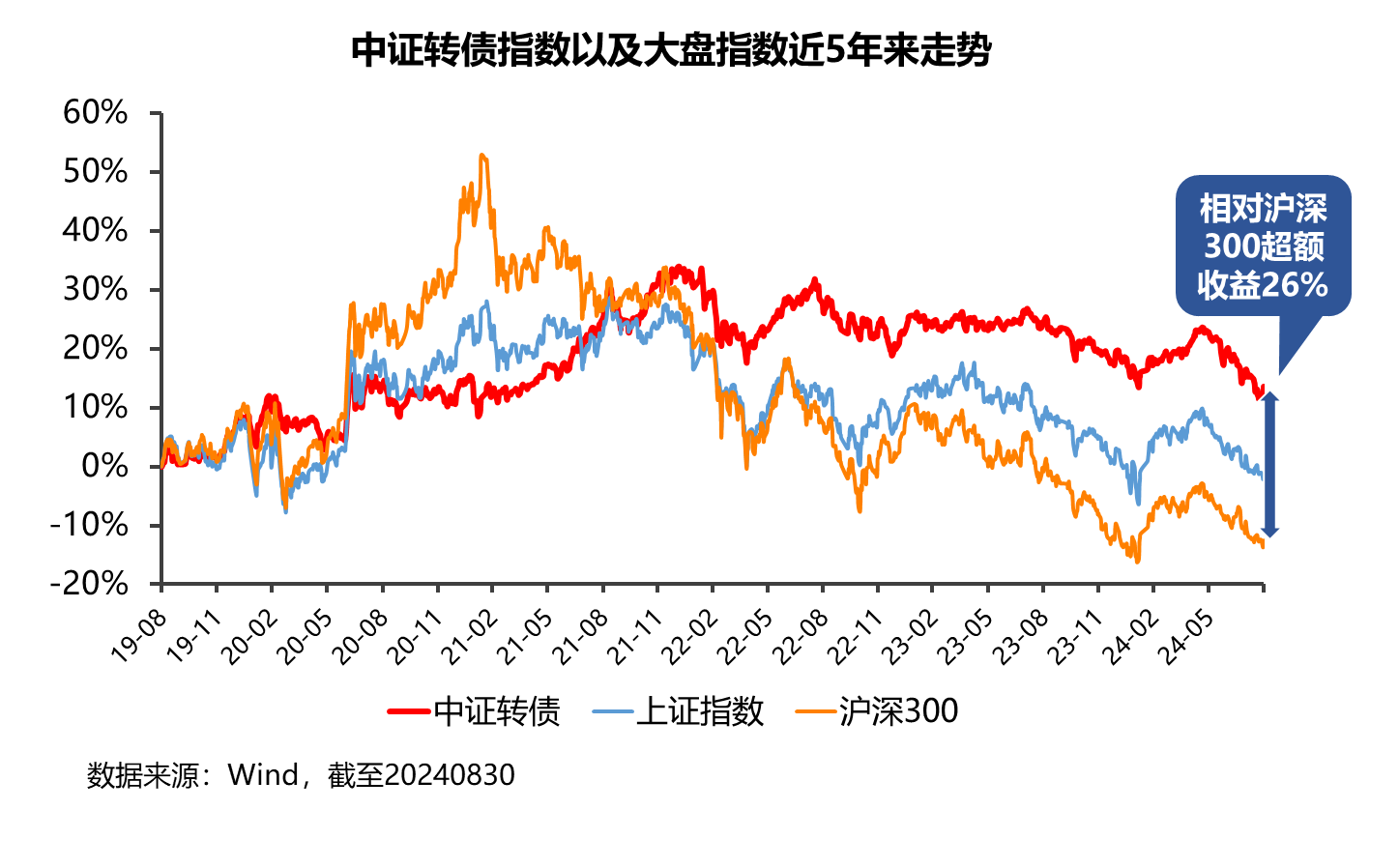

从近5年的走势来看,中证转债指数跟随大盘走势的同时,还跑出了超额收益:截至8月底,累计收益率达到13%,相对沪深300超额收益为26%,相对上证指数超额收益为15%。这种能涨抗跌的表现,印证了可转债“进可攻、退可守”的优点。

近两年来,大盘行情不佳,可转债的收益回吐了不少。今年以来,出现了奇怪的现象:中证可转债指数下跌了5%,同期沪深300下跌4%,同期上证指数跌了2%!想不到吧,可转债跌得比股票还多!

为什么可转债跌得这么狠?主要有以下几个原因:

1、股票市场行情不佳

部分偏股型可转债会跟随正股走势,今年以来股票市场大环境不佳,大多数行业表现较差,可转债市场自然也跟随走弱。

2、正股退市风险加剧

可转债不同于信用债,投资者的主要退出方式是通过转股而非到期还本付息。现在,根据新规定,正股价格长期低于1元就要强制退市,那么手上的可转债咋办?可转债票面利率本来就比信用债低,现在转股价值还大打折扣,于是一些低价股、ST股的可转债只能被抛售了,加剧了转债市场的下行风险。

3、市场风险偏好下滑

今年以来,可转债违约事件还挺多,吓坏了投资者们。在风险偏好下滑的背景下,投资者首先追求的不是高收益而是低风险。在避险情绪下,投资者抛售可转债,转而进入更稳定可靠的品种,比如国债。

4、流动性紧张

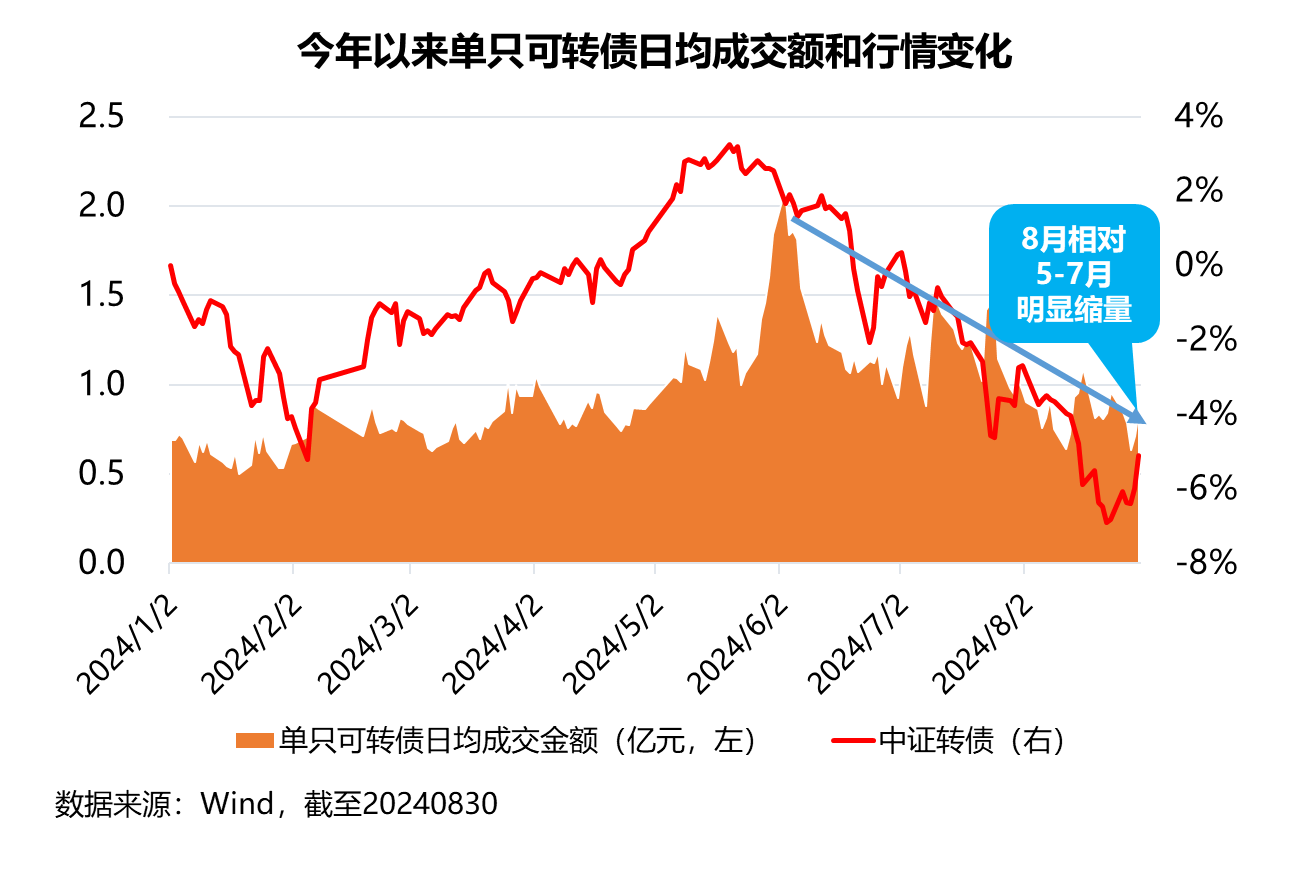

从单只可转债日均成交额来看,8月以来日均成交额相对于前面几个月有明显缩量。和股票市场同理,如果市场没有足够流动性,可转债的“估值”(转股溢价率)就起不来。债市和股市一样,在等待降息降准的活水。

【总结】

可转债是一种兼具股性和债性的特殊债券,“上有收益、下有保底”,因此受到投资人的喜爱。

可转债最重要的估值指标是转股溢价率。转股溢价率低的可转债股性较好,进攻性强,债券价格弹性大,适合风险偏好高的投资者搏取超额收益。转股溢价率高的可转债,债券价格接近纯债价值,弹性小,适合风险偏好低的投资者持有收息。

过去几年,可转债大幅跑赢股票市场,呈现出明显的超额收益。但是今年以来出现了异常现象,可转债急剧走弱,年内跌幅超过股票大盘!细究背后原因,股票市场萎靡、正股退市风险加剧,加上债券市场风险偏好下滑、流动性紧张,多重合力都助推了可转债市场的非理性下跌。

展望后市,股票市场行情回暖迹象还未显现,一些企业因为现金流紧张而违约的黑天鹅时有发生,可转债容易遭遇非理性杀跌。还需要等待更明显的股票放量上涨行情,或者流动性改善(比如降息降准),可转债市场才能止跌反弹。

在今年这种环境下,如果坚持要投资可转债,优先选择双低(低价+低溢价)、基本面良好(比如金融行业/公用事业)、信用评级高(AAA级)的品种,或是较为良好的选择。

$酒ETF(SH512690)$$医疗ETF(SH512170)$$广发纳斯达克100ETF联接人民币(QDII)C(OTCFUND|006479)$

#四大行再度下挫,调整何时结束?#

本文作者可以追加内容哦 !