REITs二级市场情况回顾

1、规模情况

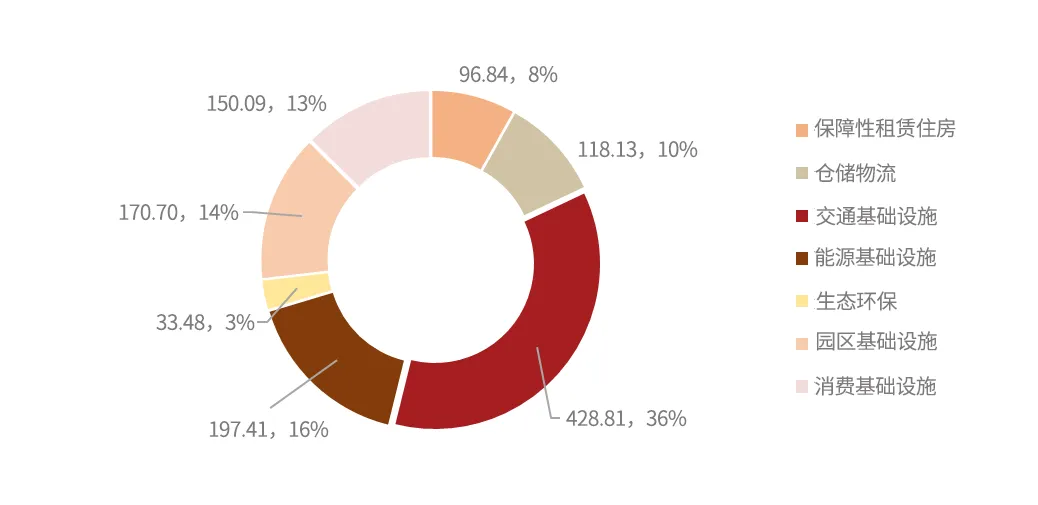

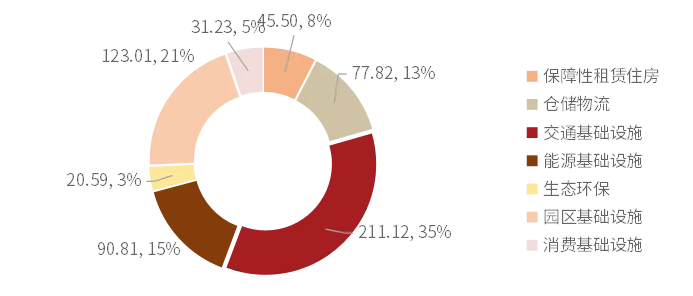

截至2024年8月20日,中国公募REITs已上市41只,发行规模(含扩募)1271.05亿元,二级市场总市值1195.45亿元,流通市值600.08亿元,占比50.20%。以总市值计,占比最高的行业为交通基础设施类,其次是能源基础设施。当前交易所挂网待发行项目20只,预计发行规模约329亿元。

目前中国公募REITs聚焦在基础设施领域,已上市行业包括产业园、仓储物流、收费公路、新能源、水电气热、保障房、消费基础设施(商场、购物中心、农贸市场)等。考虑到未来5年中国公募REITs的发行数量、规模或将稳定增长,中国公募REITs市场或将随着行业类别提升、投资者逐步丰富、新发和扩募逐步常态化,以及二级市场价格上涨进一步扩大,REITs可能将成为资本市场中重要的投资工具,吸引投资者越来越多的关注。

图1:REITs总市值构成占比-按资产类别(亿元)

图2:REITs流通市值构成占比-按资产类别(亿元)

2、一级市场情况

从各REITs产品网下及公众投资者认购情况看,过去一段时间REITs一级市场经历了过热到逐步理性的过程,当前REITs进入常态化发行阶段,部分REITs发行效果较好,网下询价和公众认购倍数恢复甚至创新高,部分项目通过调低估值减轻发行压力。

此外,我们观察到当前各REITs产品普遍倾向增加战略投资人占比,以确保发行顺利,因此战配投资者募集占比呈现上升趋势,网下投资者和公众投资者占比有所下降,这可能间接导致新发项目的二级市场流动性承压。

3、二级市场情况

(1)总体表现

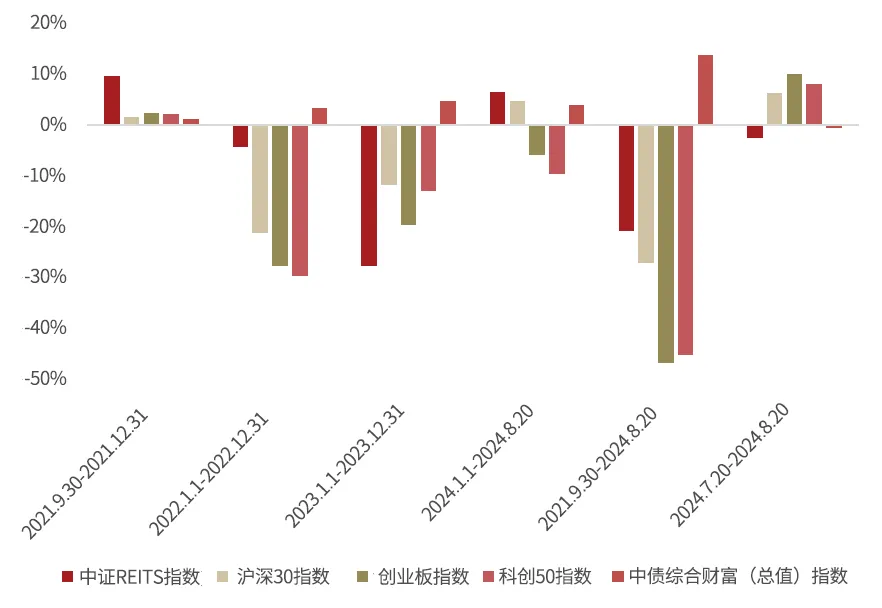

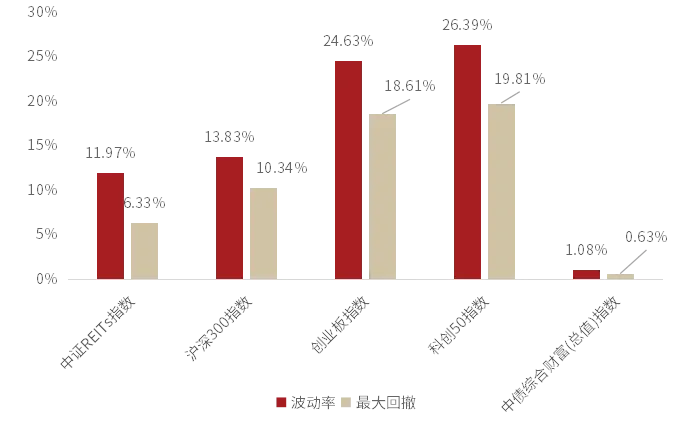

2021年至今来看,中国REITs二级市场表现整体优于沪深300指数、创业板指数、科创50指数等国内主要权益指数。自2021年9月30日中证REITs指数发布至今,中证REITs指数跌幅为-20.94%,跑赢沪深300指数、创业板指、科创50指数,但跑输债券市场。此外,和主要权益指数相比,首批REITs发行以来REITs指数的年化波动率和最大回撤情况总体处于较好水平。

图3:中证REITs指数和其他指数涨跌幅比较

图4:中证REITs指数和其他指数年化波动率和最大回撤比较

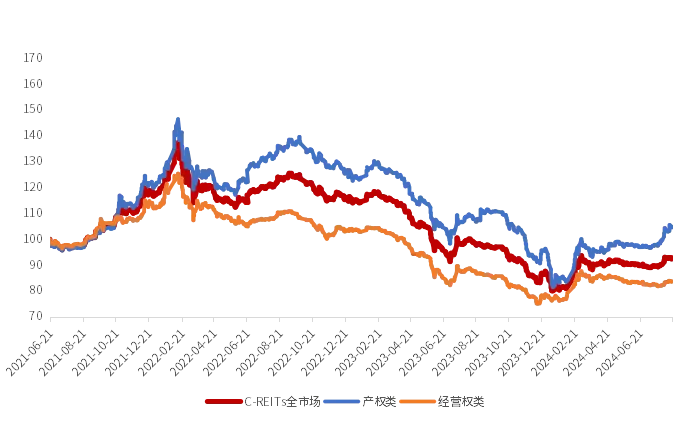

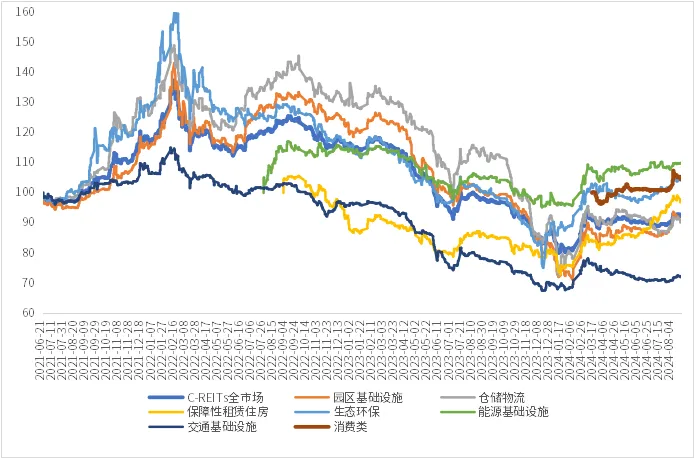

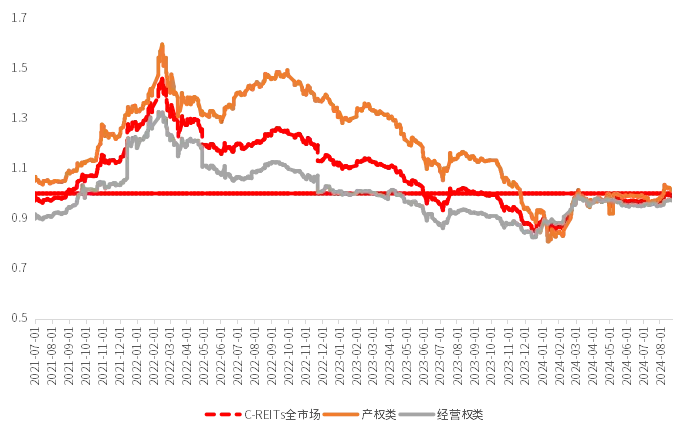

(2)走势表现

从二级市场走势来看,近一年以来受到相关行业景气度尚未明显复苏、市场流动性欠缺、个别项目出现风险事件等因素影响,REITs市场整体表现偏弱,今年2月以来受政策利好驱动,REITs市场出现明显回升,近期市场表现为整体震荡,行业分化加大的特征。近一个月来,产业园区项目表现较好,其次是消费基础设施和保租房,表现较差的行业包括仓储物流、新能源以及高速类。

图5:C-REITs总指数与产权及经营权类指数

图6:REITs各行业走势

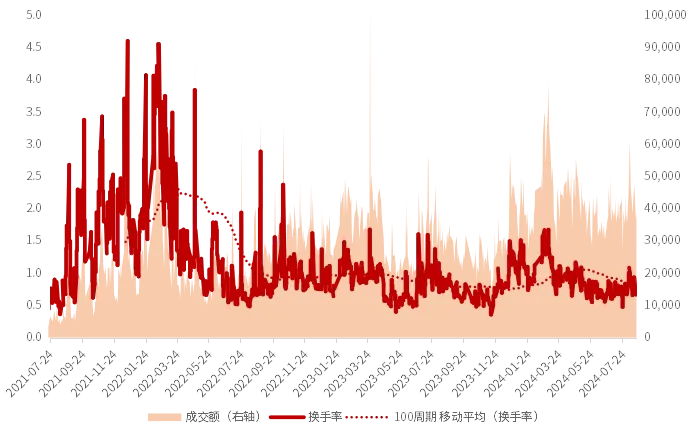

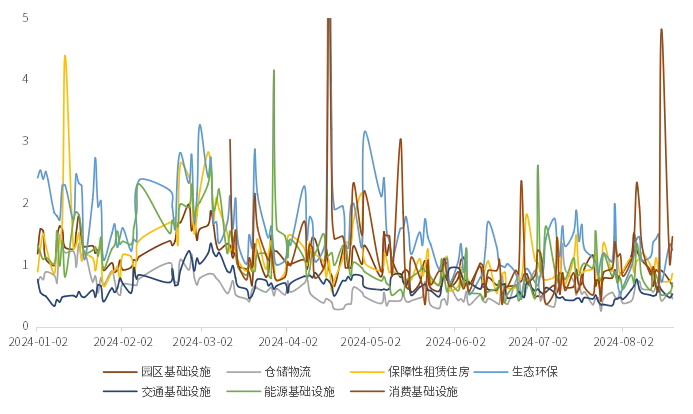

(3)交易活跃度

今年以来,REITs市场交易情绪较去年有所下降,换手率整体呈锯齿状、底部震荡的特征,全市场平均换手率相较去年有一定走弱。今年年初,市场曾一度出现低位反弹走势,活跃度一度有所升温,随后重新回到逐步下降的走势。截至2024年8月20日,8月份全市场平均日换手率维持在0.77%左右的水平。

此外,当前REITs市场还呈现出换手率波动较大的特征。虽然个别投资者的交易行为不足以对整个市场供需格局产生影响,但可能对REITs基金的二级市场价格产生重大影响。此外,由于当前REITs市场整体流动性有限,突发情况如业绩变化、分红公告、重大事件等都可能会对市场价格造成较大影响,从而导致短期投资者的交易策略发生改变。

图7:近两年公募REITs全市场换手率及成交额情况

图8:2024年初至今公募REITs各板块换手率情况

(4)估值和分派率情况

当前REITs的二级市场估值较为稳健,产权型REITs的平均P/经调整NAV估值整体在2021年首批REITs上市初期以下的水平,但近期也出现了一定幅度的提升。根据现金流分派率,产权型项目分派率普遍处于3%-7%,经营权型项目分派率普遍在6-10%甚至更高,经营权型项目计算剔除还本后的真实现金分派率,大多高于金融机构的长期资金成本。因此,当前二级市场的机构投资者托底效应可能也比较明显。

当前不同项目估值分化明显,或许主要有风险溢价和流动性折价两方面的原因。大部分REITs作为运营周期长、资本密集的基础设施资产,需要给予更多的风险补偿,不同项目因底层资产不同需要的风险补偿不同。当投资者预期REITs的派息无法补偿因为基本面低于预期,或流动性缺乏导致的资本利得上的亏损或者波动时,投资者对该项目的风险补偿和流动性折价的要求就会更高。

图9:上市以来REITs整体P/NAV估值情况

未来市场发展趋势展望

1、市场展望

展望未来市场,中国经济的修复节奏仍有待观察。最新高频宏观经济金融数据看,当前投资继续下滑,地产基建同步去杠杆,企业信用需求进一步下降,地产周期下探对下游消费形成持续影响,居民消费不振、存款意愿仍然较强。近期重要会议召开,预计后续稳内需政策逐步发力,地产、消费等数据或将出现见底迹象。近期美联储降息预期升温,全球经济走弱,国内资本市场面临的外部环境出现改善。当前利率水平仍处在下行趋势之中,货币政策维持宽松,资本市场流动性充裕,对REITs估值有利。但总体来说,REITs所处行业的景气度以及REITs项目经营层面依旧存在诸多不确定性,从二季报看和高频数据看,目前没有明确的证据支持REITs所在行业景气度有明显回升的迹象。

REITs供给方面,目前已经有41支REITs上市发行,还有多只获得批文和进行询价的项目,发行节奏有所加快。从发行效果看,部分REITs发行效果较好,网下询价和公众认购倍数恢复甚至创新高。发改委最新通知落地以后,二级市场表现较好,赚钱效应驱动增量资金托底近期REITs整体估值抬升和行业轮动。

综上来看,预计市场经历上涨以后短期或将震荡盘整,行业分化或将延续,需要注意市场风格的随时变化。长期看,随着REITs底层资产经营情况逐渐恢复,宏观利率水平进一步下行,叠加政策呵护,REITs作为较高分红、风险适中、较低相关性的资产,市场关注度有望继续提升,二级市场后续或将维持稳中向好的趋势。

2、投资策略

短期来看,REITs一级市场的分化和项目资产质量、发行估值及所在行业关系较大。二级市场上REITs走势除了和项目及其所在行业景气度有关以外,还和整体流动性情况、基金投资者结构等因素有关。当前二级市场REITs经过一轮估值抬升和行业轮动以后,估值处于相对合理水平,派息率对机构配置盘仍有吸引力,但短期部分REITs出现了获利回吐,震荡加剧的走势,部分机构短期配置行为变得谨慎。预计在没有政策或重大事件催化的背景下,市场或将维持震荡分化的走势。后续看,如参与战略配售、网下配售投资,需要精选基金。短期要防止行业轮动、价格分化对绝对收益带来的负面影响。可考虑逢低参与REITs一二级市场估值合理的项目,并提高对二级市场波动的容忍度,布局长期投资机会。

风险提示:上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。基金有风险,投资须谨慎。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

$招商中证白酒指数(LOF)C(OTCFUND|012414)$

$招商国证生物医药指数(LOF)C(OTCFUND|012417)$

$招商沪深300地产等权重指数C(OTCFUND|013273)$

$招商中证煤炭等权指数(LOF)C(OTCFUND|013596)$

$招商中证新能源汽车指数C(OTCFUND|013196)$

$招商中证光伏产业指数C(OTCFUND|011967)$

$招商中证电池主题ETF联接C(OTCFUND|016020)$

$招商中证红利ETF联接C(OTCFUND|012644)$

$招商中证全指软件ETF发起式联接C(OTCFUND|018386)$

$招商中证半导体产业ETF发起式联接C(OTCFUND|020465)$

$招商中证消费电子主题ETF联接C(OTCFUND|016008)$

$招商量化精选股票C(OTCFUND|007950)$

$招商中证2000指数增强C(OTCFUND|019919)$

$招商中证1000指数增强C(OTCFUND|004195)$

$招商产业精选股票C(OTCFUND|010342)$

$招商行业精选股票基金(OTCFUND|000746)$

$招商中证畜牧养殖ETF联接C(OTCFUND|014415)$

$招商中证全指证券公司指数(LOF)C(OTCFUND|013597)$

$招商中证银行指数C(OTCFUND|014028)$

$招商中证500等权重指数增强C(OTCFUND|009727)$

#上海“爷叔”:9月19日A股将大涨##李大霄:珍惜2800点以下的短暂时光##四大行再度下挫,调整何时结束?##“中国神船”来了!股价影响几何?##市场热点解析#

本文作者可以追加内容哦 !