益诺思生物今日登陆上交所科创板,成为2024年以来,首家在科创板完成IPO的医药企业。

从申报进程看,项目2022年12月受理,2023年9月审核通过,2024年9月顺利发行上市,历时21个月,如此顺利的申报进程与背靠国资有很大关系。

益诺思生物原为上海市生物医药产业的国有控股企业,出身于事业单位安评中心(国家上海新药安全评价研究中心)。提供生物医药非临床研究服务为主的综合研发服务CRO企业,在国内非临床安全性评价细分领域市场占有率排名前三,处于行业领先地位(下文列有数据)。

招股书显示,益诺思是一家专业提供生物医药非临床研究服务为主的CRO企业,是国内最早同时具备NMPA的GLP认证、OECD的GLP认证、通过美国FDA的GLP检查的企业之一。

益诺思的主要业务包括早期成药性评价、非临床研究、临床检测及转化研究三大板块。

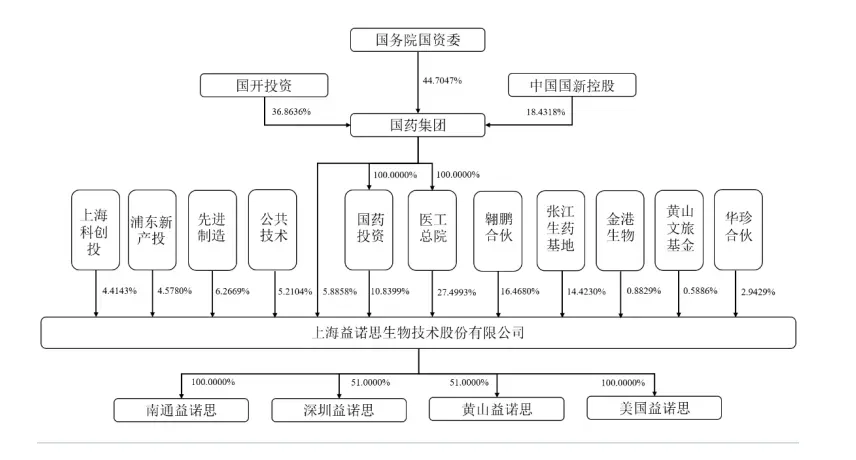

1、股权结构

截至招股说明书签署日,国药集团直接持有益诺思622.3318万股股份,占发行人总股本的5.8858%。同时,国药集团通过其下属全资子公司医工总院和国药投资间接持有益诺思4053.7843万股,占公司总股本的38.3392%。合计持有公司44.2250%的股份,实际支配的股份表决权超过30%,为公司实际控制人。

2、主营业务

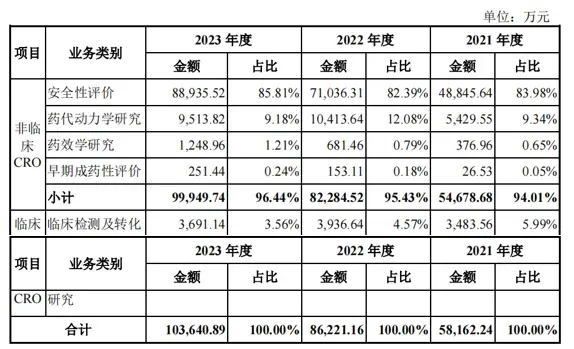

2021-2023年,公司主营业务收入按业务类别分类情况如下:

其中安全性评价收入占比85.81%,是益诺思的营收重点。

非临床安全性评价是指通过动物体内和体外系列研究全面评价候选药物的安全性,主要包括安全药理学试验、单次给药毒性试验、重复给药毒性试验、生殖毒性试验、遗传毒性试验、致癌试验、局部毒性试验、依赖性试验、免疫原性研究、免疫毒性研究、毒代动力学试验等药物安全性评价研究试验。

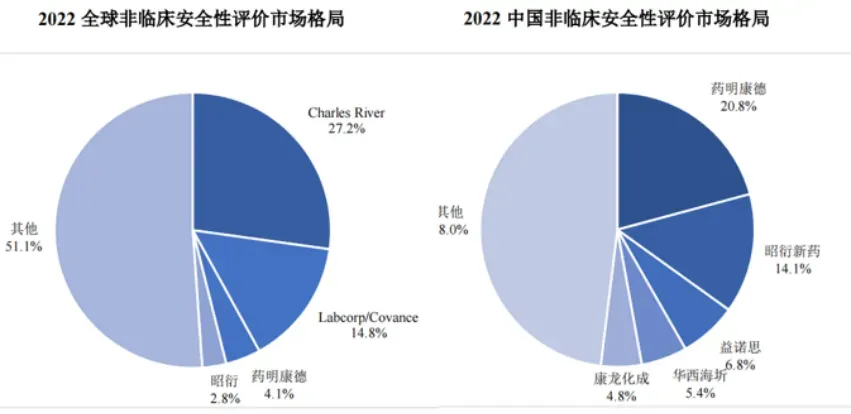

经过多年发展,2022年全球安评市场已呈现寡头垄断格局。两大寡头CharlesRiver和LabCorp分别占据约27.2%和14.8%的市场份额,占据了较为绝对的市场竞争优势。

国内来看,益诺思生物在国内非临床安全性评价细分领域市场占有率排名前三,2022年的市占率为6.8%,前面两家分别是药明康德和昭衍新药。

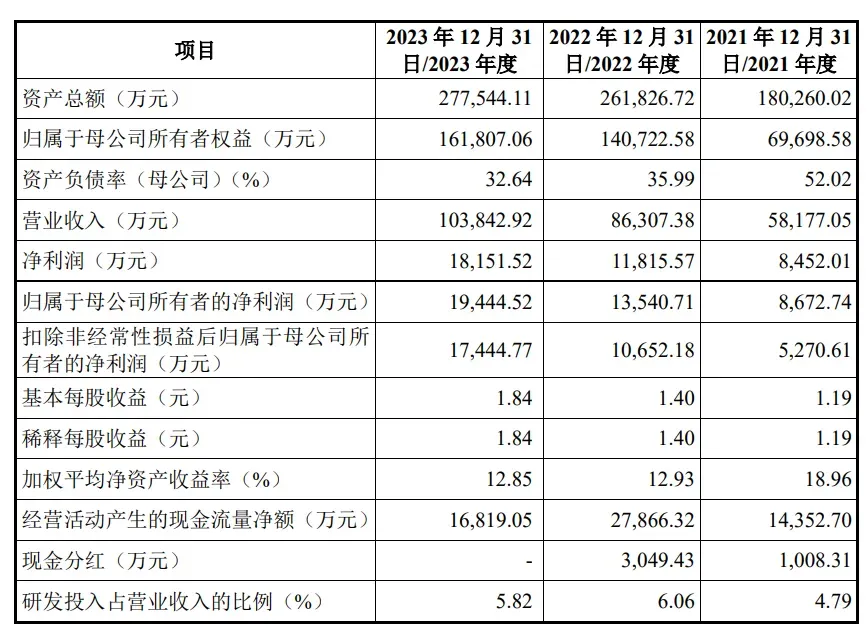

3、业绩稳步提升

2021年、2022年及2023年(简称“报告期”),公司分别实现营业收入5.82亿元、8.63亿元及10.38亿元,三年复合增长率达到33.60%。同期净利润分别为0.84亿元、1.18亿元、1.82亿元。报告期内益诺思的主营业务毛利率分别为38.40%、40.35%和43.63%,稳步提升。

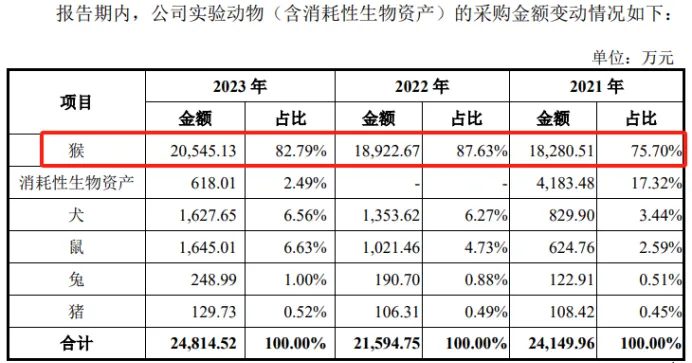

公司毛利率变动主要受销售价格、原材料采购价格、人工成本和市场竞争情况等因素影响,其中最核心的因素是实验用猴的价格波动。

2021年至2022年,公司实验用猴(上游原材料)供应紧张,价格持续上涨。自2023年二季度起,受新冠相关药物的研发需求降低等因素影响,国内实验用猴供给紧张的局面走向缓和。

本次发行价格19.06元/股,发行市盈率15.40倍,募集资金净额6.10亿元,给其他的IPO公司做了示范。

最后再一次恭喜益诺思科创板上市!

$上证指数(SH000001)$$恒生医疗ETF(SH513060)$$恒生指数(QQZS|HSI)$#上海“爷叔”:9月19日A股将大涨#

来源:药通社

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !