对于今年的投资者来说,降息将是一个绕不开的课题。

那么可能就会有小伙伴要问了:他们降息,对我们手里的基金会有什么影响?另外,别的经济体都降息了,咱们会降么?

咱们就以史为鉴,用6组数据,盘一盘过去数次降息前后,市场都是如何演绎的。

为何要重视降息呢?

咱们先来简单回顾一下高利率的影响和本次加息的背景。

目前,美国联邦基金利率仍处于历史高位,从2020年3月16日的0.25%,经过超过10轮加息,一直加到2023年7月27日的5.50%!(数据来源:Wind)

利率高,对于咱们普通人最直接的感觉是银行存款给的利息就多。设想一下,如果有一个存款利率为5%的定存计划,它几乎是无风险的,相比于其他有风险、但是收益不见得比这个高多少的计划,是不是显得很有性价比?

在2020年至2022年年初,美国货币宽松,处于降息周期,所以推高了通胀率;而为了遏制通胀,所以又开启加息。就像咱们上面说的5%的存款计划,这样能让市面上的资金回笼至银行。流通在市面上的钱少了,自然通胀率就可能降低。

我们之前也提到过,这种存款利息对于银行来说是一种资金成本,是要付给储户的。而银行赚取的是息差,所以需要发放的贷款的利率就要更高一些。那么,像很多企业的贷款利率就会很高,相当于是增加了他们生意上的运营成本。所以,从这个角度讲,对于企业来说,肯定更想要更低的利率。

高利率就像是硬币的两面,一面可以吸引资金,一面又会给企业带来更多的运营压力。

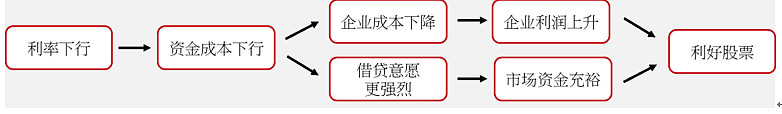

脑子快的小伙伴肯定就会想了:降息的影响,就是跟加息“反着来”吧?降息,相当于是释放流动性,银行里的钱有可能会流回到市场,参与投资、消费,也会降低贷款利率,缓解企业压力。所以,如果只从资金角度看,降息同时利好债券市场和股票市场。

股票方面:

债券方面:

当然,并不是说降息就一定是“百利无害”。比如如果降息是因为经济放缓或存在衰退风险,那么股市也可能会因为担忧经济前景而受到压力。

美联储降息,对于美股美债的影响

既然是美联储降息,像我们很多具备国际视野,投资了美股、美债的QD基金的投资者,或许对这个问题更为关切:

对呀,美国人降息,那肯定是美国的股票和债券受影响更为直接吧?那么我们以2000年以后美联储的4次降息为例,看看到底对于美股、美债的影响几何。

2000年以来,美联储先后有过4轮降息,分别是:

当然,也有观点认为第三轮和第四轮可以算作一轮,但考虑到降息原因、幅度并不相同,咱们还是按两轮处理。

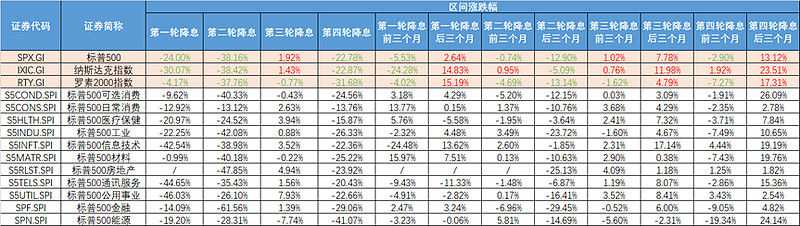

美股:多关注降息之后的表现

将首次降息日期至末次降息日期之间的时段视为降息区间,然后统计美股三大指数及标普500行业指数在此降息区间的涨跌幅;同时统计它们在首次降息日期前三个月、末次降息日期后三个月的涨跌幅,看看它们在降息前后的表现是否存在“抢跑”或“好转”。

(数据来源:Wind,数据截止时间:2000.10.04-2020.06.15,不作为指数推荐,过往数据不代表未来)

回顾最近4轮美联储降息,发现:

除了2019年的预防式降息,当市场处于衰退式降息、危机性降息时,市场表现普遍不佳,三大指数均收跌;

2000年以后,预防式降息的次数较少,实际上,在更为久远的比如1974年至2000年之间出现的2次预防式降息(1984.07~1986.08、1995.05~1996.01),标普500、纳斯达克、罗素2000在区间内都收涨;

除了2007年次贷危机那一轮,相较于降息期间,降息周期结束后的三个月内,三大指数整体的表现往往会好于降息前,相当于是迎来一定好转;

具体到细分行业上,标普500的消费、医疗、信息技术等行业,在降息及前后的阶段整体表现相对较好。(不作为行业推荐)

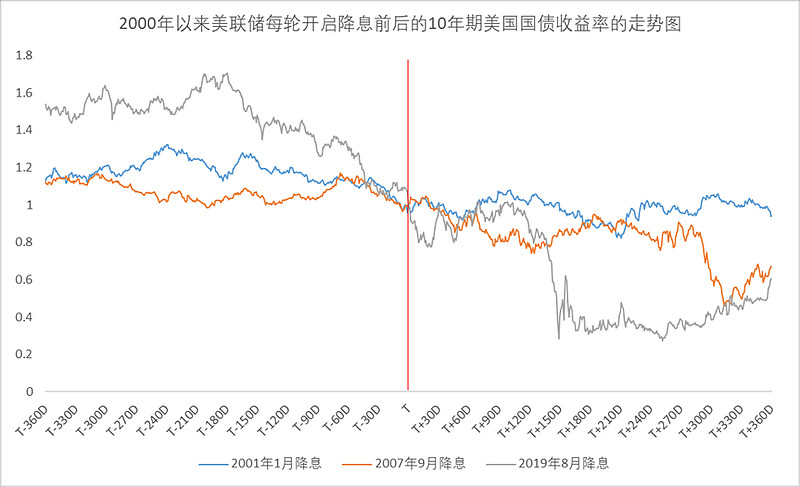

美债:通常在降息前“抢跑”

设置每轮首次降息日为T日,往前往后各推进360个交易日,看看降息前降息后的较长周期内10年期美国国债收益率的走势变化。又考虑到2019年和2020年的降息周期比较近,数据重合部分较多,所以仅保留2019年8月降息的数据。

(数据来源:Wind,数据截止时间:2001年1月降息:1999.07.28-2002.06.14,2007年9月降息:2006.04.13-2009.02.27,2019年8月降息:2018.02.22-2021.01.11;以降息日的收益率为单位1,前后标准化处理;过往数据不代表未来)

通过观测这3轮降息周期的美债表现,可以看出:

美债受降息影响较为直接。尤其是临近降息时点以及开始降息之后,10年期美国国债的收益率整体呈现下行趋势;

债市通常在降息前“抢跑”。在加息结束到开启降息之前,虽然利率维持高位,但受到加息预期显著降温的影响,美债收益率往往提前开始下行;而在降息真的落地之后,美债反而可能呈现企稳的趋势。

金价:多种因素共同影响

近段时间,由于降息预期升温,叠加地缘政治风险仍存,金价继续保持强势,价格屡创新高,伦敦金现在8月20日盘中站上2531.67美元/盎司的历史新高。(数据来源:Wind)

由于黄金以美元定价,所以金价走势与美国实际利率的变化更为密切。

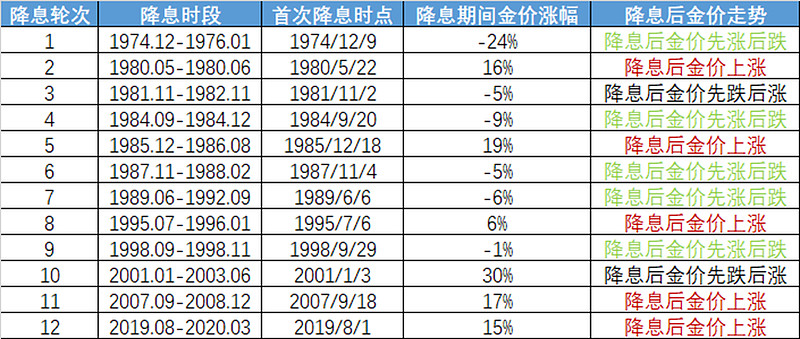

那么,如果美联储降息,金价会怎么走呢?继续看历史都是如何演绎的。

由于黄金的历史非常悠久,所以可以把回顾数据的时间段再拉长一些。

(数据来源:Wind,光大证券,黄金价格为伦敦金现价格,数据截止时间:1974.12-2020.03,过往数据不代表未来,不作为投资推荐)

咱们直接摆结论:

1970年以来的12轮降息中,金价走势存在分歧,继续上涨、先跌后涨、先涨后跌的情况都出现过。

其实金价到底怎么走,主要还是要看降息后美国的经济基本面。从过去的经验来看,在预防性降息的背景下,若降息后,美国经济增速回升,实际利率向上,则会对金价形成一定压制,金价可能存在回调的风险;

但同时也需要注意到,在全球“去美元化”、多个国家央行持续增持黄金的背景下,金价仍能获得一定支撑。

$黄金ETF华夏(SH518850)$

港股:或许存在结构性机会

有的小伙伴不禁会问:香港同样也是国际资本市场,港币汇率又与美元挂钩,那么,美联储降息,对于港股也会有影响吧?

同样采取上面提到的四轮降息时段,再来看看港股的历史表现。

(数据来源:Wind,数据截止时间:2000.10.04-2020.06.15,不作为指数推荐,过往数据不代表未来)

回顾上述时段数据发现:

在近四次美联储降息期间,股市整体不佳;

而在降息后3个月,像第一轮(2001年)、第三轮(2019年),相较降息前,指数整体表现有所起色;

而在风格层面,成长风格在四轮降息之后的三个月里,有3次的阶段涨幅为正,跑赢恒生指数和价值风格,也就是说,在降息后,市场可能存在着一定的结构性机会。

$恒生科技指数ETF(SH513180)$

接下来再来说说咱们境内。

如果中国央行降息,又是什么样?

咱们国家的货币政策向来是“以我为主”,有自己的周期。但考虑到中美利差、汇率、企业压力等多种因素,市场确实对于下半年存在降息、降准的期待。

和美联储调整联邦基金利率有所差异,我国央行降息一般是以降低存款准备金率(降准)和降低OMO、MLF、LPR利率(降息)的形式调整货币政策。考虑到LPR存在的时间较短,我们选择用MLF利率下降来代表降息,盘点一下相应时段内你我手中的股基、债基的走势。

考虑到降息的时间与幅度,简单将2016年以来的MLF的降息分为4轮:

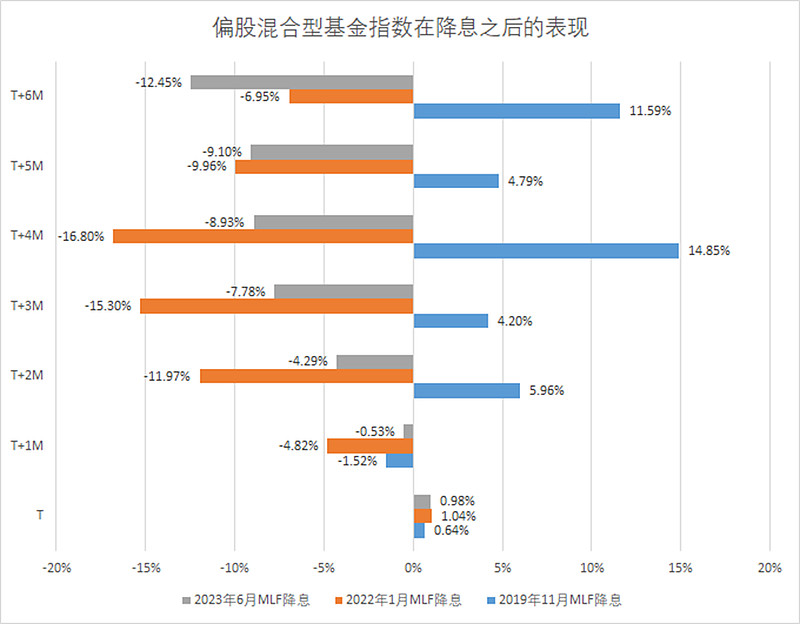

又考虑到咱们的市场中有更能直接观测到基金表现的指数,所以,咱们分别看看,在这四轮MLF降息中,首次降息日期前后,偏股混合型基金指数和短期纯债型基金指数、中长期纯债型基金指数的涨跌变化。

先看偏股混合型基金指数。

(数据来源:Wind,数据截止时间:2019.11.05-2023.12.14,不作为指数推荐,过往数据不代表未来)

可以看到:2019年11月之后,偏股混合型基金指数的表现较好;而2022年、2023年,A股市场整体偏弱,所以指数表现较差。

单纯地只看降息,似乎对于股票市场的解释力度不见得那么强。归根结底,流动性仅仅是影响市场的众多因素中的一个。从逻辑上看,市场自然是希望有更为充沛的资金流入到市场中来。但就像咱们在之前的文章中聊到的,真正决定股票市场走向的,或许还是要看经济基本面、企业盈利水平等因素。

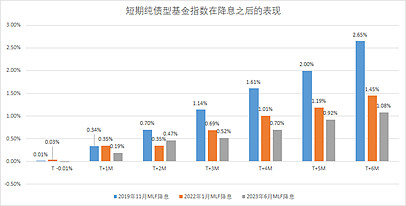

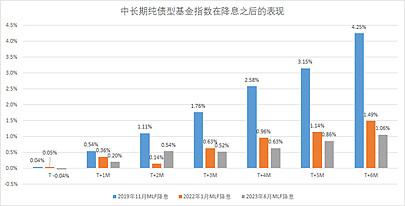

再看纯债型基金指数。

(数据来源:Wind,数据截止时间:2019.11.05-2023.12.14,不作为指数推荐,过往数据不代表未来)

不难看出,这三轮降息之后,无论是短期还是中长期纯债基,在各个阶段内都迎来不同程度的上涨。毕竟降息往往意味着利率降低,从而导致债券价格上涨,对于纯债型基金,影响较为明显。

#美联储降息进程加快,你会如何部署?#

《投资百科》栏目持续更新,欢迎关注@华夏ETF君 !

风险提示:1. 上文提到指数及基金信息不构成投资建议。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。产品过往业绩不代表未来表现。

2. 基金管理人不保证盈利,也不保证最低收益。

3. 投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

4. 指数的过往业绩并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

5. 基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。

6. 相关部门对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

7. 本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !