TrendForce集邦咨询《2025 Mini LED背光显示趋势与OLED技术竞争分析》报告现已出刊,以下将从行业、技术、市场、厂商四大面向解析2024年Mini LED背光市场,结尾并附上报告详细目录。

第一部分 行业趋势:Mini LED与OLED 陷入零和博弈,大中小屏攻防战激烈展开

随着各个细分领域搭载Mini LED背光的LCD屏幕出货量规模的提升,与OLED正面对抗的情势无可避免。在大中小屏各个应用场景,陷入了Mini LED背光得到的,就是OLED失去的局面,反之亦然,因而构成典型的零和博弈。有趣的是,这并非技术发展史上通常见到的单向度替代模式,而是两种技术各有攻防,互别苗头。

2024年Mini LED背光TV市场虽起势明显,但OLED技术在IT市场获得正面反响,也抑制了品牌在Mini LED背光技术的投入积极性,TrendForce预估2024年各应用总出货量为12.7Mpcs,相较于2023年,同比减少5%。

TV,车用以及未来的Monitor市场,Mini LED优势大过OLED。在TV市场,Mini LED背光降本效果显著,同时OLED技术在大尺寸化电视市场后力更显不足,为增强产品价差从而提高品牌的竞争力,Mini LED背光技术是提升产品规格的首选方案,长期而言也将正向反应在Monitor市场,带动其渗透率提升。车用市场,Mini LED以可靠性优势胜出,出货占比超过OLED。

然而在NB、Tablet与VR,Mini LED战力不及OLED。Apple拥抱OLED NB与Tablet产品,将改变整个市场格局,导致Mini LED背光技术在这两个应用领域的渗透率持续缩减。而VR应用场景,Mini LED背光技术在高阶市场的显示性能无法与OLEDoS相比,转攻中低阶市场又显得价格劣势明显,陷入两头为难的境地。

第二部分 技术方向:Mini LED一心降低成本,OLED矢志提升效能

2024年Mini LED背光技术方面最大的变化是解决方案逐渐趋向成熟,降本路径在上下游产业链都逐渐取得共识。本章探讨了业界聚焦的降本路径,包括PCB/LED芯片/驱动IC和工艺材料等的多方面策略,这些产业共识有助于加速产品的标准化。标准化激励供应链厂商敢于放手扩大规模,进一步加强成本竞争力。至此,Mini LED背光发展的最大障碍有望被移除。TrendForce分析,Mini LED目前形成高度共识的一些降本路径如下:

PCB降本路径

由FR4向单面铝基板、鱼叉板、灯条形式变更,分别应用于高、中、低分区产品。

鱼叉板设计通过提高PCB板材利用率,实现降本30%以上。

材料用量减少、单板利用率提升、精度要求降低,降低了PCB制造成本,但带来了可靠性挑战。

降本的关键机遇在于单灯板尺寸能否标准化。

LED芯片降本路径

增大Pitch值或通过光学设计优化出光角度,减少LED颗数,实现降本。

采用高压芯片(如18V/24V/36V)减少单区LED颗数,同时提高发光效率,降低驱动电流,简化走线设计。

驱动IC降本路径

PM(被动矩阵式)和AM(主动矩阵式)两种驱动模式中,AM方案因布线简单、每个分区可单独驱动,被广泛采用。

AM驱动IC搭配单层铝基板和高压LED芯片,减少LED串联数量,最大化驱动效率,降低PCB布线复杂度。

随着分区数增多,驱动IC需求增加,趋势是使用更多通道数的驱动IC。

采用AM Driver IC的材料成本相较于PM Driver IC有超7成的显著降幅,且通道数的增加有利于降本优势的扩大

工艺材料降本路径

COB产品普遍采用点胶工艺,降低材料和工艺成本,并提高出光均匀性。

部分厂商将量子点扩散膜替换为量子点扩散板,单道制程降本20%,但可能面临高温可靠性挑战。

本章还探讨了在Mini LED来势汹汹的降本竞争压力之下,OLED阵营通过串联架构、Oxide背板、无光罩蒸镀、蓝色磷光等技术革新,让OLED显示方案日趋完善,以更多的实力争取NB等IT产品导入,防守来自Mini LED的威胁。

第三部分 TV市场:Mini LED 产品定位分众策略奏效,全球销量首次超越OLED

从本章到第五章,TrendForce逐一分析TV、IT和汽车这三大应用场景中,Mini LED背光的发展趋势。

2024年,Mini LED背光TV出货量预估为6,420Kpcs,其中中国品牌厂商获得Mini LED背光TV市场的主导权,在Mini LED背光供应链的完善与各家降本架构的逐步推进之下,实现了大幅成长,全球出货量相较于2023年成长了59%。

OLED在70~80吋虽然有77吋与83吋等产品可以对应,但在8.5代生产成本竞争力不佳,因此也导致OLED无法跟进LCD在超大尺寸上的灵活布局。加上相对集中的供给、缺乏弹性的面板价格、品牌策略的转变、经济切割尺寸集中在55吋和65吋等问题,OLED无法像Mini LED 背光TV一样通过多元化覆盖(Diversified Coverage)策略来实现对分众市场的占领。因此在2024年总出货量上历史上首次被Mini LED背光TV超越。

从长期趋势判断,未来Mini LED背光TV产品定价应会持续低于OLED,部分产品价格甚至会与高阶LCD重迭,将会进一步提高Mini LED产品的渗透率。

第四部分 IT市场:OLED站稳高阶产品定位,Mini LED或是“破壁人”

2024年Mini LED背光MNT出货量预估为347Kpcs,相较于2023年仅成长了48%,低于原先预期。主要因为OLED技术在终端高阶市场获得正面回响,品牌厂商更愿意积极投入OLED产品线,导致Samsung市场占比缩小至46%。但在中低阶市场有中国品牌持续入局,但受限于品牌的知名度和推动力,受惠力度有限。

中国品牌厂商例如钛度、泰坦军团等在Mini LED背光MNT应用领域,持续跟进新规格新产品,带动2024年中国品牌市场占比来到33%。

OLED Monitor在当前市场则显得炙手可热,几乎是所有品牌抢食高阶市场的标准配置产品。2024年OLED Monitor供给能力较2023年倍增,占比75%的SDC QD OLED仍是主流,同时间LGD的WOLED供给规模也逐步上调。由于需求热络,预估2025年OLED MNT面板供给量将攀升至2.4Mpcs,且CSOT也将加入供给行列。

在OLED MNT面板供给日渐充足的前提下,品牌端对于Mini LED背光的布局意愿也将连带被削弱。品牌几乎都把高阶MNT资源放在OLED的推广上,对接近定位的Mini LED背光产品形成严重的排挤效应。

长期趋势观察,TrendForce对这一市场Mini LED应用的前景并不悲观,随着Mini LED背光TV应用出货规模的提升,降本效益有望外溢MNT应用,再现Mini LED产品定位可以多元化覆盖的策略优势,突破MNT高阶产品囿于于电竞市场的局面。

本章其余部分包含NB市场Mini LED背光/OLED产品的价格差异分析,出货量分析等内容。在对传统的中美欧三大主流市场的产品规格分析之外,本期报告还额外补充了印度/巴西两大新兴市场Mini LED背光/OLED新型显示各产品销售机种数量以及价格趋势分析。

第五部分 汽车市场:智能座舱从概念到量产,Mini LED坐享多屏化和大屏化红利

随着智能座舱呈现数字化趋势,汽车显示成为串联车辆与驾驶互动的重要接口。车用显示包括仪表盘、中控显示、后视镜、抬头显示器、后座娱乐应用等,随着越来越多的车款搭载多样化车用显示产品,更大面积,更宽的纵横比,更多的显示器,更自由的放置方式成为车载显示的发展方向,加上高动态对比 (HDR)、区域调光 (Local Dimming)、广色域等性能参数持续提升,车用显示市场需求规模持续保持快速成长趋势。根据 TrendForce 分析,2028 年车用显示面板出货将达到 2.57 亿片,Mini LED 显示将会坐享红利,渗透率达到5.9%,高于OLED的4.1%。

第六部分 产业动态:从百舸争流到龙争虎斗,Mini LED实力玩家浮出水面

随着Mini LED 背光产品逐渐进入量产阶段,活跃度较高的厂商名单也出现了明显的变化。不同的玩家押注了不同的技术路线和产品方案,2024年的市场选择出了当下的主流技术和方案,押对方向的厂商正在享用赢家的红利和回报,错过的玩家又开始一轮紧锣密鼓的投注。

本章内容梳理了Mini LED背光市场的主要供应链,重点关注了芯片,驱动IC,转移设备,封测&模组以及应用等领域的领导厂商在Mini LED相关领域的产品,技术,营收,供应链方面的动态。

Mini LED背光相比传统背光市场,是一次重大的技术革新,带来产业链格局的巨大变化。传统背光供应链企业具有强大的先发优势和在位者红利,然而新玩家也从变化中充分受益,打破原有的垄断格局而崛起,到2024年,实力玩家开始站上行业竞技场的中央。

本期报告新增了澳洋顺昌、华源智信、芯格诺、晶科电子、芯乐光、华引芯、芯瑞达、艾斯谱等充分受益于Mini LED背光红利的细分市场玩家分析,此外还增加了在LED玻璃基板方面具有深厚布局的沃格光电之动态分析。

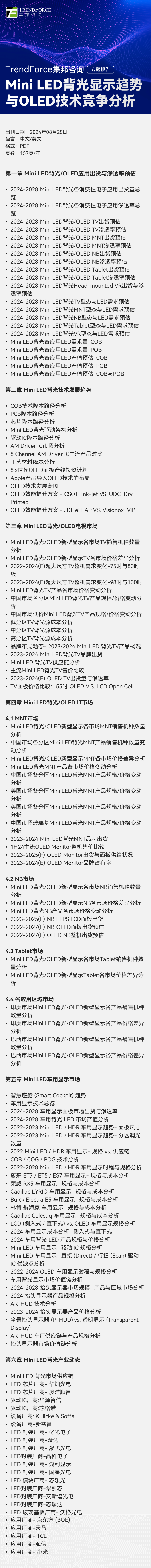

以下是《TrendForce 2025 Mini LED背光显示趋势与OLED技术竞争分析》报告目录,如需了解更多报告详情或购买报告,请与我们联系。

本文作者可以追加内容哦 !