朋友们,上一期我们回顾了中证A50、沪深300、创业板指、科创50等主要指数的利润及ROE增速,大致了解了各个指数的增长情况。

从上半年数据看,虽有部分指数表现不错,但大部分指数增速仍差强人意,大部分行业仍走在泥泞的底部阶段。

受指数编制规则影响,即便是行业指数,也不一定能完整代表某个行业的发展情况。如果想准确地了解各行发展,我们需要更准确的细分行业数据。

为此,61统计了131个二级行业的增速数据,看看我们能从这些数据中,能不能发现一些端倪和机会。

此文数据庞杂,如果仔细研究,或有很大用处,有兴趣的不妨先收藏。

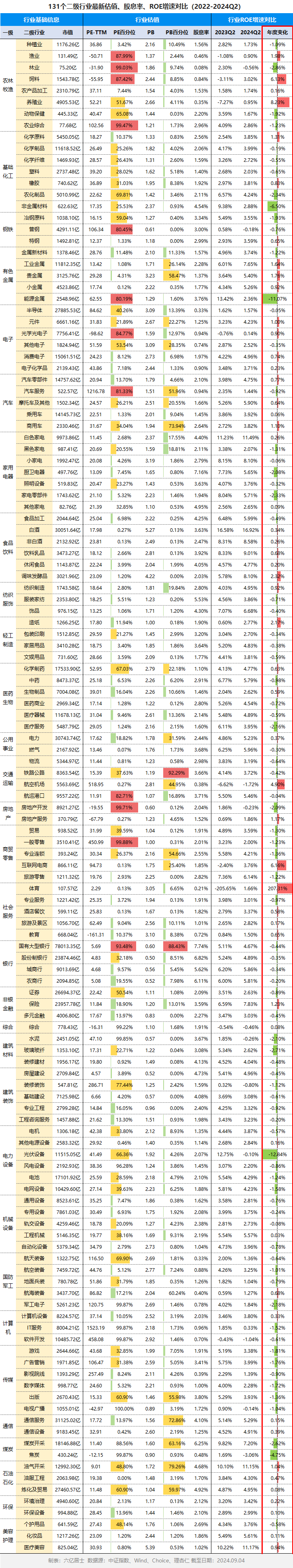

01 131各二级行业估值与增速总览

下表统计了A股31个一级行业下辖,131个二级行业的最新估值和上半年ROE的变化。

对比受加权方式干扰的行业指数数据,细分行业本身的数据,对判断当下各行业的状态会更准确。

这份是总览,下文会有精简排序:

1、行业估值

目前131个二级行业,PE百分位高估的为12个,正常的为39个,低估的为80个,占比61.09%。PB百分位高估的为2个,正常的为17个,低估的为112个,占比85.50%。

部分行业PE很高或负数,原因是行业利润下滑,被动抬升PE导致。在底部期,判断行业的估值水平,建议以PB基准,以PE为辅助。

另外,这份数据部分行业的数据统计起点为2021年,所以部分行业的估值百分位的完整性较低,具体建议参考估值表内数据。

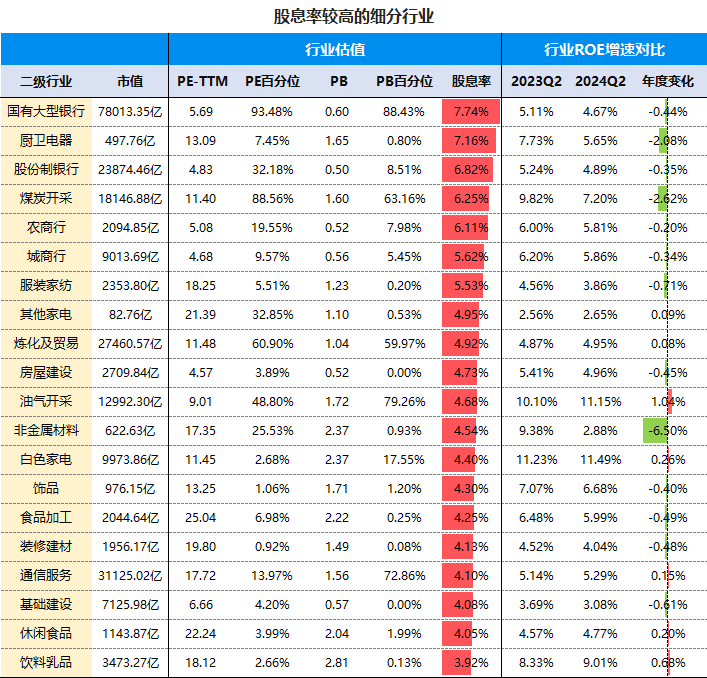

2、行业股息率

131个行业内,行业股息率高于5%的有7个,分别是:国有大型银行、厨卫电器、股份制银行、煤炭开采、农商行、城商行与服装家纺。

煤炭、银行属于老面孔,厨卫电器和服装家纺可以留意。

3、行业ROE增速对比

在131个二级行业中,2024年上半年ROE高于2023年的共有52,合计占比39.69%,这也能说明大部分行业上半年业绩并不理想。

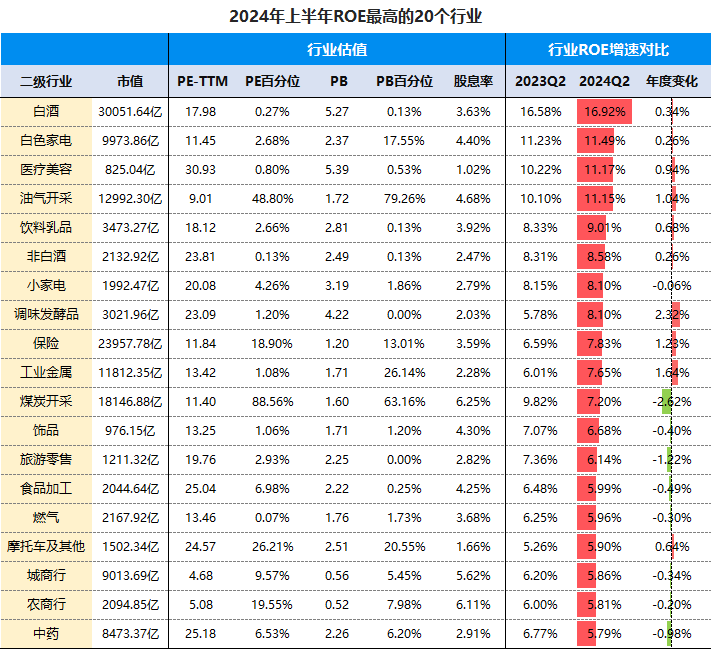

1)ROE绝对值最高的行业

白酒、白色家电、医疗美容上半年ROE前三。油气开采、饮料乳品、非白酒居4-6名。上半年,消费行业整体表现还算稳健。

另外,我们也发现,ROE排名靠前的细分行业,整体上仍能保持年度变化为正,在较高的基础上,继续获得更高的增长,着实不易。

尤其是白酒,2024上半年的增速仍傲居A股之首,在去年达成全历史最高ROE之后,今年还能继续加速增长,不愧为A股行业之首。

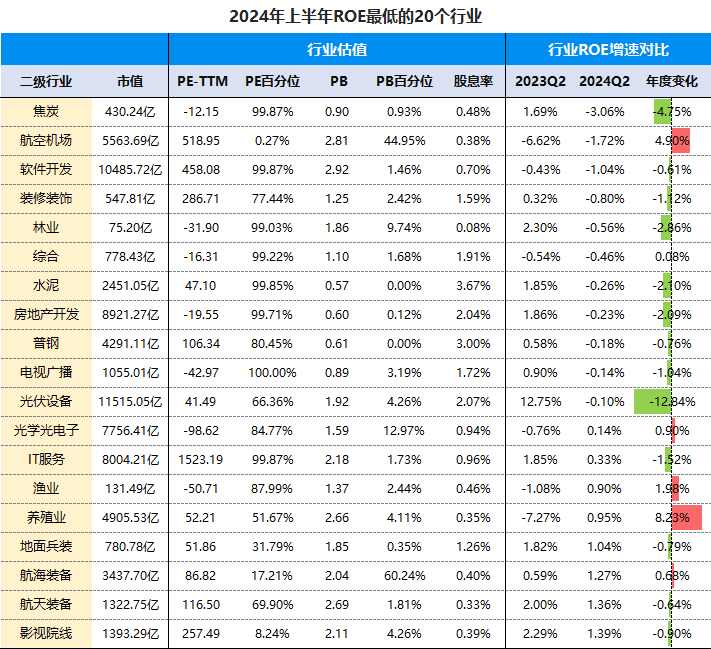

2)ROE绝对值最低的行业

有表现好的,自然有表现差的。131个行业中,2024年上半年ROE为负的有11个行业,净资产收益率为负,则说明行业出现了较大范围的亏损。

这11个行业分别为:焦炭、航空机场、软件开发、装修装饰、林业、综合、水泥、房地产开发、普钢、电视广播和光伏设备,大部分为传统老行业,部分为强周期行业。

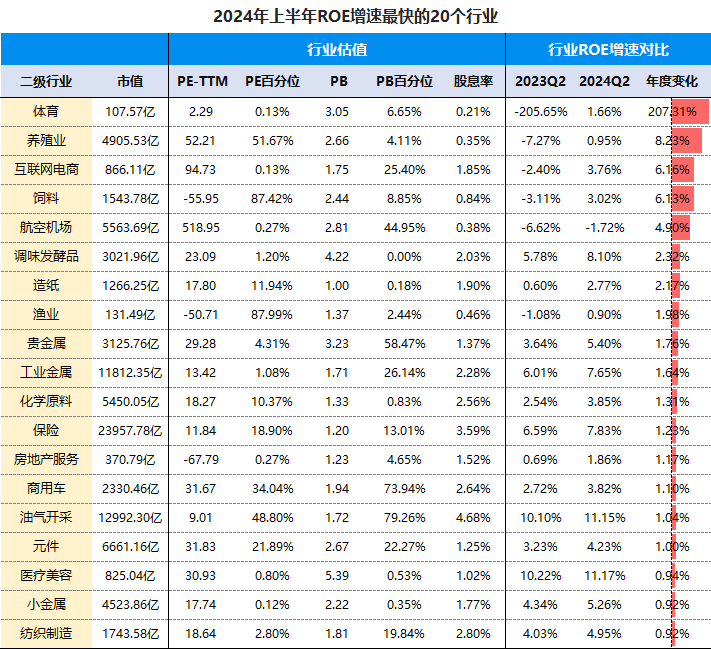

3、ROE增速最快的20个行业

增速快有两种:一个是基础良好,好上加好,如:医疗美容、油气开采、调味发酵品等,一个是去年表现较差,今年开始好转,如:体育、养殖业、互联网电商等。

02 如何使用类似数据?

如果没有行业判断能力的朋友,61仍然建议以宽基指数为主。

如果对行业风险有一定认知,且知道自己在做什么的,那不妨继续看看:

1、关注估值提升安全边际

之所以文初先说估值,主要是希望朋友们能以安全边际作为第一准则,尤其是投资行业指数更是如此。

考虑到行业估值的波动性,以及判断行业周期性的难度,不妨一视同仁先用PB,再辅助以PE。

另外,上表也统计了行业股息率,虽然股息率并非决定性指标,但适当关注股息率,也能提升安全边际。

不过受行业编制规则变化影响,上表部分行业为2021年至今的数据,具体行业估值看原估值表内即可。

2、挑选长期业绩稳健的行业

受经济周期影响,每一个行业或多或少都有一定的周期性,这是经济的基本规律。所以,看行业ROE不能只看两三年,需要放更长远的目光,这也是估值表内采用近10年ROE均值的原因。

ROE能长期为正且高于沪深300的行业,是我们要重点关注的对象。如果还能保持正增长,那自然最好不过。

简单来说:我们得挑选长期(10年以上)业绩稳健、ROE优秀,即便有一定的短期波动,最终也能走出困境的行业。

3、短期关注行业的困境反转

这部分会更难,需要有充分的投资经验与行业认知,对某行业当下的困境有完整的认知,以及能发掘困难出现反转的契机。

寻找行业反转的机会,可以使用ROE年度变化数据。但如何准确判断,得看投资者的能力和认知。

当然,除了行业增速,还得提防行业的周期性,避免掉入周期陷阱。

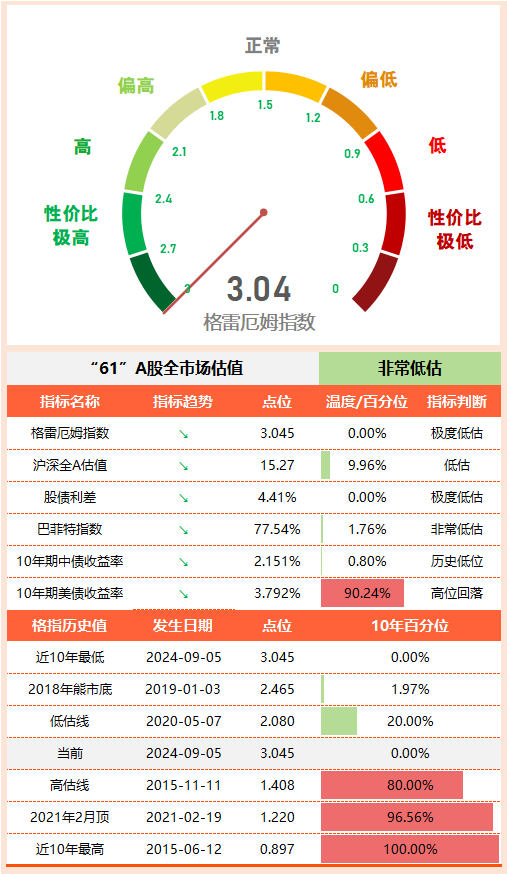

03 “61”全市场估值仪表盘

格指正式爆表,且达到历史新高的3.045,全历史百分位0.00%。不仅如此,股债利差也来到了4.41%,处于近10年百分位的0.00%。

沪深全A的PB降至1.30,近20年历史百分位0.02%,距离2024年2月5日的全历史最低1.284仅一步之遥。

我们又再次来到了市场冰点时刻!

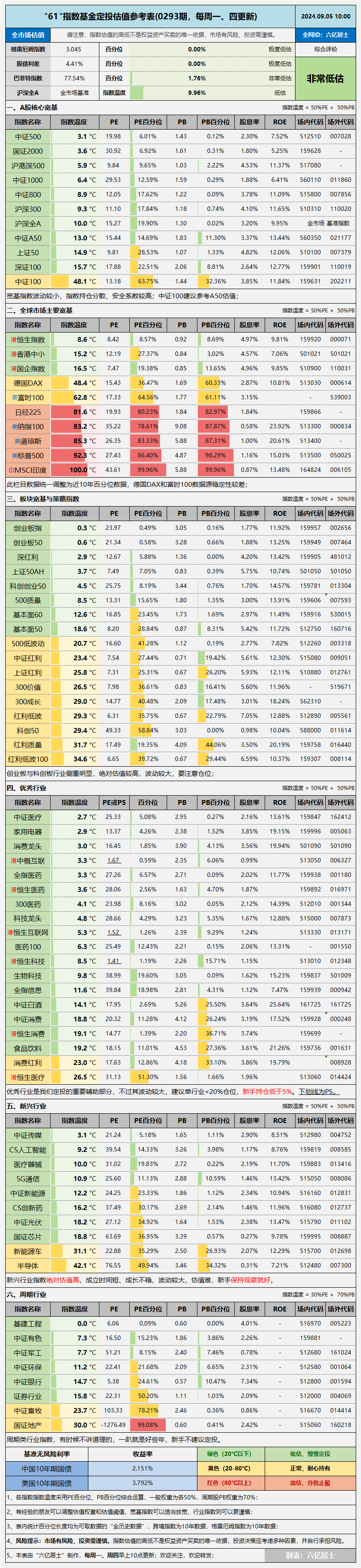

04 “61”指数基金估值表(0293期)

=================

应老朋友的提醒,表头增加了一个风险提示:请注意,指数估值的高低不是权益资产买卖的唯一依据,市场有风险、投资需谨慎。

另外在优秀行业部分,中概互联、恒生科技、恒生互联网采用PS(市销率)指标,为区别其他指数,特在数值下方增加“下划线”。

感谢两位老朋友的建议,感谢!

==================

数据整理不易,还望多多点赞、转发支持。文内数据众多,若有纰漏或疑惑,请文末留言哈。

$沪深300ETF(SH510300)$ $中证500ETF(SH510500)$ $恒生ETF(SZ159920)$

#A股9月未能开门红,后市怎么走?#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !