8月30日,招商银行披露了半年报,上半年营业收入1729亿元,同比下降3.09%;归母净利润747亿元,同比下降1.33%。

招商银行业绩有所下滑,这是不争的事实。它也没有跑赢行业大部分企业,数据显示,2024年上半年,A股42家上市银行中,11家出现营收、净利润双双负增长,其中之一就是招商银行。

时隔14年,“零售之王”招商银行罕见的营收、净利润双双负增长,还面临核心业务承压问题,引发行业关注。

1

业绩探底

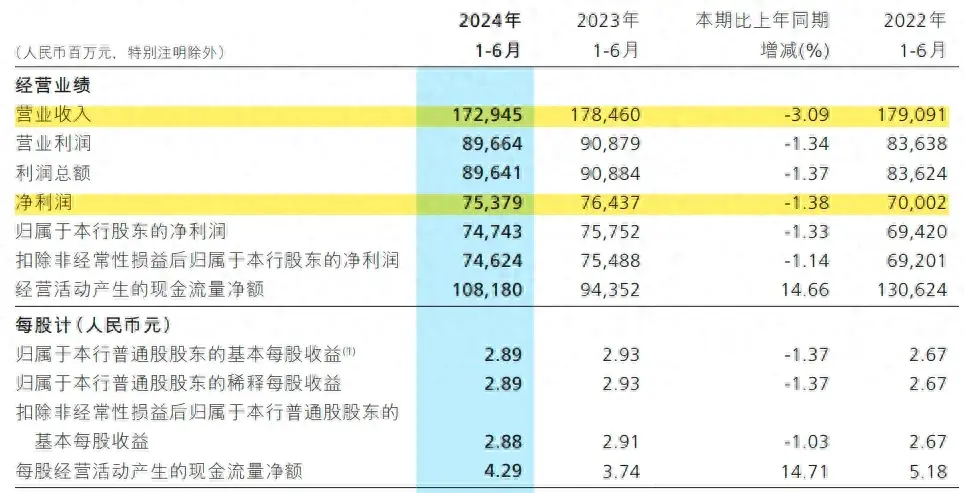

半年报数据,今年上半年,招商银行实现营业收入1729.45亿元,比去年同期减少55.15亿元,同比下降3.09%;净利润753.79亿元,比去年同期减少10.58亿元,同比下滑1.38%;归属于股东的净利润747.43亿元,同比下降1.33%。

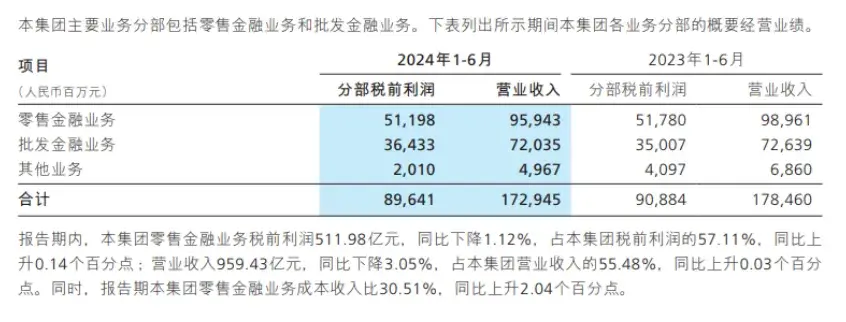

|图源招商银行半年报

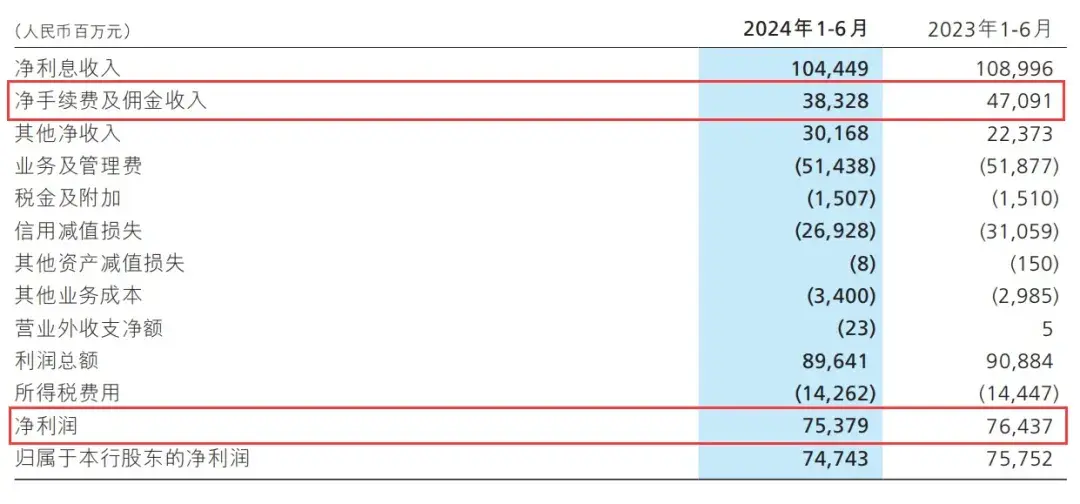

从收入构成来看,招商银行2024年上半年实现净利息收入1044.49亿元,同比下降4.17%;实现非利息净收入684.96亿元,同比下降1.39%。

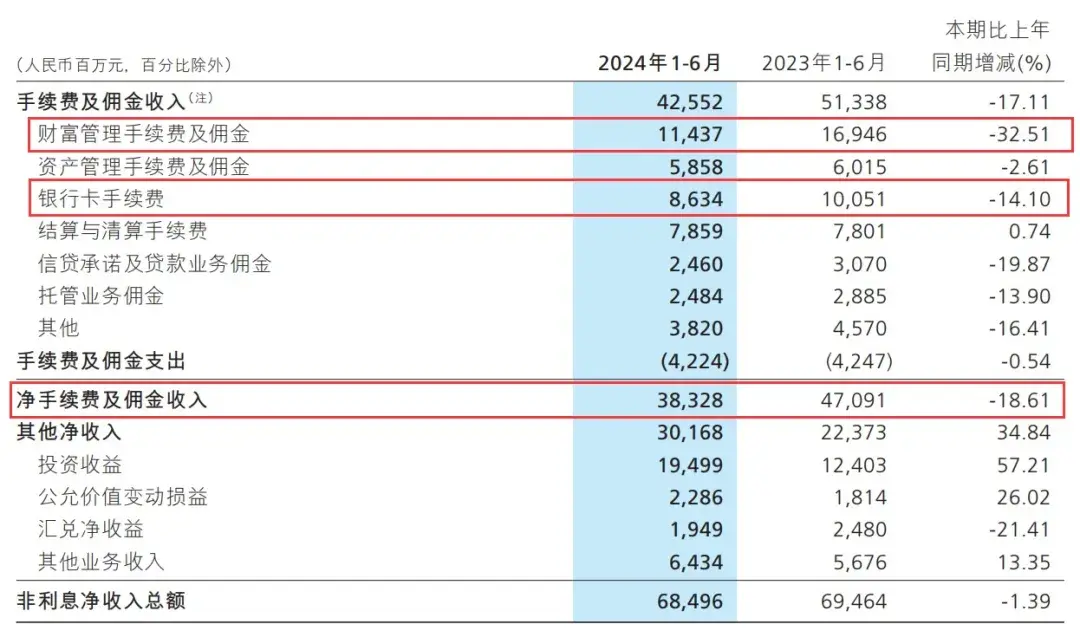

该行同期非利息收入中净手续费及佣金(中间业务)收入383.28亿元,同比减少87.63亿元,降幅18.61%;其中,财富管理手续费及佣金收入114.37亿元,同比下降32.51%;资产管理手续费及佣金收入58.58亿元,同比下降2.61%;银行卡手续费收入86.34亿元,同比下降14.10%;结算与清算手续费收入78.59亿元,同比增长0.74%;信贷承诺及贷款业务佣金收入24.60亿元,同比下降19.87%;托管业务佣金收入24.84亿元,同比下降13.90%;其他收入38.20亿元,同比下降16.41%。

|图源招商银行半年报

文轩智库专家、中国企业资本联盟副理事长柏文喜分析认为,“招商银行2024年上半年的业绩整体表现相对稳健,也面临一定的挑战。净利息收入和非利息净收入的下降反映了市场利率变动和竞争加剧等因素的影响。”

2015—2022年,招商银行的营收同比增速在4%—22%之间,归母净利润同比增速在3.2%—23.2%之间。

2023年第一季度开始,招商银行的营收开始出现负增。其2023年中报、三季报及年报,2024年一季度报和中报,营收均为负增长,同比增速在-4.65%—--0.35%之间。

不过,2023年,招商银行各财报中的营收同比下滑幅度未超过1.8%,但今年一季报和中报营收分别同比下滑4.65%和3.09%。

归属净利润方面,2023年招商银行仍保持了同比增长6.22%,但今年一季报和中报分别同比减少1.96%和1.33%。

上一次招商银行财报中营收和净利润双降,还是出现在2009年。

银河证券研报显示,今年上半年商业银行净利润同比微增0.36%,其中,国有大行同比下降2.87%,股份行、城商行和农商行净利润分别同比增长1.41%、4.35%和5.92%。

上半年,招商银行无论是跟自己过去比,还是跟同行比,业绩都不太理想。

2

“零售之王”主业承压

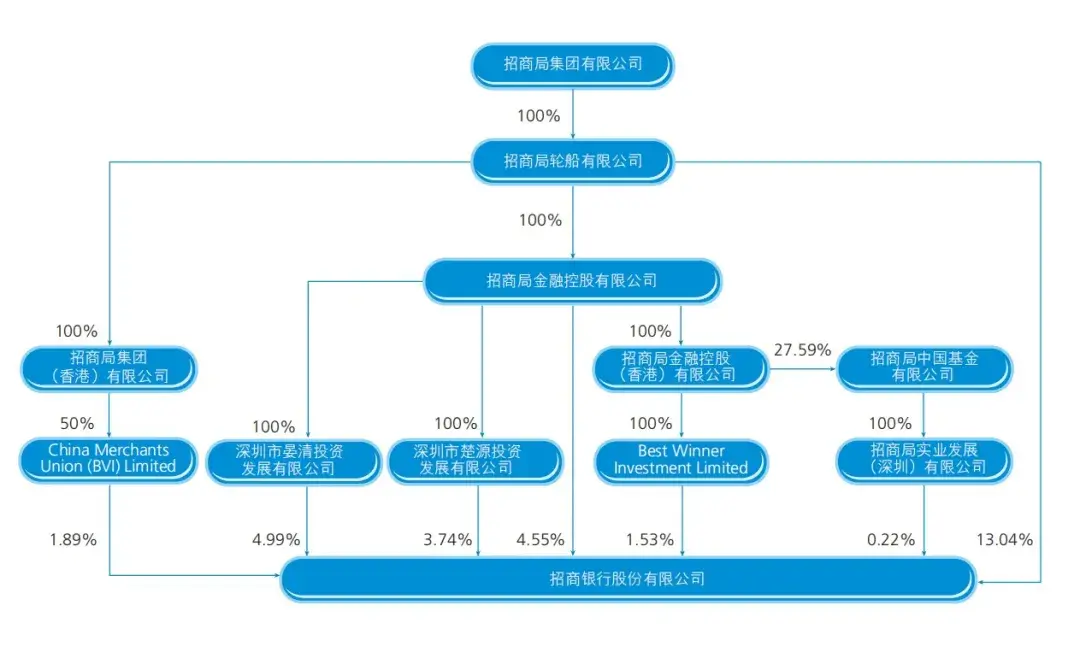

据官网介绍,招商银行1987年成立于深圳蛇口,是中国境内第一家完全由企业法人持股的股份制商业银行。

|图源招商银行半年报

作为“零售之王”,过去,招商银行的优势主要在财富管理,较主动的销售性营收在行业中出类拔萃,使得银行业较为保守的收入结构呈现了一定的进攻性。但随着股市的持续低迷和行业基金的降费,销售性收入的两大法宝,交易手续费和基金佣金双双受到了沉重的打击。

具体来看,上半年,招商银行的零售金融业务营收939.29亿元, 同比下降2.88%,占公司营收的59.58%。

|图源招商银行半年报

非利息净收入同比下降1.39%至684.96亿元,其中净手续费及佣金收入降幅达18.61%。

除结算与清算手续费同比微涨0.74%,剩余项目收入全部下降。

财富管理手续费及佣金收入同比下降32.51%至114.37亿元。

受“报行合一”降费效应延续,代理保险同比下滑57.34%;受基金降费和权益类基金保有规模及销量下降影响,代理基金下滑25.35%;受规模下降影响,代理信托计划下降37.52%。

零售金融业务主要是向个人客户提供贷款及存款服务、银行卡服务、财富管理、私人银行等。

不过在近年权益类市场表现疲软,叠加保险、基金降费效应持续,权益类基金保有规模及销量下降,众多银行的财富管理业务已然承压。“零售之王”的日子同样不好过。

如果能在收窄利息收入降速的同时稳定客户规模,一旦权益市场回温、高客重燃财富管理需求热情,招商银行有望成为第一梯队受益者,凭借当下的积累打一场“翻身仗”。

3

地产风险仍在出清中

截至报告期末,招商银行的不良贷款余额634.27亿元,较2023年末增加18.48亿元

其中,零售不良贷款余额320.42亿元,较上年末增加14.55亿元,不良贷款率为0.9%,波动不大。

|图源招商银行半年报

招商银行房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计4,041.23亿元,较2023年末增长1.29%。

其房地产业不良贷款率4.78%,较2023年末下降0.23个百分点。在同行中表现较好,低于同期中国银行、交通银行的房地产业不良贷款率。

不过,房地产市场仍处在调整转型过程中。

财报坦诚,招商银行“从行业看,公司贷款不良生成主要集中在房地产业;从客群看,公司贷款不良生成多数为国标中、小型企业”,称将“持续防范化解房地产、地方政府融资平台等重点领域风险”。

4

频遭监管处罚

2023年,招商银行多次因违规行为受到监管部门的处罚。其中,较为显著的是国家金融监督管理总局福建监管局对招商银行福州分行的处罚。该行因违规发放并购贷款、置换类贷款业务贷后管理不到位以及个人经营性贷款贷前调查不尽职等问题,被处以合计105万元的罚款。这一处罚不仅暴露了招商银行在内部控制和风险管理上的不足,也再次强调了银行业合规经营的重要性。

此外,招商银行烟台分行也因票据业务管理不到位,严重违反审慎经营规则,被罚款35万元。这些行政处罚事件不仅反映了招商银行在业务操作上的疏忽,也是对整个银行业需要加强合规意识,确保业务合规性的一个提醒。

在高层人事方面,招商银行高层人事变动频繁,显示出该行在推进改革与转型方面的决心。因到龄退休的原因,汪建中、施顺华两位副行长提请辞去职务,而钟德胜、王小青等年轻高管则获聘为新的副行长。同时,王颖、彭家文等资深员工也被提拔为行长助理,进一步充实了高管团队。这一系列人事变动不仅完成了高管团队的“四进两退”,更使得团队结构更趋向年轻化,为招商银行注入了新的活力和动力。

除了行政处罚和人事变动外,在反腐方面,招商银行也未能幸免。

2024年8月21日,中央纪委国家监委官网通报,招商银行股份有限公司原党委委员、副行长丁伟涉嫌严重违纪违法,目前正接受招商局集团纪委和青海省海东市监委的纪律审查和监察调查。丁伟在招商银行任职期间,曾担任过多个重要职务,包括总行行长助理、副行长等,对招商银行的零售业务和科技条线发展有着重要影响。

“金融监管的加强可能会对银行的业务创新和盈利模式带来一定的限制。随着金融科技的发展,新兴的金融科技公司和传统银行之间的竞争日益激烈。招商银行需要在保持现有优势的同时,不断适应市场变化,加强创新,以应对未来的挑战。”柏文喜补充道。

「本文仅为提供一般性信息之目的,不应用于替代专业研究者提供的咨询建议。」

本文作者可以追加内容哦 !