“赎回潮”的热度刚下去,

“基金清盘”的热度又起来了。

这个热度是“恒越品质生活”带起来的,3年亏73%,然后在今年9月1日清盘。

有媒体统计,

9月以来,才刚4天,已经有11只基金进入清盘程序。

放眼全年,清盘的基金数量接近200只,其中不少是发起式基金。

我自己去统计了下,

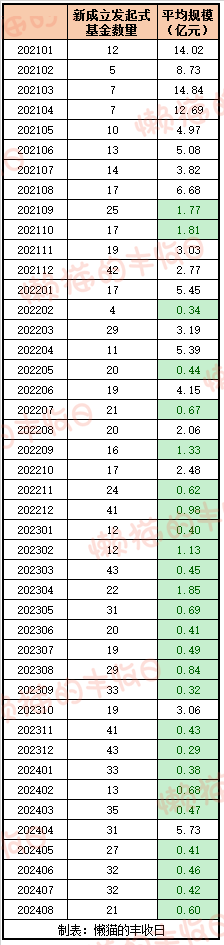

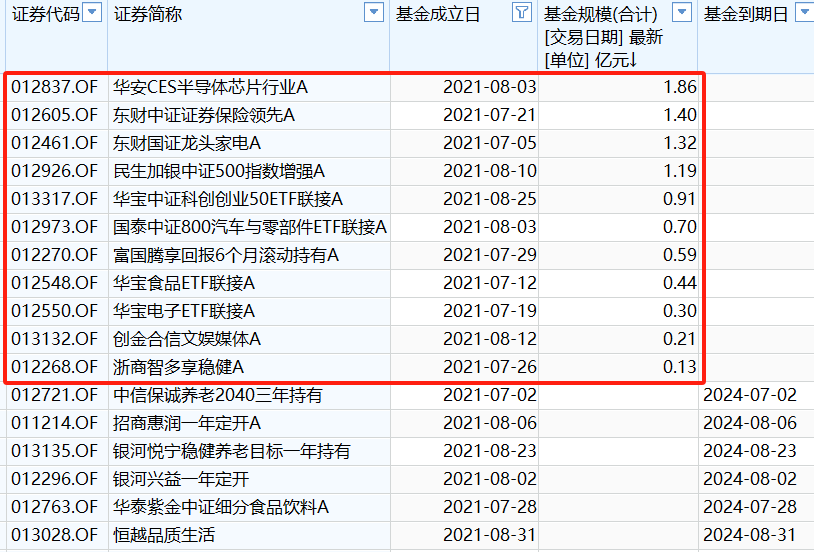

不算债券基金、QDII,2021年9月后,由于行情不好,新成立的发起式基金数量明显多了起来,而且平均规模都不大。

如果行情迟迟不见好转,“发起式基金成立满3年清盘”将连绵不绝~

01

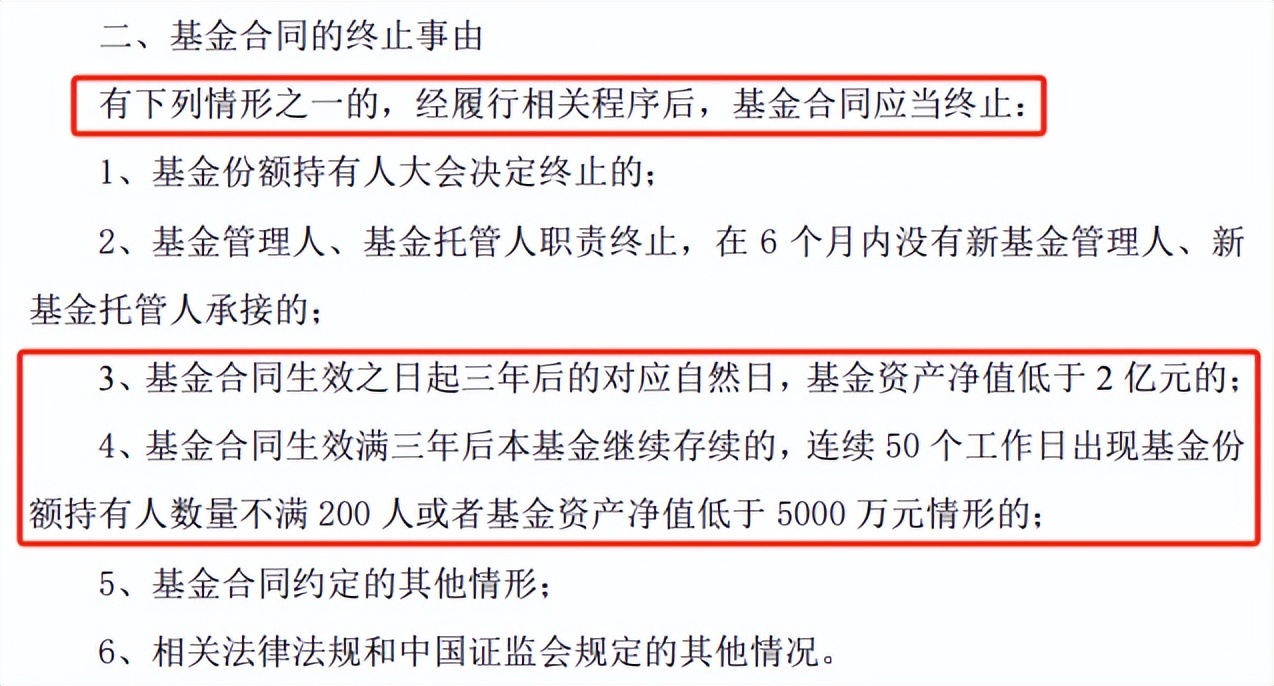

基金清盘的规定

简单来说,

基金分两种:普通基金、发起式基金。

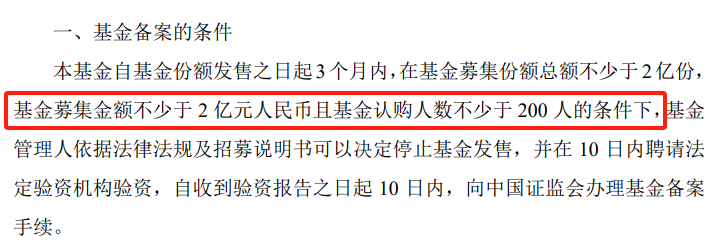

普通基金,成立门槛比较高。要求基金募集规模不少于2亿元,且认购人数不少于200人。

清盘条件也高。

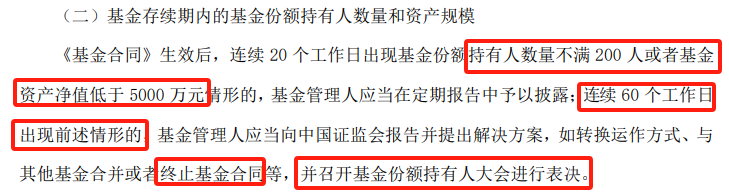

连续N个工作日,出现“持有人数量不满200人”或“基金规模低于5000万元”情形后,会触发清盘程序。

有的基金还规定,是否清盘要召开基金份额持有人大会进行表决。

发起式基金,成立门槛比较低。

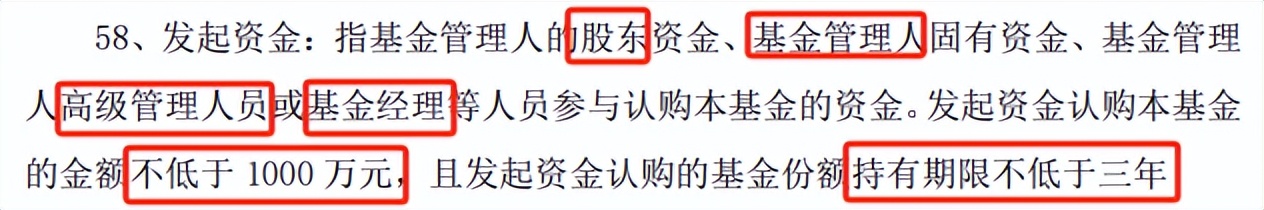

只需要发起人“认购超过1000万元”,且承诺“持有不少于三年”就可以成立。

发起人包括,基金公司股东、基金公司、基金公司高管、基金经理。

当然,清盘的条件也相对宽松。

成立满3年的那一天,如果规模低于2亿元,发起式基金会被立即清盘,不用召开基金份额持有人大会。

闯过这一关后,后续规则和普通基金类似。连续N个工作日“规模低于2亿元”或“持有人数量不足200人”,也会被清盘。

过去几年是大熊市,由于募集不到足够的资金,不少基金公司选择以“发起式”的方式成立新基金。

但不曾想行情会熊这么久,如果熊市继续,那发起式基金排队等清盘可能成为常态...

02

清盘压力有多大?

基金清盘,听起来很唬人,但影响其实不大。

很好理解,公募基金不会因为业绩差而清盘,只会因为规模小而清盘。

濒临清盘的基金,尤其是发起式基金,单只规模通常只有几千万,就算一个月清盘10只,规模也就几个亿,对市场的影响毛毛雨。

基金清盘,真正受影响大的是基金公司,辛辛苦苦发了一只基金,但规模没做起来,管理费也没收到多少,亏大了。

所以,对于基金清盘潮,听听也就罢了,对市场、对大部分基民没啥大影响。

另外,基金是否清盘其实还取决于基金公司的意愿。

2021年7-8月成立的发起式基金,有不少在今年2季度的规模低于2亿元,但至今也还存在。

只有一个解释:成立满3年的那一天,规模超过了2亿元。

要么是外部资金把规模买上去的,要么是基金公司自己临时申购了一笔,保壳。

03

需要强调的是,

ETF联接基金、养老基金,包括Y份额的养老基金,这些看似有点特殊的基金,其实一点也不能例外,不满足规模要求同样可能被清盘。

已经有实例出现,

联接基金,

比如,中银创业板ETF联接(A/C),这是发起式基金,成立满3年,因为规模不够被清盘了。

但对应的ETF——中银创业板ETF,虽然规模只有800万,但基金是普通基金,就还能继续存在。

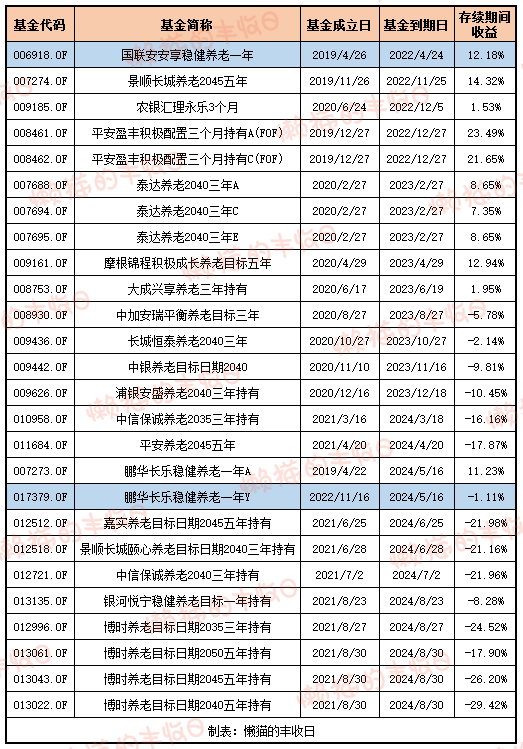

养老基金,

早在2022年4月,就有养老FOF被清盘了。

今年5月,还出现了Y份额养老基金清盘的事情,被网友戏称“人还没退休,养老基金却先清盘了”。

我去查了下,

1)带Y份额;

2)是发起式基金;

3)成立未满3年;

4)多份额合计规模不超过2亿元。

找到了38只基金,9月或年内出现“第2只Y份额养老基金清盘”的概率很大(标蓝的几只)。

免责声明:文章内容仅供参考,不构成投资建议

$民生加银创新成长混合A(OTCFUND|006072)$$同泰开泰混合A(OTCFUND|007770)$$东吴新经济混合C(OTCFUND|012617)$

本文作者可以追加内容哦 !