前 言

工商业储能项目备案可直观反映投资预期及行业景气度,本文数据仅聚焦用户侧工商业储能,并未含有光储充(放、检、换)等场景,特此说明。

一、工商业储能项目备案情况总览

截至7月底,2024年我国工商业储能备案总计4381个,共计规模8.96GW/20.65GWh,不论规模和数量已远超23年全年。

分地区分析,备案数量上,江浙粤三省仍为备案头部省份,总体数量占比高达87.1%,备案集中度远高于去年,可见工商储的投资重心已被该三个省份所吸引。其中,浙江省备案数量总计1819个居全国第一,江苏省1031个位居第二,广东省964个位居第三;备案规模上,江浙粤三省总体规模占比高达67.5%,其中江苏项目备案规模3.84GW/8.05GWh位居第一,浙江省1.63GW/4.1GWh位居第二,河南省1.9GWh与广东省1.79GWh分别位列三四。

分月度分析,2月份因春节原因备案数量最低,全国仅备案180个项目,随后备案数量稳步上升,六月份因受浙江温州消防整改政策的影响使得备案数量下降,7月浙江消防整改风波过后使得整体备案数量重回上升态势,市场再度回温。

整体市场来看,江浙已成为工商业储能发展的最主要战场,河南和安徽等地的项目备案规模也正逐步增加。截至7月底,2024年累计备案规模已超20GWh,而投运规模只有3GWh,工商业储能的项目兑现度处于较低水平,理论剩余投运空间较大。

二、浙江省备案情况分析

备案规模方面,除2月因春节原因备案规模较低,其余月份备案规模呈现整体上升态势。备案数量方面,因5月温州发生工商业储能火灾事故,当地随即颁布消防整改通知,导致5月和6月整体备案数量下降,但随着整改进度的结束,实际整改成本也并非网传一般高昂,故市场投资逐步恢复乐观,叠加7月一些项目补备案,两因素共同作用下使得7月项目备案数量再创新高。

浙江省工商业储能项目备案特色明显,规模小于1MWh的项目居多,备案总数1206个,占总备案数量66%,项目多为1-3台200+kWh柜子,符合浙江省工业企业特点。

项目单位方面,2024年备案数据中浙江省共788家企业成为项目单位,其中主要有驰库、国网浙江综合能源和卓阳等一众实力企业。

三、江苏省备案情况分析

备案规模方面,截至7月底,江苏省工商业储能备案规模高达8GWh,整体项目规模约为浙江省两倍,而项目数量方面却只有浙江省56.7%,且同样受5月温州消防整改政策影响的波及,江苏省6月备案数量同浙江一样出现降低的情况,经市场验证后的消防整改非技术成本并非网传之高,工商业储能项目投资和备案已于7月回归正常轨道,不论规模还是数量仍持续走高。

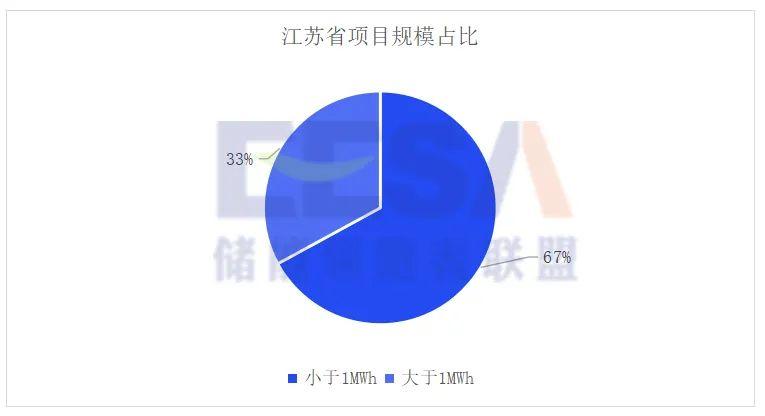

江苏省工商业储能项目备案特色明显,规模大于1MWh的项目居多,备案总数692个,占总备案数量67%,江苏省多钢铁、化工、水泥和玻璃等中大型企业,项目整体配储规模较大,同时江苏省套利价差可观且监管政策并不像浙江如此成熟,各方在项目推进过程中均可保持可观收益,故江苏在24年会成为工商储发展的最主要战场。

本文作者可以追加内容哦 !