变频器主要由整流、滤波、逆变、制动单元、驱动单元、检测单元和控制单元等组成。随着工业自动化程度的不断提高,变频器得到了非常广泛的应用。本期,格物致胜将通过《2024年中国电器行业系列白皮书》对中国低压变频器市场增长与细分情况进行深入解读和分析。

1.中国低压变频器市场规模

2016-2026E中国低压变频器整体市场规模(单位:百万元)

中国低压变频器消费市场回暖不及预期,低压变频器市场低迷。2023年国际政治形势不稳定,消费及房地产市场持续低迷,OEM市场持续下滑,低压变频器市场同比下降3%。

2.低压变频器市场-下游细分

OEM行业占主流,EU行业增长较快

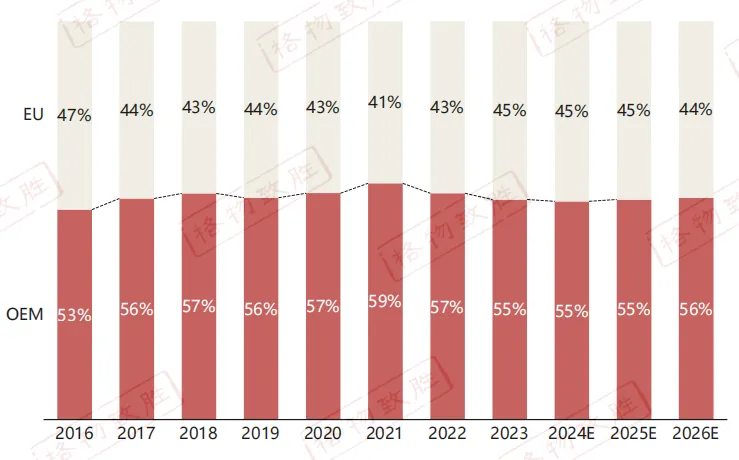

2016-2026E中国低压变频器市场规模-OEM和EU的格局演变

2017年以后OEM市场一直超越EU市场的规模。OEM行业增速放缓,而EU市场实现较快增长,因国家对于基建的推动,水泥、采矿和冶金行业市场回暖。

2019-2020年因疫情影响,EU行业开工率不足导致市场份额有所波动。而2021年海外疫情持续发酵,中国疫情控制有序,工业资源和工业订单如纺织、包装等传统OEM行业订单涌入中国,OEM市场增长超越EU行业。

2023年EU市场依然为主要驱动力,化工、油气、市政行业、水处理等行业稳中有增;OEM市场尤其是在传统领域,需求依然疲软,例如纺织、包装、印刷等行业景气度较低。国产品牌替代继续,汇川、英威腾、伟创电气等国产品牌发展较好。外资厂商整体下降较多。

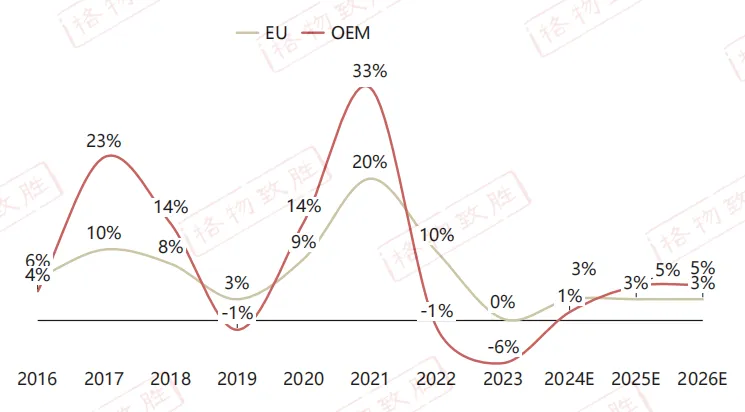

2016-2026E中国低压变频器市场规模-OEM和EU增长率

1.早期国家的主要制造业投资项目领域,使得2015年之前低压变频器的EU市场和OEM市场的市场规模平分秋色,行业保持较为稳定的增长。

2.直到2017年,OEM市场增长较快来自于下游传统行业的产业升级和新兴行业的需求。3C、锂电、机器人等行业产生较大的自动化升级需求从而带动变频器市场增长。

3.而2021年海外疫情持续发酵,中国疫情控制有序,工业资源和工业订单如纺织、包装等传统OEM行业订单涌入中国,OEM市场增长超越EU行业。

4.随着我国经济转型升级,医疗设备、新能源、电子行业发展迅速,拉动OEM行业对市场反应迅速,OEM市场规模开始有较大增长。此外,重化工、冶金、建材等传统产能过剩行业的项目投资逐步减少,导致EU市场对自动化产品的需求萎缩幅度进一步加大。

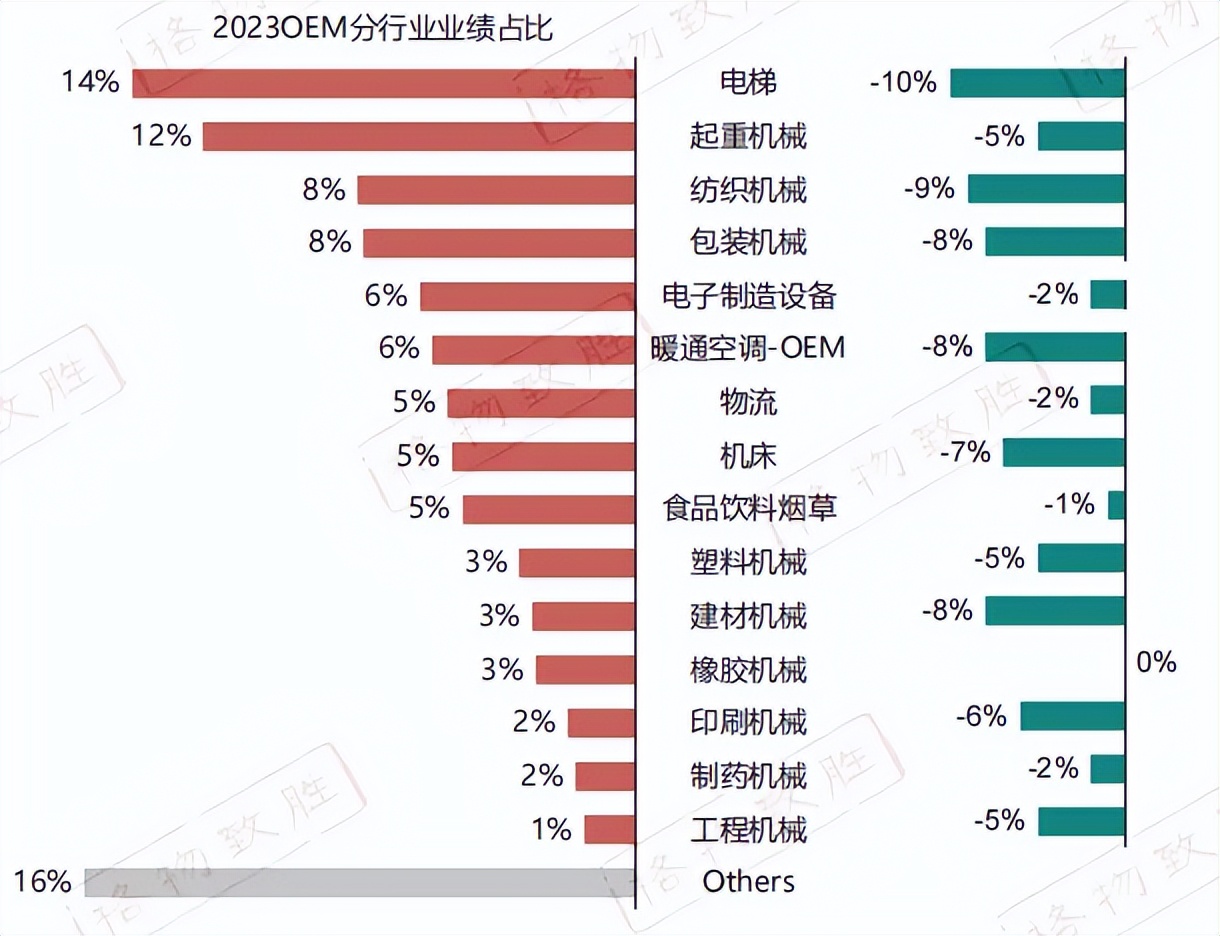

2023OEM部分传统行业恢复周期较长

2023年低压变频器行业格局-OEM(2023GR)

2023年受内需不足及出口下滑影响,OEM传统行业持续下滑,恢复周期较长,仅有光伏,机器人持增长态势。

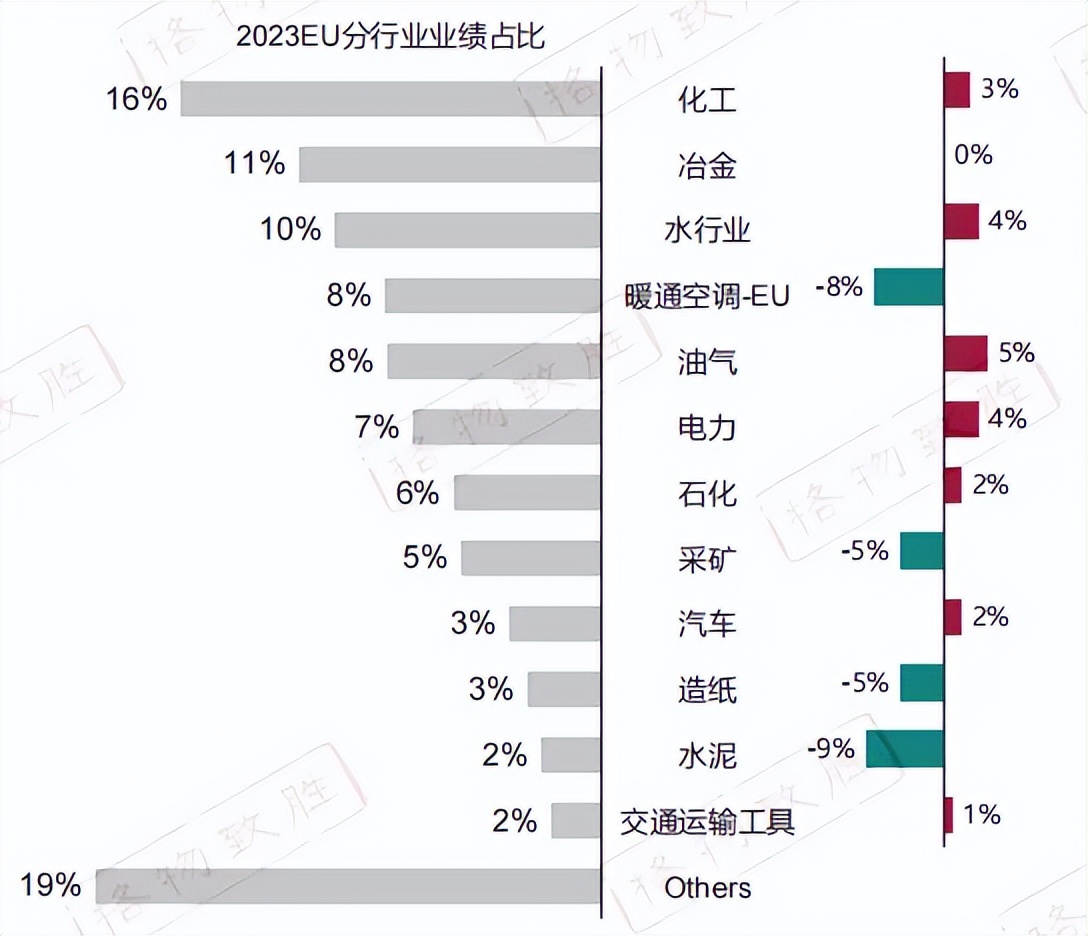

EU行业电力、水行业、油气和汽车相关行业稳定增长

2023年中国低压变频器行业格局-EU(2023GR)

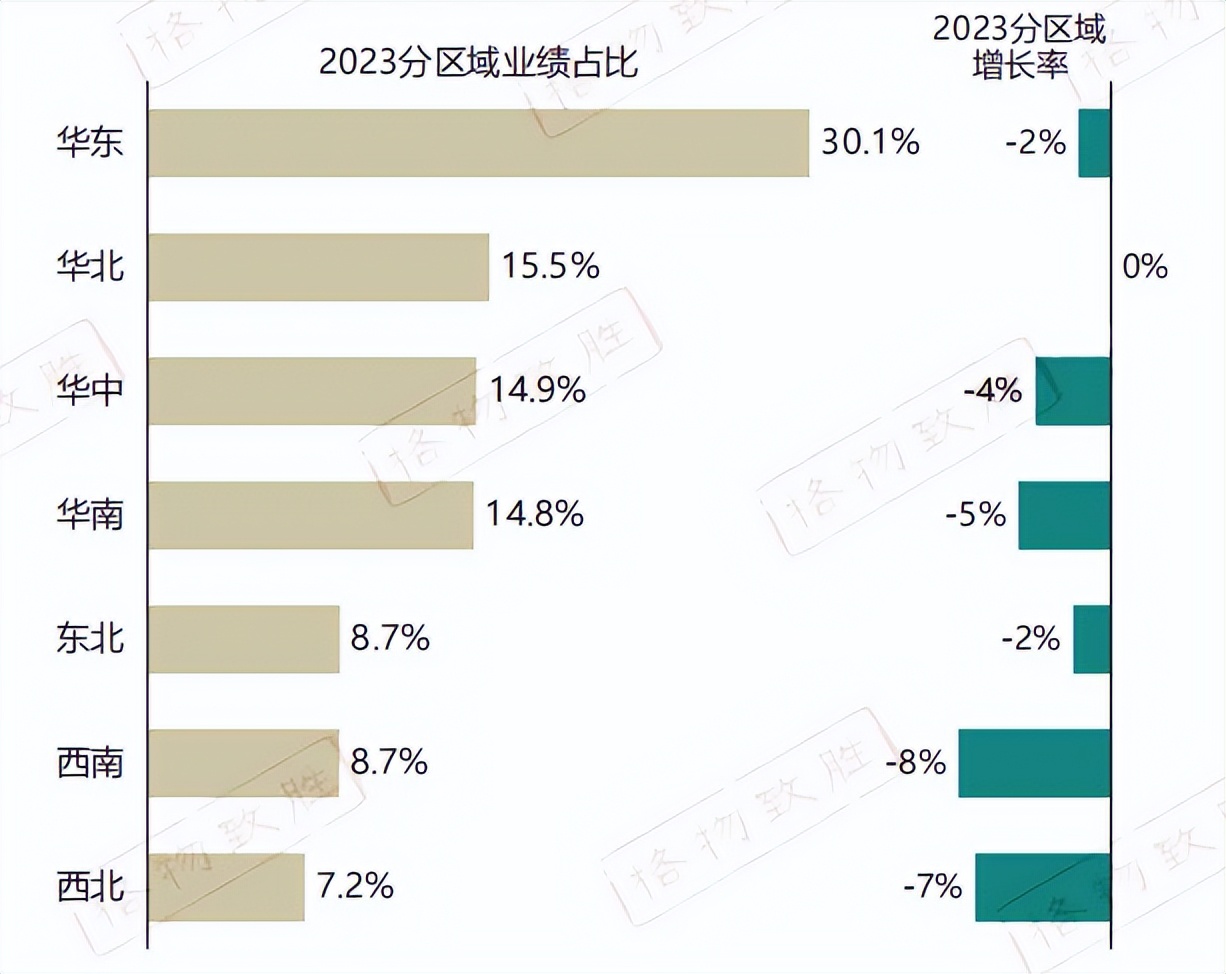

2023中国低压变频器市场华东、华南增长放缓,华北、西北增长较好

2023中国低压变频器市场区域分布情况

华东地区的占比较大,华东地区占到30%左右的份额,华北、华中、华南地区市场份额接近。因华东华南地区OEM行业集中度较高,如华东地区机床、纺织、包装行业集中,而华南地区的典型行业主要是电子、纺织等,因此受OEM行业不景气影响,增速均有所下降。华北地区项目型市场为主,市场份额同比持平。

3低压变频器市场-渠道分析

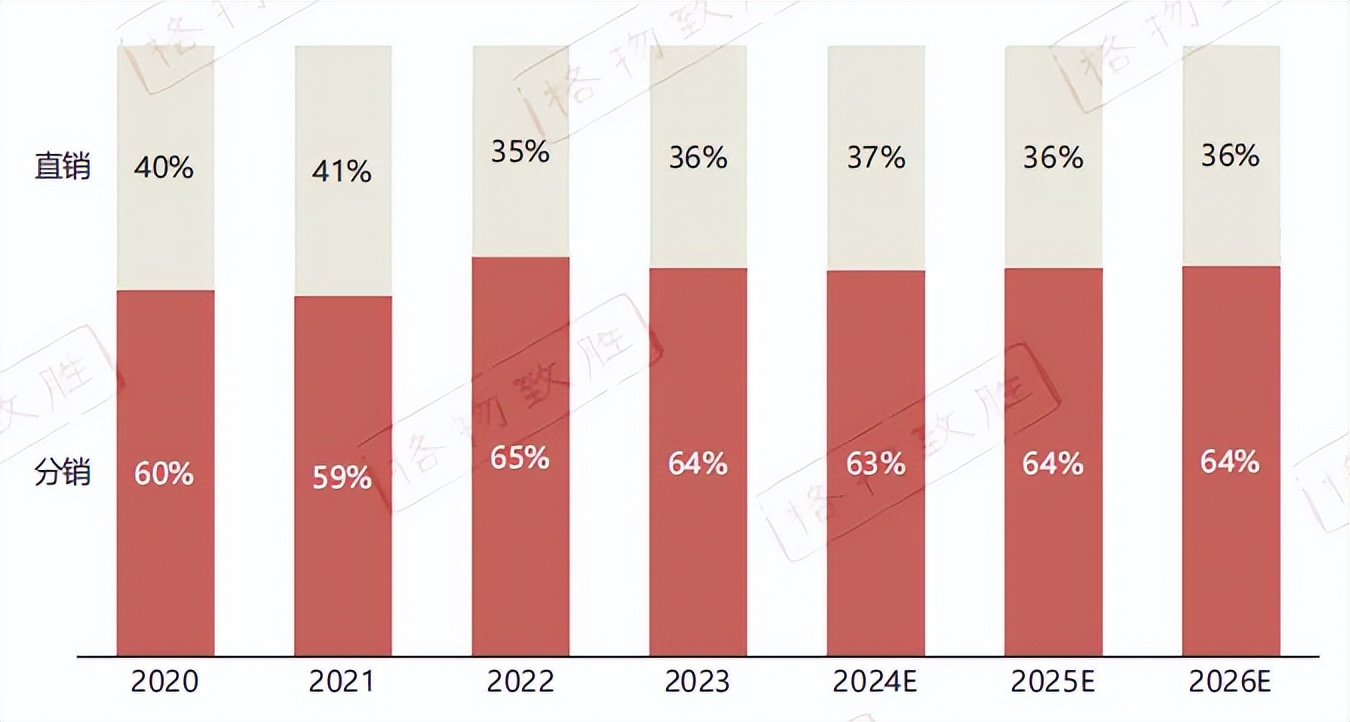

2023年低压变频器销售渠道以分销为主,代理商模式趋向多样化

2020-2026E中国低压变频器市场概况-渠道细分演变

外资品牌目前依然以分销为主。本土品牌由于进入市场较晚,早期主要依靠自身开拓市场,目前直销占比仍然偏高。近几年,为了维护市场秩序,扩大市场份额,随着大客户市场的竞争加剧,主要品牌也都在强化自己的直销团队,所以近几年直销比例逐步上升。

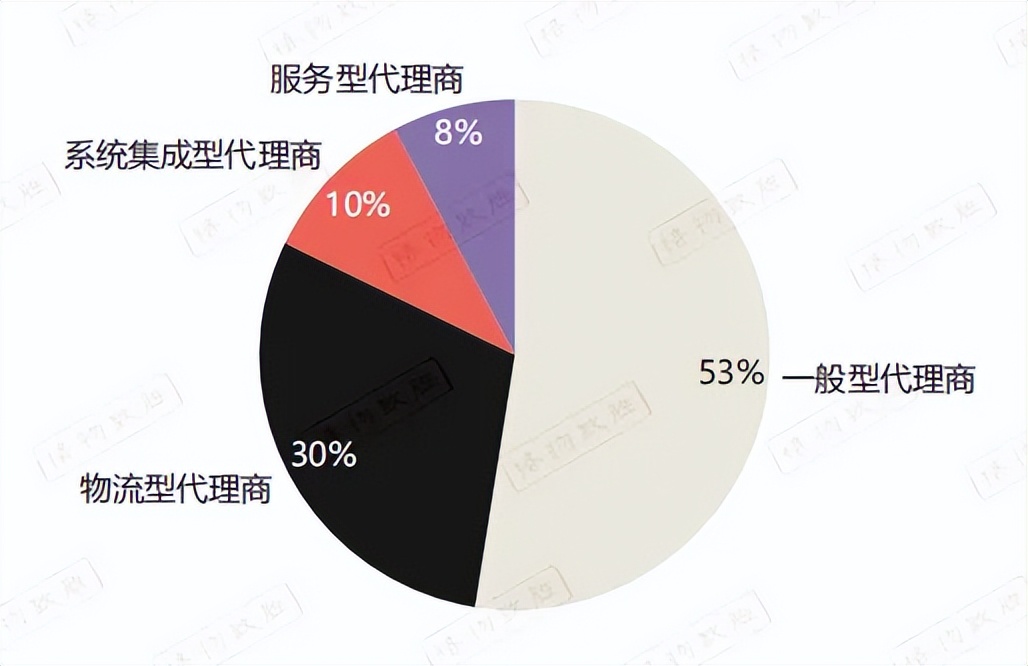

2023低压变频器分销渠道中各类代理商的市场份额

低压变频器市场中,分销市场以代理商为出货主力,早期头部代理商主要承担仓储物流以及垫资的作用,部分代理商具备项目开拓的能力。目前在厂商的支持鼓励下,大部分代理商已经兼具服务型和技术型代理商能力。

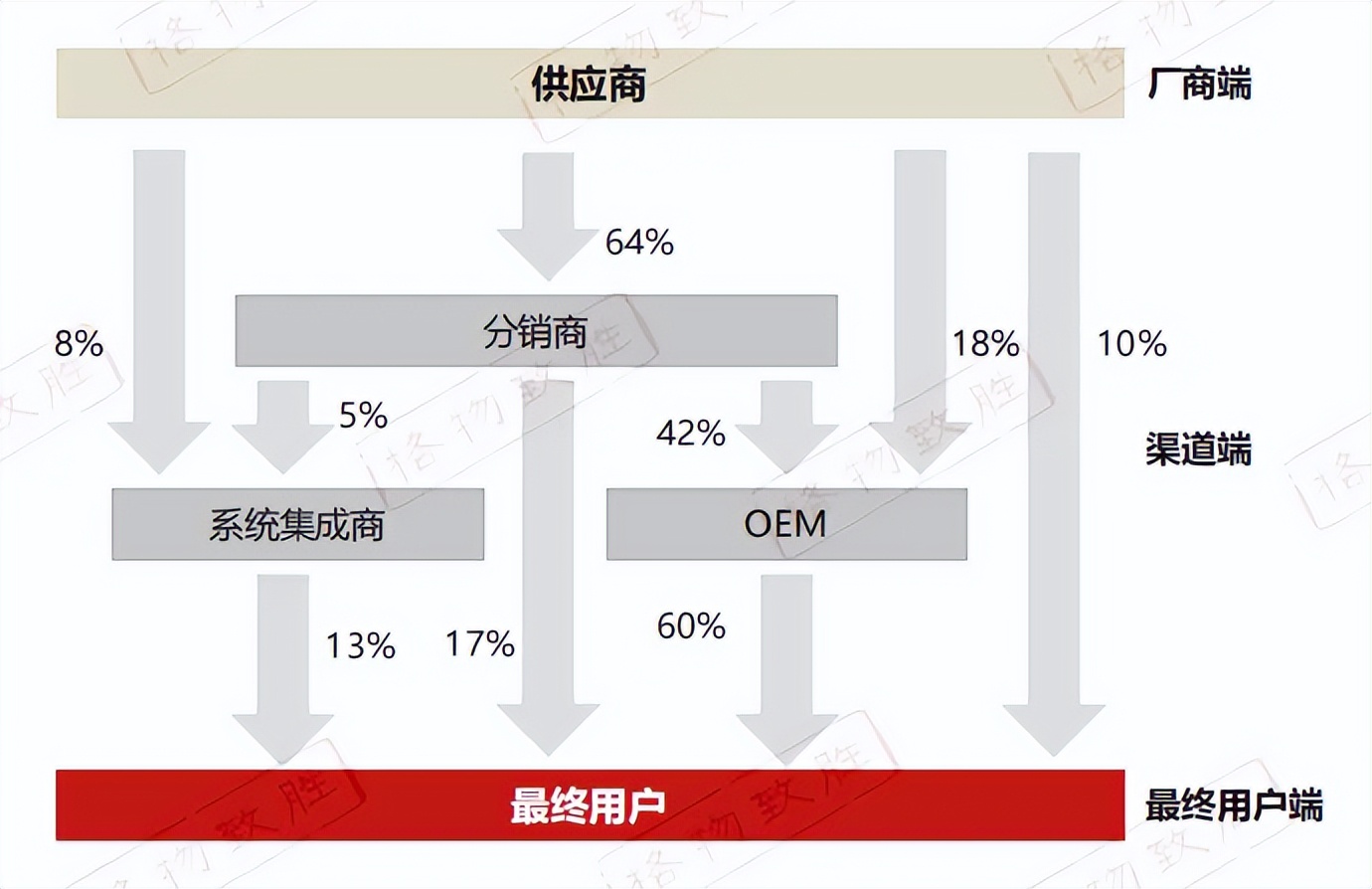

2023年低压变频器销售模式-分销是主流,OEM整合到最终用户销售模式占比最高

2023中国低压变频器销售模式占比

从客户流向来看,有约60%的设备直接面向OEM客户,再由OEM客户整合到设备和方案中流向最终用户。另有约13%以系统集成商打包方案的方式销售给最终用户。此部分系统集成商覆盖OEM行业和EU行业。而厂商端直接销售到最终用户的比例相对较小。

下期,我们将会针对中国低压变频器市场竞争格局与变化进行解读,敬请关注!

本文作者可以追加内容哦 !