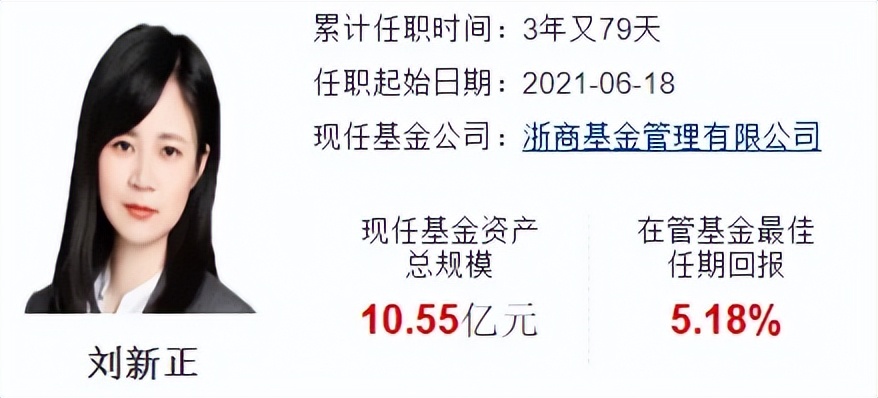

一、刘新正

管理浙商智选领航三年持有,任职回报-9%,同类排名2127/6920。

北京大学计算机技术硕士,曾任加拿大鲍尔上海代表处分析师,2020年11月加入浙商基金。

2021年6月18日上任基金经理,管理规模11亿。

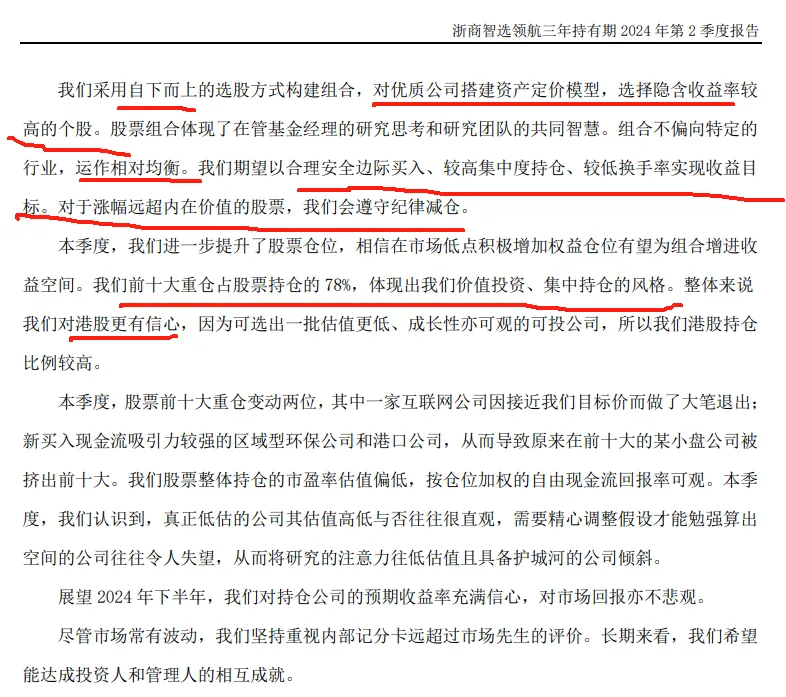

浙商基金基金经理刘新正表示,她会着重于花时间挑选和研究优质公司,就像伯克希尔股东信每年重复的那样,基金经理的工作是“business picker”,帮客户挑选质地和性价比皆优的资产。她相信这些优质公司在何种经济环境下都具备较强的业绩韧性。

自下而上,对优质公司搭建资产定价模型,选择隐含收益率较高的个股。均衡运作,以合理安全边际买入、较高集中度持仓、较低换手率实现收益目标。对涨幅远超内在价值的股票,会遵守纪律减仓。

重仓行业龙头,2024年表现优秀,跑赢偏股混合型基金指数。

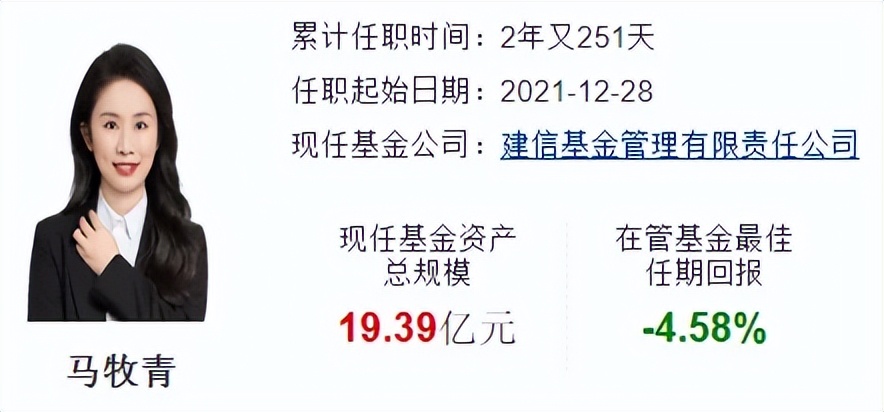

二、马牧青

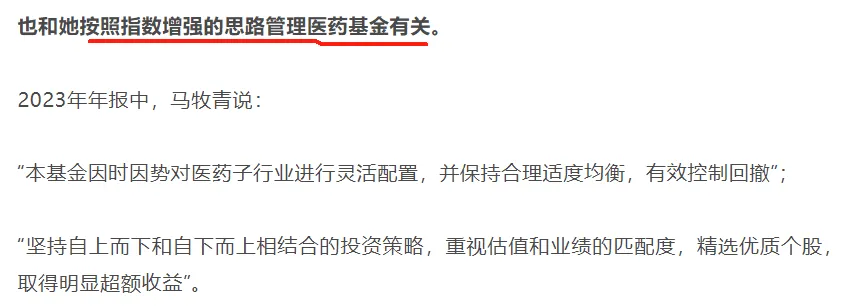

管理建信医疗健康行业,任职回报-4.58%,同类排名154/2305。

本科毕业于北京大学生命科学学院,研究生毕业于北京大学光华管理学院。2016年7月毕业后加入建信基金,长期从事医药行业研究,覆盖医药所有子行业。

2021年12月28日上任基金经理,管理规模19亿。

按照指数增强的思路管理医药基金,相对医药指数有稳定超额收益。

三、孟浩之

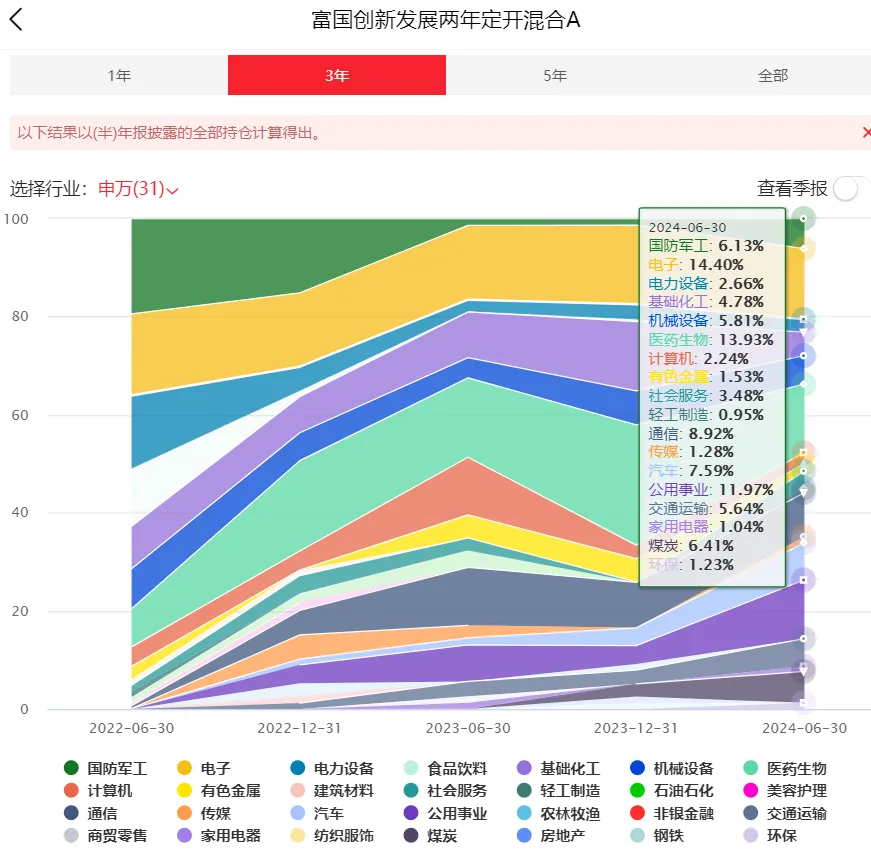

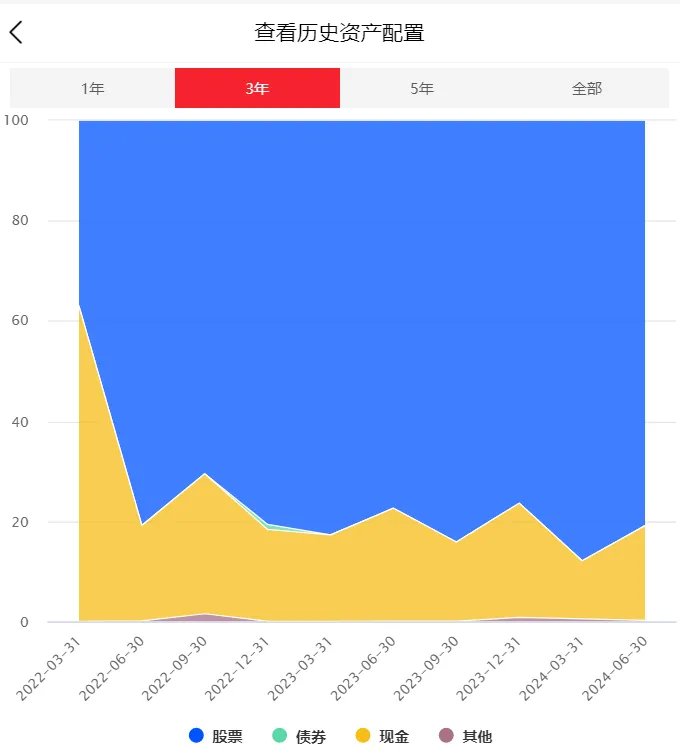

管理富国创新发展两年定开,任职回报-15.53%,同类排名1870/5875。

历任东方证券、泰康资管、上海彤源投资发展有限公司研究员。2017年10月加入富国基金。

2022年1月26日上任基金经理,管理规模40亿。

投资框架既包含自上而下对宏观的思考,也包含自下而上的个股优选,总体在配置上是比较灵活的。投资方向上,基金经理相对更关注创新属性比较强的行业,对军工、机械、高端制造等领域具备非常深入的研究。

均衡配置,重仓电子、化工、医药、公用事业。小幅择时,跑赢偏股混合型基金指数。

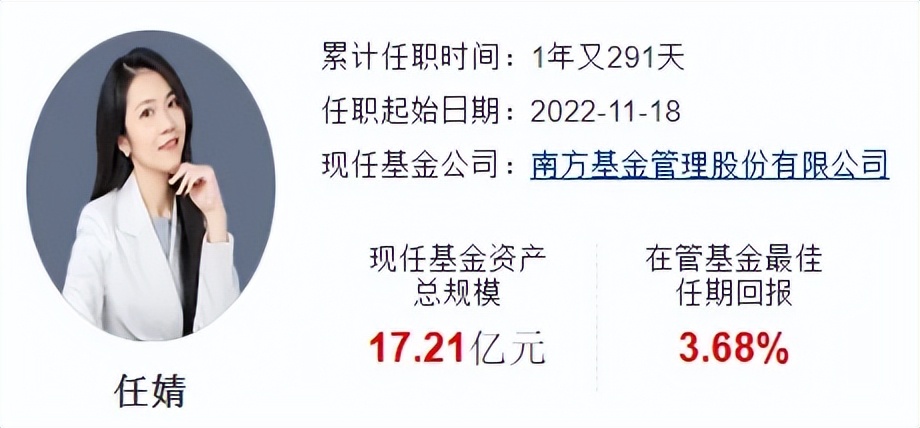

四、任婧

管理南方兴盛先锋灵活配置,任职回报3.68%,同类排名522/6820。

清华工学学士,2017年从北大光华硕士毕业后加入南方基金,历任钢铁、机械、地产、电新行业研究员。

2022年11月18日上任基金经理,管理规模17亿。

《南方基金·任婧:是否见底取决于未来有多少收益空间,而不是过去跌了多少》

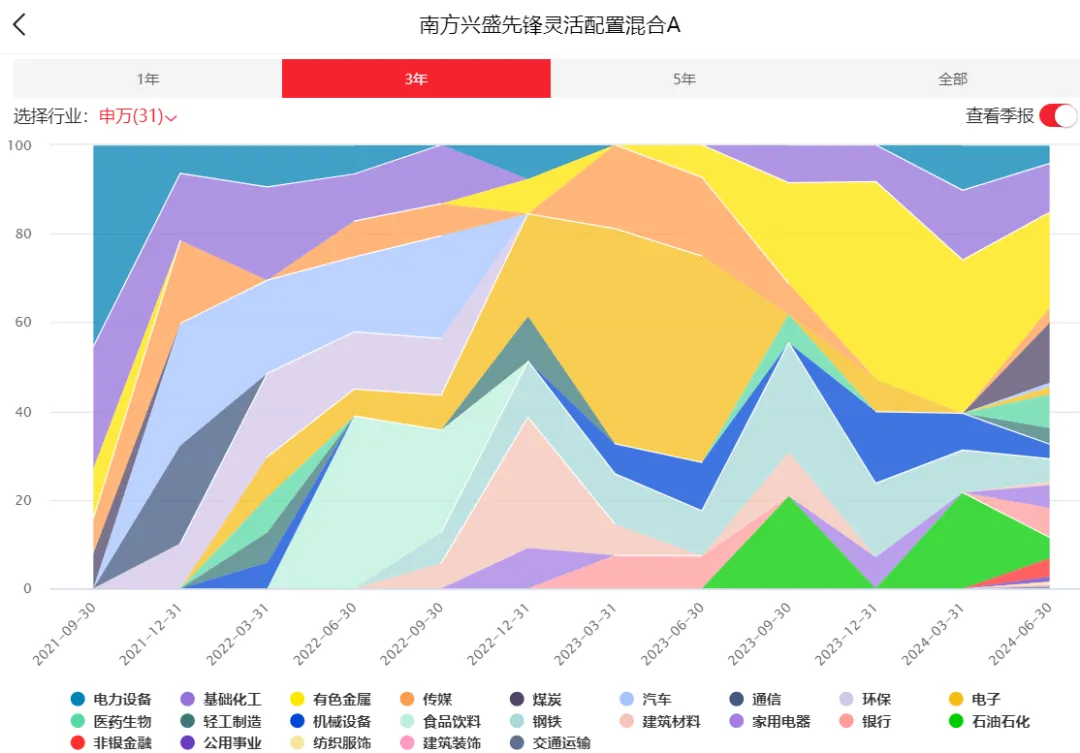

根据景气度的变化来去进行行业的配置和选股。

这里特别要强调它不是一个根据景气度的绝对值去判断到底应该去买,而是说结合你的估值在历史上的水位和你的边际变化再去看。

对行业的看重比对公司资质的看重要重得多。

相信均值回归,公司到底值多少钱,这是一个非常重要的命题。

依据公司距离真实价值多远去做交易。最好的情况是公司现在的价格距离合理就很遥远,在未来一段时间内,比如1-2个季度内能够看到基本面底部反转,这是最好的状态。

如果需要1-2年才能看到基本面的回归,现在的价值又深度低估,在某种程度上也会配置。

在比较偏左侧的时候会愿意介入。

并不是说有意的去控制回撤,而是框架天然的就带这样的一种结果。在行业特别热的时候,或者说个股它特别超涨的时候会把它卖掉。

轮动风格,2023年上半年重仓TMT,2023年下半年后重仓有色金属

净值表现好。跑赢偏股混合型基金指数。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$建信医疗健康行业股票A(OTCFUND|008923)$$富国创新发展两年定开混合A(OTCFUND|014663)$$南方兴盛先锋灵活配置混合A(OTCFUND|004703)$

本文作者可以追加内容哦 !