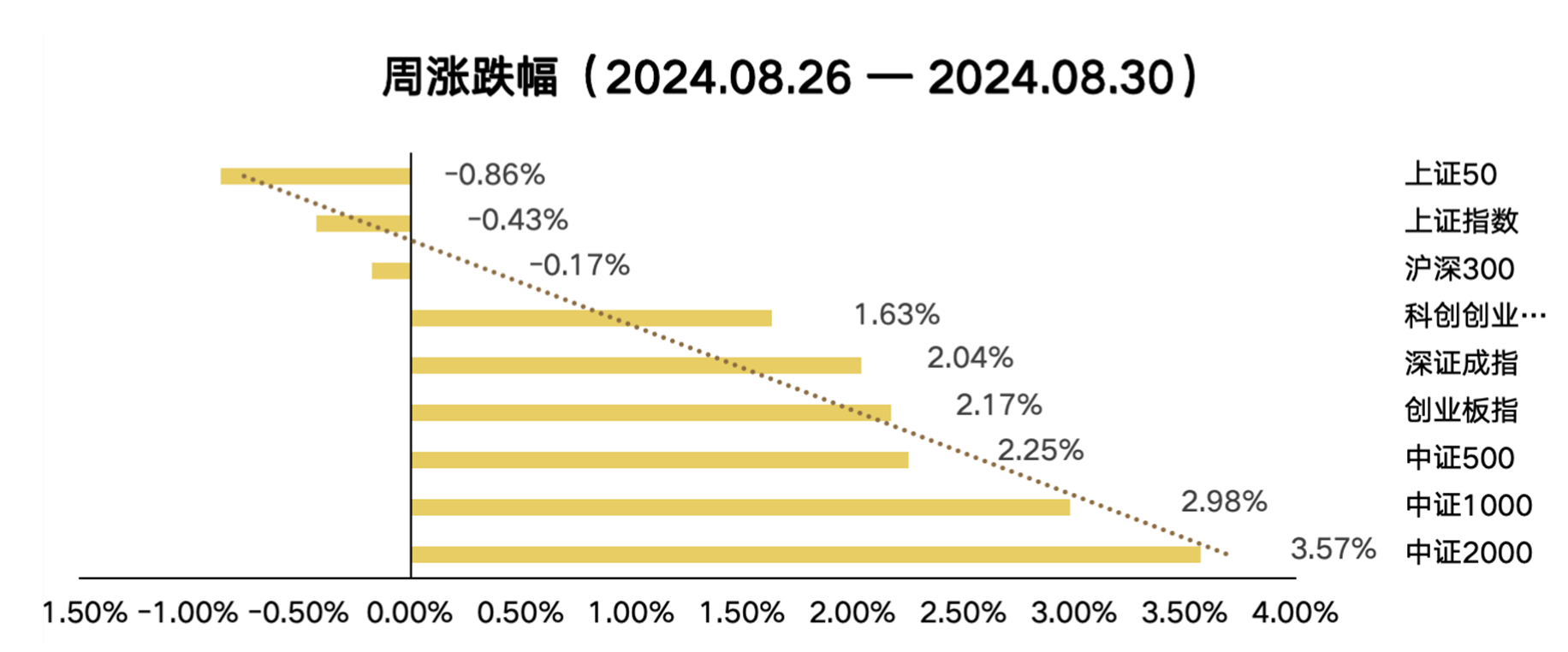

上周多数A股指数反弹,其中万得微盘股、中证/国证2000、创价值、科创100涨幅领先,但红利类指数、上证50、沪深300收跌,周度级别指数收益反转的特征比较显著。申万一级行业中,传媒、电力设备、综合、美容护理领涨,而银行、建筑装饰调整幅度较大,行业层面也显示出一定反转效应。海外方面多数指数收涨,其中恒生指数、印度SENSEX30、德国DAX表现相对较好,而沙特全指、纳斯达克100、韩国KOSDAQ表现靠后。商品指数方面,美联储释放降息信号,叠加俄乌冲突升级,避险需求上升,支撑金价在高位波动;OPEC维持减产,原油需求大国经济数据欠佳,市场忧虑需求前景,需求端信心不足,NYMEX WTI原油收跌-1.58%。 从ETF资金变动看,上周大盘宽基指数继续净流入454.57亿。具体来看,沪深300、中证1000、中证500、上证50流入靠前,分别净流入 295.5亿元、73.17亿元、30.07亿元、22.5亿元。主题行业ETF方面,资金净流入较多的板块是医药,资金净流出较多的板块是科技、金融地产和高端制造,整体看行业主题的资金流量依然维持较小,全周净流出15.01亿元。最后,以红利策略为主的Smartbeta ETF小幅净流出3.55亿元。

上周创业大盘指数上涨2.55%。分行业看,光伏设备和电池的正向贡献较大,但通信设备对指数有所拖累。根据2024年上半年相关产业上市公司半年报,受光伏行业产业链整体价格下行影响,光伏主产业链硅料、硅片、电池片、组件四大环节的上市公司业绩承压,多家光伏设备厂商的经营活动现金流量净额呈负数,但前期光伏设备调整幅度和时长均相对较大,因此上周随着经济政策预期的提升,光伏设备反弹。当前创业大盘指数从调整幅度和时长来看和光伏设备类似,指数估值已处于历史较低位置,而从权重板块来看,对新能源产能过剩和医药政策扰动等因素的消化或均已相对充分。

上周深证红利指数下跌0.44%。分行业看,白酒正向拉动,但家用电器、银行对指数有所拖累。上周受益于经济政策预期改善,指数权重里顺周期属性较强的白酒出现反弹,但此前受益于出口逻辑的家电和高股息逻辑的银行,在上周均出现调整。行业层面,过去两周反转效应较强,持续性暂时较难判断。往后看,对于深证红利指数,我们认为一方面编制算法中关于股息率的考量使得指数具备一定防御性,另一方面消费和地产的占比较高使得指数兼具一定顺周期属性。后续市场演绎方向或可大致分为两种,其一是市场情绪修复,其二是政策进一步加码。两种情形下,顺周期属性较强的深证红利相较于其他传统红利指数或具备更大弹性,从资产配置的角度出发,深证红利是红利指数家族中比较特殊的补充。

数据来源:Wind,截止时间2024年8月30日

风险提示:本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议。以上观点、意见,仅为对宏观经济政策、相关行业发展动态等相关问题的看法,西部利得基金管理有限公司(以下简称“本公司”)或本公司的相关部门、雇员不对任何人使用文件中内容而引致的任何损失承担责任。本公司在本文件中的所有观点仅为本文件成文时的观点,有权对其进行调整。本文转载或引用的第三方报告或资料,仅代表该第三方观点,并不代表本公司的立场,本公司不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有说明,本文件的著作权为西部利得基金管理有限公司所有。未经本公司的事先书面许可,任何个人或机构不得将此文件或任何部分以任何形式进行复制、修改、发布、转载,或对本文件内容进行任何有悖原意的删节或修改。基金有风险,投资须谨慎。

$西部利得创业板大盘ETF联接A(OTCFUND|012554)$

$西部利得创业板大盘ETF联接C(OTCFUND|012555)$

本文作者可以追加内容哦 !