源: 每日经济新闻

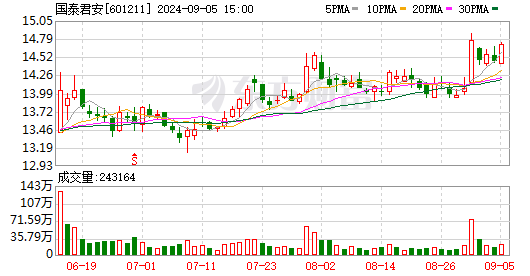

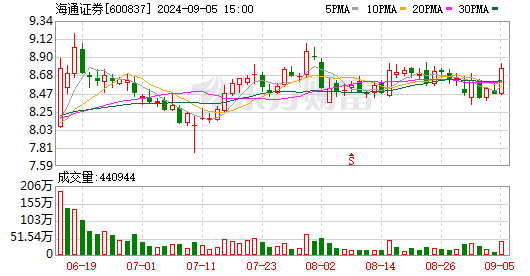

9月5日深夜,国泰君安发布公告,公司与海通证券正在筹划由公司通过向海通证券全体A股换股股东发行A 股股票、向海通证券全体H股换股股东发行H股股票的方式换股吸收合并海通证券并发行A股股票募集配套资金。公司股票将于9月6日开市时起开始停牌,预计停牌时间不超过25个交易日。海通证券也同时发布了类似的公告。

如果简单计算两家券商今年中报一些关键业务指标的话,可以发现在国泰君安和海通证券合并后,总资产、净资产规模等指标将超过中信证券成为行业第一。

这一重磅消息的发布也在9月5日深夜成为市场热议话题,不少投资者期待9月6日券商板块的表现。有分析认为,若国泰君安、海通证券能够顺利实现合并,业内其他头部优质券商合并的想象空间有望进一步打开。 国泰君安拟吸收合并海通证券

9月5日深夜,国泰君安公告称,2024年9月5日,公司与海通证券签署《合作协议》,就本次重组作出若干原则性约定。根据《合作协议》,公司将通过向海通证券全体A股换股股东发行A股股票、向海通证券全体H股换股股东发行H股股票的方式换股吸收合并海通证券,同时发行A股股票募集配套资金。本次重组及正式交易文件需提交双方各自董事会、股东大会审议,并经有权监管机构批准后方可正式实施。

根据安排,国泰君安股票将于9月6日开市时起开始停牌。另外,公告称,本次重组涉及到A股和H股,涉及事项较多、涉及流程较为复杂,同时,本次重组有利于打造一流投资银行、促进行业高质量发展,根据上海证券交易所的相关规定,预计停牌时间不超过25个交易日。

作为此次交易的被吸收合并方,海通证券也同步发布了类似的公告。如果简单计算两家头部券商今年中报一些关键业务指标的话,可以发现在国泰君安和海通证券合并后,净资产、总资产规模等指标将超过中信证券成为行业第一。例如,据Choice数据,截至今年年中,国泰君安和海通证券的所有者权益合计达3460亿元,大幅超过中信证券的2845亿元。

此外,国泰君安和海通证券的总资产合计达1.62万亿元,也将同样超过中信证券的1.5万亿元。

券商合并的想象空间将被打开

9月5日深夜,上述重磅的行业合并消息传出后,一些投资者颇为兴奋地畅想,“难道明天券商板块要涨停么”? 据记者观察,就连一些专业的分析师都对该消息的市场影响抱以较为乐观的态度。

某券商非银分析师称,预期明天券商板块有可能会高开,但全天的表现难以预期,但此次合并整体对行业还是利好。

另有非银分析师认为,上述两家券商合并的消息,对其他同样有合并预期的券商可能构成一定的催化作用。预计未来还会有其他头部券商之间的合并发生。

就上述两大头部券商合并的消息,有券商非银团队分析指出,国泰君安、海通证券的合并对行业排名将产生较大的影响,合并后新主体的经纪、投行、资管、重资本业务净收入将达106亿元、72亿元、60亿元、165亿元,排名行业第1、1、3、2位,而国泰君安2023年的排名分别为行业第2、4、4、3位。两家券商的合并对相关业务的长远发展都有好处,例如投行业务可以进一步做大做强,而自营业务非方向性发展受到净资本限制,若双方业务实现合并,净资本扩大有助于新主体更好地以自身业务体量获得衍生品业务发展空间。 另外,上述非银团队认为,此次重磅合并对其他券商而言,可谓想象空间打开。过往头部券商合并推进难度大,其中一个原因是行业没有首例实现上市头部券商强强合并的先例,缺乏可参考的模板。若国泰君安、海通能够顺利实现合并,业内其他头部优质券商合并的想象空间有望进一步打开。对于资本市场而言,头部券商强强联合亦是国内资本市场进一步提质增效的必由之路。

本文作者可以追加内容哦 !