近年来,汽车电子作为提升驾驶体验,助力汽车智能化、网联化的重要部件,占整车成本的比例不断提升。根据前瞻产业研究院数据,2021年我国汽车电子市场规模为1104亿美元,预计2026年有望达到1486亿美元。

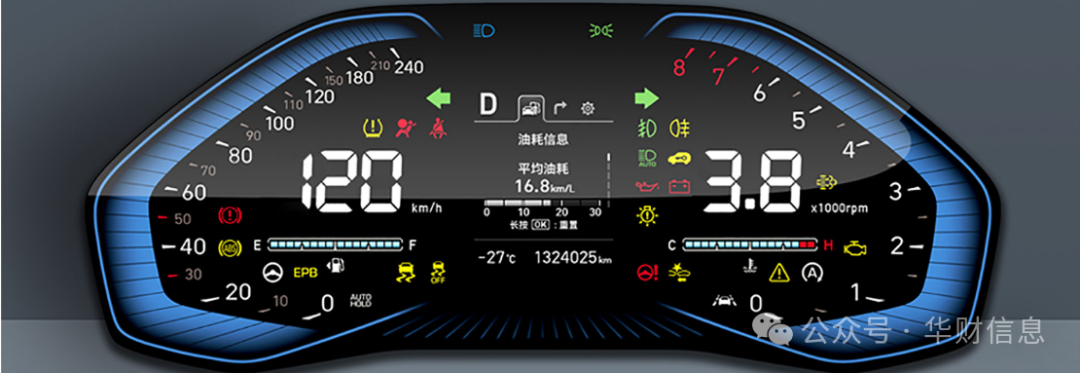

黑龙江天有为电子股份有限公司(以下简称“天有为”)主要从事汽车仪表的研发设计、生产、销售和服务,产品包括电子式组合仪表、全液晶组合仪表、双联屏仪表等。

公开信息显示, 天有为主板IPO申请于2023年6月30日获得上交所受理,2024年8月27日,公司回复了上交所第2轮审核问询函。

审核过程中,上交所对天有为累计发出27个问询事项,对毛利率高于同行业可比上市公司情况最为重视,此外,对研发、社保缴纳等问题也进行了关注。

撰稿/李文月

编辑/刘铭泉

毛利率异高于同行,研发实力不佳

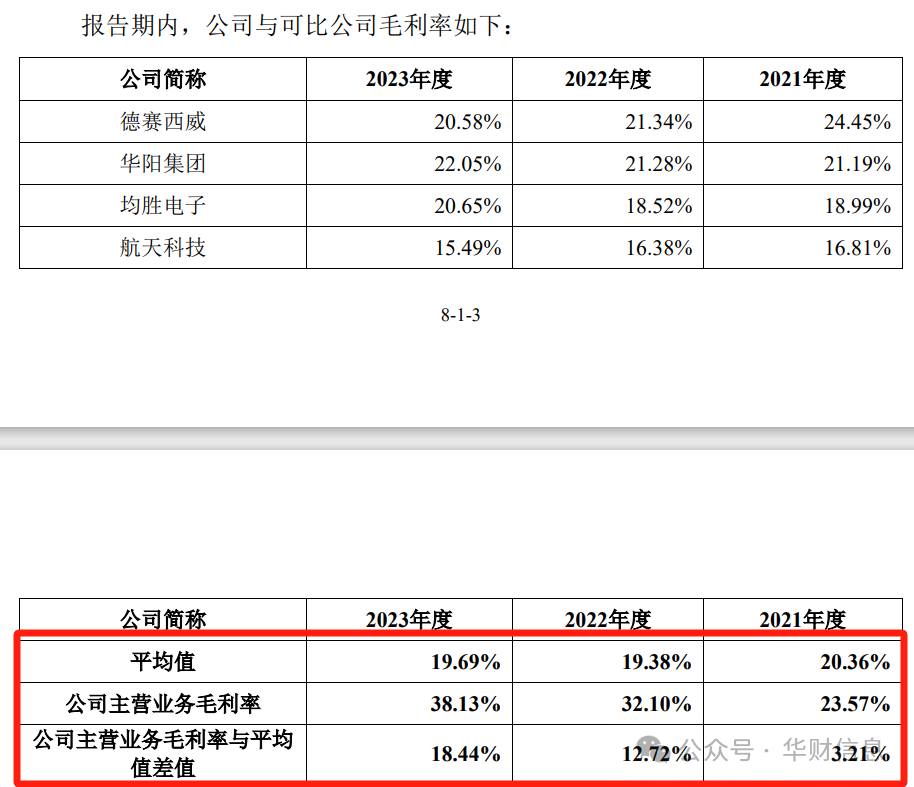

2021年、2022年、2023年(以下简称“报告期”),天有为营业收入分别为11.68亿元、19.72亿元、34.37亿元,净利润分别为1.14亿元、3.95亿元、9.00亿元,营业收入和净利润均大幅增长。同时,公司各年度主营业务毛利率分别为23.57%、32.10%、38.13%。

在招股说明书中,天有为选取德赛西威、华阳集团、均胜电子和航天科技作为同行业可比公司。报告期内,四家同行业可比公司毛利率均值稳定在20%左右,天有为却异常亮眼,近两年毛利率不仅突破30%,甚至逼近40%,尤其是2023年高出同行均值18个百分点(下图)。

并且,同行业可比公司毛利率均值总体呈微跌表现。值得一提的是,上述4家企业均为上市公司,盈利能力竟然齐刷刷被天有为“打败”,甚至是碾压。

在审核问询函中,上交所针对这一情况发出了问询,要求天有为“说明各产品类别间毛利率差异的原因,与可比公司同类产品的毛利率比较情况、差异及原因,各类产品不同期间毛利率波动的原因”,“结合产品收入结构及毛利率差异,分析 2022 年发行人毛利率大幅高于可比公司毛利率均值的原因及合理性。”

回复中,天有为解释毛利率较高的主要原因为:(1)成本和技术优势得以充分体现;(2)产品结构优化,高毛利产品收入占比提升;(3)外销占比提升,外销毛利率高于内销毛利率。

但是《华财》研究发现,天有为所称的技术优势其实并不明显,如下:

A、复合屏技术

据介绍,天有为复合屏技术是将段码屏和 TFT 彩色液晶屏组合成液晶仪表,能呈现接近大尺寸全彩色液晶屏的显示效果,优势在于生产成本低于 TFT 全彩屏。

然而,复合屏产品核心优势是生产成本较低,但实际显示效果并不能媲美TFT全彩屏。虽然该技术在2020年获得中国优秀工业设计奖复评入围、2020年黑龙江省科学技术三等发明奖,但所获奖项含金量偏低并且时间已过去4年,而近几年汽车电子技术发展较快,这个通过将两块屏幕叠加贴合诞生的复合屏技术还能算是优势吗?

B、技术能力覆盖汽车仪表各主要工序

天有为表示,其在各主要工序上均为购买必要的设备和原材料后进行自制,并对可能的问题进行技术攻关,通过长期的技术积累,具备汽车仪表各主要工序的技术能力。

审核问询回复中,该部分的论述较为粗略,并且在汽车电子行业,工序的技术升级并不是多难攻克的难关,每个企业只要花费一些时间和精力都能做到。

可以看到天有为仅是以文字叙述来论证自身的技术优势,并没有拿出实际的量化数据,这种证明恐怕很难有说服力。而以下研发投入、研发人数等对比数据,如一面镜子一样,映公司技术实力的原貌。

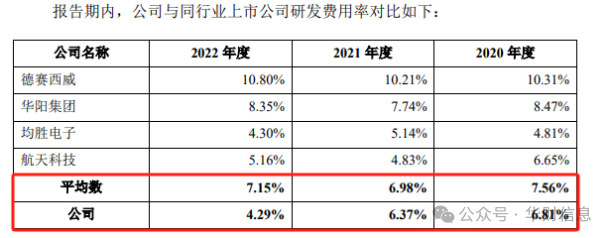

招股说明书显示,2020 年至2022 年,天有为研发费用率分别为6.81%、6.37%、4.29%,逐渐下降。而同行业上市公司研发费用率平均值分别为7.56%、6.98%、7.15%,均高于天有为(下图)。

天有为解释,2022 年公司研发费用率低于同行业平均值,主要是2022 年公司快速发展,虽然研发费用绝对金额持续增长,但营业收入增长速度快于研发投入增长速度,导致研发费用率下降。

然而,同行可比公司德赛西威(总资产137.56亿元、营业收入149.33亿元)、华阳集团(总资产69.97亿元、营业收入56.38亿元)规模都高于天有为(总资产23.26亿元、营业收入19.72亿元),仍保持较高研发费用率,是不是也侧面反映了竞争对手比天有为更重视研发创新?

在研发人员数量、学历方面,天有为也不占优势。

据招股说明书披露,截至 2022 年年末,天有为共有研发人员556名,占员工总人数的比例为16.22%。而同行业可比公司中德赛西威共有研发人员3494名,占员工总人数的比例为44.49%;华阳集团共有研发人员2015名,占员工总人数的比例为34.19%;均胜电子共有研发人员4949名,占员工总人数的比例为11.15%;航天科技共有研发人员1207名,占员工总人数的比例为18.90%。

天有为2022年16.22%的研发人员数量比例远低于同行业可比公司平均值27.18%,最新数据显示,公司2023年研发人员数量为685 人,占员工总数(4159人)也仅为16.47%。

并且截至2022 年 12 月 31 日,天有为3428名员工中,大学本科及以上的共有343人,仅占员工总人数的10%。也就是说,即使这343人全在公司的研发部门,2022年至少还有213名研发人员的学历为大专及以下。

凭借如此“一般”的研发团队,天有为的专利拥有数量自然也很难不“一般”。

截至 2022 年年末,同行业可比公司德赛西威拥有专利1594 项,华阳集团拥有专利 778 项,均胜电子更是在全球拥有超 4000 项核心专利。而天有为拥有境内外专利 132项,其中12 项还是继受取得。与竞争对手相比,属实是小巫见大巫了。

此外,2021年至2023年,天有为前五名客户的销售收入占各期营业收入比例分别为72.87%、84.42%和82.81%,也就是近八成的收入来源于前五大客户,并且2022年、2023年公司向现代汽车集团的销售占比超过50%,对现代汽车集团构成重大依赖。

基于技术优势不明显、收入依赖现代汽车集团等前五大客户的情况下,天有为毛利率竟远高于同行,这样的高毛利率是否合理、是否能够持续?

本文素材均来自公开资料,文章仅供参考,不作投资建议。

未经授权请勿转载,更多IPO资讯请关注《华财信息》微信公众号。

本文作者可以追加内容哦 !