对于处于周期轮动持续变化之中的生猪养殖板块进行投资,往往需要与市场预期共舞。而面对这样一个受多重因素影响的复杂周期,我们应该如何化繁为简,更好地把握住猪周期投资节奏,并选择到适宜的投资工具呢?

一、什么是“猪周期”?

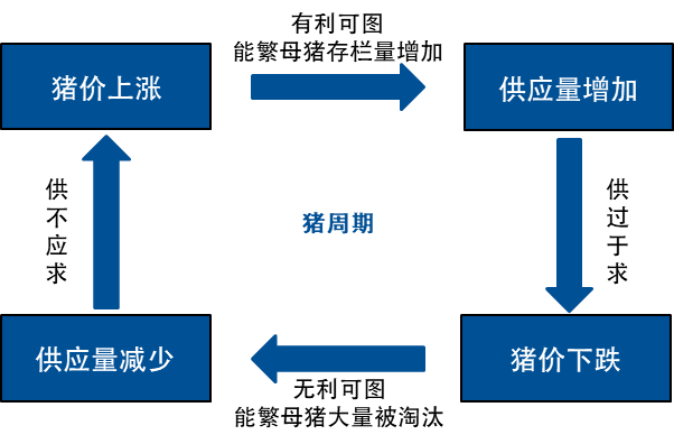

由于每年猪肉需求相对稳定,猪价的波动主要由供给主导。对于猪这样生产周期较长的商品,生产者总是根据上一期的价格来决定下一期的产量,这就导致商品的供需总会存在阶段性错配。长期以来,我国生猪市场以散户养殖为主,养殖户大多对周期不具备预判能力,在猪价上涨会扩大供给,而大量生猪的出栏又会压制价格,这时养殖户又会在面临亏损的情况下淘汰母猪产能,直至进入下一轮涨价周期。

图:猪周期模型示例

因此,生猪养殖产业的最终产品【生猪的出栏价格】,以及生猪产量的决定性因素【能繁母猪的存栏量】,是把握猪周期的运行变化最需要关注的两个要素。

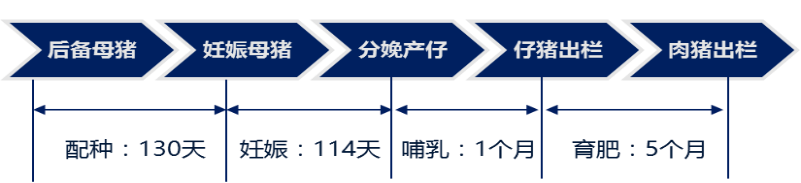

而二者也是密切相关的。按生猪养殖过程,从母猪补栏配种到肥猪出栏之间约需要10个月。这意味着,能繁母猪产能上行至峰值的10个月后,生猪供给也会达到峰值。由于栏舍资源相对刚性、猪育肥周期相对固定,用能繁母猪提前判断肉猪供给是相对可靠的。

图:肉猪出栏生产过程

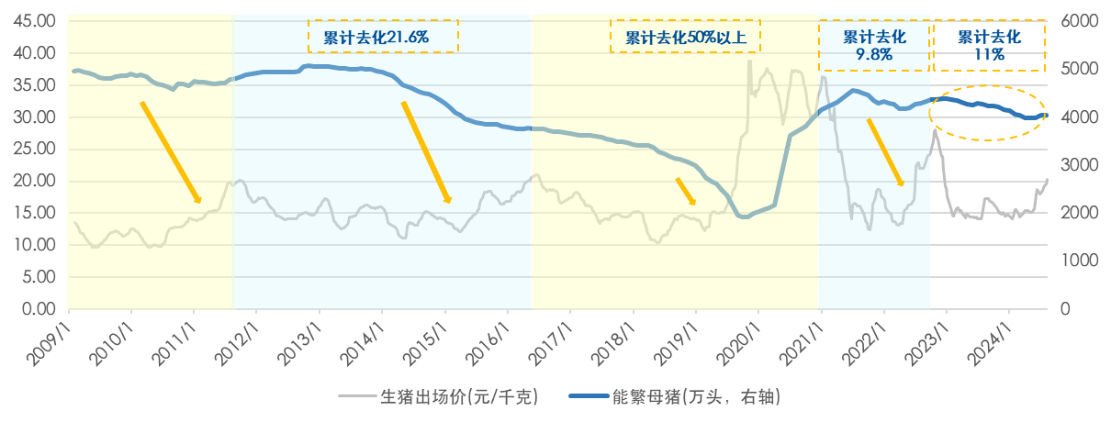

如果能繁母猪产能自高点转折下行,则往往意味着10个月后供给收缩与猪价抬升。母猪产能去化深度与斜率可以作为判断猪价来到拐点一个参考依据。如本轮猪周期自2023年1月开始,能繁母猪存栏经历了15个月左右的持续去化(对比2022年10个月去化完成9.8%深度),截至2024年5月去化深度约11%。这正是今年二季度以来猪价快速反弹的核心支撑力量。

图:能繁母猪产能转折去化往往对应着10个月后猪价反弹

二、随“猪周期”演绎的养殖板块

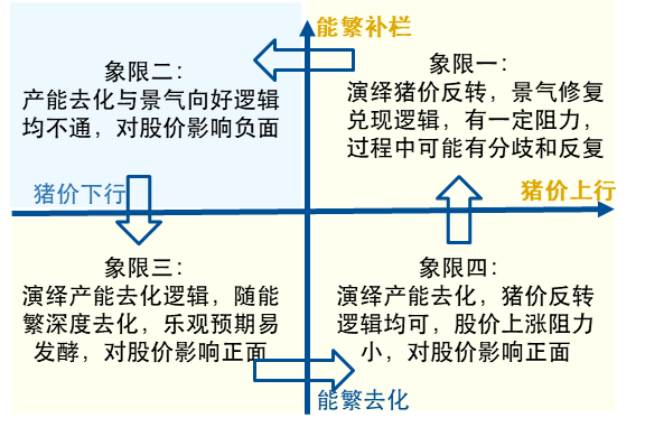

生猪养殖板块的行情演绎,往往跟随生猪价格预期而动,而生猪价格预期受到生猪价格运行方向与能繁母猪存栏量运行方向的合力影响,由此我们可以构造出猪价与能繁母猪的 四象限模型,来划分猪周期运行变化的四阶段,随着生猪价格与能繁存栏的上行、下行,猪周期在四个象限出现轮动,并通过各个象限里的逻辑演绎,影响着生猪养殖股的运行方向。

图:猪周期四象限以及对应的行情演绎逻辑

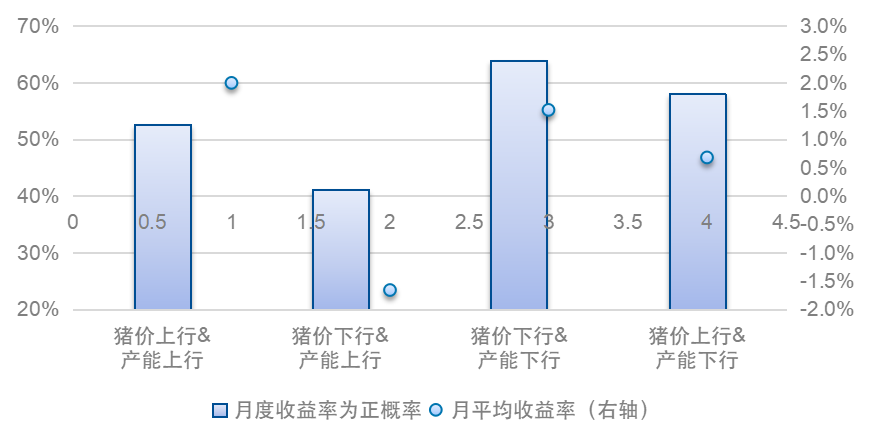

在猪周期预期变动的四个象限之中,象限一、三、四均有不同的行情主线,如象限一交易景气修复兑现,象限三交易产能去化,猪价上涨预期,象限四中产能去化与猪价反转逻辑均有效。而象限二中两方面的投资逻辑均失效,此时往往股价压力最大。如果用数据统计来看,生猪养殖(申万)的历史收益水平也能印证这一规律。在猪价下行&产能下行区间(象限三),养殖板块收益为正的概率最高,而在猪价上行&产能上行区间(象限一),养殖板块平均收益率领先,但收益率方差较大,收益为正的概率逊于象限三、四。而猪价下行&产能上行区间内,行情阻力较大。

图:猪周期四阶段对应的养殖板块历史收益

三、主要农业主题指数对比

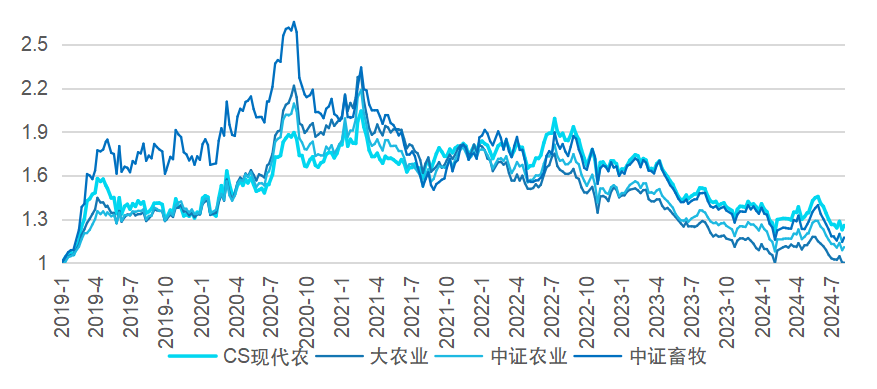

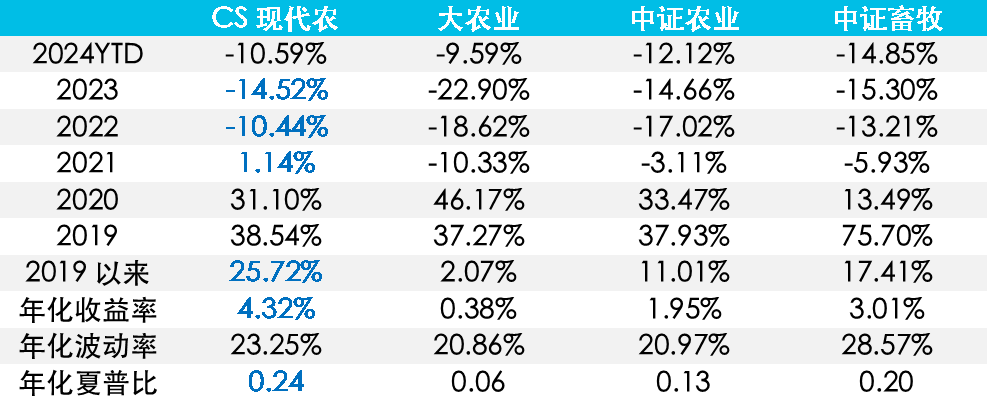

在理清猪周期核心投资规律的基础上,投资者朋友们可以关注相关指数对应的ETF产品:中证现代农业主题指数,一键布局种植+养殖两个产业链的龙头企业,具有稀缺性;仅包含30只成份股,养殖龙头权重集中度高,CR5超过50%,CR10超过70%;龙头企业盈利韧性更强,使得指数的长期收益表现优于同类农业指数投资标的,2019年以来累计收益率25.72%,年化收益率4.32%,高于同类指数。

图:主要农业主题指数历史行情走势对比

表:主要农业主题指数年度收益对比

$现代农业ETF(SH562900)$

$中证A50ETF易方达(SH563080)$

$温氏股份(SZ300498)$

#老百姓4连板!“美好生活”概念大火#

#龙头月赚超30亿,猪企好日子来了?#

风险提示:

基金有风险,投资须谨慎。详阅基金法律文件及交易所、结算公司等相关业务规则。

本资料根据市场公开信息整理,不代表易方达基金的观点,仅供参考。也不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人及基金经理过往获奖经历不预示本基金未来业绩表现。

请投资者关注投资基金的特有风险,如指数基金投资于目标指数成份股的风险及跟踪该指数的目标ETF的风险、指数基金投资风险,包括且不限于标的指数波动风险、ETF(交易所交易基金)及其联接基金投资的特有风险等,在投资基金前请认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。

本文作者可以追加内容哦 !