中信证券研报指出,新兴产业投资往往发轫于主题投资,壮大于成长投资。主题投资往往起源于政策驱动、新技术/新产品推出,成长投资则是基于新兴产业的成长逻辑得以验证。主题行情的持续周期一般远短于成长行情,但是主题行情往往会反复发酵多轮。就一般经验而言,主题投资能否演化为成长投资的关键在于新兴产业渗透率能否突破5%的关键临界点,即从0-1阶段发展到1-10阶段,这也意味着预期业绩能否逐步兑现。

中信证券认为,当下可重点关注以下新兴产业方向的投资机会:1)固态电池&硅碳负极;2)生物制造;3)低空经济;4)AI应用;5)AI硬件载体;6)AI算力支撑。

从主题投资到成长投资:框架构建

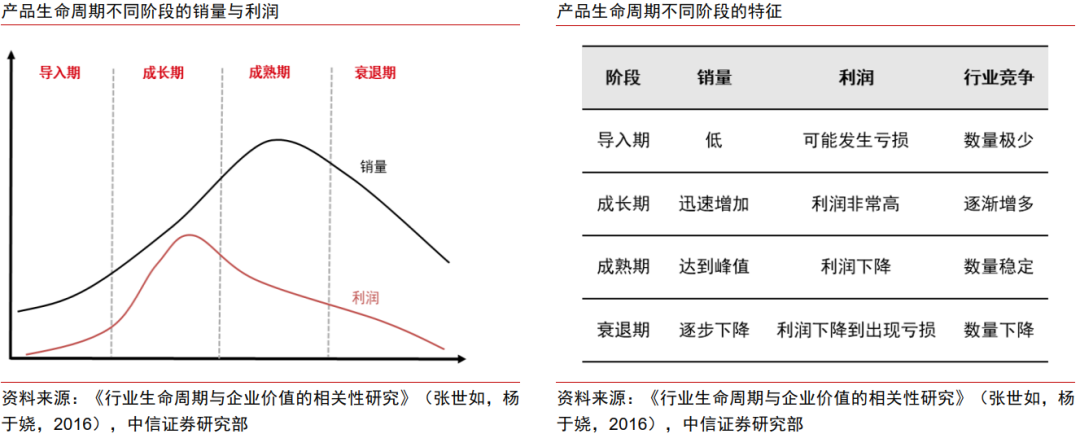

主题投资侧重0-1,成长投资侧重1-10。新兴产业的发展主要分为导入期、成长期、成熟期、衰退期四个阶段:1)导入期即新兴产业处于0-1的初始发展阶段,新产品的渗透率缓慢震荡,在估值提升的驱动下容易产生主题投资机会;2)成长期即新兴产业处于1-10的快速发展阶段,新产品的渗透率快速提升,在前期估值提升、后期业绩提升的驱动下容易产生成长投资机会。成长投资的早期是主题投资,主题投资更重视在产业的萌芽期布局,成长投资侧重于在产业的渗透率提升期布局。

从主题投资到成长投资——时机选择与投资判断。前瞻预判、广泛认可与扩散、空间大、有切实的基本面变化是好的主题/成长投资需要具备的重要特征。1)如何进行主题投资:重视新型技术或新兴产品,甄别主题的级别和力度,根据萌芽期、认可期、强化期、扩散期、泡沫期等阶段进行主题择时。2)主题投资能否转化为成长投资:核心在于新兴产业能否进入渗透率快速提升阶段、逐步兑现预期业绩,可以重视行业巨头切入、爆款产品等前瞻性指标。3)成长投资的空间与择时:成长投资往往是股价弹性最大的阶段,一般会持续1-3年,可以分为景气阶段(渗透率5%~15%)、共识阶段(渗透率15%~25%)、泡沫阶段(渗透率25%~35%)。

从主题投资到成长投资:经验复盘

新能源汽车:从主题投资到成长投资的历史复盘。

1)电动汽车(锂离子电池)在2010-2020年经历了多次主题行情,2010-2012年政策端先行发力,产业端缓慢成长,电动汽车产业进入导入期,在2010年第一轮主题行情中,锂电池指数涨幅高达50%;2013-2014年补贴范围从试点走向全国,推广范围由公共领域向私人领域,2014年我国电动汽车渗透率达到了0.318%,在2013年第二轮主题行情中,CS新能车指数涨幅高达80%;2015-2018年围绕技术发展细化政策,补贴逐年退坡,在2014-2015年第三轮主题行情中,CS新能车指数涨幅高达123%;2019-2021年补贴退波幅度很大,但是产业化曙光已现,在2019年第四轮主题行情中,CS新能车指数涨幅接近100%;2020年政策高度提升,产业端趋势越发明确,8月份电动汽车渗透率突破5%,爆款车不断出现,2020Q1开始业绩不断提升,主题投资成功转化为成长投资,2020年3月-2021年10月CS新能车指数涨幅高达270%以上,其中2020年的景气阶段主要由估值驱动,2021年的共识阶段主要由业绩驱动;2021年8月电动汽车渗透率突破15%,业绩的二阶导转负,资金配置比例达到顶峰,成长投资随之结束。

2)燃料电池产业长期停留在导入期,即0-1的发展阶段,即便只考虑燃料电池商用车渗透率,也始终未能突破1%,因此燃料电池产业只有主题投资阶段;2018年新能源汽车补贴政策对燃料电池汽车没有退坡,2019年3月氢能首次被写入政府工作报告,各地方政府密集出台支持政策,2019年我国燃料电池汽车同比增速高达79%,多重因素催化了一波明显的主题行情,中信燃料电池指数2018年10月至2019年4月涨幅高达136%;但是产业发展未能从导入期进入成长期,主题行情结束后燃料电池板块随之进入长时间的回调,直至下一次主题行情。

消费电子:从主题投资到成长投资的历史复盘。

1)智能手机(2007-2012),苹果2007年发布第一代智能手机,2009年金融危机后,流动性大幅宽松,随着3G网络商用牌照的发放以及iPhone 3GS正式引入,国内智能手机渗透率快速提升,标志着主题行情的开始;2010年,随着智能手机渗透率的上行,以及果链相关公司预期开始有业绩落地,主题投资开始向成长投资转换;随着国内渗透率接近20%,成长催生的行情开始放缓,后续的观察指标则在于产品迭代中的创新,以代表性公司歌尔股份为例,2010-2011Q2这一阶段公司股价涨幅达到516.87%,大约是主题阶段的4倍以上。

2)TWS耳机(2016-2020),苹果2016年发布第一代Airpods,随着技术发展以及手机耳机孔逐渐被取消,TWS销量开始逐渐增加;随着爆款产品的出现,果链相关公司2017年中已经可以预期有业绩落地,部分公司已经开始走向成长阶段;代表性公司立讯精密在2017年年中开始导入相关产品,在一众TWS耳机概念股中已经提早进入成长阶段,2017年立讯精密股价上涨69.9%,大幅跑赢万得全A的4.9%;2018年10月,华为、小米、三星等消费电子品牌开始密集发布TWS耳机产品,2019年下半年漫步者爆款产品TWS1开始放量,公司股价半年涨幅达3倍,引领板块走出主线行情。

风险因素:

我国相关政策推进效果不及预期;技术路线变革的风险;下游应用进展和需求不及预期;产业化进展不及预期;行业竞争加剧;中美科技、贸易、金融领域摩擦加剧;海内外宏观流动性超预期收紧。

从主题投资到成长投资:未来展望

新兴产业投资往往发轫于主题投资,壮大于成长投资。主题投资往往起源于政策驱动、新技术/新产品推出,成长投资则是基于新兴产业的成长逻辑得以验证。主题行情的持续周期一般远短于成长行情,但是主题行情经常会反复发酵多轮。就一般经验而言,主题投资能否演化为成长投资的关键在于新兴产业渗透率能否突破5%的关键临界点,即从0-1阶段发展到1-10阶段,这也意味着预期业绩能否逐步兑现。

新兴产业的发展进程往往会带来主题投资与成长投资机会,前瞻性布局那些有望转化为成长投资的主题,有望获得更为可观的投资收益。当下我们认为可重点关注以下新兴产业方向的投资机会:1)固态电池&硅碳负极;2)生物制造;3)低空经济;4)AI应用;5)AI硬件载体;6)AI算力支撑。文章来源:http://www.ituun.com/city/hubei/2423.shtml

本文作者可以追加内容哦 !