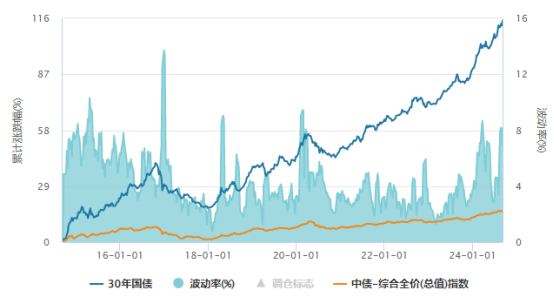

与震荡起伏的8月相比,9月债市有逐步企稳的态势。截至9月5日,30年国债指数上涨0.44%,达到233.17点,刷新历史纪录。5年国债指数、2年国债指数也在近期攀升的过程中,创历史新高。“债牛”情绪重燃?

图1:中证30年期国债指数累计涨跌幅及波动率

面对持续的上涨,给小伙伴们提示下风险总是值得的。回顾8月,无论是国有大行出售国债,央行零元逆回购操作、亦或者是交易商协会对银行启动的自律调查,都是在管控债市风险。这也足以表明其抑制长债收益率过快下行的意图未变,债市短期内的波动或许难免。

不过,债市环境整体依旧偏好。近几个月经济和金融数据改善均有限,债券市场核心关注点依旧在于监管节奏、货币政策空间以及阶段性供给冲击等方面。

此外,随着海外经济动能走弱以及货币政策转向,我国货币政策的空间也将被打开,短端利率下行也会带动长端利率继续向下突破。

叠加股市震荡加剧的当下,要想收获稳健的回报,在资产配置中选择优质债基是必不可少的。根据Wind数据,截至9月5日,我一直以来重点关注的易方达高等级信用债A(000147)近1年收益率达到5.93%,同类排名115/2596,而近1年最大回撤仅0.5%,低于绝大部分热门中长期纯债基金。在过往5个季度中也均能收蛋,中长期业绩较稳定。

在投资策略上,秉持纯债策略,坚决不投股票和转债,不做信用下沉,始终维持AA+投资级信用债为主要配置品种,因此踩雷风险低。这种高等级信用债的特征就是流动性比较好,违约风险低,叠加有票息收入,因此整体波动比较小,给我们持有的体验会比较舒适。

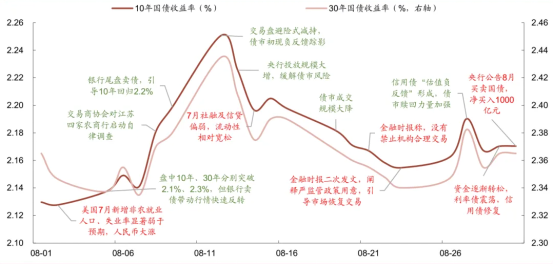

图2:8月债市的运行方向逐渐变得模糊,利率波动也在相应放大

8月末,债市回调加剧,信用债也跌出了机会,随着最近回暖趋势明确,低位入场有望收大蛋。在这轮信用债回暖过程中,截至9月5日,易方达高等级信用债(A:000147 C:000148)修复反弹幅度较好,日收蛋已保持7连阳,适合逢低入场。短期投资者可以关注C类份额,30天免赎回费,买卖更灵活。

下半年宏观经济依然处于结构化转型的压力期,在地产行业和地方政府债务风险管控的大背景下,经济基本面呈现转型期有效需求不足的特征。在此基本面背景下,即使上半年收益率中枢已经下行不少,但是对下半年债券市场的走势我依然不悲观。

#债市持续调整波及银行理财产品# #券商“航母”要来,券商板块怎么走?# #上半年六大行个人房贷缩水超三千亿# #李大霄:珍惜2800点以下的时光# $易方达高等级信用债债券C(OTCFUND|000148)$ $易方达高等级信用债债券A(OTCFUND|000147)$ $沪深300(SH000300)$

天道酬勤终有时,道阻且长戒骄躁。

2024年,“龙”光焕发!

本文作者可以追加内容哦 !