文/郭佳怡

编辑/张晓

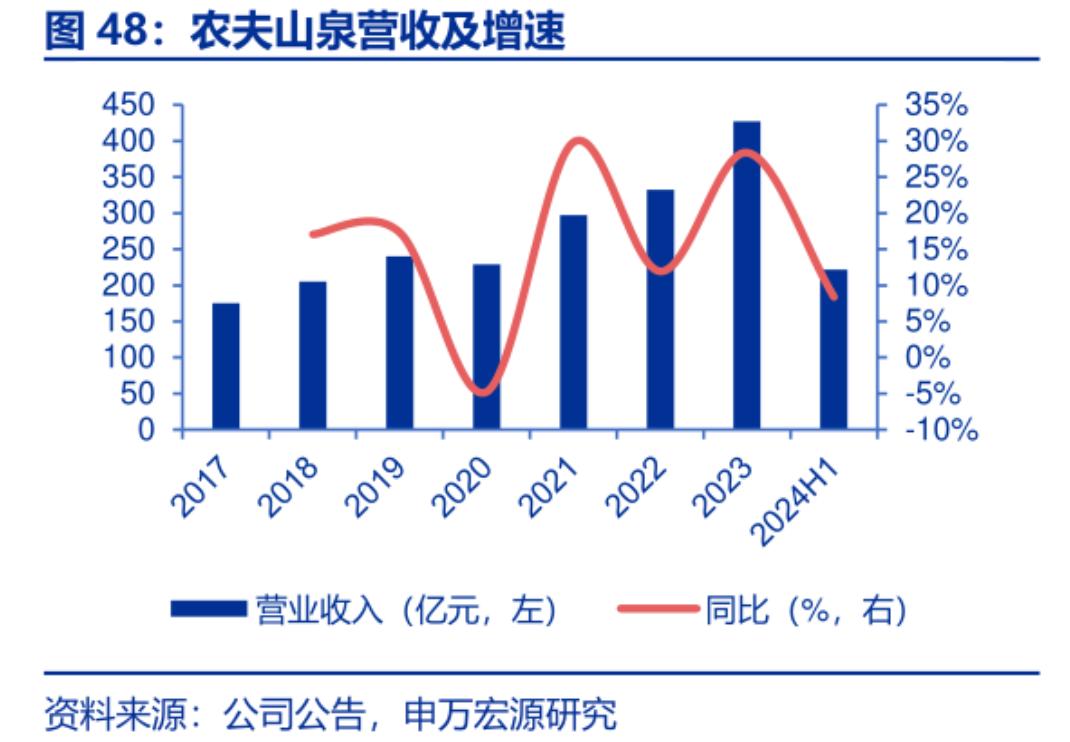

近些年,农夫山泉在包装饮用水上的营收录得同比下降的情况,只出现过两次。

一次是在2020年,受疫情影响,其包装饮用水产品的收入为139.66亿元,同比下降了2.6%。

但当时,从集团的营收结构来看,包装饮用水依然是公司的大本营,为农夫山泉贡献了61%的营收。

另一次则是在今年上半年,根据农夫山泉的2024中期业绩报告,农夫山泉包装饮用水产品收入为85.31亿元,较去年同期下降了18.3%。

虽然同样是营收下降,但与2020年那次相比,农夫山泉现在碰到的局面,要更严峻一些。

一来,今年上半年,包装饮用水业务不仅仅是在营收上下滑了,而且下滑幅度更大,在公司总收入中的占比,也进一步跌至38.5%,这也是该业务首次跌破40%。

二来,包装饮用水业务的营收,几乎是断崖式下滑的——就在今年前2个月,包装饮用水的销售收益,较去年同期还增长了19%。

对农夫山泉来说,这是一个危险信号:它的“大本营”,即包装饮用水业务,正面临着失守威胁。

01 网络舆情持续半年,农夫山泉损失至少70亿

在中期业绩报告中,农夫山泉将包装饮用水营收的下滑,归结于上半年遭受到的舆论攻击:

“自2024年2月底开始,网络上出现了大量对本公司及创始人的舆论攻击和恶意诋毁,对我们的品牌及销售产生了严重的负面影响。”

今年上半年,因为娃哈哈创始人宗庆后的离世,农夫山泉创始人钟睒睒被卷入舆论漩涡。

一度有网友认为,宗庆后与钟睒睒是现实版的“农夫与蛇”,概因钟睒睒的“第一笔创业收入来自于娃哈哈”,但后来“因冲货被娃哈哈开除”,等等。

钟睒睒后来以一篇《我与宗老二三事》做出回应,否认了当年的第一笔创业收入来自于娃哈哈,也否认了因冲货被娃哈哈开除,他还特地说,宗庆后生前痛恨网络暴力。

这封回应并未平息舆论风波,反而是公众的热议焦点,从娃哈哈与农夫山泉之争,蔓延到了钟睒睒长子钟墅子的国籍、农夫山泉旗下产品“东方树叶”包装上有“日本元素”等等。

这些争议背后,公众难以平息下来的情绪,直接传导到了农夫山泉包装饮用水的销量上。

根据中期业绩报告,今年上半年,农夫山泉包装饮用水业务录得同比大幅下降,下降幅度为18.3%,在公司总收入中的占比也跌到了38.5%。

做个简单对比,2021-2023年,该项业务的同比营收增速分别为22.1%、7.1%、10.9%,为农夫山泉贡献的营收比例分别为57.4%、54.9%、47.5%——虽然呈现下滑趋势,但还能维持在50%上下的水平。

而且在这一过程中,农夫山泉不是没有努力。

除了多次向公众澄清围绕在它身上的争议、创始人钟睒睒还上了一次央视的《对话》访谈等等外,4月份农夫山泉时隔24年后重新推出绿瓶纯净水,公司也加大了对外的宣传力度,农夫山泉在业绩报告中提到,4-5月,农夫山泉加大了对水源地的宣传,各头部大V上线达人视频素材超过200篇,累计曝光量近5亿次,累计互动超过1000万次等等。

与此同时,农夫山泉还率先在业内掀起了一轮价格战。

不过很显然,这些动作引起的效果有限。

援引媒体报道,农夫山泉方面表示,有业内人士估算,这次旷日持久的舆情,令农夫山泉上半年的营收损失超过70亿元。

与此同时,该部分业绩下滑也引发了一系列连锁反应。

一方面,农夫山泉在包装饮用水市场的份额呈现出下滑趋势。

据虎嗅报道,今年2月,农夫山泉包装水的市场份额一度高达47.04%,但4月份大幅滑落到了29.14%,后续至今仍处于逐步恢复状态,7月份为34.89%。

另一方面,压力在自上而下层层传导,中国企业家杂志近期报道,有业内人士透露,农夫山泉一线业务员的工资也受到了影响。

“最近农夫山泉的一线业务员月工资只有5000元左右,而往年旺季能拿9000元到10000元,(他们)现在都在吵工资的事,而且任务特别重,根本完不成。”一位超市老板这么表示。

02 价格战打得凶猛,市场份额却不好守

尽管舆论环境并不友好,上半年,农夫山泉在业务层面的动作却较为激进。

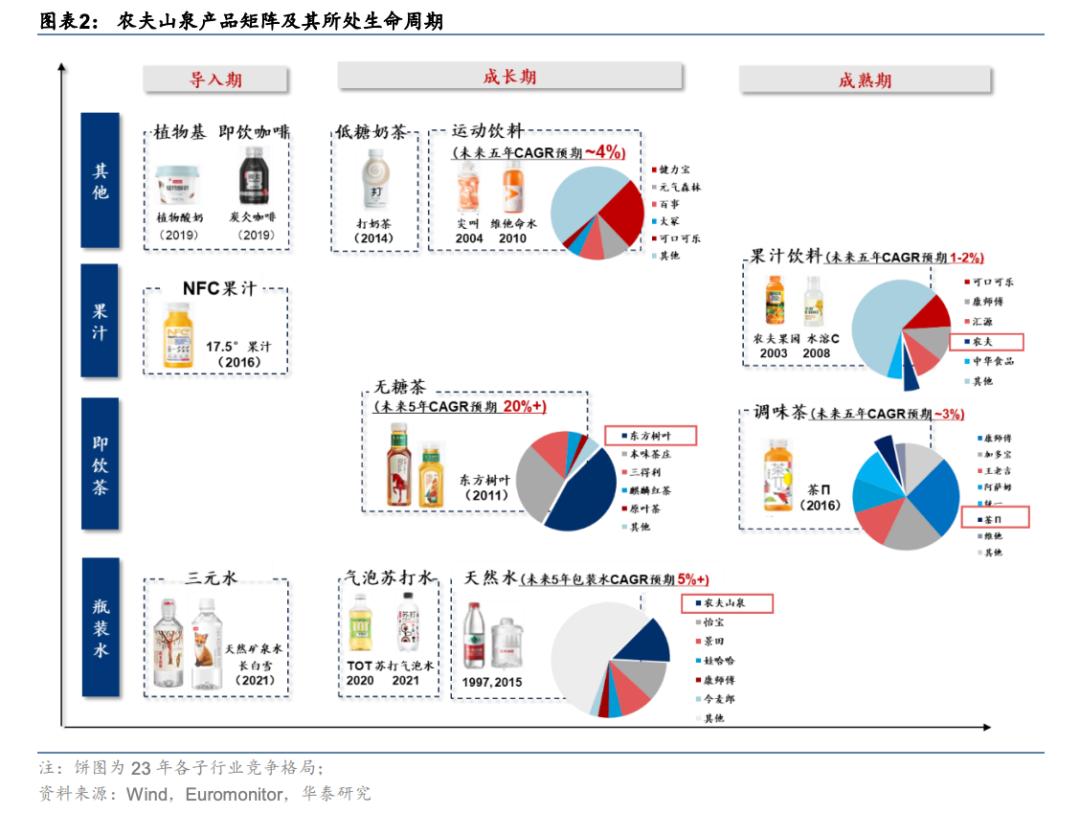

其中标志性的事件在于,4月份,农夫山泉推出绿瓶纯净水新产品,这是其时隔24年后重新回到纯净水赛道——早些年(2000年4月),农夫山泉认为,纯净水对人体无益,宣布不再生产纯净水,转而全部生产天然水。

在央视《对话》栏目中,钟睒睒坦言,在农夫山泉内部,很多人都不理解这个做法。

“如果没有今年这次网络争议,我永远都可能不会生产这个水。”钟睒睒说,这是不明真相的有些人对他的反向刺激,他想的是,他的错误最多也就是剥夺了消费者选择权,那既然你要选择,他就把选择的机会重新放出来。

从行业视角而言,农夫山泉重启纯净水的目的很明显:在天然水市场之外,依靠纯净水来帮助公司打开新的局面,稳固市场份额。

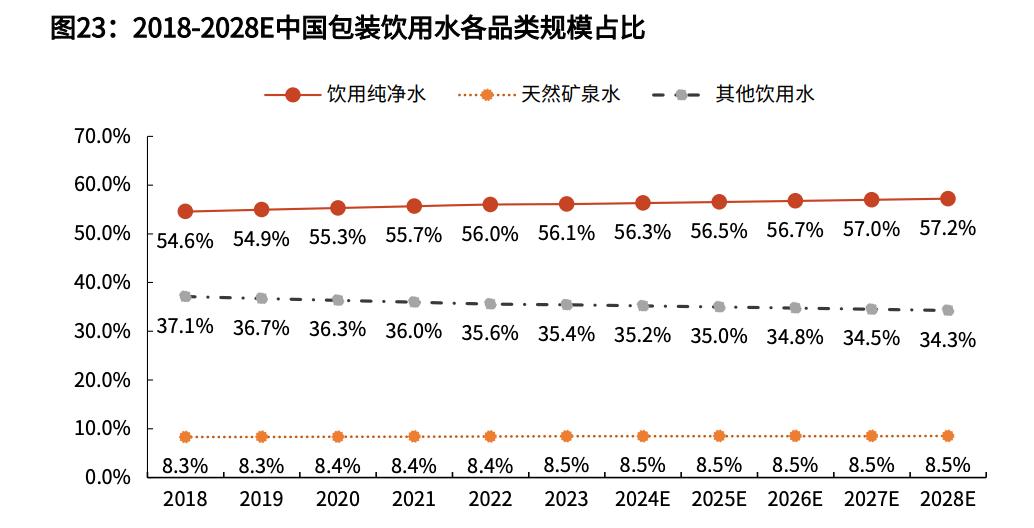

相比天然水市场,纯净水这一细分市场的潜在空间更大,过去几年的增速也更高。

据光大证券,2018-2023年,中国饮用纯净水的市场规模从833亿元增长到了1206亿元,份额占比从54.6%提升到了56.1%,据其预测,2023-2028年,饮用纯净水市场规模将持续扩大,将从1206亿元增长至1798亿元,份额也将提升至57.2%。

对比来看,近些年,天然矿泉水这一细分市场在包装饮用水市场的占比,长期维持在8.5%左右。

由此来看,农夫山泉重新推出绿瓶纯净水,实际上并不只是在防守,而是一次主动出击,重新搅动纯净水市场格局。

据媒体报道,今年4月23日,有农夫山泉公司人士在朋友圈低调宣布推出绿色包装纯净水,那之后仅仅10天左右的时间,绿瓶水就基本铺到了全国各地的线下终端。

微妙的是,同一时间里,包装饮用水赛道的另一家头部企业华润饮料,在4月22日向港交所递交了招股书。

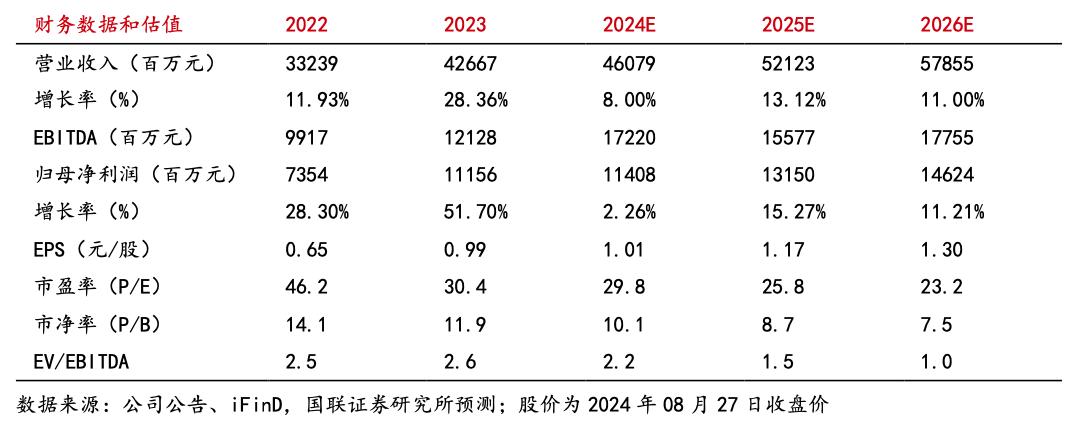

在中国饮用纯净水市场,华润饮料占有最高的市场份额,2023年在这一细分市场的市占率为32.7%,按零售额计,是行业第二娃哈哈的近四倍,市场份额比娃哈哈高出了23.8个百分点。

与农夫山泉对比,华润饮料看起来是在“卖水”上更纯粹的一家。2021-2023年,包装饮用水业务在其营收中的占比,分别为95.4%、94.3%、92.1%。

从具体举措来看,农夫山泉的搅局方法简单粗暴:价格战。

首先是在渠道铺设端,针对绿瓶纯净水,农夫山泉调低了终端的进货价——绿瓶水与红瓶水的终端售价相同,大部分为2元,但在终端进货价上,绿瓶水要便宜一些。

再到6月以来,农夫山泉又率先在业内降价,打响了行业价格战。

比如今年618期间,农夫山泉官方旗舰店绿瓶纯净水12瓶装的售价,甚至降到了9.9元一提,平均一瓶只卖0.83元。这确实产生了一些效果,农夫山泉公布的数据显示,5月31日-6月3日,其绿瓶纯净水累计销售突破了100万件。

但是这一打法能否持续下去,能否帮助农夫山泉吃到更大的纯净水市场份额,存在较高的不确定性。

一方面,竞争对手们迫于竞争压力,也开始陆续降价促销。据媒体报道,目前,华润饮料、娃哈哈、百岁山等品牌,都针对纯净水产品进行了不同程度的降价。

另一方面,价格战也在削弱农夫山泉的盈利能力,在市场份额和毛利压力下,农夫山泉需要做出平衡。

今年上半年,农夫山泉集团的毛利率已经出现了下滑态势,由去年同期的60.2%下降了1.4个百分点,至58.8%,公司在业绩报告中指出,主要影响因素,包括纯净水产品新品上市促销的影响,包装饮用水产品销量下降带来的固定成本分摊上升,以及果汁原料价格的上升。

此外,今年上半年,农夫山泉的归母净利润为62.4亿元,同比增长了8.04%,增速也在大幅放缓。2021-2023年,该项数据的同比增速分别为35.71%、18.62%、42.19%。

03 饮料产品挑起了大梁,但接下来的挑战也很大

虽然在包装饮用水上的营收下滑明显,但饮料产品呈现出的增长态势,帮助农夫山泉稳住了局面。

今年上半年,农夫山泉饮料产品的营收较去年同期增长了36.7%,为公司总营收的贡献比例,也提升到了61.1%。

具体来看,主要包括东方树叶、茶两款产品的茶饮料板块贡献了更多的增量。报告期内,茶饮料产品营收录得84.3亿元,较去年同期增长了59.5%,在总营收中的占比为38.0%。

其中,明星产品东方树叶是该板块业绩增长的主要驱动力。尼尔森数据显示,今年1-6月,东方树叶销售额同比增长了超过90%,相比去年同期几乎翻了一倍,当下其在无糖茶市场的份额已经超过70%。

此外,功能饮料产品、果汁饮料产品虽然也有增长,但增速表现弱于茶饮料产品,对营收的贡献也不突出:

功能饮料产品营收25.5亿元,同比增长了3.8%,贡献了11.5%的收入;果汁饮料产品营收21.14亿元,同比增长了25.4%,贡献了9.5%的收入。

由此来看,上半年的网络舆情,并未对农夫山泉的饮料产品线造成太大影响。

从茶饮板块来看,与其他行业玩家相比,农夫山泉的增速表现也更加亮眼。

康师傅上半年的饮品收入同比微增了1.7%,为集团贡献了65.7%的营收,但拆分来看,包装水收入、果汁收入、碳酸及其他饮料的收入,都在下滑,只有即饮茶实现了同比增长,但增幅只有13%,远不及农夫山泉的茶饮板块。

统一中国100亿营收规模的饮料业务中,茶饮料就贡献了46.47亿元,今年上半年也在涨,但增速也只有11.8%,同样远不及农夫山泉。

农夫山泉如今在纯净水赛道最大的竞争对手华润饮料,饮料产品的营收增速倒是比农夫山泉更高,2023年的增速是48.67%,2024年的增速预计也将来到53.27%,但它基数更低,2023年的营收规模刚刚迈过10亿元。

不过真正值得讨论的是,接下来,农夫山泉能否维持住现在在茶饮赛道相对稳固的市场地位?

农夫山泉茶饮料业务的崛起,其实也就这两三年的时间。2022年时,公司即饮茶业务的收入还只有69亿元,但去年一年,该业务营收就增长了58亿元,核心原因是东方树叶和茶的带动。

但事实上,这两款饮品的成长周期有点过于长了。比如东方树叶2011年就推出了,但在过去长达时间的时间里都没有被外界大规模喜欢,2016年时还被评为了最难喝的饮料之一。

由此来看,农夫山泉在茶饮赛道的成长逻辑,其实很大一部分原因要归结于茶饮料市场成长逻辑的转变。

回顾过去十年,茶饮料赛道在2015年至2019年进入调整期,期间行业销量加速下滑,主因正是行业在消费者健康意识觉醒的同时开始加速进行结构性调整,消费需求逐步由果茶、调味茶向无糖茶、乳茶、纯茶转变,推动茶饮产品向健康化、品质化升级。

但早期在这一结构化转变过程中,整体的增速并未大规模爆发,而是持续处于市场教育阶段。

再到2020年受疫情影响,茶饮料市场规模还同比下降了15.4%,不过2021-2023年,行业增速开始回暖,直到去年,茶饮料赛道的市场规模达到了1190亿元,但同样也只是恢复到了2019年的97.6%。

换句话说,农夫山泉茶饮料2023年至今的高速增长背后,市场本身的需求释放、赛道的高景气,也是尤为重要的一个原因。

当然,这也少不了农夫山泉自身的大力度布局。有媒体报道,今年6月,有超市老板表示,农夫山泉为了完成东方树叶的促销活动,鼓励超市多进货,给出了很大的进货优惠,比如当时进18箱东方树叶加6提水,就送6箱东方树叶。

基于这一背景,长远来看,在茶饮这条赛道,农夫山泉需要警惕的对手只会越来越多。

比如有媒体统计,当下的无糖茶赛道,既有如维他奶国际、可口可乐、统一、娃哈哈、怡宝、银鹭、伊利、东鹏特饮、青岛啤酒等传统企业跨界入局,也有如元气森林、果子熟了、让茶、茶小开等新品牌陆续问世。

围绕无糖茶的价格战,也已经在陆续开打。据中国新闻周刊报道,北京朝阳区的一家7-11便利店内,多达东方树叶、三得利、伊藤园、果子熟了、茶小开、维他、东鹏7家混战,其中5.5元/瓶的东方树叶、5元/瓶的东鹏普洱上茶、9元/瓶的果子熟了(970ml大瓶装),均为第二件半价。

这种态势下,在茶饮赛道,农夫山泉接下来需要面对的,也是一场艰难的持久仗。

本文作者可以追加内容哦 !