铜冠矿建已于今日通过注册,本次发行5,066.67万股,绿鞋后发行5,826.67万股,其中网上发行4,813.34万股,发行后总股本21,026.67万股。发行前公司没有流通股,首日不用担心老股影响,对于打新族是一个重大利好。

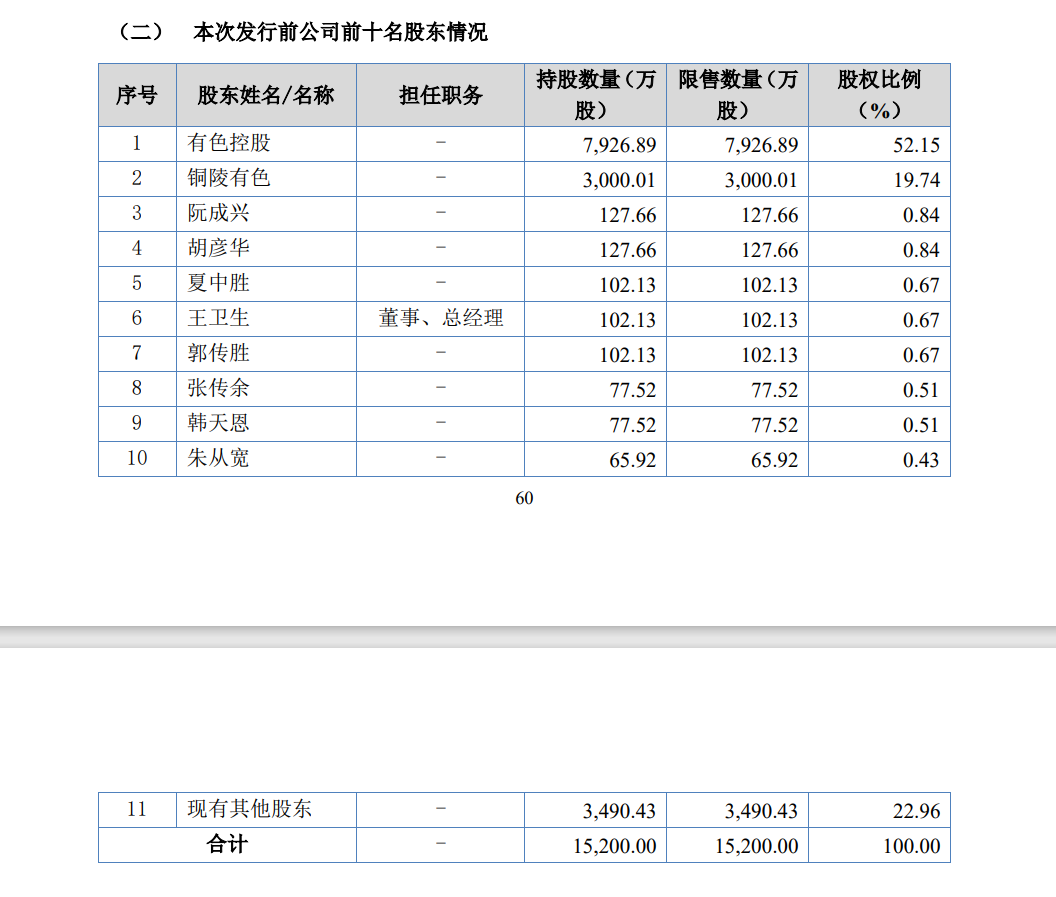

公司发行前,自愿限售后股东情况如下:

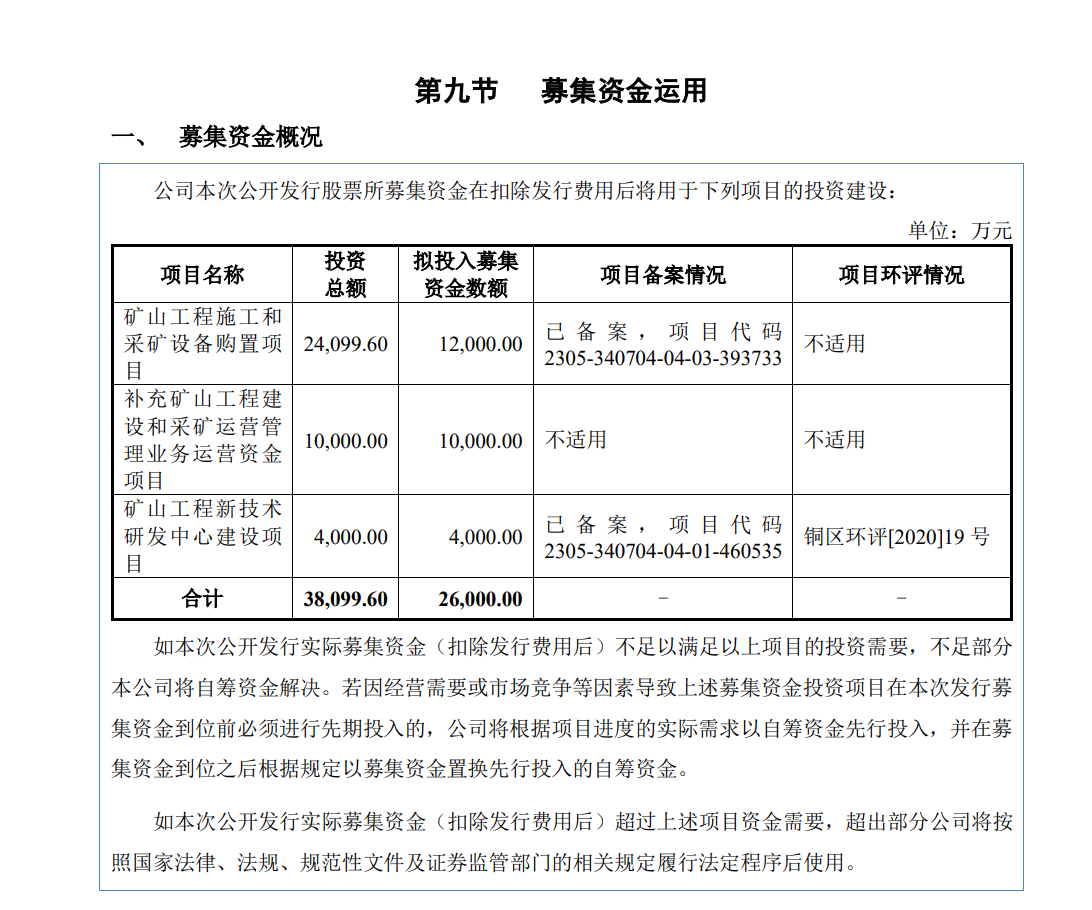

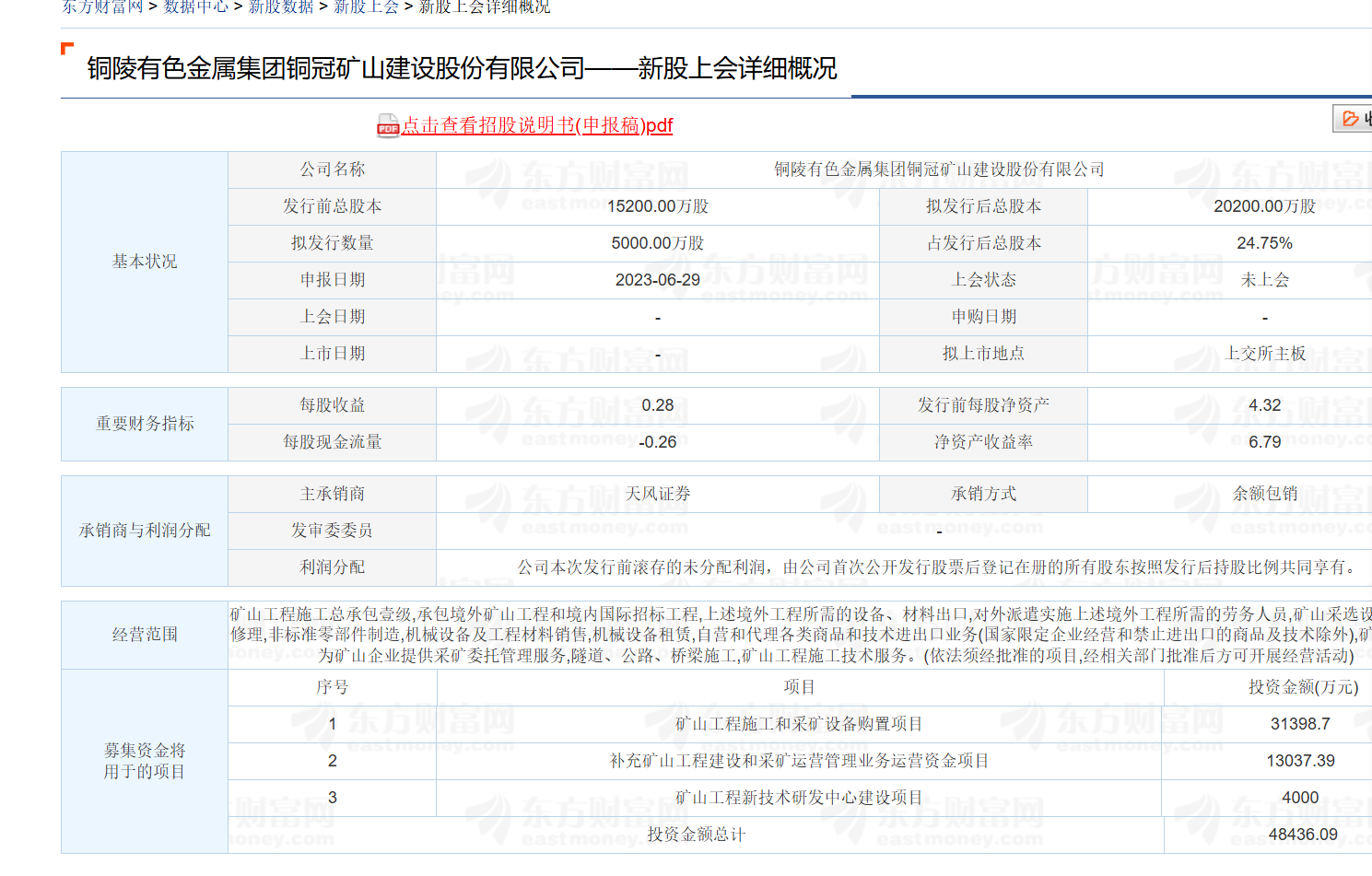

公司募投项目如下:

招股说明书公司如此介绍:

公司是一家专注于向全球非煤矿山提供工程建设、运营管理、优化设计、技术研发等一体化开发服务和相关增值服务的国家级高新技术企业,致力于成为全球领先的智慧矿山系统解决方案提供商。公司是我国从事矿山开发服务与相关技术研发历史较为悠久的企业之一,历经 60 多年的传承与发展,先后为国内外 70 余座大中型矿山提供矿山开发服务,涉及矿山资源品种主要包括铜、铅、锌、钼、镍、钴、铬、锑、铟、镓、金、银、锡、铁、磷、石灰岩等,业务覆盖我国安徽、山东、河北、辽宁、云南、广西、新疆等 20 多个省(自治区)以及非洲、南美洲、中亚等海外地区。公司是业内少数具备同时建设 10 条以上超深竖井的非煤矿山一体化开发服务提供商,综合实力位居行业前列。公司凭借专业的工程技术及优质的服务能力,在国内外市场赢得了良好的口碑,荣获了多项荣誉,享有较高的行业声望。公司赞比亚谦比希铜矿东南矿区探建结合采选项目曾荣获 2020 年中国建设工程鲁班奖(境外工程),赞比亚康克拉铜矿项目曾荣获国家优质工程银质奖,多项工程被评为省部级优质工程。

公司是安徽省“专精特新”中小企业、安徽省创新型中小企业、安徽省企业技术中心,曾获省部级科技进步奖 2 项,已获授权专利 109 项(发明专利 20 项),开发企业级工法 165项,取得省部级工法 76 项,主(参)编 10 项国家标准、行业标准及团体标准,通过自主研

发在超深竖井一体化解决方案、双超矿山运营管理、矿山服务智慧赋能、深井水害综合防治、高寒矿山作业温控、高空钢构精准对接等方面形成了多项核心技术,并以此构建起了较为完备的一体化矿山开发服务技术体系,能够针对各种地质条件复杂的项目提供成熟多维的技术解决方案。公司在“双超”矿山开发服务领域长期占据国内领先地位,经过长期技术积累和实践应用,已在该细分领域内具备较为突出的技术优势,目前已建成千米级竖井 28 条。公司承建的辽宁思山岭铁矿 1 号回风井(井深 1,458.5 米,直径 8.5 米)是位居国内行业前列的“双超”矿井,山东朱郭李家副井(井深 1,337 米,直径 12.4 米)则是目前全球金属矿山中直径最大的超深竖井之一。

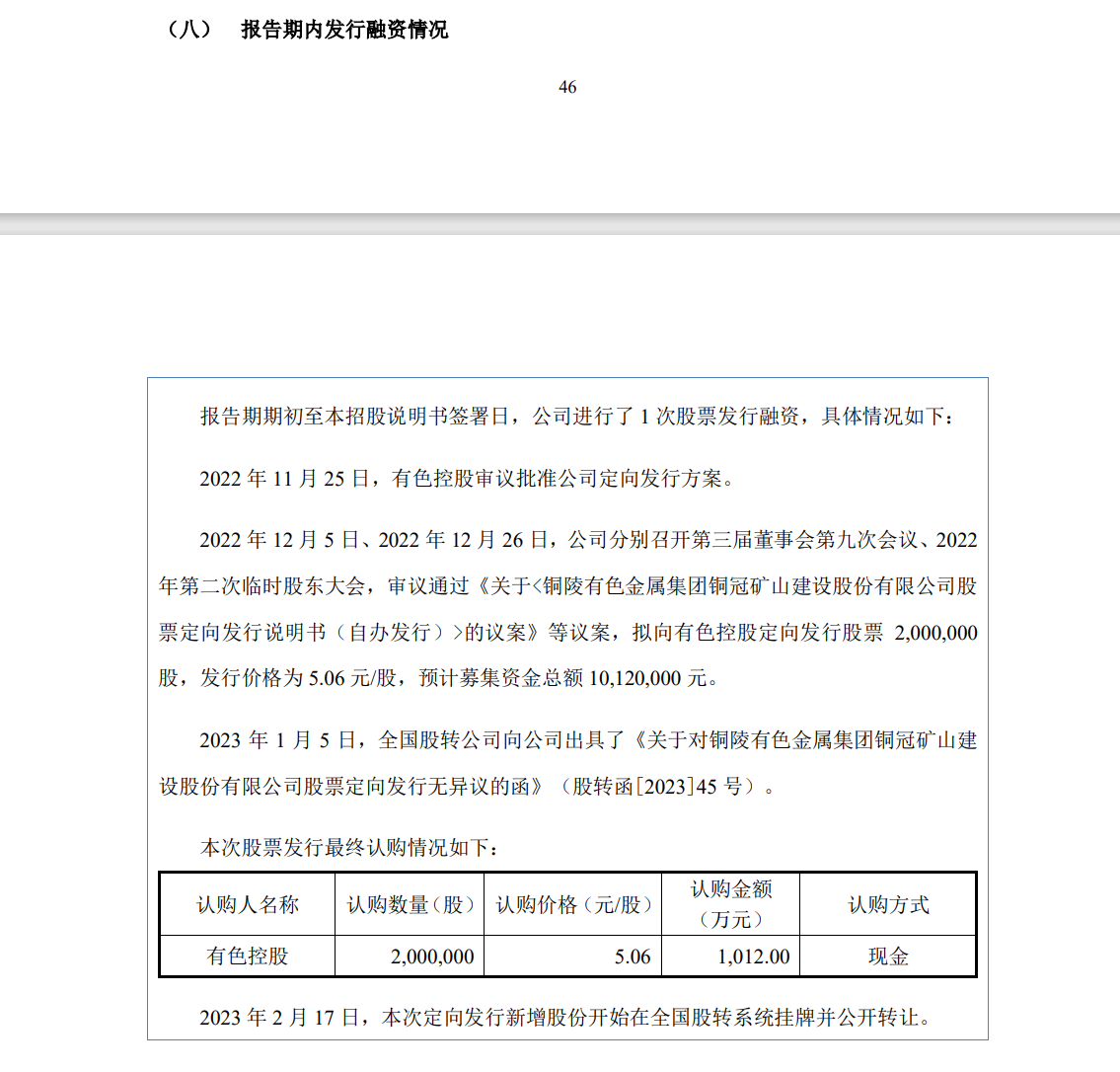

公司新三板进行了1次融资,发行价为5.06元。

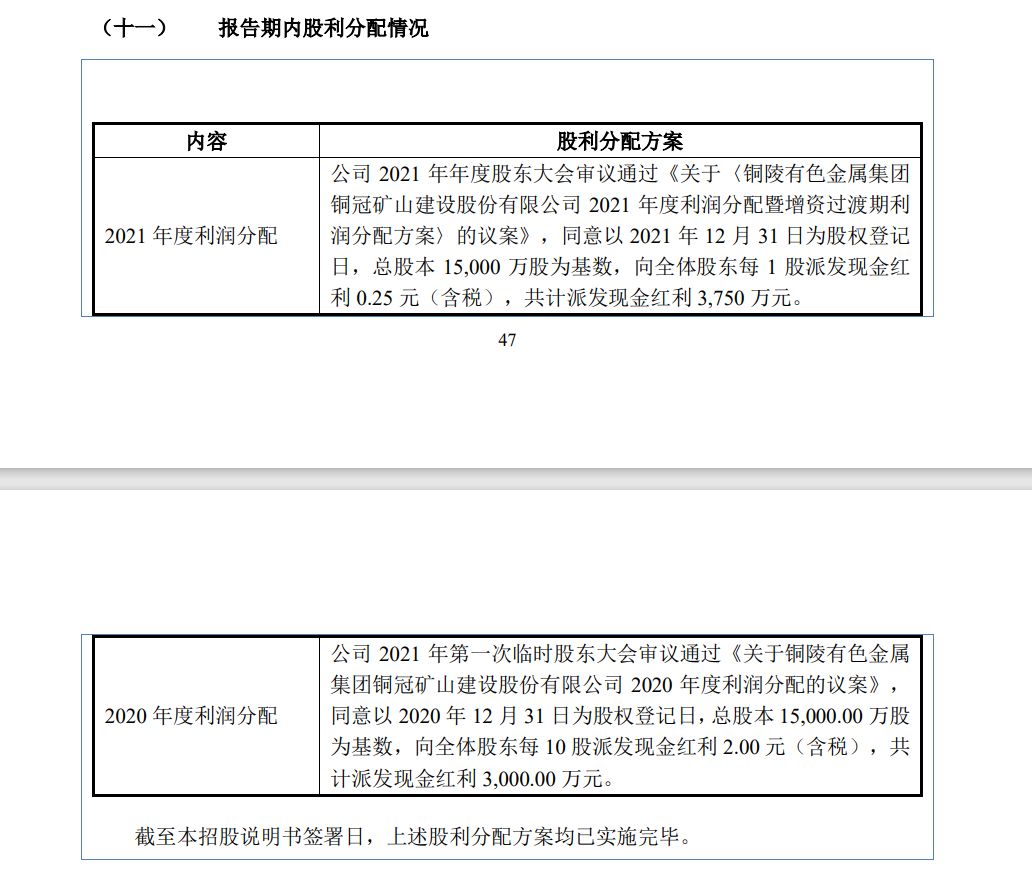

公司报告期内分红比例较高,但是也算不上清仓式分红:

公司作为铜陵有色旗下公司,其实整体来说造假可能性不大。

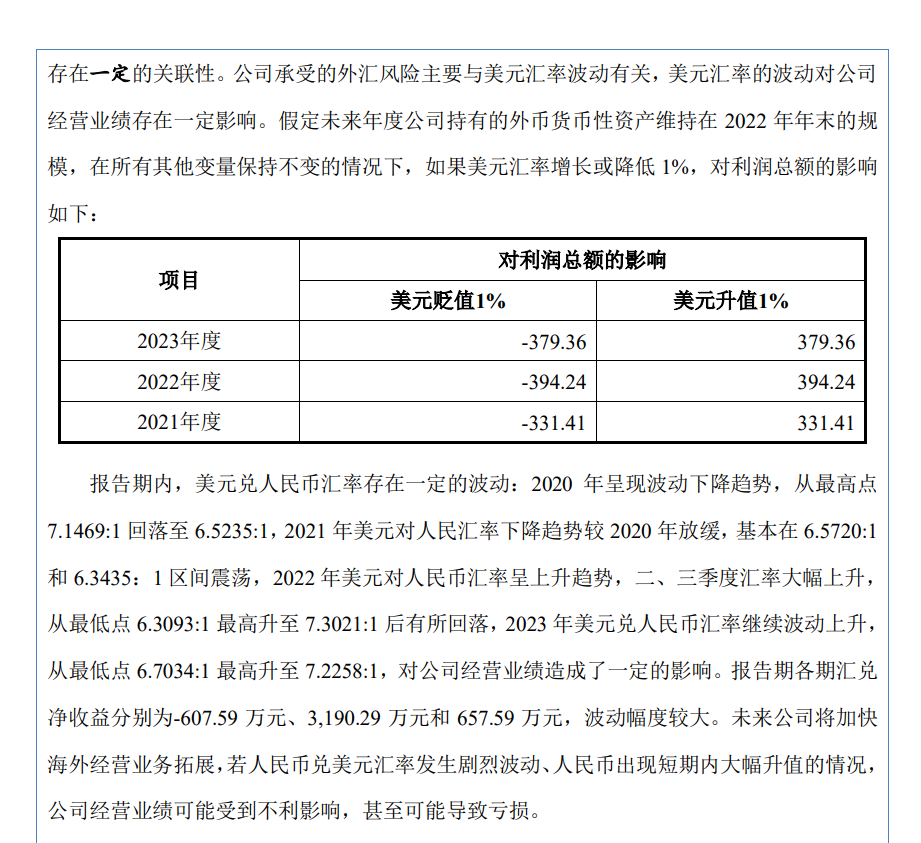

公司披露,境外业务对于外汇变动极为敏感,而且公司毛利率非常低,因此2022年汇兑收益3000万元给了公司业绩巨大的提升。公司属于非常需要人民币贬值的公司,而目前美国联邦基准利率已经确定在中短期内会下降100个基点的前提下,美元兑人民币一定是大幅贬值,那会对公司净收益带来毁灭性打击。公司去年利润仅有6600万,美元贬值9%就可以让公司利润减少一半(美元兑人民币从7.30到6.64未必不可能吧?),这点必须重点关注。

注:公司对汇率变动的说明:

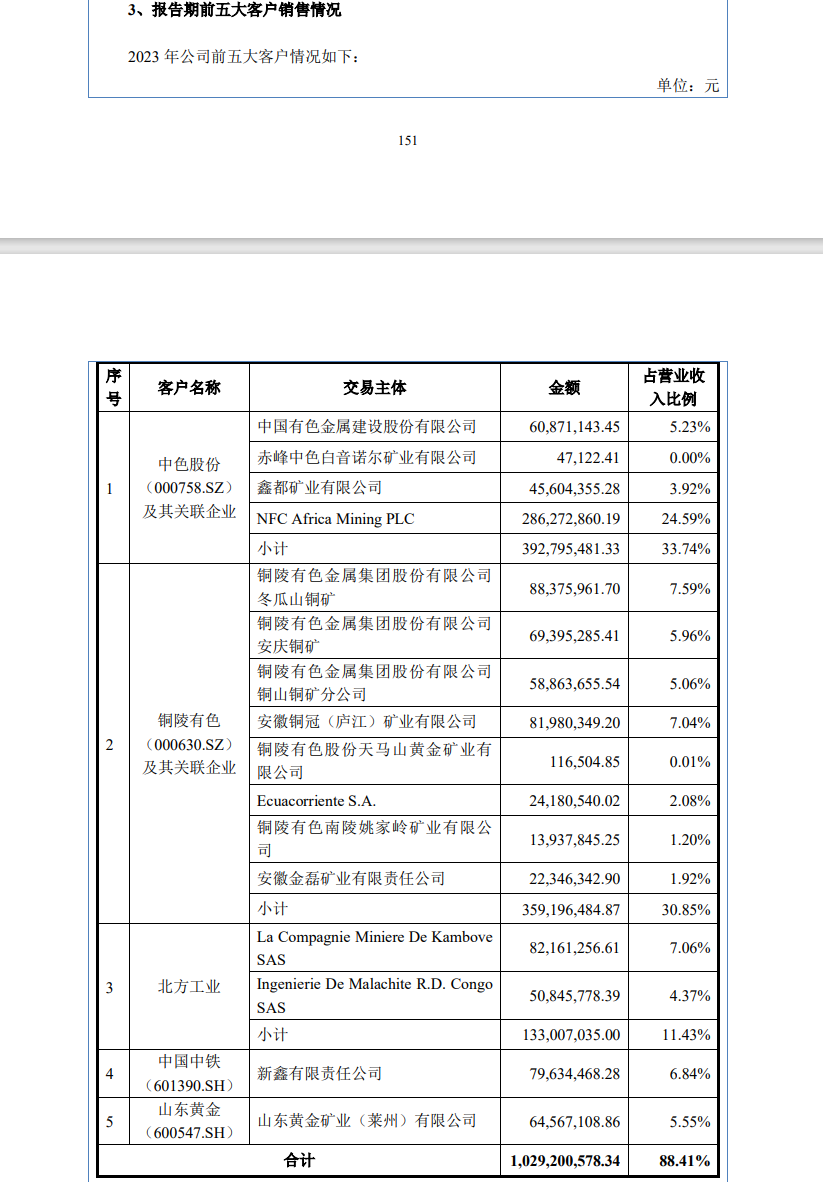

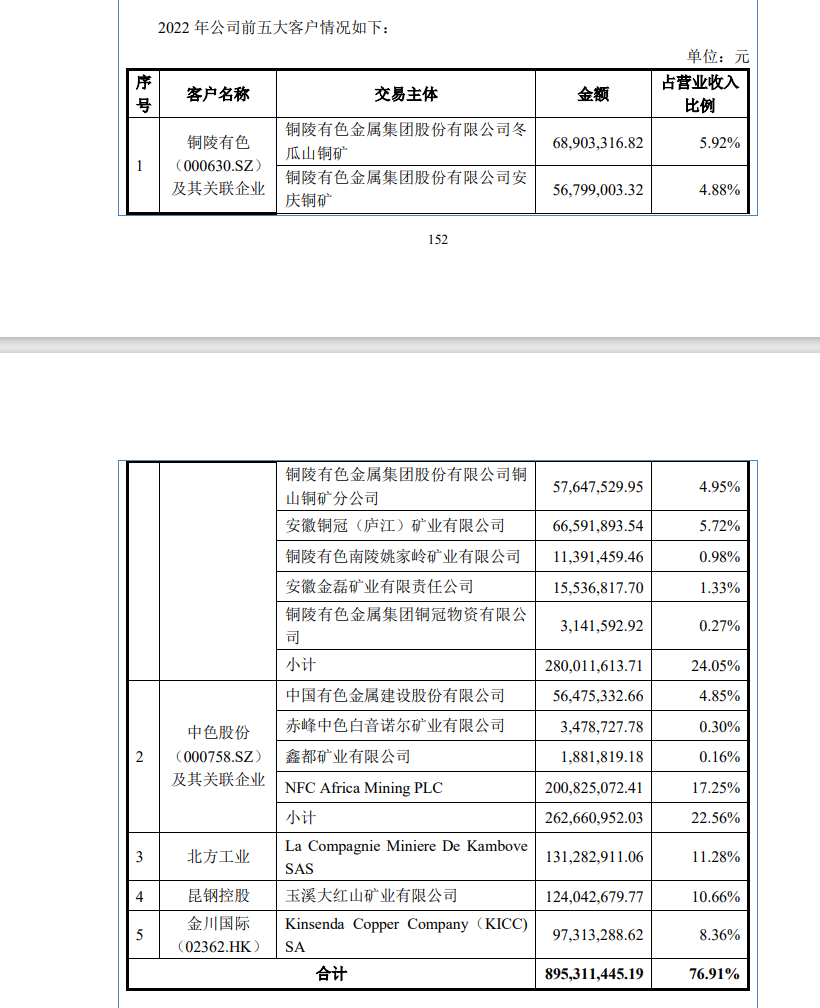

公司招股说明书中财务瑕疵主要是与关联方,即铜陵有色集团旗下上市公司应收预收账款金额对不上。我认为这可能只是统计口径不同或者含税不含税的问题,我认为不能构成财务造假。

公司曾经于2020年申请上交所主板IPO,但是于2021年底终止审核。当时行业内认为公司无法进行主板IPO原因是公司独立性低,公司与大股东集团旗下公司关联交易比例大,且与兄弟公司存在竞争。2018年前公司矿山建设业务毛利率低,一度来到4%以下,直到开启上市公司主营业务毛利率才开始提高,未来能否维持目前的毛利率也有待观察。

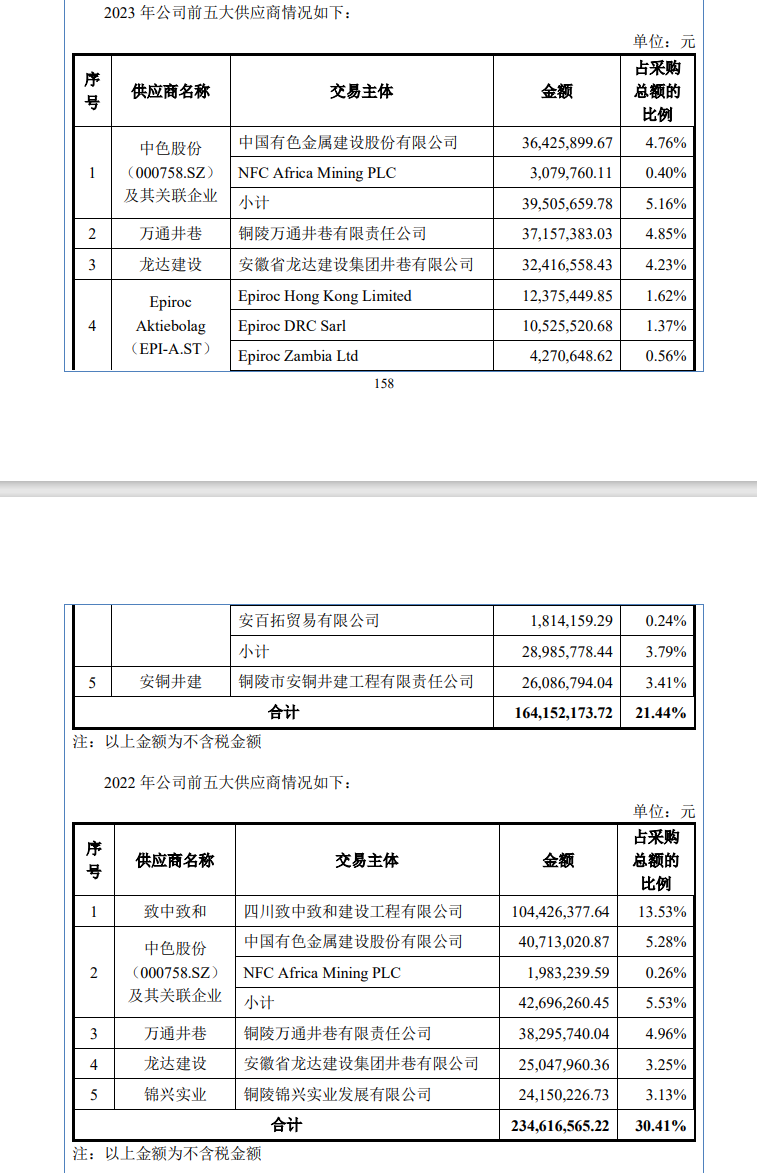

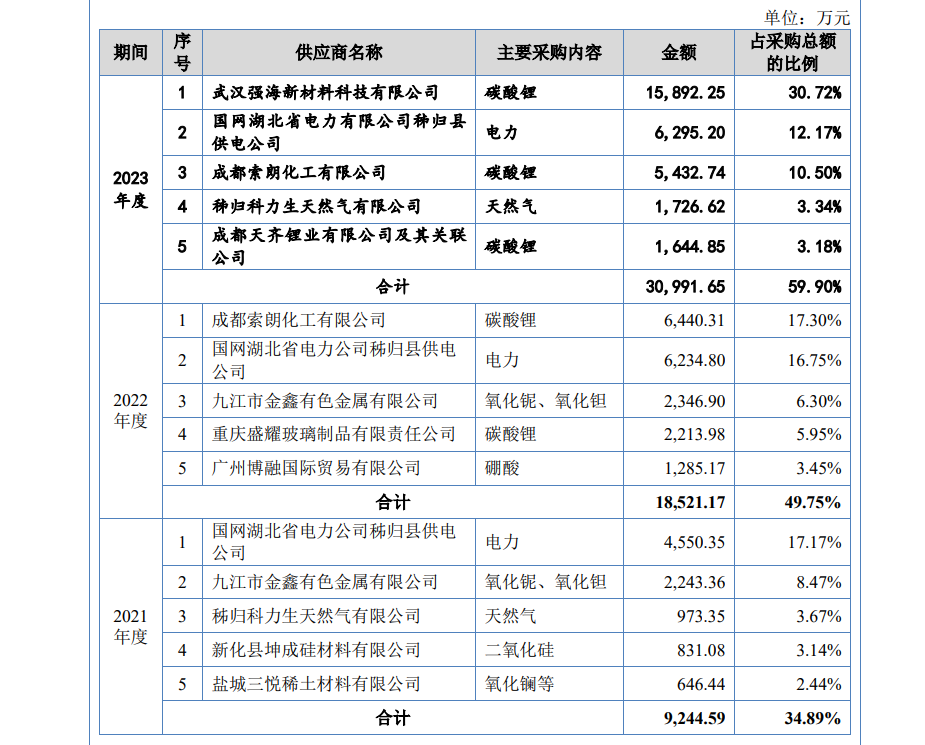

公司主要客户及供应商数据如下:

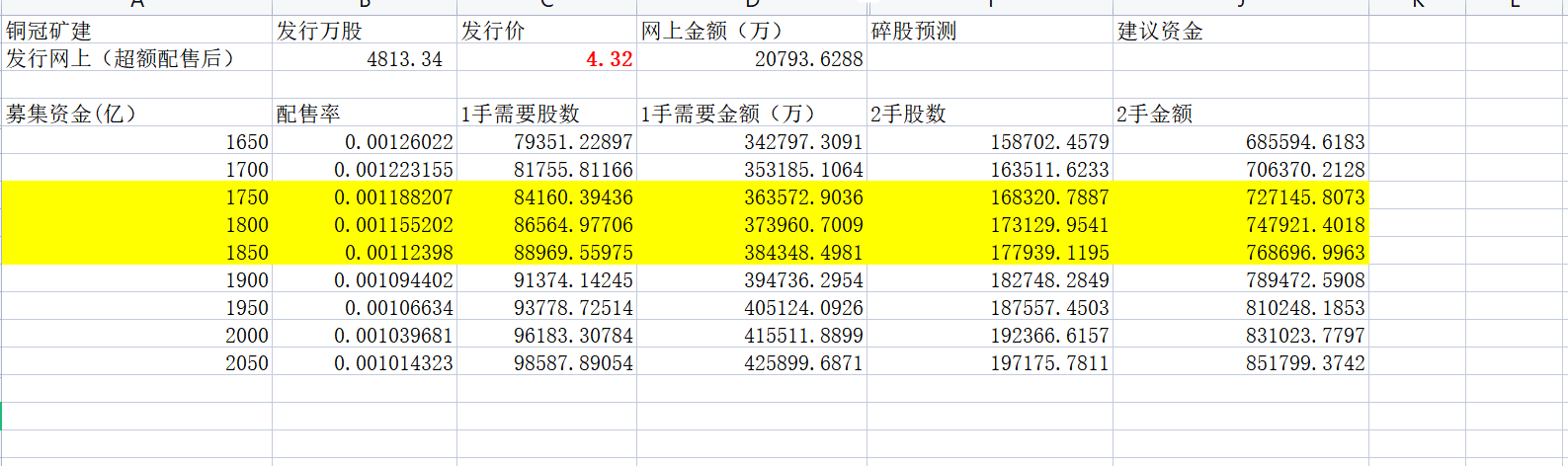

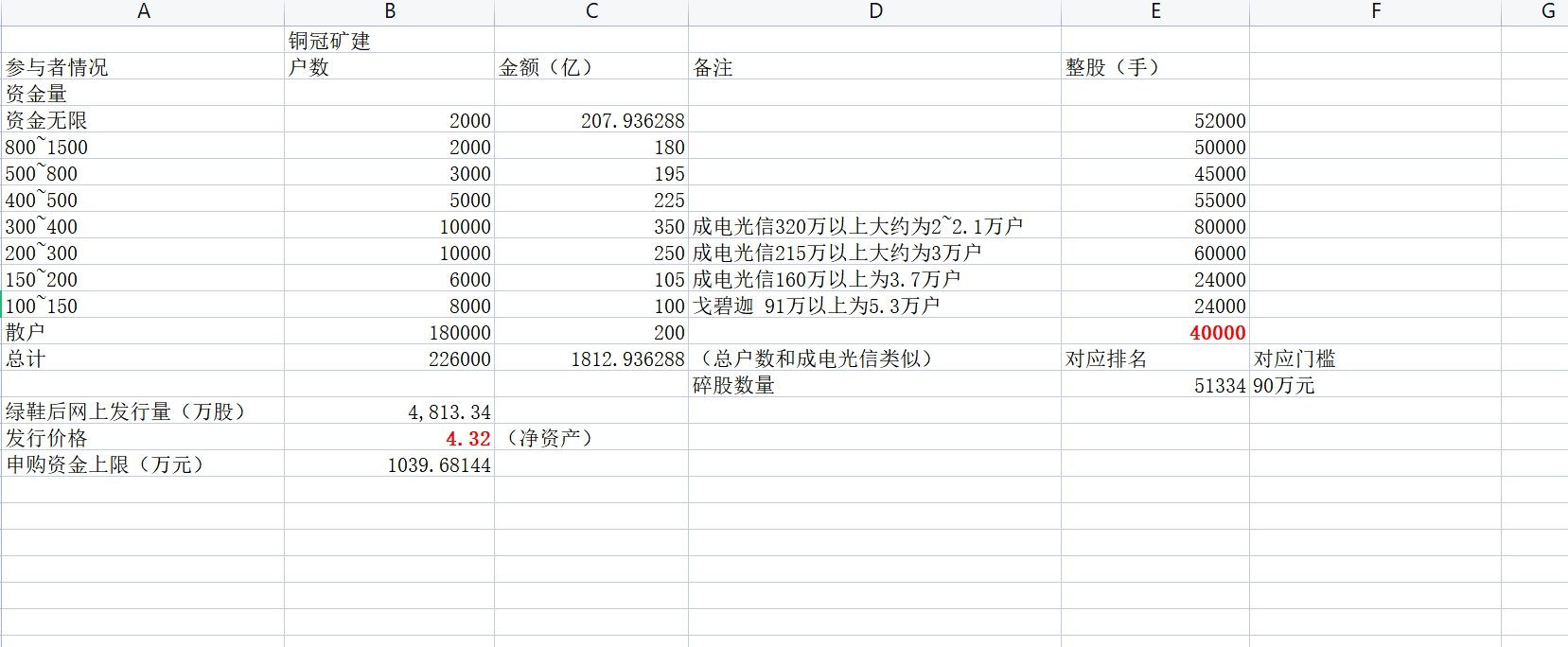

申购资金对应中签情况如下:

铜冠矿建由于每股收益很低,所以不出意外,发行价会落在每股净资产4.32元。公司没有老股,因此虽然发行量较大,但是破发概率应该不大。

资金预测方面,我按照中草香料资金全数参与计算,打新资金应该与许昌智能类似,在1800亿元附近。碎股门槛会超过5万户,我判断不超过100万元,应该在90~95万元附近。分户最优解是120元去碰3+1,120万元可以完全规避碎股门槛风险。资金量大的话,按照40万元的整倍数申购就可以了。首日我判断有机会到5.5~6元,对应120万给600元利润,收益率会高于中草香料,可以大胆参与。

本文作者可以追加内容哦 !