高端化战略、全国化战略纷纷折戟,这也侧面说明频频换帅的酒鬼酒从未有基于企业长续经营发展的“掌舵者”。而营收、利润持续下滑,导致现金流为负,酒鬼酒所面临的挑战不小。

作者:金诺 编辑:吕鑫燚

出品:零售商业财经 ID:Retail-Finance

告别高增长时代,酒鬼酒(000799.SZ)成为上半年为数不多业绩下滑的酒企。

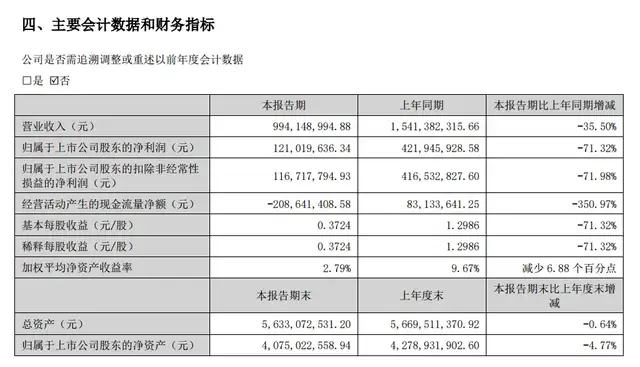

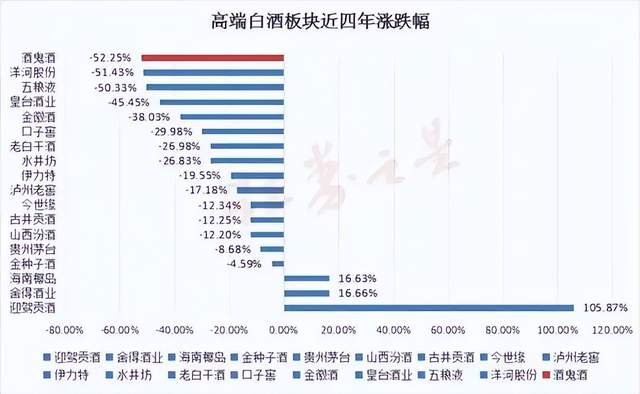

8月29日,酒鬼酒交出了一份“营利双骤降”的成绩单。2024年H1报告期内,酒鬼酒营收为9.94亿元,同比下滑35.5%;净利润0.73亿元,同比下滑71.32%。报告期内,内参系列、酒鬼系列、其他系列产品的收入均出现不同程度的收缩,且公司现金流由正转负至-2.09亿元,同比下滑350.97%。

这并非酒鬼酒近年来业绩首次出现下滑,2022年下半年后,保持了8年持续高增长的酒鬼酒迎来业绩拐点,公司经营显著承压,且一路下跌直至今年,直接创下酒鬼酒近六年来净利润的“冰点”。

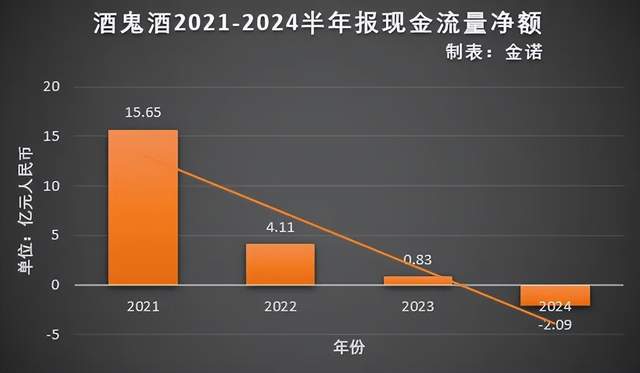

酒鬼酒在财报中将业绩下滑原因归咎于白酒行业整体的严峻形势与挤压式竞争,由此导致了白酒产品价格承压,渠道客户信心处于修复阶段,次高端以上产品消费需求仍待恢复。

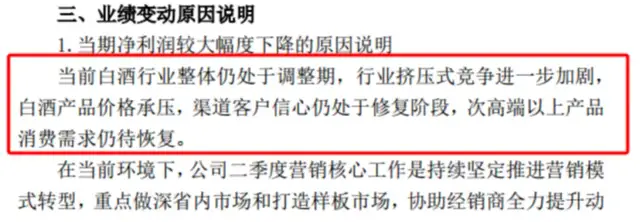

业绩持续下滑投资人自然“用脚投票”,近三年酒鬼酒股价呈现“跌跌不休”态势。截至2024年9月6日收盘,酒鬼酒报35.59元/股,相比三年前最高点258.12元/股已经跌去近九成。市值也从历史最高886亿元,缩水至115.64亿元,三年蒸发770多亿元。

市值平均每年蒸发超三百亿的节奏,让酒鬼酒的股市表现成为了国内主板中所有上市的酒企中“吊车尾”的存在。

曾经代表着湘酒门面的酒鬼酒,在1988年最初投放的时候定价一度超越茅台,与五粮液、茅台并称为“高端白酒三巨头”。作为三者中最早上市的一员,酒鬼酒如今的市占率却不足1%,已逐步沦为酒企中游品牌。

令人好奇的是,酒鬼酒究竟发生了什么?

01 业绩陷入泥潭,产品结构失衡

酒鬼酒财报给人最直观的感受为——酒卖不动了。

从产品的细分系列来看,酒鬼酒不同定位的产品营收出现了截然不同的趋势。

酒鬼酒官网产品中心显示,其目前酒类产品主要有四大系列:内参系列、酒鬼系列、湘泉系列和洞藏系列。根据酒鬼酒上半年财报,这四个系列中有三个均呈现营收同比下降的趋势,而其中最高端的内参系列产品销量更是“滑铁卢”,营收仅为1.73亿元,同比跌幅60.85%。

仅有湘泉系列实现了同比正向增长,然而该系列的营收不过0.49亿元,占比仅为2.34%。

根据官网指导价,湘泉为酒鬼酒旗下最平价的产品线,与高端的内参系列价格差异近10倍。

曾经撑起销量大头的内参与酒鬼酒系列都在同比下降,平价系列的湘泉即使实现同比增长,但对于酒鬼酒整体而言,这份增长显然“不够看”:一是,从销量占比来看微乎其微;二是,价格差距导致的营收更是远远无法填补其他高端线销量下滑带来的营收“窟窿”。

再深一步来看,不同定位的产品价格差距,在一定程度上代表了产品利润率的高低,内参系列在报告期内的毛利率高达88%,而其他系列仅为60%,也从侧面反映出了本报告期内酒鬼酒利润骤降七成的主要原因。

高利润的高端线产品销量断崖,内参系列的营收贡献从四年前的31.34%降至如今的17.39%,利润低的产品又产能不足,继而影响了整体利润的来源。

简而言之,酒鬼酒整体的销量颓靡以及高端化转型不达预期导致的产品结构变化,是导致营收与利润皆缩水的主要原因。

此外,单个系列产品的毛利率也不约而同均出现减少的现象,内参系列、酒鬼系列和其他系列的分别下降了3.08%、3.46%与8.85%。

与上述各种下跌指标形成鲜明对比的,则是酒鬼酒各类费用率的激增。因此,刨除掉产品销量与结构的变化因素,费用的比例猛涨也是导致本报告期内利润暴跌的因素之一。

本报告期内的销售费用占总营收比重为34.3%,管理费用和财务费用共计占比15.8%,三个主要费用比例高达49.1%,对比上一年同期的比例上涨了近13个百分点。

酒鬼酒在2022年时就针对销量下滑的现状开展了一项名为“费用改革”的营销措施,然而从最新的成绩来看,费用改革目前尚未体现出真正的价值出来。

营收的一半都用在了三项费用上,剩下的利润空间自然薄如蝉翼。而从销量下滑来看,重金砸营销的酒鬼酒也并未等来与之匹配的回报。

当下滑成为酒鬼酒财报的主旋律时,酒鬼酒已经被对手远远落在身后。12家知名酒业品牌中,酒鬼酒无论是营收还有归母净利润均排名垫底。

02 透支的代价,多米诺连锁反应

营收、利润持续双降,直接让酒鬼酒的现金流状况陷入危机,财报显示,2024半年期内现金流净额为-2.09亿元。纵观近年来酒鬼酒的现金流表现,从2021年开始便连年恶化。

不仅是现金流数据,酒鬼酒的营收、利润等关键指标数据都在2021年前保持着一路高歌猛进的姿态,直至这个节点后仿佛被按下了暂停键,而后则是一路刹不住车的下跌。

作为拐点的2021年,究竟发生了什么?

事实上,2021年是酒鬼酒意气风发的一年。在公司2021年股东大会上,时任酒鬼酒董事长的王浩在大会上慷慨激昂:“按照我们既定的策略下去,未来100亿销售收入绝不是梦!”

命运馈赠的所有礼物,早已在暗中标好了价格,酒鬼酒看似一路上涨的业绩背后,其实是透支了库存压力和经销商利益等诸多条件所换来的超前繁荣。

数据是最直观的体现,早在2019年酒鬼酒的库存压力就开始上涨。从2019-2022年的三年间,库存存量从3460吨飙升至7375吨,直接翻倍。根据最新财报数据,期末总库存为5520吨,然而这已经是酒鬼酒使尽浑身解数尽力去库存的结果了。

库存暴涨与2018年末酒鬼酒推出的“新销售模式”息息相关。

在2018年12月,酒鬼酒尝试利用股东高涨的投资热情来刺激产品销量,与全国多位经销商共同出资成了内参销售公司,经销商同时也拥有了第二身份,即酒鬼酒的股东,实现了利益的双重捆绑。彼时,也正值酒鬼酒的股价与市值高速飙升的上升期,因此这种模式之下经销商的囤货热情被完全激发,同时享受了渠道的价差与分红的实际到手利益。

该模式本是照搬泸州老窖的“柒泉模式”,但是该模式能够高速运转需要两个充分条件:一是市值持续上涨保证股东能够拿到分红,二是保持良好的存货周转率让销售闭环持续顺畅。

毫无疑问,这两大条件都在后面土崩瓦解,所带来的一切弊端也在酒鬼酒业绩颓势后逐渐显现。

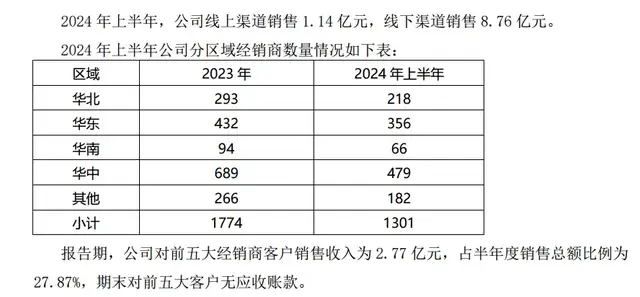

首先是经销商的信心崩塌,在新模式刺激之下酒鬼酒的经销商数量从2019年的520家增长至2023年的1774家,四年涨了三倍。然而仅2024的短短半年,经销商便从1774家直接缩减到1301家,锐减了近三分之一。

此外,后面酒鬼酒推出的“费用改革”政策也在一定程度上触犯了经销商的利益,让经销商极为不满,更加丧失对酒鬼酒产品的销售意愿。

第二个连锁反应就是库存的挤压与价格倒挂。

之前疯狂囤货的经销商在信心减退之后,为了回笼资金也开始不得不进行剩余库存的抛售。在官网售价为千元左右一瓶的内参酒,在渠道经销商手上到了约800元/瓶,价格倒挂明显。

从行业传统模式来看,酒品周转需要从企业到经销商,最后一步才是终端消费者,这一销售闭环周期较长,因此当此的高速业绩增长一旦结束,滞后的多米诺连锁反应才开始凸显,透支未来所带来的恶果呈现摧枯拉朽之势,尽显在不光彩的财报数据之上。

盲目推崇新模式,没有进行完整的风险预判和“兜底”,导致酒鬼酒难如往昔。诚然,创新是企业的永恒命题,但能承担起创新背后蕴藏的风险,才是企业活下去的前提。

03 两大战略均失效,还剩多少试错空间?

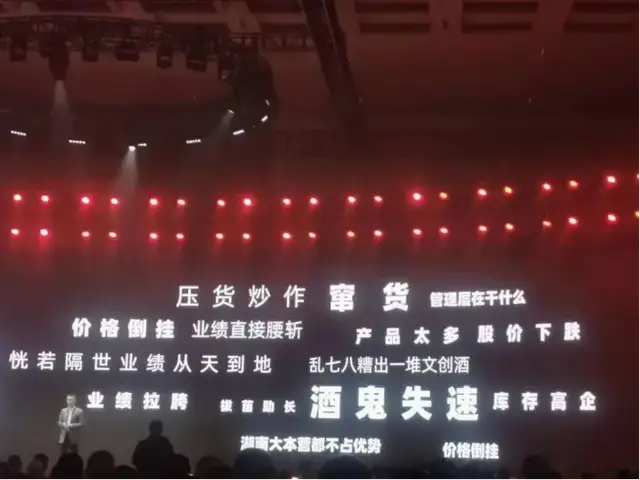

上述经营问题,酒鬼酒早已开始自省。2023年酒鬼酒大会上,其官方演讲PPT上直接将酒鬼酒所遇到的如“压货炒作”“业绩拉胯”“价格倒挂”等痛点公之于众。

然而,看清问题是一回事,如何解决问题则是另外一回事。

酒鬼酒给出的解决方案是不断换帅以谋求更好的战略,企图通过“领导人”的力量,左右企业发展脉络,然而终究是治标不治本。

自从1997年上市以来,27年内酒鬼酒董事长和总经理频繁更换了17个人,其他离职高管,已经高达上百人有余。尤其是在2014年被中粮收购后,十年内董事长和总经理已经更迭三次。

2024年2月,中粮酒业的董事长高峰接替王浩成为新一届董事长,王浩正是此前在股东大会许下100亿销售目标的前董事长。8月,酒鬼酒发布公告,称已在酒鬼酒工作长达13年的王哲突然因个人原因辞去副总经理职务,或与酒鬼酒刚刚公布的萎靡业绩有关。

无论对任何企业而言,频繁更换高管和领导班子都属于致命伤。

每一任新官上任,都会为企业制定新的发展战略,进而导致企业业务频繁调转,从未长期贯彻某一战略,达不到预期效果。

这也意味着,多年来根本无人真正为酒鬼酒的长续经营“掌舵”,导致内部人心涣散,无法真正达到战略意义的“上行下效”。更糟的是,酒鬼酒被中粮采购后的高层基本还是遵守任人唯亲的原则,因此大多数高层为中粮出身,缺少白酒行业经验,这样的“频繁换帅”结果就是酒鬼酒的不断试错和调整战略。

在高端化战略方面,酒鬼酒虽然是国内最早一批启动高端化战略的品牌,但时至今日仍未形成高端认知,当提到高端白酒,大部分消费者却很难第一时间浮现酒鬼酒的印象。

究其原因,一是酒鬼酒的高定价主要基于物以稀为贵,供不应求的逻辑,这套逻辑在后面应对更多的竞争者之后,作为地方酒品牌的酒鬼酒竞争力和市场影响力都难以匹敌;二是,酒鬼酒在推广内参等高端产品系列的方式上采取了绑定经销商的激进策略,虽实现了快速扩张但缺乏足够的市场基础和消费者接受度来支撑;三是,缺乏讲故事能力,在“好酒也怕巷子深”的互联网时代,并没有继续深化高端的品牌文化。

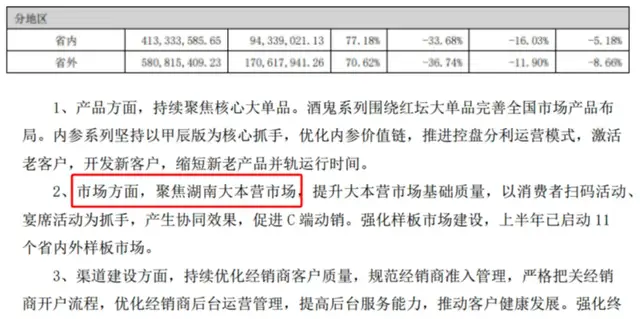

再者,酒鬼酒“全国化战略”的黯然退场与上述因素也有着千丝万缕的关系,在激进拓张全国销售网络之后业绩反而逆向收缩,并且地区属性仍旧强烈,按照最新财报,报告期内41.58%的营收仍然来自于本省。

花费20多年仍未走出湖南,因此自从高峰上任后,“全国化”已经很少被提起,与之对应的是“聚焦湖南大本营市场”,看来的曾经100亿全国化目标,终究是个不切实际的梦。

从酒鬼酒这一路的品牌生涯与大起大落的股市表现,曾经的湘酒之王酒鬼酒拥有优秀的白酒基因这毋庸置疑,但是一旦当白酒行业下行或震荡时,也成为了酒鬼酒身上的各种弱点的催化剂,于是形成了酒鬼酒宛如过山车般的跌宕业绩起伏,刺激着无数白酒股民的大心脏。

作为白酒十二香型之一的馥郁香型的开创者,酒鬼酒曾多次借着顺势起风,正如品牌名中的“酒鬼”一词,拥有着特立独行的气质。但在如今这个品牌高度分化的行业下行期,学习如何行走得更稳,是目前酒鬼酒亟需探讨的课题。

本文作者可以追加内容哦 !