当前 A股系统性估值创10年新低

但太多信号处于失灵状态

2024年09月08日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

首先声明,笔者从不给投资者提供任何股市的“入场”建议,无论A股还是美股!最多只是在认为有系统性风险的时候,给出系统性“离场”警示。所以,请那些“杠精”勿断章取义抬杠。笔者提醒投资者警惕美国金融系统风险,认为A股系统性估值低,并不就意味着在向投资者推荐A股。笔者重在陈述当前“市场状况与现象”。

很多经济金融领域,未来的确定性与不确定性,最大的难点,是用时间去配合量化。有些极大概率的确定性事件,你很难在时间上做出限定。经济金融宏观走向的论述、论证何其复杂,不少洋洋洒洒有着清晰观点的长篇论证,多年后能经得起验证回看者,有多少?2020年4-6月,算得上各类研究报告、经济金融评论的“试金期”。信息各取所需,不喜欢者,取消关注离开即可。与其在此抬杠,还不如去工地抬石头或去景区给人抬轿来得实惠。

笔者喜欢专研经济金融数字,并致力于从数字规律中为投资者、读者探索、创造一些有市场价值的参考信息。关于美国经济金融的系统风险警示,笔者早在2023年就已开始。但在今年8月收市后,结合美股异象,给出了最具体的风险警示,详见8月31日报告“美股再现罕见异象 结合巴菲特持续卖出行为思考 远离美股吧”。本期评论,在“陈述”当前A股状态信息前,先简单回顾笔者在8月31日描述的“美股异象”:

1)一般情况下,标普500指数的“涨跌幅”大致等于纳斯达克指数与道琼斯指数“涨跌幅”的平均值。但八月标普500表现煞是奇怪,其指数涨跌幅2.28%,竟然即高于道琼斯指数的1.76%涨幅,更高于纳斯达克指数的0.65%涨幅。投资者可以自行查证,这种情况真可谓历史罕见,罕见的市场现象通常潜藏市场转折含义。

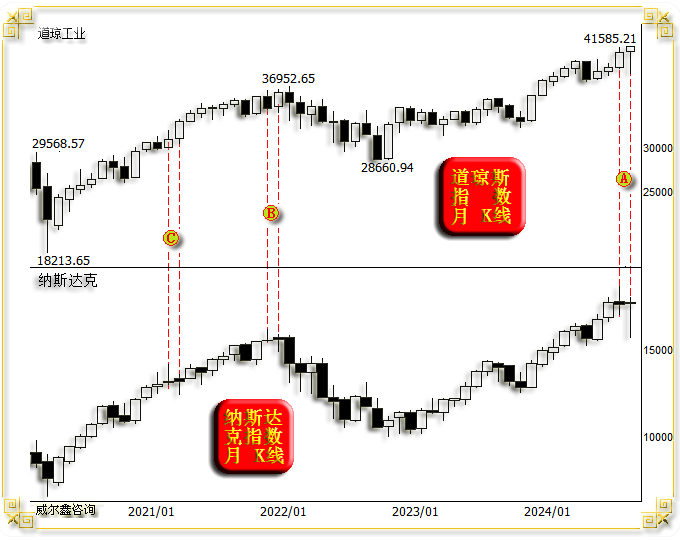

2)7、8月纳斯达克相较于道琼斯指数的月K线组合异象:

作为美股牛市发动机的纳斯达克指数相较于道指失速的“异象”,非常类似2021年11、12月中期见顶时的异象。然即便类似C位置异象,美股也进入“鸡肋机会”时间了!

3)作为纳斯达克市场绝对龙头的英伟达相对于纳斯达克指数周K线的周期顶背离异象:

在过去一年多英伟达上涨10倍的大牛市中,从未像当前相对于纳斯达克指数这般“怂”过。再结合黄仁勋持续减持英伟达价值数十亿人民币的股票,巴菲特大肆出售科技股。异象,就真不算什么异象了,信号清晰!

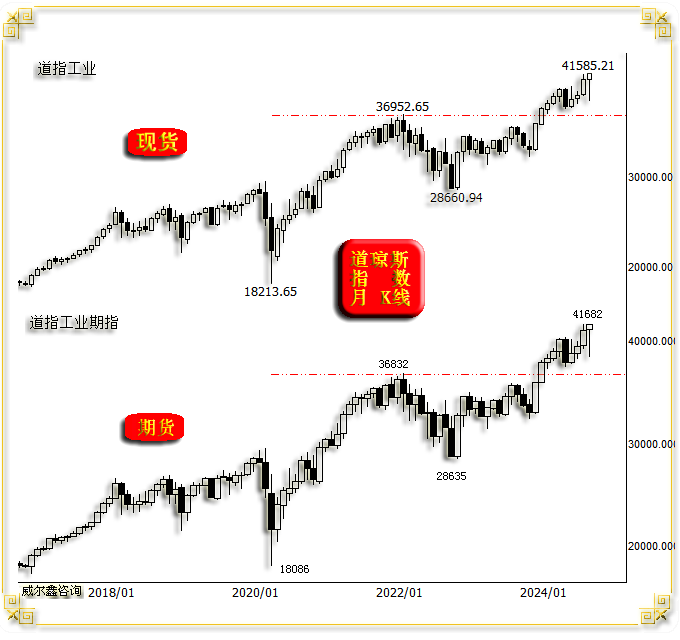

4)美国道琼斯指数期货、现货指数关系大体正常,期指相对于现货指数没有明显升贴水

但纳斯达克通过拉台期指炒作现货股票的“异象”太明显:

纳斯达克期指竟然高于现货指数12.386%。观2022年9月、2021年11月,期指相对于现货指数的溢价仅3.425%、3.924%。观2020年3月,纳指期指6628.75点,现货指数6631.42点,期指与现货指数关系比当前的道指还正常。而当前纳指期现离奇的“异常”偏差,不是过度炒作纳斯达克,不是过度炒作美国科技股,不是过度炒作英伟达的结果,又是肾呢?

关于美股2022年初的大顶,2022年10月的中期底部,甚至2020年3月的大底,笔者都有准确把握,都是提前一周预测见顶,随后就是顶底。文章仍在那儿呢,可查看当期工重嚎文章。

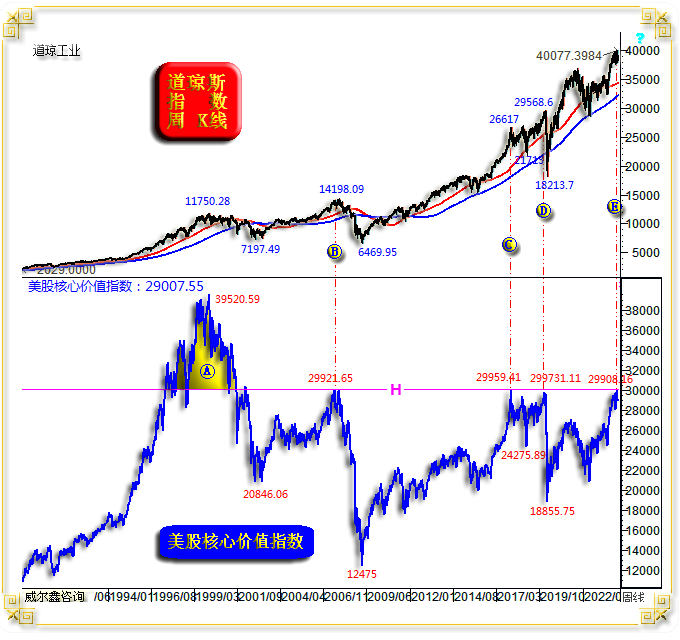

5)笔者设计的道指核心价值指数,触及H天线后,就要警惕美股中长期见顶:

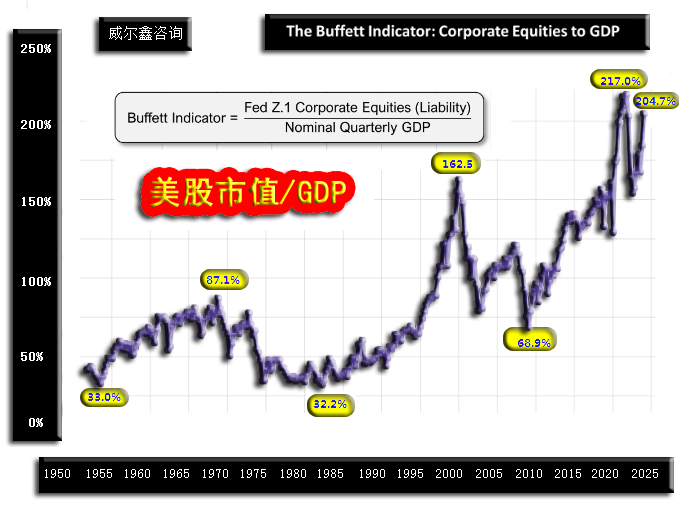

6)巴菲特为何大肆卖出美股,持有不断创纪录的现金?观巴菲特有关美股的系统性机会风险量化工具信号之一,美股市值与GDP比值关系,目前位于140年绝对高位区,“异象”:

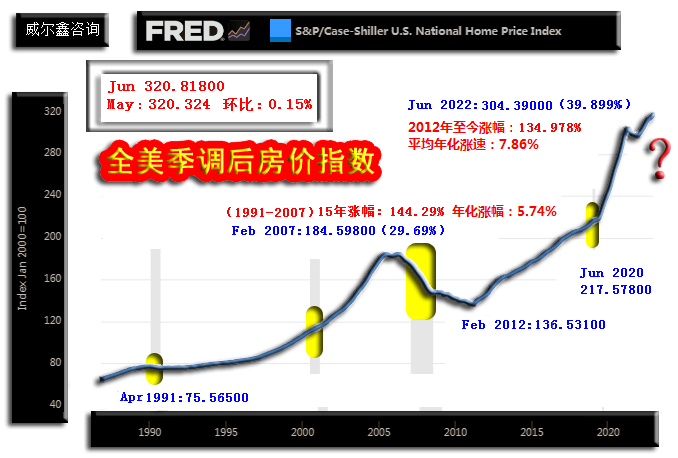

还有美国地产,当前比上一轮地产牛市在2007年的泡沫状态,更严重!

上周纳指下跌5.77%,创2022年1月以来最大单周跌幅;标普500指数、道指均创2023年3月以来最大单周跌幅;美股科技龙头英伟达下跌13.9%,创2022年9月中旬以来最大单周跌幅;

关于A股,笔者同样设计了很多量化工具信息。但令人尴尬的是,以前很多一直有效的信号,竟然——持续处于“失灵状态”!

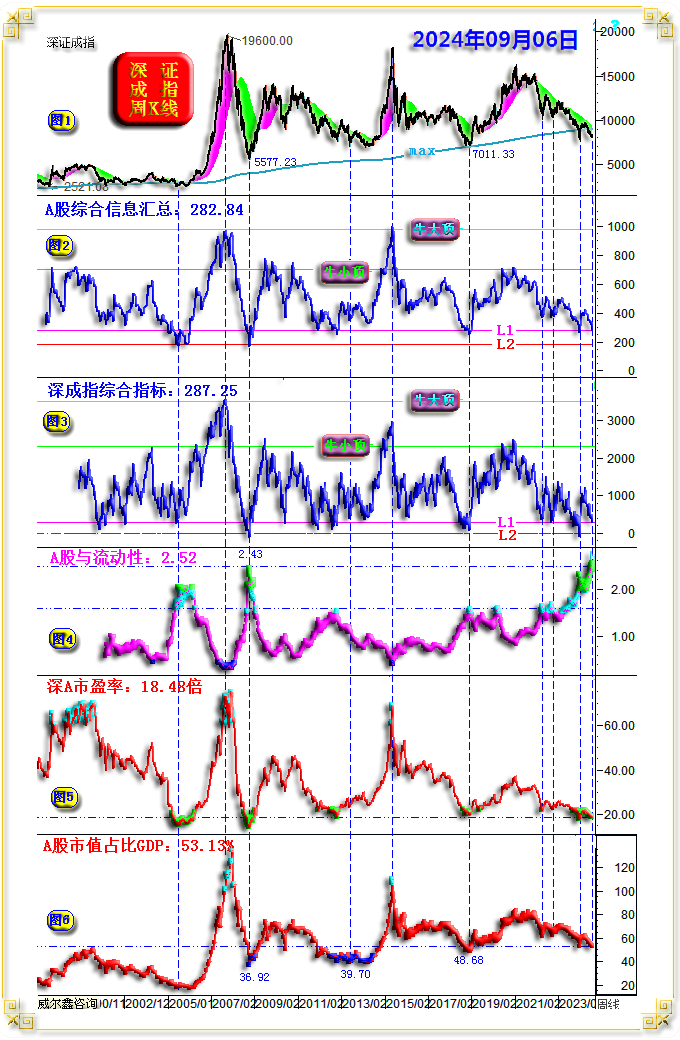

让笔者再度“陈述”当前A股市场“状态”,如深成指周K线及诸多市场信号图示:

小图1,主图,深成指的max均线对股指的支撑,持续呈现出30年罕见的“失灵状态”

小图2,深成指综合信息指标回踩L1线,一般都会构成中期、长期做多时机。年初指数回踩L1时,确实构成不错的阶段做多机会。谁知,这么快,指标再度回踩L1线了,会“失灵”吗?

小图3,深成指综合指标,纯技术的,由20多个不同周期的指标合成一线,月线、周线、日线数据都完全一样。就似小图2,同样回踩L1线了,会“失灵”吗?需要补充说明一点,小图2相较于小图3,除了市场本身数据以外,涵盖了更多货币、利率等宏观金融信息,故周期性相较于小图3更长,更清晰一些。

小图4,A股与流动性的关系。目前量化关系值为2.52,竟然比2008年深成指见底5577.23点时,更为体现出股指相对于流动性的“超跌”。但信号持续“失灵”中!

小图5,深A平均市盈率,稍后详述,真可谓砸估值砸得“相当过分”啊

小图6,A股市值比GDP,最新比值为53.13%,再创近年新低。“幸好”,持续有海量的新股上市,否则该比值可能迭创历史新低!

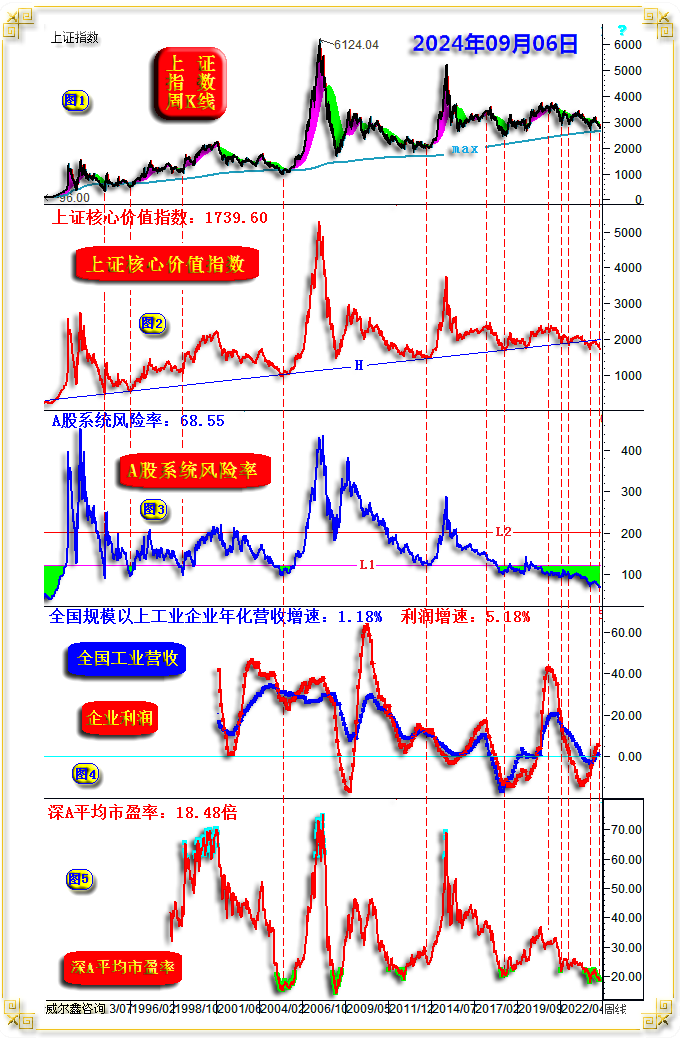

再观上证指数周K线及对应信息:

小图1,主图,max均线对指数的支撑没深成指那么惨,年初精确回踩后,目前再度精确回踩,max均线对上证指数的支撑会“失灵”吗?

小图2,H线对上证核心价值指数的历史支撑,曾何其有效!2024年至今,持续“失灵”!

小图3,A股系统风险率,看似A股系统安全程度不断创出30年新高,原理上,指标回到L1线附近或下方,就构成战略做多时机。2017年前,这种机会少有。但是,近年信号持续“失灵”!这或缘于一帮看门坛罐为中国金融创下的丰功伟绩。可喜的是,今年新监管层大摔坛罐、强化法治致力于为A股市场净化天空。

小图4,全国规模以上工业企业营收增速与利润增速,2024年,其对A股市场的晴雨表功能同样处于“失灵”状态。

小图5,还是深A平均市盈率。

下面,让我们就最新A股估值与2018年末、2019年初最低估值位进行对比:

此轮上证指数熊市最低位为2635.09点,9月6日最新收盘为2765.81点,2019年初最低位为2440.91点。观小图1,H1线位置,当前指数还高于2019年1月2440.91点底部不少,可喜,还是可惜?!!

小图2,整个沪深A股平均市盈率,当前为13.65倍(沪深A股市值除以总的净利润),已明显低于2018/2019年中期熊市底部了,如H2线图示。

小图3,最新沪A平均市盈率为11.84倍,年初最低下探10.86倍,皆低于2018/2019年底部12.35倍。

小图4,最新深A平均市盈率为18.48倍,年初最低17.52倍,同样皆低于2018/2019年底部19.29倍。

小图5,最新上证50市盈率为9.86倍。多亏四大银行带领银行板块走强,否则估值前景,乃至整个上证指数可能更糟。

小图6,最新创业板市盈率为25.59倍,远低于2018/2019年最低位29.71倍,如H6线所示。

对比不难看出,今年A股杀估值已超2018/2019年熊市底部了。

实际上,目前A股杀估值几乎杀到2014年底部了,当时上证指数最低1849.65点。

要不是今年银行板块走强,整个A股市盈率估值可能已比肩2014年熊市底部了。当前深A平均市盈率已看齐2012/2014年大底,如小图4的H4线位置所示。要不是小图5之上证50市盈率“坚挺”,小图2对应的沪A平均市盈率可能同样看齐2012/2014年大底了!小图6,当前创业板平均市盈率为25.59倍,创历史新低了!

本文作者可以追加内容哦 !