01

场内资产

本周:

501300,每天在申,只能场外申购100元,转场内,目前溢价率3%+。

可转债正常轮动,股票没有动。

当前持有3只股票:腾讯、茅台、美团。

场内配置:

腾讯,56%

茅台,18%

美团,1%

可转债,22%

A50+恒生科技,1%

QDII,0%

套利,0%

现金,2%

本周涨幅 -2.94%,2024年累计涨幅为 8.89%(含打新收益) 。今年沪深300涨幅为 -5.82%,跑赢基准 14.71%。

个人从2018年末开始做职投,这5年的场内资产表现如下:

免责声明:本实盘风险极大,记录仅供本人投资进化参考,虽本着长投理念操作,但也可能会中途卖出,非投资建议。

02

可转债&A股打新

可转债

1)打新:目前都是无脑打。

存量新债:只剩1手恒辉转债。

1手汇成转债,赚了93元跑了。2手万凯转债,每手亏40,一开盘就出了。

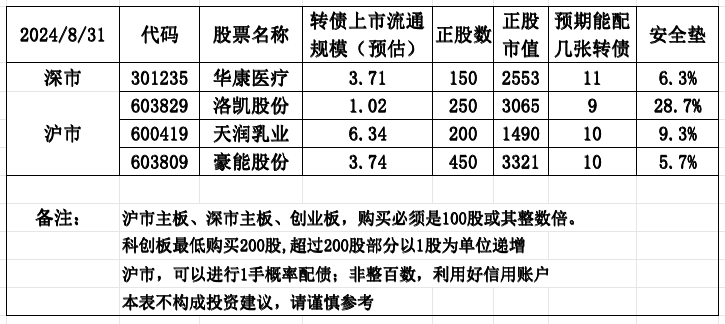

2)配债:

目前证监会核准的转债中,我觉得有关注价值的汇总如下:

安全垫越高越好。一般安全垫不超过5%的标的,不太会考虑。另,也要结合概念、规模、技术支撑位、解禁日期来看。

配债最大的风险莫过于股价的波动。在多大程度上能承受股价的波动风险,决定着要不要参与。

本周操作:12.38元参与了洛凯股份,目前浮盈5%。

3)轮动:

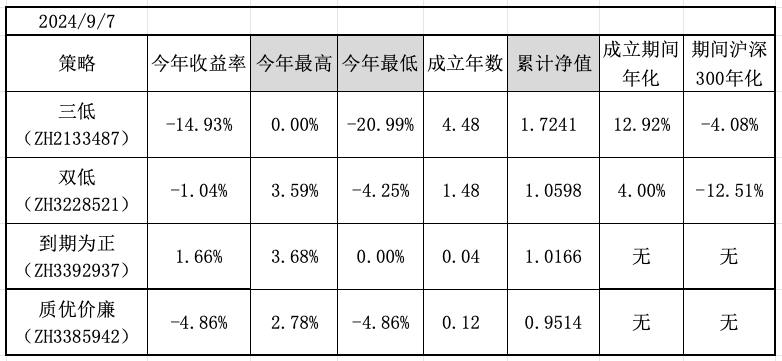

在雪球创建了4个可转债轮动策略:三低、双低、到期为正、质优价廉。

每个策略10只转债等权配置。每周四轮一次,中间有脉冲机会尽量抓。

策略复盘如下:

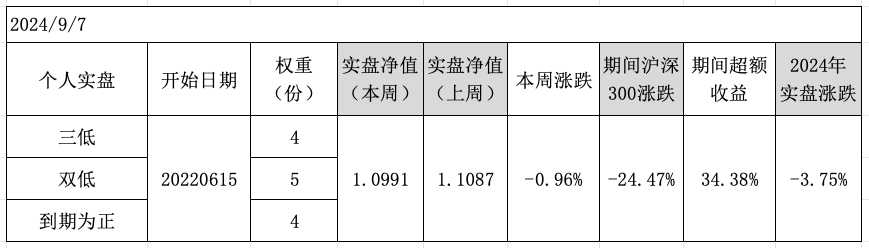

个人转债实盘,如下:

因为要额外用钱,加上质优价廉表现不好(亏了3.59%),下周该策略的实盘无脑卖出。

双低也将会降1份,这样剩下的三个策略的实盘就等权重了。

质优价廉的策略复盘还是会继续进行,因为时间太短了,不能说明多少。

A股打新(沪深)

新股上市:本周,京市0只、沪市1只、深市2只。都没破发。

新股申购:

本周,京沪深,各有1只。

下周,京沪深各有1只。周二京市、周五沪深。

瑞华技术,公开发行市值3.04亿元,按1200亿申购资金与19元的发行价计算,中1手的门槛在79万左右。

很多人不看好这只,可能中签门槛会比较低。

算中签门槛很简单,关键在于预测申购资金的规模。

03

瞎掰

上证跌到2765了,还有人炒股么,或者定投?

个人还在坚持基金定投,这周刚投了。我不是相信基本面的拐点快到了,而是选择去相信周期、相信市场情绪的大起大落。

不然还能怎么办?

另外,定投的基金,至少一半的底层资产都是QDII,这也是能坚持下去的重要原因,所以心态也还好。

从21年的高点算起,这波沪深300的回撤已经达到了46%。

算个卦。

恒生指数,去年也是4年连阴,按去年末计算回撤是49%,类比沪深300的底部,再跌3%差不多了吧。

......

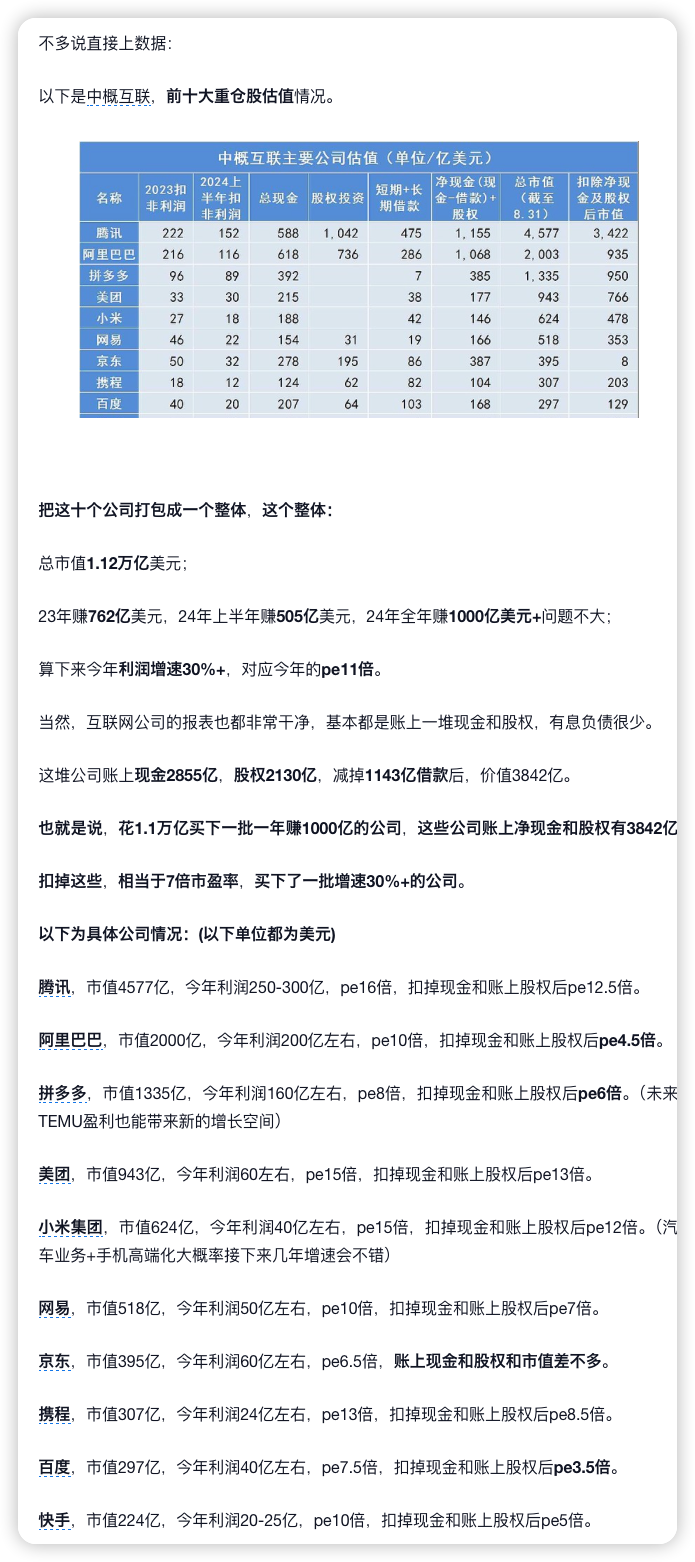

网友“不知名魔法士”,汇总了一下目前中概股的情况。我全文引用一下:

腾讯是我的重仓股,追求模糊的正确。如果长线看多中国国运,中概股现在也是个不错的选择吧。

......

以前,老觉得熊市的经历是一种财富。现在希望这样的财富少一点,真正的财富多一点。

网友说,不要把苦难当财富,不挣钱都是刷流氓。

这周,又去看了一遍张艺谋的《活着》,只有比惨,才会觉得好受一点。

打算有空再去看一下《1942》,提升抗打击能力。

有时候,在抖音刷到《顺风妇产科》,也会笑的前仰后合。

股市太苦了,要么找个更苦的比惨,要么自己给生活加点糖。

......

存量房贷利率下调,呼声再起,希望能早日落定。如果能下降到合适的位置,我也不急着还贷款了,毕竟4.2%的理财在国内根本找不到。

很多地方的职工医保,都能给家属交居民医保了,甚至连岳父、岳母,都可以交。我们这边的居民医保今年是400元,快赶上我买的好医保的费用了。

中美下周,都将公布8月份的CPI,尤其是美国的CPI,将是9月18日议息会议之前的最后一份重磅数据,直接关乎着9月份的降息幅度。

中国CPI,周一公布,前值0.5%,预期值0.6% 美国CPI,周三公布,前值2.9%,预期值2.6%

04

宏观

股债机会比较:

10年期国债年化收益率:中国2.14%,美国3.72%,减去最新期通胀后的实际利率分别是1.64%、0.82%。

对应的A股、美股的PE理论上限在61倍、122倍。

沪深300实际风险溢价率=9.07%-1.64%=7.43%,差值越高越有利于股市(近10年范围:2.13%~11.54%)

A股理论仓位:56%,较上周增加2%

计算公式:(差值-2.13%)/9.41%

标普500实际风险溢价率=3.72%-0.82%=2.90%,差值越高越有利于股市(近10年范围:2.19%~11.39%)

美股理论仓位:8% ,较上周增加4%

计算公式:(差值-2.19%)/9.20%

2023年2月26日,在雪球建了一个基于此策略的场内基金组合--「投资引力」。当前组合涨了 0.34%,同期沪深300指数跌了 20.43%,跑赢基准 20.77%。

2023年11月24日,在富途建了一个类似组合,因为可以买到美国短期国债ETF。当前组合涨了4.27%,同期沪深300指数跌了8.67%,跑赢基准12.94%。

中美M2、CPI、GDP,最新:

M2放水:

中国7月末,存量同比增速6.3%(前值6.2%,近10年范围8%~16%)

美国7月末,存量同比增速1.26%(前值0.98% ,近40年范围0.2%~27%)

CPI:

中国7月份,同比增速0.5%(前值0.2%,近10年范围-0.8%~5.4%)

美国7月份,同比增速2.9%(前值3.0%,近40年范围-2.1%~9.1%)

GDP增速:

中国2024Q2同比:5.3%

美国2024Q2同比:5.4%

中国2024-Q2滚动GDP为17.60万亿美元,美国最新GDP为28.63万亿美元,中美对比为 38%:62%(汇率按Q2末的离岸人民币兑美元计算)

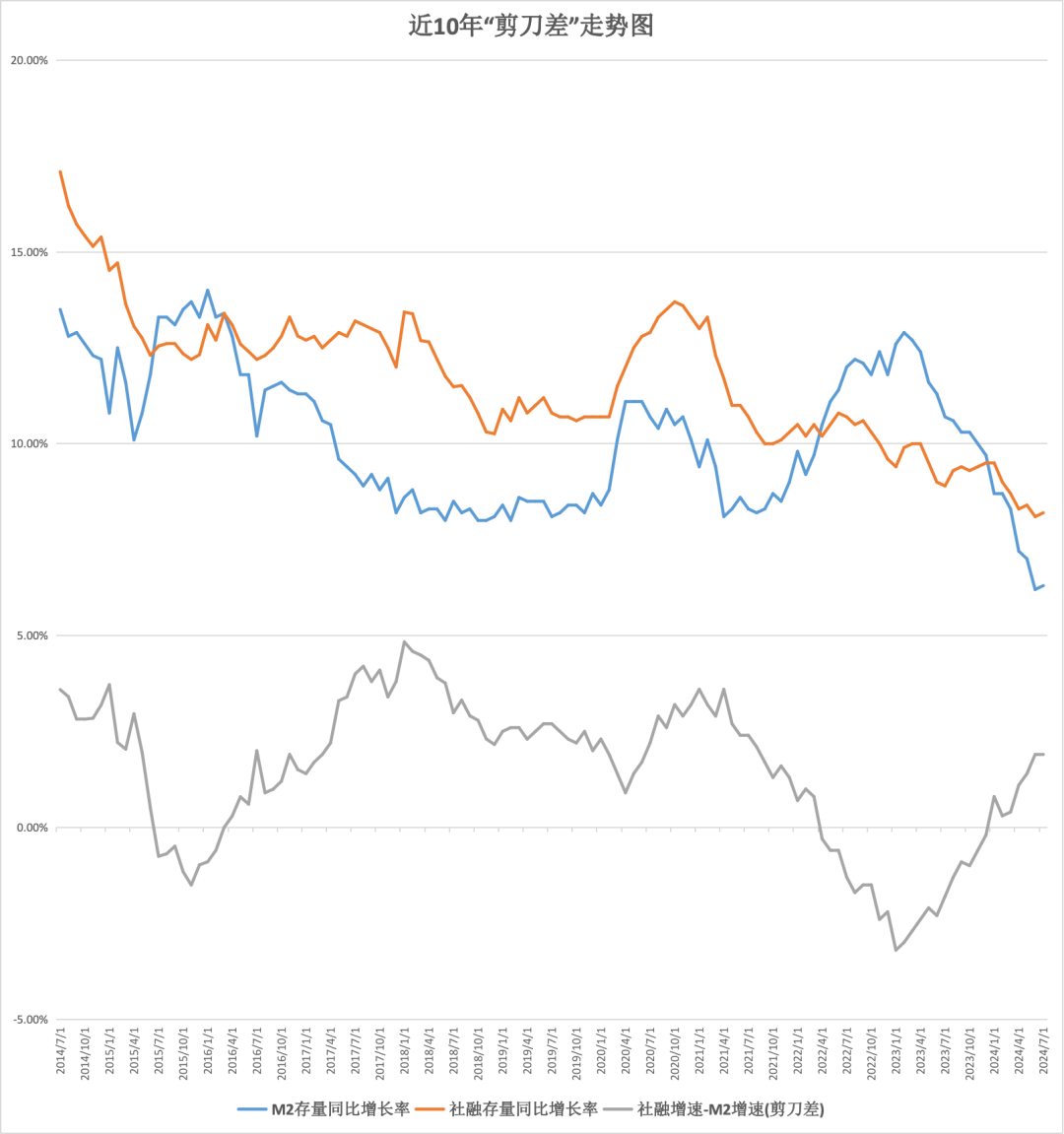

中国社会融资:

7月末,社融存量395.72万亿,同比增速8.2% (VS M2存量同比增速 6.3%)

2024年1~7月份,社会融资规模增量累计为18.87万亿元,比上年同期少3.22万亿元,同比增速-15%;

其中,对实体经济发放的人民币贷款增加12.38万亿元,同比少增3.27万亿元,同比增速-21%。

灰色的“剪刀差”如果在0下面蔓延,意味着经济活力不足,货币部分空转,短期利率难以抬头。

今年以来的“剪刀差”顽强维持在0以上,意味着下降过程中的货币空转现象,随着偏紧的货币政策,而略有好转。

橙色的社融增速曲线,7月份不再下跌,需密切关注接下来的2个月数据。

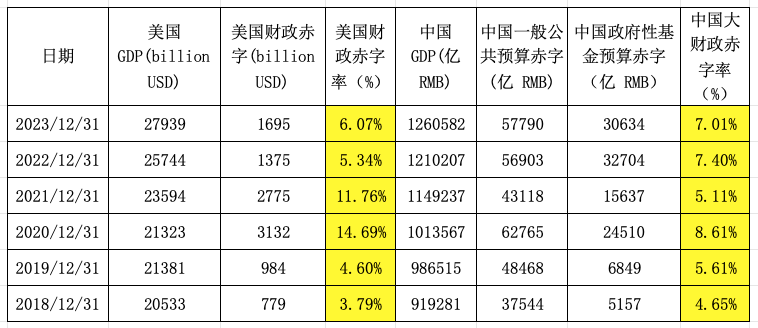

中美财政状况:

美国近20年财政赤字率范围是1.11%~14.69%;中国近9年的大财政赤字范围是3.43%~8.61%。

中国政府预期:

2024年“中国一般公共预算赤字”为6.15万亿(28.55万亿-22.40万亿)

2024年“中国政府性基金预算赤字”为4.93万亿(12.01万亿-7.08万亿)

2024年中国GDP预期增长5%,则中国2024年预期财政大赤字率为8.37%

中国LPR最新贷款利率:

1年期:3.35%;5年期:3.85%(挂钩房贷)

7月下调后,8月份维持不变。每月20号上午公布,遇节假日推迟到下个工作日

2024年,5年期LPR利率累计下降0.35%。

利率传导路径:逆回购-->SLF(酸辣粉,短期)-->MLF(麻辣粉,中期)-->LPR

LPR=MLF利率+银行综合成本

伯克希尔2024Q2:

资产配置:

25%的类现金(2769亿美元)

28%的股票投资(2849亿美元)

2%的债券投资(168亿美元)

45%的非上市资产(保险、铁路、公用事业、能源,5303亿美元)

股票仓位:年初是36%,Q1是34%,Q2是28%。

类现金资产:年初是16%,Q1是18%,Q2是25%。

股票的前5大重仓股,占总股票投资比重:年初是79%,Q1是75%,Q2是72%。

苹果占比,年初是49%,Q1是40%,Q2是30%。虽然还是是第一大持仓,但调仓的幅度还是挺大的。

类现金资产 2769亿美元,几乎快赶上了上市公司的股票投资规模 2849亿美元,占上市资产的比重48%,占总资产的比重25%。

股东权益:

6080亿美元,同比增速11%,上个季度该数据是13%。

负债:

5009亿美元,资产负债率45%,上个季度是46%。

非保险业务,负债1100亿美元,资产负债率为10%,上个季度也是10%。

总资产:11089亿美元,同比增速6%。

05

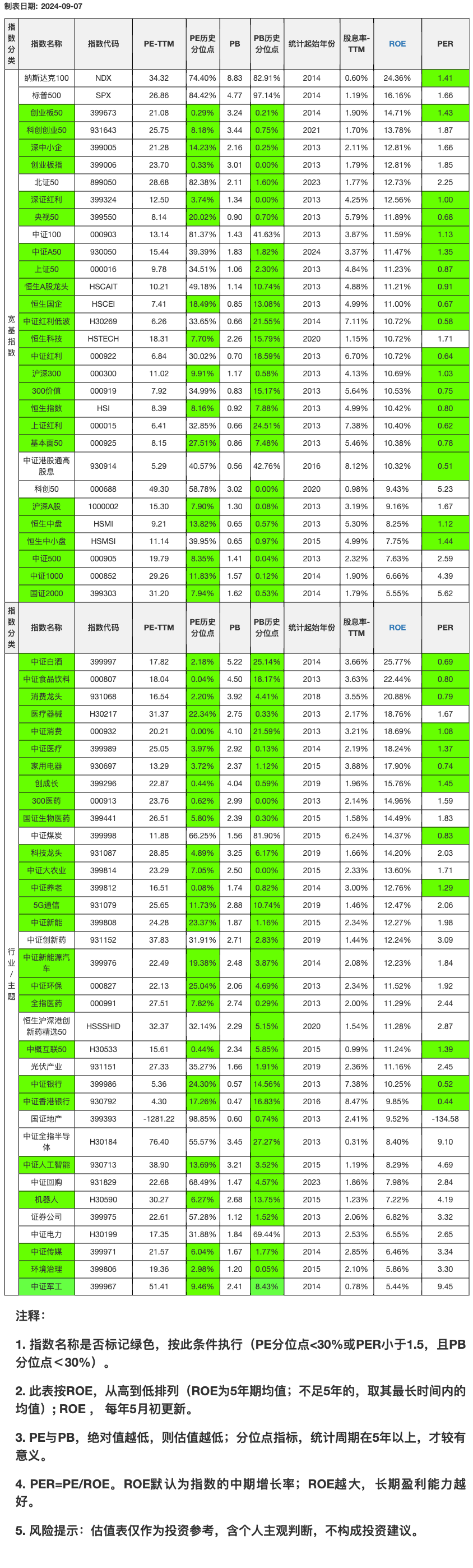

估值

全市场温度计:

沪深A股PB,1.0倍,处近10年0%位置

恒生指数PB,0.92倍,处近10年8%位置

标普500PB, 4.77倍,处近10年97%位置

本周“指数名称”颜色改变:

上证红利,变绿 中证创新药,脱绿 光伏产业,脱绿

估值表可分成3块来看:

看估值:估值及其分位点+起始年(5列)

看分红&盈利能力:股息率、ROE

看成长性:PER

一切皆有周期。指数名称是否标记为绿色可投,首先考虑估值PB,其次考虑盈利因素。

最新的指数估值表如下,顺序按ROE从高到低排列(点击图片可放大)

投资本是长久时,又岂在朝朝暮暮。

本文作者可以追加内容哦 !