2019年12月,王泽龙以3.8元/股的价格受让李建锋持有的中核钛白 43,050万股股份(总购买价款16.36亿元),持有中核钛白总股本的27.05%,成为中核钛白实控人;2020年9月,王泽龙以现金方式按3.46元/股的价格认购全部非公开发行股票4.62亿股,认购总金额16亿元,认购后持有中核钛白总股本的43%,强化控股权并为2023年非公开发行避免稀释股权控制进行铺垫。

2021年,中核钛白为非公开发行A股股票聘请中信证券为保荐机构和联席主承销商以及中泰证券、摩根士丹利为联席主承销商作为中核钛白本次的联席主承。

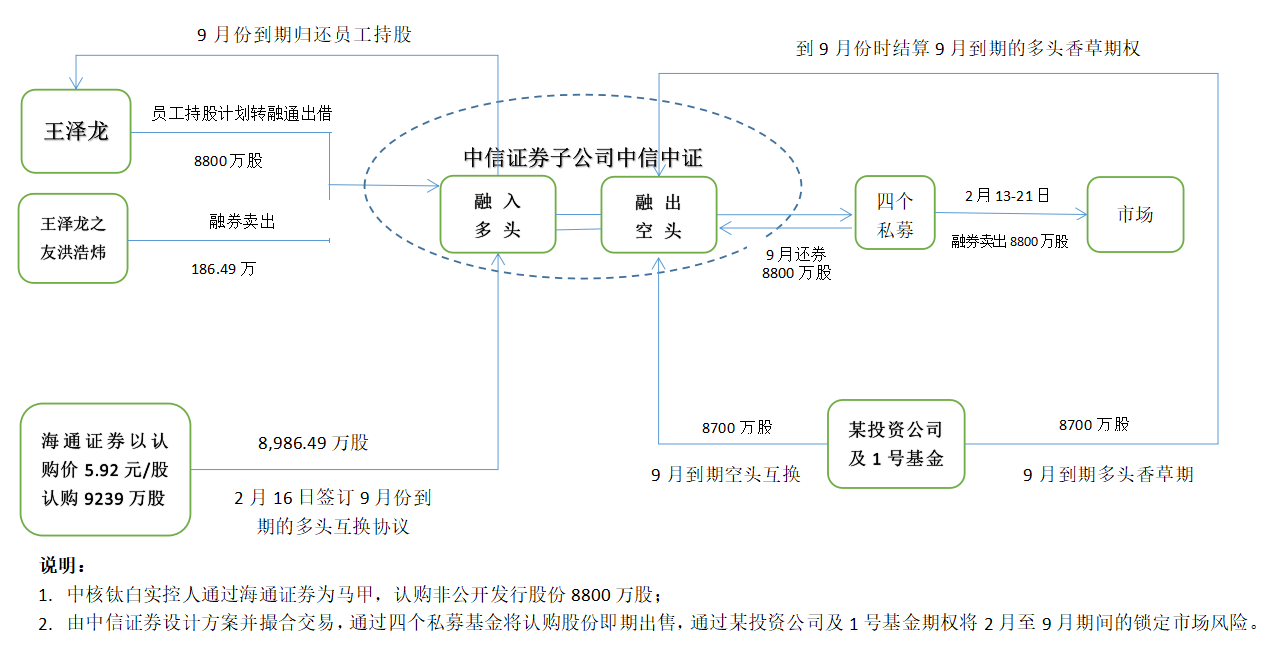

在非公开发行股票过程中,作为保荐机构和联席主承销商的中信证券为公司实控人量身打造定增多空套利方案:一是借券提前卖出。2023年2月,实控人王泽龙将中核钛白员工持股计划转融通出借8,800万股“中核钛白”股票,中信证券子公司中信中证指定四个私募基金产品账户“中核钛白”股票进行融券对冲交易,将所借出股票流向市场。二是通过中信中证多头互换操作,到期还券。2023年2月16日,中信中证就挂钩“中核钛白”非公开发行股票的收益互换业务与海通证券进行初步沟通,由海通证券按照中信中证指令价格及认购金额参与中核钛白非公开发行认购,然后签订9月到期的多头互换协议;待9月份到期时,按互换协议指定的认购价买回8800万股归还中核钛白员工持股计划持股股份,并支付互换业务79万元。三是通过中信中证空头互换与期权操作,将远期风险锁定。2023年2月6日至2月20日,中信中证与某投资公司达成挂钩标的为“中核钛白”股票的空头收益互换,合计开仓股数为7,195.95万股,对应名义本金为5.48亿元;与1号基金达成多笔空头收益互换,合计开仓股数为1,504.05万股,对应名义本金为1.14亿元。2023年2月16日,中信中证又与某投资公司达成香草期权组合合约,挂钩标的为“中核钛白”股票,名义本金为4.26亿元,对应股数为7,195.95万股;与1号基金达成香草期权组合合约,挂钩标的为“中核钛白”股票,名义本金为8,903.98万元,对应股数为1,504.05万股。

以上通过空头互换与期权操作,中信中证将四个私募基金于9月份还的股票,根据空头收益互换协议及时卖给某投资公司和1号基金;而某投资公司和1号基金在签订互换协议时,又签订了期权合约进行远期风险对冲,锁定风险。具体流程如下图。

该案例反映一级市场募资发行人与保荐机构和主承销商等中介机构相互勾结,形成利益共同体的乱象。最终导致制度形同虚设,侵害二级市场中小投资者利益。

一是上市公司实控人方面。王泽龙作为中核钛白实际控制人,在中核钛白2023年非公开发行股票过程中,隐瞒其通过一系列交易安排实际参与非公开发行的情况,导致中核钛白非公开发行A股股票相关发行情况报告书存在虚假记载。同时,王泽龙通过衍生品交易安排,实质参与非公开发行,并以市价融券卖出,提前锁定与非公开发行股票折扣价之间的价差收益,变相规避限售期规定。

二是证券机构履职方面。中信证券作为保荐机构和联席主承销商,违规为王泽龙设计定增套利方案、搭建交易架构、提供杠杆资金支持等,帮助其违反限制性规定转让股票;海通证券以自己名义按照中信证券的报价指令认购中核钛白非公开发行股票,违规帮助中信证券及其客户取得股票收益,使得定增套利行为得以实现。

三是二级市场中小投资者利益方面。避免增发股份对二级市场的冲击,原制度设计6个月限售期,是为了保护二市场中小投资者利益而设置的一个缓冲期,同时在定价给予认购者不低于定价基准日前 20 个交易日公司 A 股股票交易均价的80%的价格补偿。王泽龙上述隐瞒认购事实并提前兑现非公开发行股票折扣价之间的价差收益,侵害了二级市场投资者利益。

本文作者可以追加内容哦 !