“大宗商品旗手”——高盛在今年早些时候曾多次唱多商品,然而最近一段时间该行却频繁“改口”。今年5月末谈论的“商品5D牛市”已不在,现在高盛看涨的只剩黄金了。

近日,高盛在一份研报中重申,依然看涨黄金,维持2025年黄金价格涨至2700美元/盎司的目标。

对于其他大宗商品,高盛表示,由于周期性支撑减弱,其近期对大宗商品市场的态度转向更加谨慎,对于原油、铜以及其他工业金属持谨慎保守立场。

铜、铝、石油被“抛弃”

高盛在研报中指出,考虑到当前高企的闲置产能、潜在的贸易紧张局势以及明年OPEC供应可能超预期等因素,最近将布伦特原油价格预测区间下调5美元/桶至70-85美元。

同时,高盛放弃铜价多头,并将铜价触及12000美元/吨的时间点从2024年底推迟至2025年之后。高盛认为,铜库存仍在增加,而需求相对疲软,库存消耗及随之而来的价格上涨将比之前预期推迟很多。

有媒体报道,该行分析师Samantha Dart和Daan Struyven本周在一份电子邮件中表示,预计明年铜价平均为10100美元/吨。虽然这一预期仍高于当前伦敦金属交易所约9,200美元的价格,但低于该行此前的目标15000美元/吨。

此外,高盛还将2025年铝价预测从每吨2850美元下调至2540美元。该行维持了对铁矿石和镍的看跌观点,并表示黄金是其近期对冲地缘政治和金融风险的首选。

高盛仍对黄金充满信心

“黄金是我们对短期上涨最有信心的商品。” 高盛近期频繁提到类似的话。

当前,高盛维持了2025年初每盎司2700美元的目标价,认为随着美联储准备降息,西方资管机构的流入将推动贵金属上涨,各国央行持续的强劲需求也将继续为其提供支撑。该行在报告中写道:

基于央行对黄金需求增加、即将到来的美联储降息预期,以及黄金作为地缘政治避险工具的显著优势,我们最近推荐了黄金的多头交易策略。

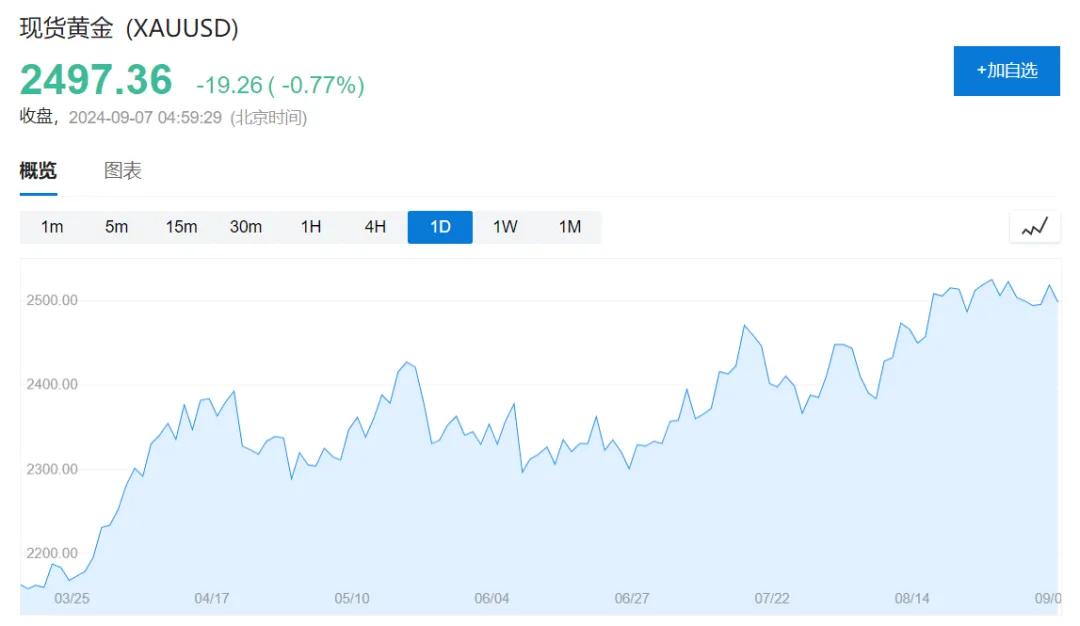

当前现货黄金价格暂报2497美元/盎司。按此计算,高盛认为,到明年年初,金价还有超过8%的上涨空间。

高盛“商品5D牛市”已成过去式,商品熊市周期已到来

今年5月29号,高盛曾在一份报告中指出,仍选择性地看涨大宗商品,预计2024年总回报率将从13%上升至18%。

高盛还提到了所谓的“5D牛市趋势”:去投资(Disinvestment)、去碳化与气候变化(Decarbonization )、对冲风险(De-risking )、数据中心与人工智能(Datacenters & AI)、以及国防支出(Defense Spending),这些趋势将为大宗商品带来结构性机会。

去投资(Disinvestment):自2010年代中期以来,大宗商品产能的投资水平一直很低,资本支出从长周期项目转向了短周期项目。这一趋势已经导致了某些领域的结构性紧张,如铜和铝等绿色基本金属的开采、石油产品的精炼和油轮项目。

脱碳化与气候变化(Decarbonization & Climate Change ):实现碳中和目标需要每年投入全球GDP的2%用于绿色基础设施建设,电动汽车的兴起说明了脱碳对投资和大宗商品需求的净看涨效应。气候变化还影响了农业商品供应,例如,由于恶劣天气,2024年可可和咖啡价格分别上涨了100%和15%,气候变化也提高了运费,比如巴拿马运河的低水位促使货船转向更长的航线。

对冲风险(De-risking ):地缘政治风险趋势对黄金和关键商品有利。例如,新兴市场央行购买黄金是为了对冲地缘政治和金融冲击,而新的地缘政治冲击可能会推高金价。此外,原油、馏分油产品、关键矿物(如铜、钯、钴)和大豆/玉米在内的关键商品战略储备增加,也支撑了对商品的需求

数据中心与人工智能(Datacenters & AI):人工智能的广泛应用可能会通过增加对电力、天然气和关键金属的需求来推高商品价格。首先,支持云计算和人工智能算法的数据中心的快速增长,已经支撑了对电力的需求,这反过来又可以提振对天然气以及铜和铀等关键金属的需求。

国防支出(Defense Spending):去年全球军费开支实际增长7%,达到2.4万亿美元,占全球GDP的2.3%。全球军事支出增加推高对金属和燃料,以及铜、铝、钢、银、铀等战略矿物的需求。

高盛当时预计,金铜继续上涨、油价震荡、天然气涨幅有限:铜价或将在年底前上涨15%至12000美元/吨;金价预计在年底目标价2700美元/盎司;布伦特原油价格将在75-90美元区间波动;天然气价格今年夏季今年夏季上涨空间有限。

然而,当前全球大宗商品已步入熊市周期。

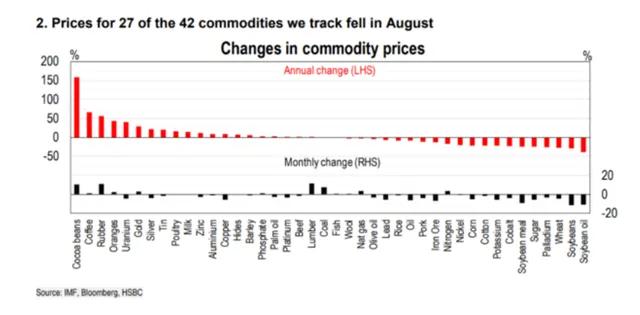

汇丰在本周一份研报指出,大宗商品市场在7月中旬已步入熊市周期,熊市通常将维持3个月。8月全球大宗商品继续下跌,油、铁矿石和铜下跌最为显著。在汇丰追踪的42种大宗商品中,有27种在8月份出现了价格下跌。

$黄金ETF基金(SZ159937)$$上证指数(SH000001)$$创业板指(SZ399006)$

文章来源:华尔街见闻

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !