8月23日,浦林成山(1809.HK)公布2024年中期业绩。财报显示,浦林成山实现收入约53.63亿元,同比增长23.7%;毛利13.2亿元,同比增长60.4%;股东应占溢利8.11亿元,同比大幅增长148.0%,净利润率达15%。此外,浦林成山宣派中期股息每股0.15港元。$浦林成山(HK|01809)$

去年至今,轮胎行业的下游需求持续旺盛,同时轮胎企业加快扩充产能以及创新产品,马太效应愈发凸显,浦林成山脱颖而出,交出一份高分"答卷"。公司经营亦受到市场认可,到截稿日今年股价累计上涨超过20%。究其原因,浦林成山做对了什么?

乘制造业出海东风,持续释放业绩增长空间

中国制造业出海成为大势所趋,2023年,在泰国吸引的外商直接投资6632.39亿泰铢,其中中国占20%,为泰国最大的投资来源国。分行业来看,新能源汽车总金额822亿泰铢,占比12.39%。中国轮胎企业亦是制造业出海的核心力量。

从浦林成山的财报来看,上半年来自于山东轮胎生产基地及泰国轮胎生产基地的收入,分别占到轮胎收入的约64.9%及35.1%,而去年同期为72.0%及28.0%。在收入和利润增长背后,泰国工厂成为越来越重要的盈利引擎。

值得注意的是,于今年5月,美国对产自泰国进口的卡车和公交车轮胎进行的反倾销税调查发布了初裁结果,浦林泰国反倾销税率为0%,普利司通为2.35%,其余参加企业平均税率为2.35%。而根据美国2024年8月初发布的对泰国的乘用车和轻卡轮胎反倾销税率第二次行政复审的初裁结果(调查期为2022年7月1日至2023年6月30日),浦林泰国的反倾销税率为4.95%,终裁结果预计2025年初公布。美国对自泰国进口轮胎的反倾销税率的下降,有望带动浦林成山输美订单量回升,泰国生产制造基地的竞争力及盈利有望进一步提升。

行业马太效应凸显,浦林成山实现量利双增

轮胎是重要的汽车安全件,显著影响整车性能,以配套新产汽车和替换旧胎保证轮胎市场需求。

从全球视角来看,今年上半年轮胎市场需求平稳上升。根据米其林财报,2024年上半年全球轮胎(半钢+全钢)销量9亿条,同比增长2.69%,其中半钢胎销量7.94亿条,同比增长2.70%,全钢胎销量1.06亿条,同比增长2.61%。

具体到中国市场,消费需求持续旺盛。据国家统计局数据显示,1-6月中国橡胶轮胎外胎产量约为5.26亿条,同比增长10.5%;中国轮胎出口量增长约5.3%,出口金额增长约6.5%。

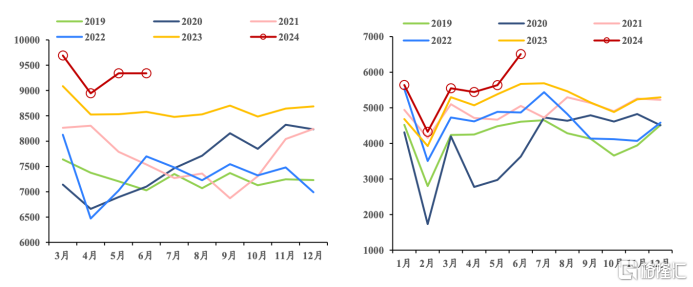

(左:中国橡胶轮胎外胎产量;右:中国新的充气橡胶胶轮胎出口数量,单位:万条)

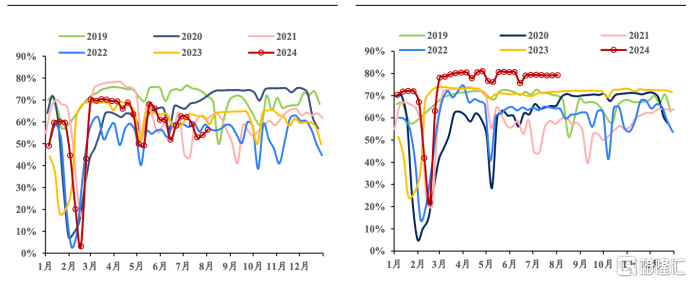

按产品进一步划分,半钢胎的表现较全钢胎更为强势。半钢胎上半年开工率保持高位,全钢胎则有所下滑,比如6月半钢胎开工率79.21%,同比增加7.77个百分点,全钢胎开工率57.03%,同比减少5.79个百分点。

(左:中国全钢胎开工率;右:中国半钢胎开工率)

回到浦林成山自身来看,半钢和全钢子午胎的销量收入双增长,在收入方面,半钢子午胎收入同比增速高达47.6%,全钢子午胎收入同比增速为10.4%。同时,在乘用车轮胎市场需求旺盛,商用车轮胎市场整体需求疲软的背景下,国内和国际市场都取得可观的收入增长。

(数据来源:公司2024年上半年财报)

(数据来源:公司2024年上半年财报)

这意味着,浦林成山既享受到乘用车市场的,又凭借自身优势实现跑赢行业的增长,而在商用车领域的长期深耕,使其相关收入仍能保持逆势增长。国际业务的持续增长,也说明其轮胎产品获得更多海外客户的认可,在全球竞争中表现出强大产品力。之所以能够取得全面增长,笔者认为体现在以下几方面:

首先在产品端,浦林成山积极推进新产品的研发,2024年上半年共完成300个产品的研发并上市,其中全钢胎14个,半钢胎286个。这顺应了新能源乘用车市场需求扩张的趋势,丰富产品线并强化市场竞争力,不断提升细分市场份额。此外,面向海外市场需求,公司还规划并储备了13款全钢轮胎及9款半钢的花纹与产品。 浦林成山近几年大刀阔斧优化产品结构,依靠研发与技术,进化产品性能,构建了一个集高价值、深内涵于一体的产品矩阵。其中,全钢子午线轮胎,精准聚焦重点细分市场,倾力打造低滚动阻力、高耐磨性能的新一代绿色环保产品,满足市场对高效、节能、环保轮胎的需求。代表产品有「H载重系列」商用轮胎、商用轮胎高端产品「PRO精品系列」。于半钢子午线轮胎领域,浦林成山打造新一代高性能轮胎和新能源轮胎,代表产品有成山华系列的首款城市SUV轮胎 —"华悦SUV" 、」, 首款超高性能轮胎"华韧PLUS",新能源轮胎 –PRINX " XLAB EV"、" XNET EV",获得了客户的高度评价。在国际市场推出浦林和成山系列北美4S、欧洲浦林UHP和4S Van产品、欧洲成山系4S Van产品,以及成山系冬季胎全系列新产品,进一步丰富半钢季节性产品线,体现出浦林成山的战略管理以及灵活应对能力。

其次在渠道端,浦林成山通过创新业务模式以及数字化来赋能销售。目前灯塔e站门店达6915家,累计贡献约占国内商用车轮胎替换渠道总销量的65%,同比提升8个百分点。门店通过数字化转型,综合运营能力提升。同时,浦林成山持续优化"小浦云店"、"小浦管家"系统功能,并上线"小浦宝2.0"为乘用车客户提供"用胎贴心五部曲", 包含鼓包/撞破理赔、799天超长保障期、终身免费补胎、以旧换新复购补胎、无忧五年安心质保,赋能乘用车替换轮胎业务。

上半年浦林成山开发海外经销商37家,在美国市场推出Secondary Supply项目,通过一级经销商仓库资源提高二级经销商包括零售商在全美销售覆盖率。

最后在产能端,浦林成山的山东轮胎生产基地的半钢子午线生产线在今年二季度完成产能优化升级改造;同时泰国轮胎生产基地的三期项目(半钢子午线轮胎200万条/年)产能持续释放,预计将在今年第四季度达产,这为公司未来产能增长打下坚实的基础。

所以,在创新产品、销售渠道以及产能储备等多重积极因素影响下,浦林成山在乘用车和商用车市场还将有实力不断释放增长动能。

盈利质量持续攀升,全球轮胎消费需求保持旺盛

2024年上半年,浦林成山的多项盈利指标较去年同期进一步提升,包括EBITDA利润率22.3%、毛利率24.6%、净利率15.1%、半年ROE14.1%。

展望市场后续表现,最新预测数据显示,新能源车零售销量在8月预计达到约98万辆,同比大幅增长36.6%,环比高达11.6%。在政策支持、技术进步及市场需求等多重因素驱动下,新能源车市场呈现快速发展的趋势。加上截至6月底,全国机动车保有量达4.4亿辆,对应着潜在巨大的轮胎配套替换需求。

国内商用车市场仍面临较大压力,表现在增长动能不足及库存积压问题,不过多方给予全年较乐观的预期,行业将呈现恢复性增长态势。业内人士指出,历经3年周期性调整,2024年商用车市场将趋于稳定,有望实现5%左右的增长。随着以旧换新等利好政策落地实施,对商用车销量增长提供有力的支撑,带动轮胎配套需求回升。

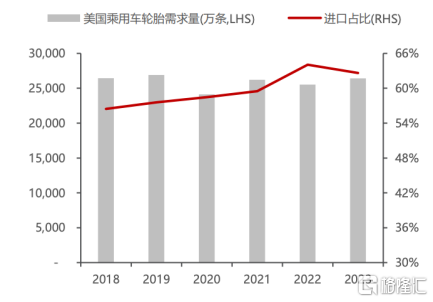

同时,海外市场对轮胎消费需求有望继续保持旺盛。实际上,2024年以来,美国市场进口自中国和东南亚三国的轮胎数量同比增长38%,相较2023年全年28%的增速有明显提升,2023年初美国进口市场恢复到正常补库阶段。此外,欧洲继续表现出稳定的替换需求增长。

(美国乘用车轮胎需求量及进口占比,单位:万条,%)

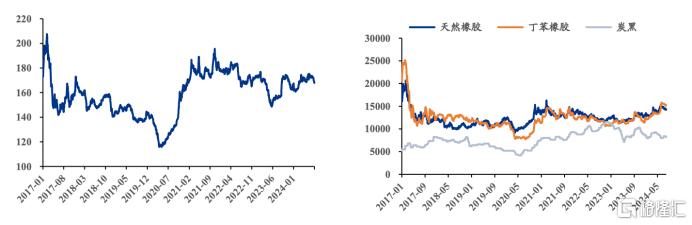

此外,上半年轮胎原材料价格没有很大波动,不过目前橡胶、炭黑价格或有抬头迹象,机构预测天然橡胶的长期价格中枢有望向上,炭黑市场价格前期窄幅上调,后期维稳后下行。但对浦林成山来说,凭借产品溢价和产品结构优化,逐步在中高端市场获得更多份额,受到成本端的影响较小。

(左:轮胎原材料价格指数,2016年初=100;右:轮胎原材料价格,单位:元/吨)

(7月轮胎原材料价格指标,图源信达证券)

综上所述,今年外部环境对中国轮胎厂商带来更多是积极影响。浦林成山目前已经拥有国内、泰国两大生产制造基地,旗下有浦林、成山、澳通、富神组成多品牌矩阵,在行业中 具备竞争优势,并且产品销量增长,进一步释放规模效应。可见,浦林成山业务规模和盈利能力向上的逻辑是相当畅通的,未来或有望延续过去的好成绩。

总结

置身当前宏观环境之下,对投资者来说,基本面良好、具备持续分红能力的防御性优势突出,长线资金对这类资产颇为青睐。中金、中信建投等多家机构都发表研报,看好上述投资策略在目前仍然相对占优。

201-2023年,浦林成山营收CAGR为15.5%,归属于股东的净利润CAGR为21.12%,业绩表现出不俗的成长性。派息方面,预计全年股息率达到5%-6%。

浦林成山作为全球领先的轮胎厂商,在产品、市场层面多维度的布局,实现了业绩高质量增长。同时,浦林成山自上市以来,年年盈利,年年派息,持续给股东和投资者带来回报和价值,这背后也是源自业绩提供的底气。业绩持续增长叠加持续派息,浦林成山已经俱备高股息、高增长的双重优势。

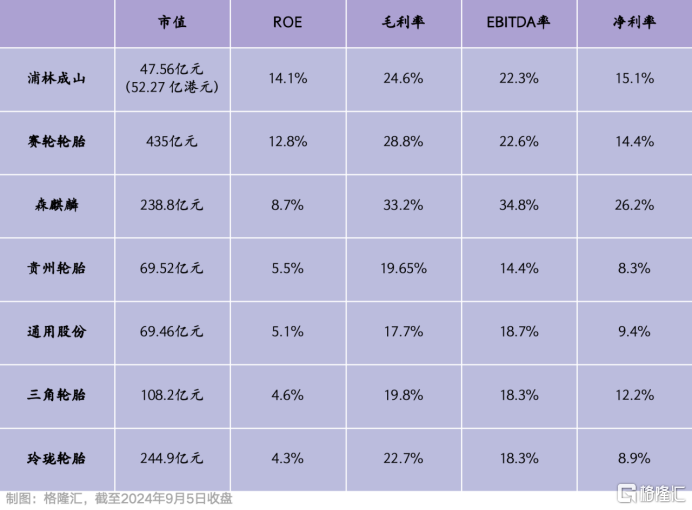

(图片:浦林成山及8家可比公司2024年上半年的盈利能力对比)

从长期投资者的角度看,选取8家轮胎企业作为可比公司,浦林成山的市值为52.27亿港元,上半年ROE排名第一,毛利率和净利率排名第二,EBITDA率排名第三。优于同行的数据表现,体现出浦林成山极强的盈利能力和市场竞争力。

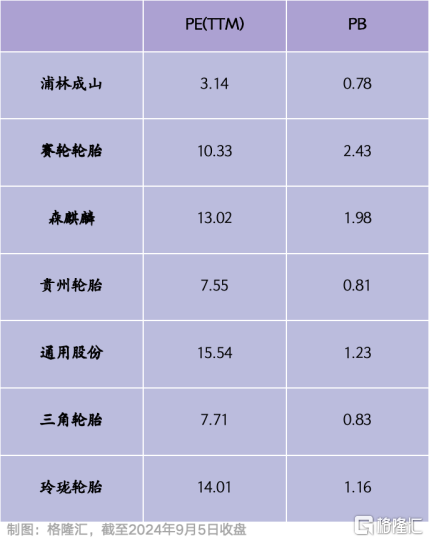

(图片:浦林成山及8家可比公司的PE、PB对比)

进一步将浦林成山和8家可比公司的PE及PB表现对比,浦林成山的内在价值大概率被低估,对投资者来说,将较强的配置吸引力。所以,基于浦林成山对未来明确的战略规划,公司具备相对可靠的安全边际,或可实现超预期的盈利能力,给投资者带来更多价值回报。

本文作者可以追加内容哦 !