随着9月的到来,2024年的饮料旺季正在渐渐过去。

年初时,我们曾经对冷藏即饮果汁进行过研究(数读「冷藏即饮果汁」:如果有机会成为下一个“无糖茶”? )。但由于成本高、水果供应链门槛高、冷链基础设施要求高等问题,冷藏即饮果汁在整个即饮果汁市场中依然属于小众的“高端产品”,在即饮果汁类目中,市场份额的绝大多数依然由常温即饮果汁占据。

在今年的常温果汁市场中,一个水果口味型的产品在常温即饮果汁类目中引起了大家的广泛关注--柚系果汁饮料。不论是2009年上市至今十余年的农夫山泉水溶C100系列,还是以首家应用YUZU柚子为口味核心的柚香谷宋柚汁(原名双柚汁),常温果汁饮料货架上的“柚子风”正徐徐吹来。

柚子系列常温果汁饮料发展现状如何?在这一类型产品的市场中,谁正在领先谁又在快速成长?这一类型产品发展的未来前景如何,又存在什么问题?基于马上赢品牌CT中的数据,本周马上赢情报站为您数读「柚子系果汁饮料」。

所有数据均来自于马上赢品牌CT。马上赢品牌CT数据覆盖了全国县级以上各等级城市(不含乡、镇、村),并深度覆盖全国核心城市群,业态覆盖包括大卖场、大超市、小超市、便利店、食杂店。目前,马上赢品牌CT中包含品牌超30万个,商品条码量超过1400万个,年订单数超过50亿笔。

市场概况:成长,但未快速增长

在马上赢品牌CT中,本周观察的柚系果汁饮料均归属于常温即饮果汁类目(不包含低温冷藏即饮果汁系列产品),一般指符合国标【GB/T 31121-果蔬汁类及其饮料】的各类产品,以及其他添加柚子果汁,以柚子元素为全部或部分口味组成的果汁饮料类型产品。

类型产品现状

相比起今年大火的无糖茶,柚系果汁饮料类型产品虽然增长没有那么出众,但在2022-2024的市场发展中也迎来了一些增长。

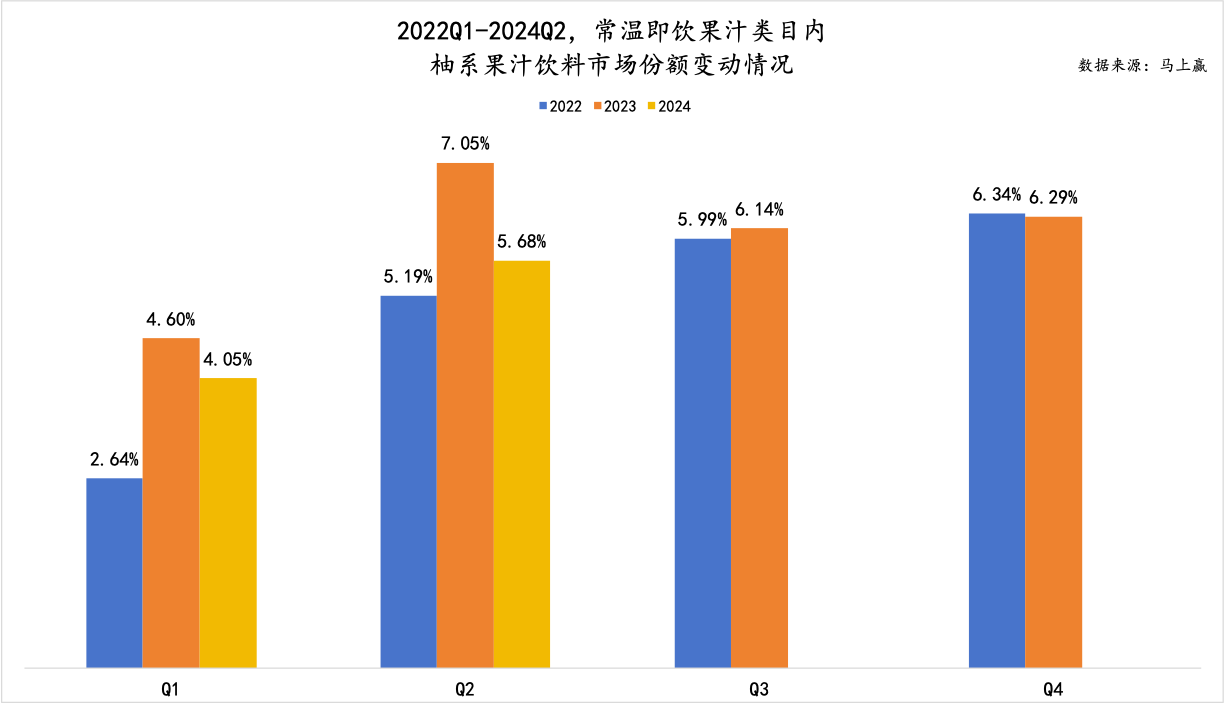

基于马上赢品牌CT中的数据,柚系果汁饮料在常温即饮果汁类目中的份额在2022-2023迎来了较为显著的增长,但在2023-2024有所回落。虽然以2024/2022相比之下,类型产品的份额依然有所增长,但在2024Q2则遇到了较大程度的同比下滑。

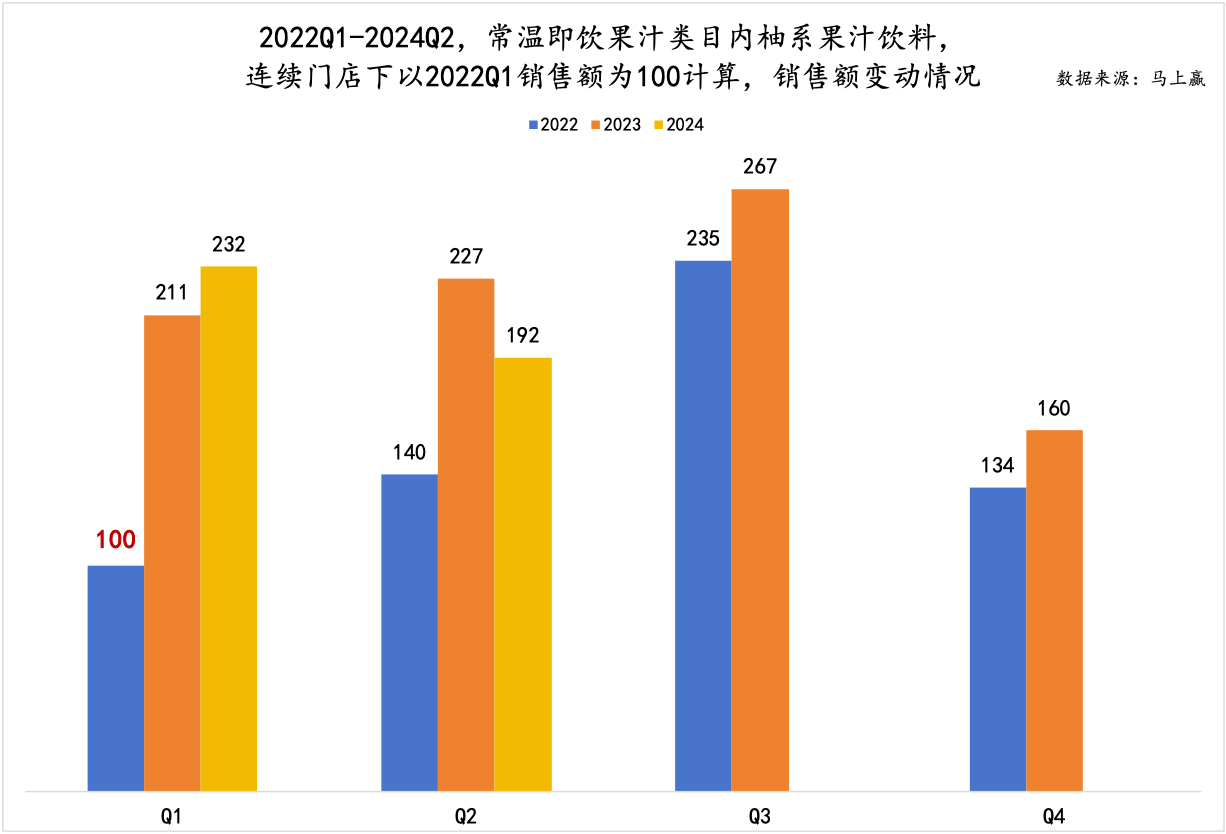

以销售额来看或许更加明显,基于马上赢品牌CT中202201-202408连续在网的门店中的柚系果汁饮料系列产品销售额数据,以柚系果汁饮料在2022Q1的销售额为100,2023全年各季度相比2022年均有较为显著的增长,但在2024Q2的时候则出现了同比下跌。

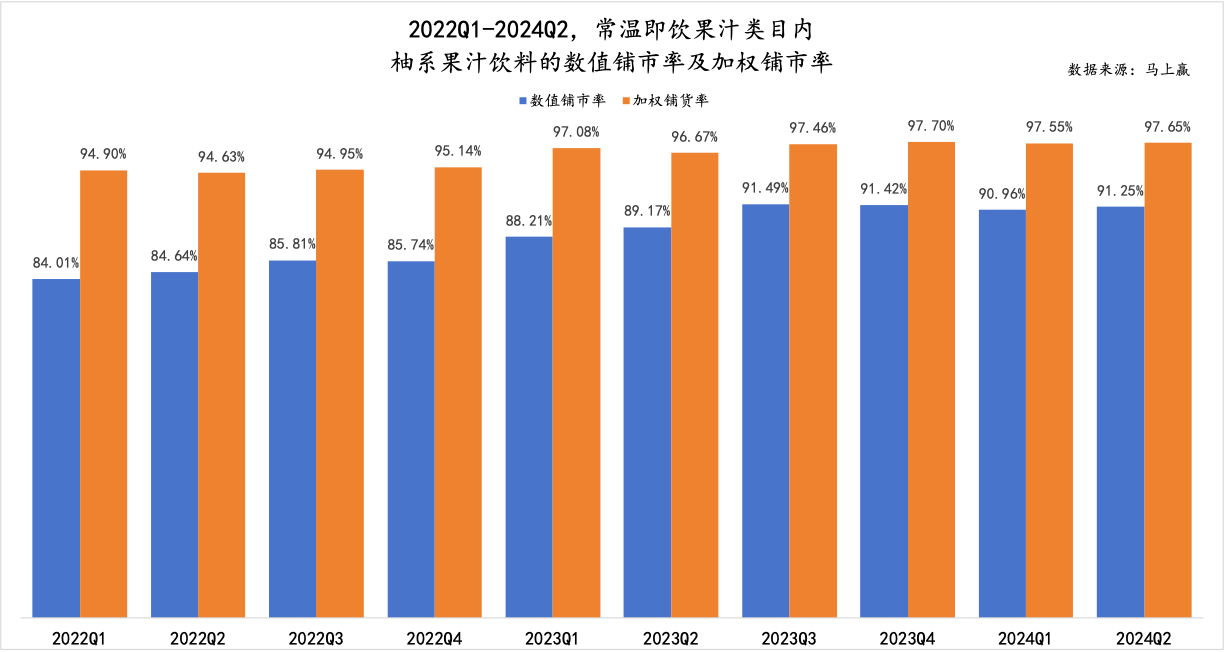

从铺货角度看,2022Q1-2024Q2,柚系果汁饮料的数值铺市率、加权铺市率指标整体均处于较高的水平,其中数值铺市率均高于80%,加权铺市率则基本接近及高于95%,类型产品的整体铺市情况较好。同时,2022Q1-2024Q2,虽然两项指标均处于高位,但依然在缓慢的增长通道中,数值铺市率整体增速稍高于加权铺市率。

CR10集团概况

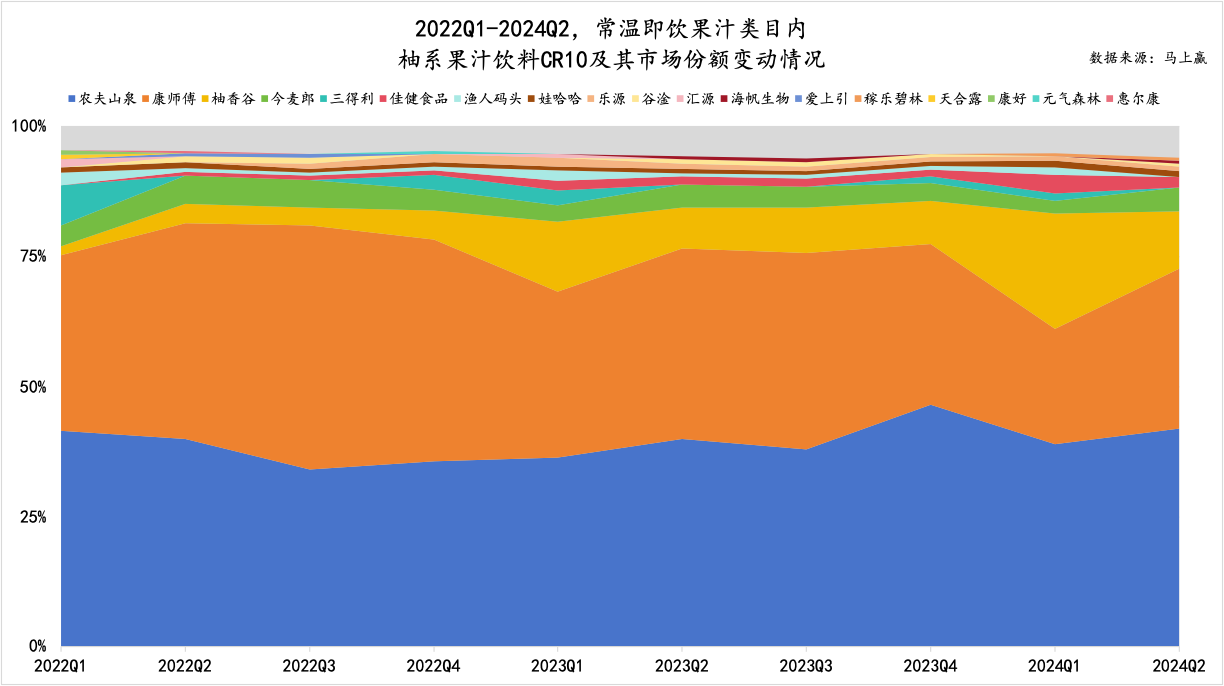

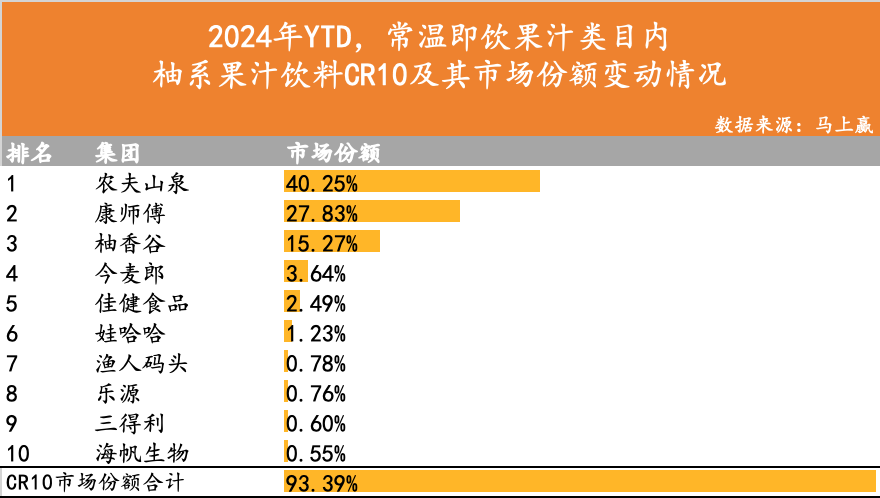

从类型产品的CR10情况来看,农夫山泉凭借水溶C100系列、康师傅凭借冰糖红西柚与蜂蜜柚子系列产品长期处于类型产品市场份额的前两名,两家合计的市场份额也长期处于类型产品的70%左右。另一个值得注意的是,以双柚汁起盘的柚香谷市场份额增长很快,其份额从2022Q1的不足5%,增长至2024Q1市场份额峰值超过20%,其以多种柚子组合推出的双柚汁或许是常温即饮果汁中刮起的“柚子风”的重要影响因素之一。

柚香谷之后,今麦郎、娃哈哈、三得利等品牌也均有对应的类型产品,但市场份额整体变化不大、增长不显著,其整体的占比也均较小。

从2024YTD的CR10市场份额来看,整体CR10的市场份额>90%,类型产品的集中度较高。农夫山泉、康师傅、柚香谷三家基本占据了类目内绝大多数的市场份额。

价格、规格变化与TOP产品

在类型产品整体的发展情况与CR10集团的变化情况后,基于马上赢品牌CT中的数据,我们从柚系果汁饮料这一类型产品的价格、规格变化与TOP产品清单来进一步观察类型产品的特点。

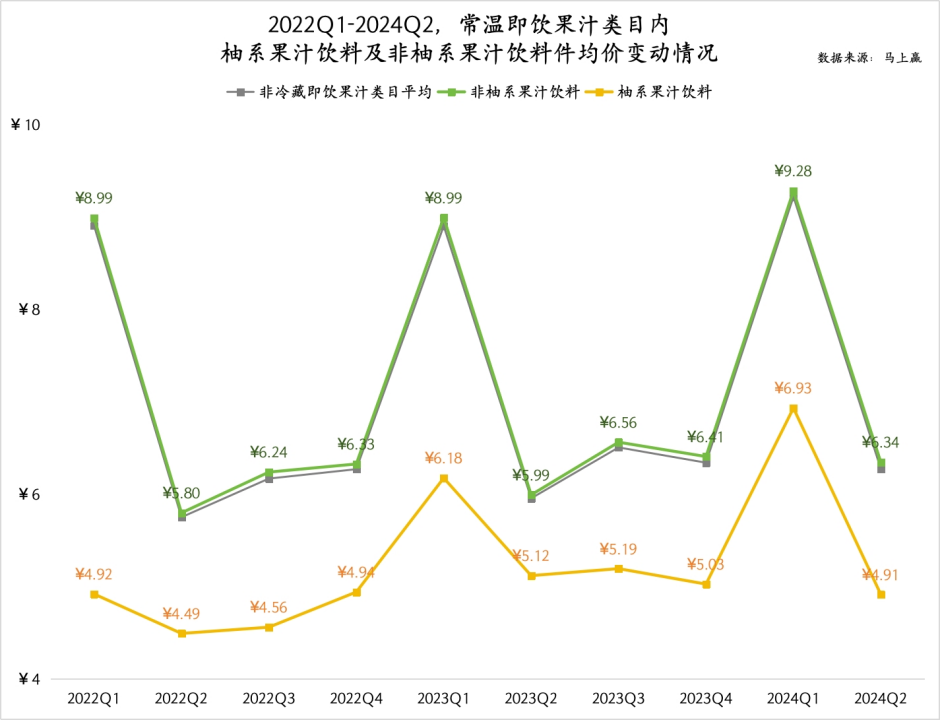

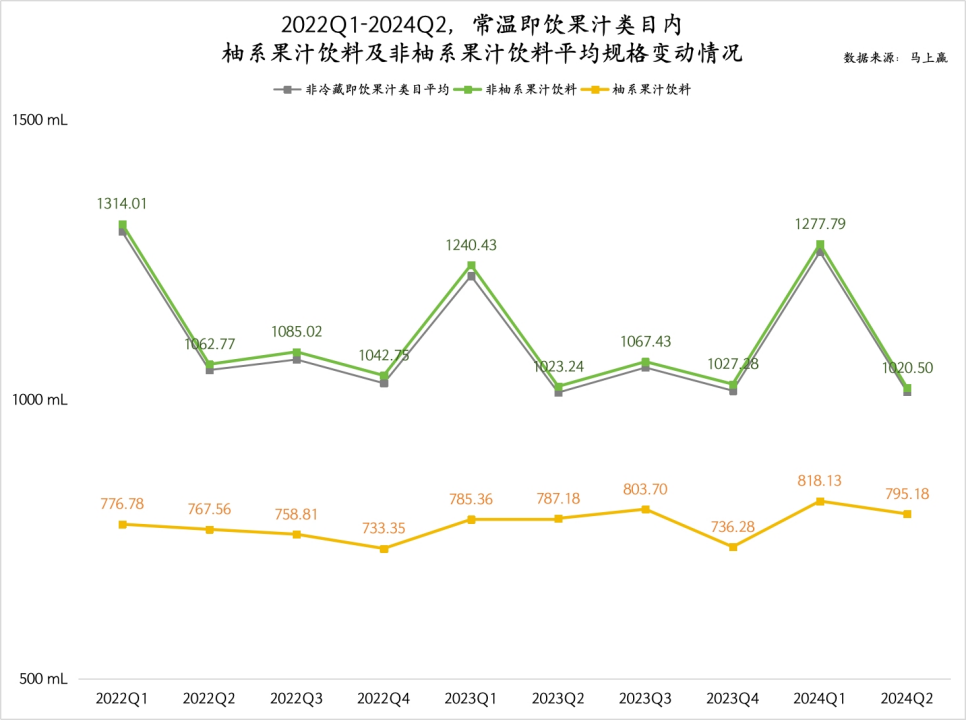

首先是件均价,可以看到,整体柚系果汁饮料的件均价要显著的低于非冷藏即饮果汁类目整体的件均价水平,也显著低于类目中非柚系产品。一方面,该类型产品虽然在近两年中有所增长,但在常温果汁纷繁复杂的单一、组合口味中依然占比较低,尚不足以影响整体常温即饮果汁类目的均价水平。

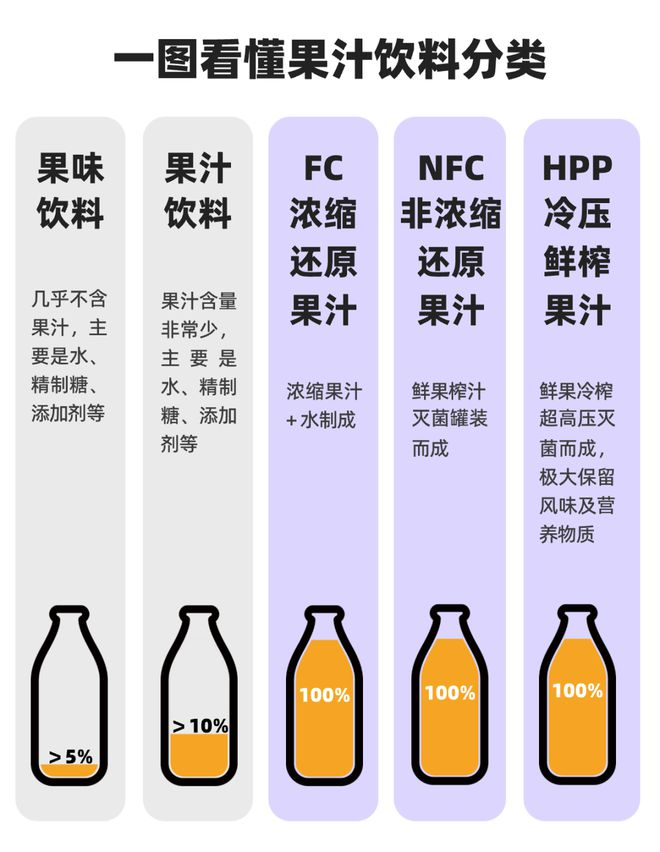

另一个可能的原因与柚子本身的水果口味中的“苦、涩”味相关,柚系果汁饮料产品大都以果汁饮料(果汁含量≥10%)、水果(果味)饮料(果汁含量≥5%)类型为主,需要以大量的糖或甜味剂进行调味才能保持较好的口感,也就较少有100%纯果汁类型产品,且与近年来流行的NFC、HPP等工艺概念均无缘,也导致类型产品的件均价整体明显低于常温即饮果汁类目的平均水平。

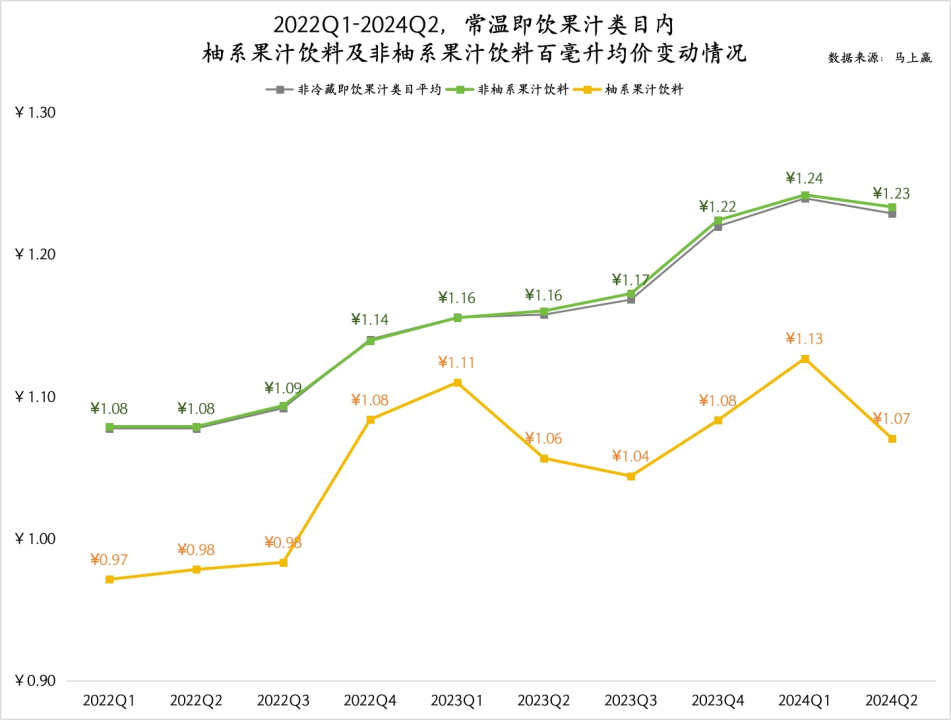

穿透至类型产品的百毫升均价情况,也可以较明显看到这一情况。可以看到,2022Q1-2024Q2,非冷藏即饮果汁类目的百毫升均价整体有一定的提升,或与更多的工艺、水果口味类型的升级有一定关系,但具体到柚子相关的类型产品,虽然价格上也有一定的上浮,但整体依然低于类目平均水平,且增幅相较类目整体并不显著。

另一个值得关注的点是,柚系果汁饮料的百毫升均价在23、24年的Q1均处于高位,或与该类型产品的佐餐属性与佳节礼赠/享用属性有一定的相关性。

从规格情况上来看,柚系果汁饮料整体的规格也显著低于常温即饮果汁类目的平均规格,且在近两年的饮料大规格浪潮下,类型产品的平均规格并未见到显著的增长。

同时,结合规格、百毫升均价与件均价在各年度Q1,即CNY期间的波动来看,常温即饮果汁本身具备一定礼赠/节庆分享属性,CNY相关的时间段通常会通过“加量加价”的方式进行促销,但柚系果汁饮料可能更多会以礼盒等方式进行CNY节庆促销,所以在件均规格未产生太大变化的背景下,百毫升均价上涨。

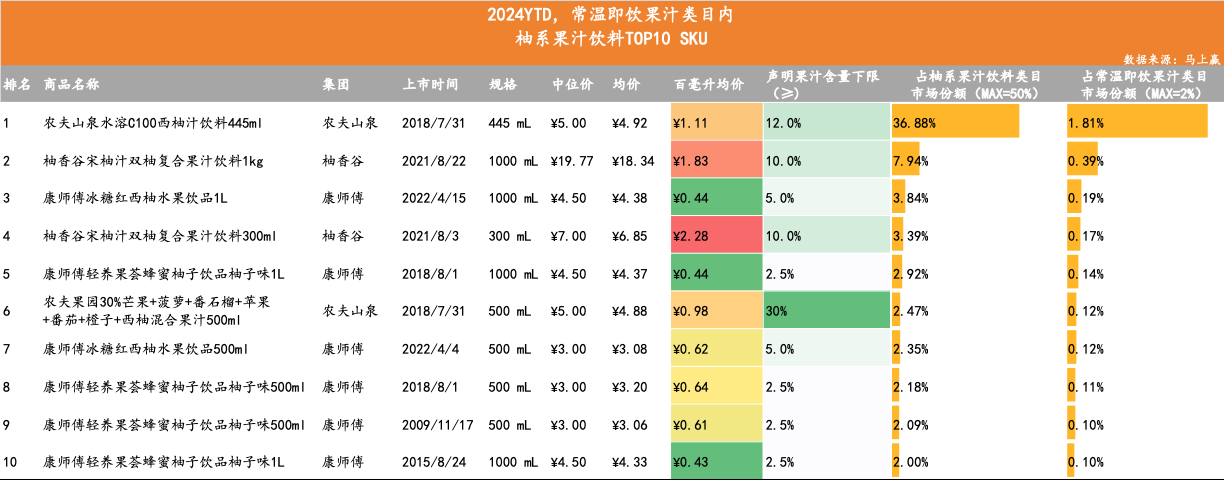

基于马上赢品牌CT中的数据,2024YTD,常温即饮果汁类目内柚系果汁饮料的TOP 10 SKU被农夫山泉、柚香谷与康师傅三家占据。其中农夫山泉以C100的西柚味占据了断层领先的市场份额第一,其另一条产品线农夫果园中的多种果味混合果汁位居第六;其后的柚香谷则以1000ml与300ml两个不同规格的同一款双柚汁占据了第二名与第四名;其他产品均为康师傅所有,包括冰糖红西柚、蜂蜜柚子饮品等。

结合各SKU的百毫升均价与产品声称的果汁含量下限进行梳理,可以看到,康师傅的柚系果汁饮料产品虽然果汁含量下限整体较低,但其百毫升均价也整体较低;农夫山泉的水溶C100系列西柚汁饮料的声明果汁含量下限≥12%,稍高于国标要求水平,但其强调的“满足成人每日所需维生素C”的健康功效性,让其百毫升均价处于平均水平偏高的位置。

相比来说,柚香谷的两款不同规格的宋柚汁,其声明的果汁含量下限≥10%与国标对于果汁饮料的果汁含量要求一致,但作为常温即饮果汁中新锐品牌的代表,其百毫升均价要显著高于农夫山泉、康师傅的柚系果汁饮料产品,其300ml规格的产品的百毫升均价达到2.83元/百毫升,甚至已经与同类中100%纯果汁甚至NFC纯果汁的百毫升均价相当。

“柚子不多、苹果不少”?

在对柚系果汁饮料产品的进一步研究中,这一类型产品中大多数的配料表以近两年刮起的“干净配料表”之风来看,都算不上优秀。

受限于柚子本身风味中的酸与苦涩,100%柚子汁通常会作为原材料应用于烹饪、烘焙、调酒等食品制作场景,这也侧面说明如果希望将柚子产品做成瓶装即饮饮品,就需要依赖大量的添加糖进行调味以达到良好的口感。同时,对于果汁含量下限≥10%的国标要求,这类产品也大都通过口味复配、或业界常见的以浓缩苹果汁还原调味等方式进行处理。

以某两个不同品牌在售的柚系果汁饮料“双柚汁”、“三重柚”为例:

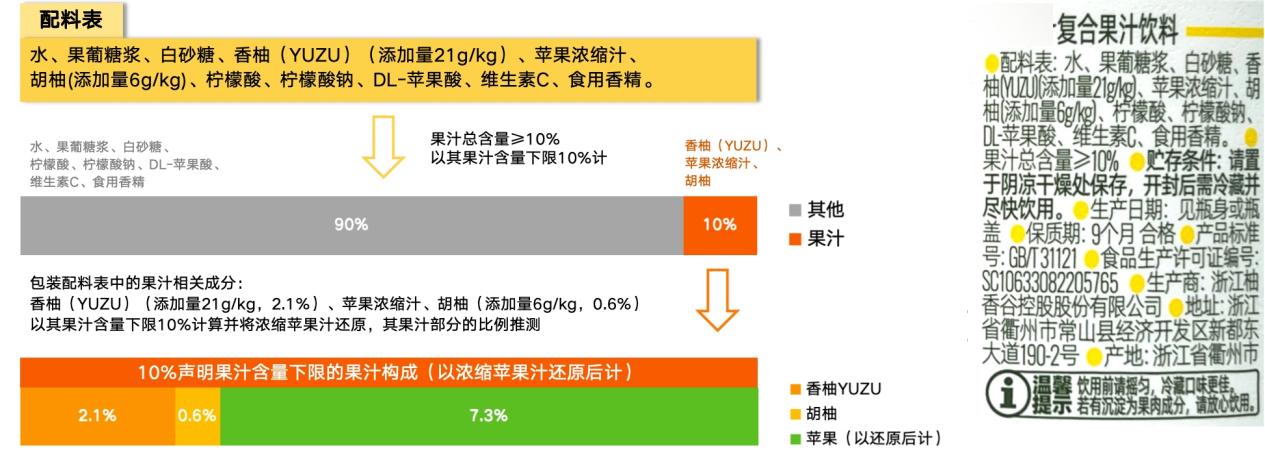

这款双柚汁在配料表中共包含三个果汁相关的成分,分别是两个品种的柚子汁:香柚YUZU(添加量21g/kg)、胡柚(添加量6g/kg),以及一个品种的苹果浓缩汁,同时该产品宣称其总果汁含量≥10%。

以其配料表中宣称的果汁含量下限10%计算,这款双柚汁中的“果汁”添加分别是2.1%的香柚YUZU、0.6%的胡柚,其他果汁含量则有还原后的苹果浓缩汁担当,约占比7.3%。经过如此计算,虽然苹果浓缩汁在配料表中的排名在两种柚子果汁之间,但其还原后的含量比例比其添加的两种柚子“果汁”加起来还多不少。

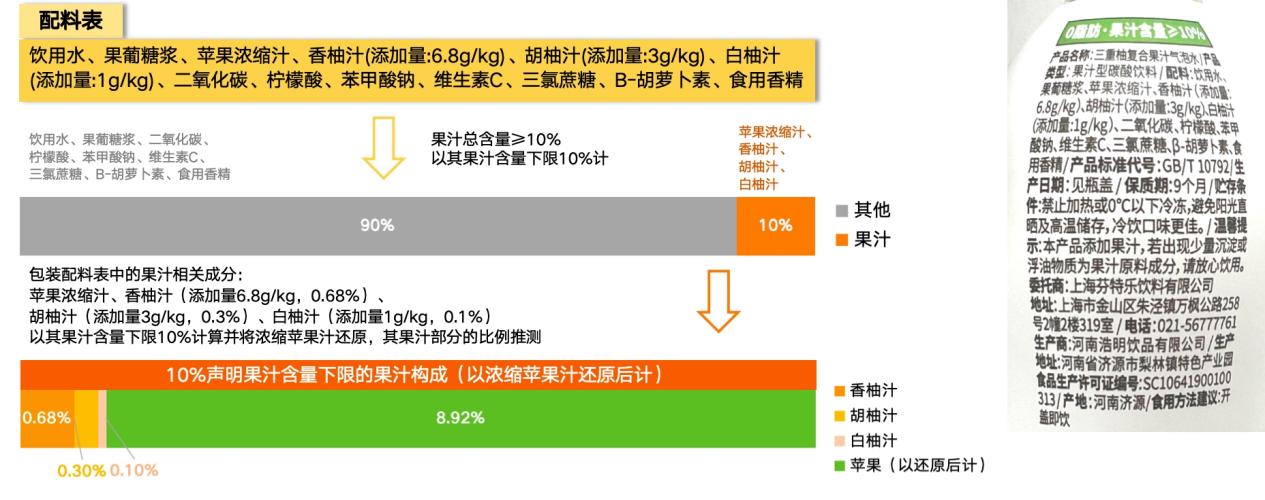

另一种添加了三种柚子的名为“三重柚”的复合果汁气泡水,首先从执行标准上执行的是国标GB/T 10792,该执行标准是碳酸饮料的执行标准,与果汁无关。

详细查询这款复合果汁气泡水的配料表,可以发现其包装上宣称果汁含量≥10%,其配料表中与果汁相关的成分有苹果浓缩汁、香柚汁(添加量:6.8g/kg)、胡柚汁(添加量:3g/kg)、白柚汁(添加量:1g/kg)。

以其配料表中宣称的果汁含量下限10%计算,这款“三重柚”复合果汁气泡水,其“果汁”中三种柚子相关的添加分别是香柚汁0.68%、胡柚汁0.3%、白柚汁0.1%,其余则同样由还原后的苹果浓缩汁担当,占比约8.92%,浓缩苹果汁还原后的占比同样远远超过三种柚子汁的总和。

虽然以苹果汁或浓缩苹果汁进行打底或调味在许多种类的饮料中都较为常见,但对于以柚子为核心元素与主要宣称的“柚子饮料”来说,绝大部分的还原后果汁成分来自苹果汁可能还是会让消费者感到“诧异”。

除了“柚子与苹果”的比重问题外,大量的果葡糖浆、白砂糖等添加糖的加入,对于尤其是高线城市崇尚健康、在意控糖、减糖的消费者来说,也是实实际际的“负担”。对于健康的焦虑与关注是近年来消费者消费趋势变迁的主要方向之一,对于柚系果汁饮料来说,未来的发展要走向风味饮料还是走向果汁,走向“休闲化”消费还是走向“健康化”消费,配料表的“负担”可能会是高端化过程中被“掣肘”的关键所在。

柚子品类迎增长,品牌白牌一起飞

柚系果汁饮料的成长引得“各方势力”快速进入,希望从这一类型产品的增长中分得一杯羹。其中既包括传统的综合性饮料集团,也包括以果汁,或以地方渠道为主攻方向的饮料生产商,更是吸引了大量“白牌”类型产品与生产商的关注。

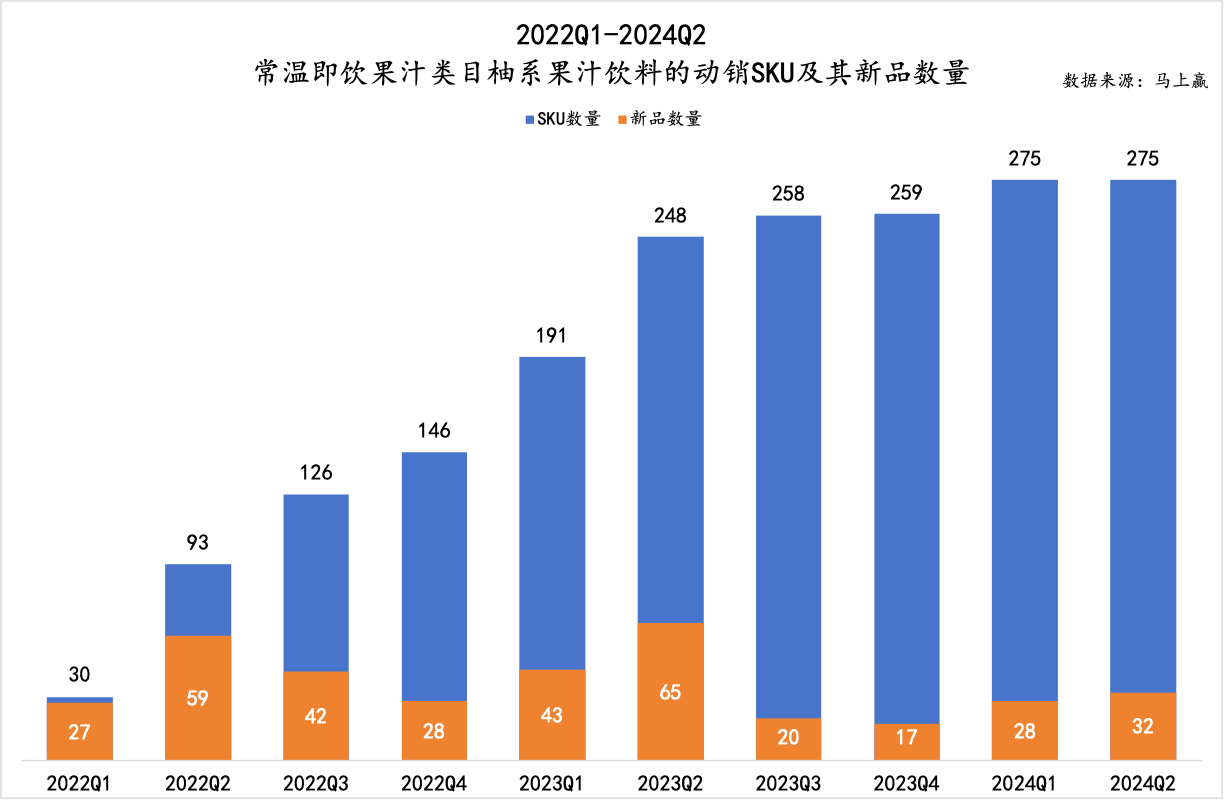

基于马上赢品牌CT中的数据,可以看到,2022Q1时,柚系果汁饮料的动销SKU数量还只有30个,但随着类型产品的消费者接受度快速提升,动销SKU数量也一并快速增长,新品也在2022Q2-2023Q2迎来了上市高潮。自2023Q3起,新品上市数量有一定程度的萎缩,同时动销SKU数量也基本趋于稳定,维持在250~270个左右。

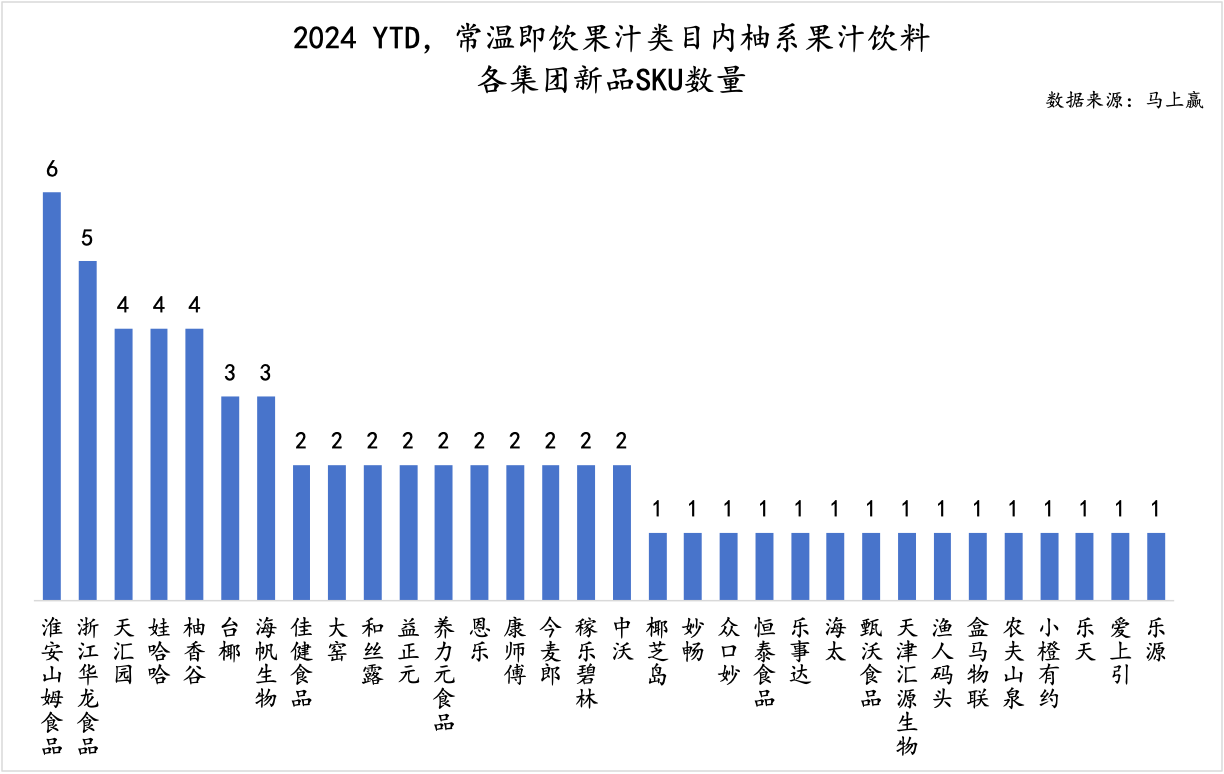

基于马上赢品牌CT中,2024YTD时间段柚系果汁饮料类型产品上市新品的集团归属情况,可以看到,上市产品所属集团中既有娃哈哈、大窑、康师傅、今麦郎等综合性饮料集团,也有柚香谷、乐源、碧林等较专注于果汁类饮料的集团与厂商,以及各种各样的其他饮料厂商。

数量众多的饮料集团厂商纷纷入局,带来类型产品供给快速增长的同时,也带来了大量的同质化竞争与内卷,甚至是低价、低质竞争,大量“超级模仿秀”产品活跃在市场上,让消费者难辨“雌雄”。

以近两年迅速崛起的“双柚汁”类产品为例,快速成长的柚香谷虽然已经宣称因“全国大概有一百多款仿品都叫「双柚汁」或者「三柚汁」,绝大部分都跟我们长得很像。[1]”而改名为「宋柚汁」,但市场上依然大量存在着大量的“模仿秀产品”。以“双柚汁”为关键词在天猫上进行检索,满屏的“白色小玻璃瓶+一颗黄黄的柚子”让人傻傻分不清。

结语:产品、品牌均有升级空间

柚系果汁饮料的快速发展,一方面来自于产品概念与品类上的创新,另一方面也来自于对产地农产品的深挖、精加工与供应链的升级。基于目前的市场现状,这一类型产品的产品配料与工艺可能依然有升级空间,同时在品类兴盛的背景下,品牌需要进一步提供有特色、有记忆点的产品,才能够强化品牌在品类中的地位,守住宝贵的品牌溢价,不被大量的同质化竞争、甚至低价低质竞争淹没。

引用来源:

[1]36氪专访丨柚香谷宋伟:九年种万亩香柚,宋柚汁单品能做到百亿

本文作者可以追加内容哦 !