一、债市综述

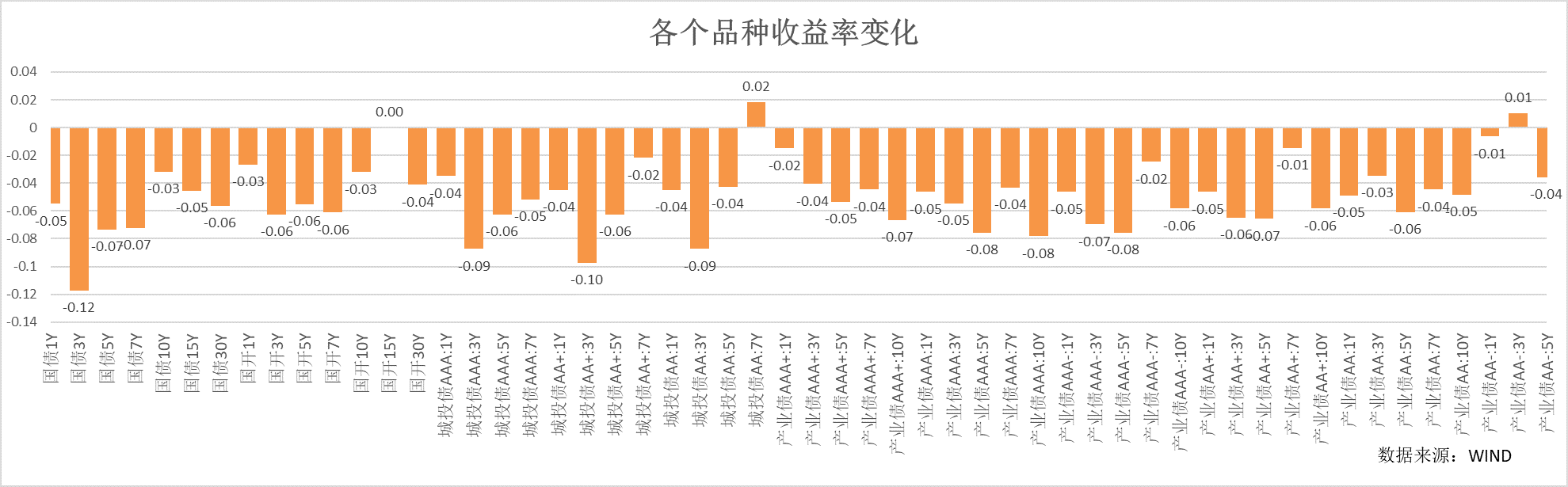

跨月后,资金面明显趋于宽松,市场活跃度和需求有所恢复,债券收益率震荡下行,但随着央行持续回笼资金,资金面逐步收紧,市场无风险收益率下行放缓并进入区间震荡。进入9月,市场再度博弈货币政策的进一步宽松,但央行仍然通过买卖国债影响债券收益率下行,周内10年和30年国债均回到8月低点,30年甚至创出新低。信用债随着需求恢复,利差小幅走低。

货币市场方面,周内央行公开市场净回笼11916亿,为今年内以来周度回笼最大额。跨月后,市场资金明显趋于宽松,但随着央行持续回笼,资金再度开始收紧。周内资金利率整体前低后高,周五R001加权平均利率为1.8287%,较上周涨17.14个基点;R007加权平均利率为1.8746%,较上周涨3.04个基点。资金分层再度加剧,R007和DR007利差从前一周跨月的8-18bp上行至14-19bp。二级1年国股存单周五收盘1.965%,较上周小幅上行1bp。

二、影响债市主要因素或事件

资金利率:

上周全周央行逆回购净回笼11916亿。未到期的公开市场逆回购仅2100亿。政府债净缴大幅上行至5458亿。

政策:

9月5日国新办举行的“推动高质量发展”系列主题新闻发布会上,中国人民银行货币政策司司长邹澜表示,年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间。央行考虑优化货币政策调控的中间变量。将逐步淡化对数量目标的关注,更多将其作为观测性、参考性、预期性的指标,更加注重发挥利率等价格型调控工具的作用。

海外数据:

8月美国非农数据发布,新增非农就业人数14.2万人,低于彭博一致预期的16万人,6月、7月合计下修8.6万人;失业率回落至 4.2%。美国8月非农就业符合预期,市场基本确认9月降息。非农数据公布后,市场一度定价9月降息50bp的概率超过50%,但在威廉讲话后,最终定价降息25bp的概率回升至73.6%,较此前基本持平;不过年内降息预期小幅上升5bp至110.8bp,反映对美国经济走弱的担忧有所增加。但降息幅度预期在威廉讲话后,出现波动。

三、债市展望

月初资金利率再度收紧,央行持续回笼,对非银资金面造成不利影响。虽然无风险收益率主要为下行,但资金面对于需求的扰动仍然存在不确定性,信用利差小幅下行,但需求恢复仍待观察。新的一周,政府债发行再度放量,关注央行公开市场操作的动向,市场对于货币政策进一步落地的博弈再度加大,短期波动可能加剧,但无风险利率大概率仍然处于区间震荡中。

$圆信永丰丰和A(OTCFUND|008067)$

$圆信永丰丰和C(OTCFUND|008068)$

$圆信永丰强化收益A(OTCFUND|002932)$

$圆信永丰瑞盈债券A(OTCFUND|020815)$

$圆信永丰丰润货币B(OTCFUND|004179)$

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !