注明姓名、公司、职务、部门,通过概率更大。

在海外逆变器几乎全军覆没的这几年,取而代之的是国内逆变器的集体“登上主桌”。2021年至2024年,中国企业占据了全球逆变器出货榜单前十的80%,这种势头还在延续。

尽管市场供应出现阶段性的不平衡、减产待产消息层出不穷,光伏硅片、电池及组件产业链受到巨大冲击。是否还有持续创造高营收、高利润的细分市场?投资者、客户、电力需求方都在观望,“逆变器”板块处乱不惊,算是做到了。2024年第二季度,它的表现更是可圈可点。其中如锦浪科技在二季度实现净利润提升15倍,阳光电源的二季度营收净利双双持续大增,上能电气在近一个月内的股价连续翻转上升。。。

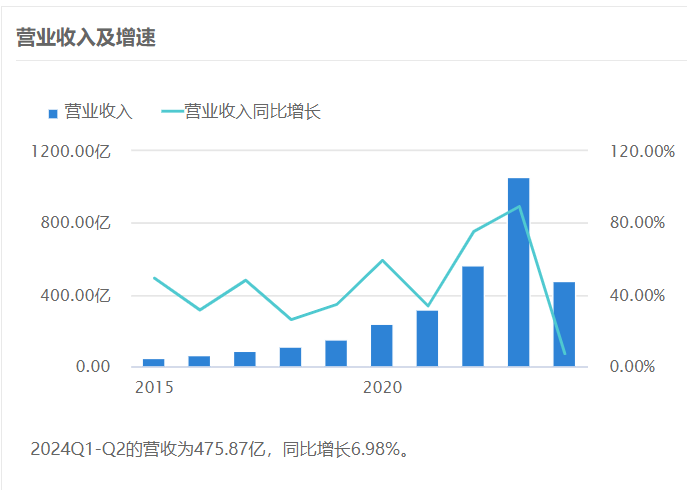

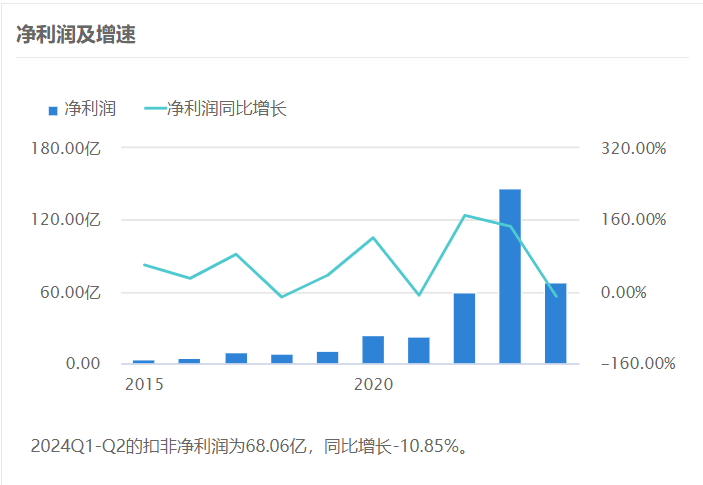

今年前六月,A股逆变器公司总体实现营收475.87亿,固定资产周转率为3.62次,存货周转率均值为3.73次。行业平均负债率为58%。

合计的逆变器A股净利润近70个亿,同比增长略有下降。

本次能源一号会从多个维度对目前逆变器市场的变化作出理性分析,用数据、业务表现等来揭示现有逆变器业务的表现状况,制作成十个排行细分榜系列。

二季度营收、利润明显回升

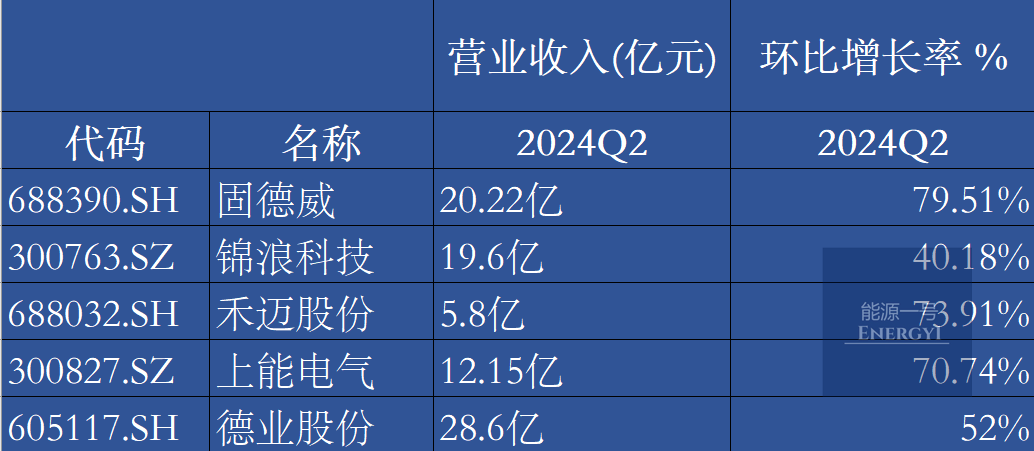

公司角度来看,今年二季度,逆变器板块营收大涨,回血速度极快。

二季度,各家公司的利润环比也有所上涨,其中锦浪的归母净利环比大增15.36倍。

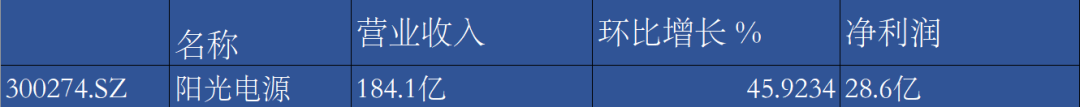

阳光电源继续出货和业绩强势提升,二季度营收进入184亿元总量,环比增长近46%。

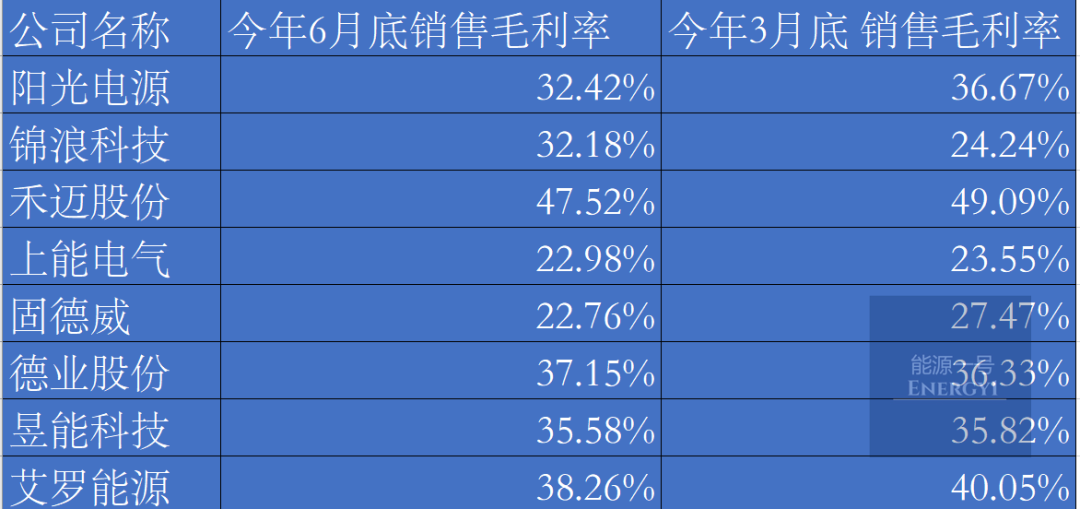

毛利率表现:

各家公司的毛利率,截至3月底、6月底有所变化。

并网逆变器

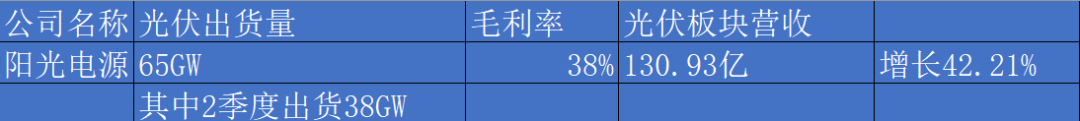

在细分产业上,阳光电源的数据惊艳,其中上半年光伏并网逆变器出货量高达65GW,一骑绝尘。该板块的毛利率也保持在了较高水准。

分布式厂商的光伏并网逆变器收入营收,同样持续进行中。

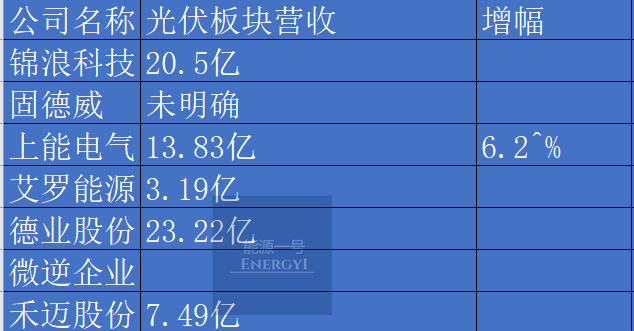

储能板块

基本上所有公司都开了储能赛道,且在2024年上半年有所斩获。

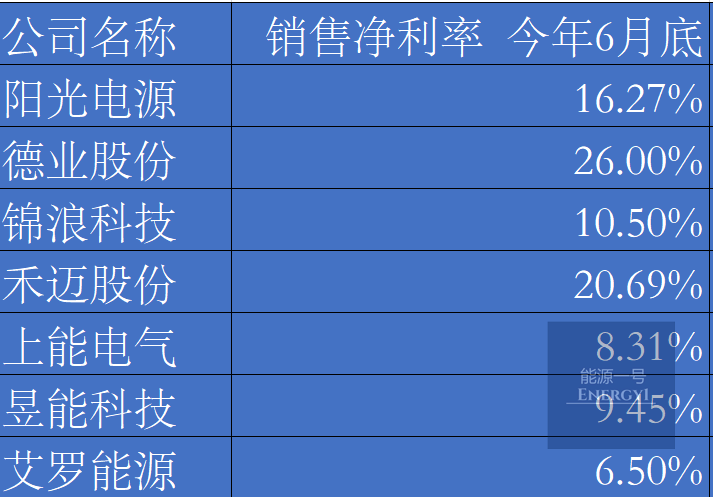

销售净利润率:

存货周转率:

固资周转率:

应收账款周转率

股市表现

近一个月以来,上能电气涨幅最高,达到 8.89%。同时近一个季度以来,上能、阳光和锦浪分别上涨30.21%、9.26%和7.38%,它们位居涨幅榜前列。(下图为上能K线走势)

阳光电源:增加研发投入和市场业务开拓

2024上半年,阳光电源营业收入310亿元,同比增长8%,归母利润49.6亿,同比增长14%,盈利能力持续提升。

上半年企业研发费用14.8亿元,同比增长42%,公司在合肥、上海、南京、深圳、德国、荷兰设立六大研发中心,重点在电力电子技术、电网支撑技术、三电融合技术等领域加大创新力度,开展技术迭代和产品创新,打造品类全场景覆盖、质量稳定可靠、性价比领先的产品,产品竞争力持续提升。

具体到业务来看, 2024年上半年面向工商业发布了新一代大功率组串逆变器SG150CX-CN,以及首款微型逆变器系列。

储能业务收入略有下滑,主要是受发货及收入确认节奏影响,盈利能力继续保持。

财务方面重要科目变化情况:1、应收账款余额240亿,较年初增加29亿,主要是收入增长带来应收账款规模的增加;同时,上半年国内收入占比提升,国内客户付款周期一般比海外长,也导致本期应收账款的增加。

销售费用17.73亿,同比增长41.3%:主要是公司大力拓展海外业务,加大全球营销布局,销售团队规模扩大,人员增加,带来职工薪酬、股权激励以及相应的办公、差旅等费用增加。

几个重点关注问题:

1、公司中东地区大储中标份额较高,原因和持续度:一方面中东地区光储经济性好,资源条件好,光照时间长,度电成本低,储能需求较大,一方面公司长期布局中东地区,和大客户长期保持战略合作并具备技术、产品、品牌等优势,综合因素下,中东市场需求和公司份额快速增加。

2、储能应用领域有哪些关键需求推动其快速增长?储能市场规模是否存在天花板?储能需求场景比较多,比如光伏、风电与储能的耦合效应显著,随着新能源装机量的提升,配储比例在提升,配储时长也在增加,同时电网调峰需求和对构网能力要求提升,也会加大储能需求。用户侧场景也越来越多,传统高电价地区比如欧美,可以利用储能进行套利,储能需求还体现在工商业和户用等独立运行场景的领域,另外无电地区,比如矿山、海岛等,光储也已逐步具备较好的经济性,矿山市场的驱动因素也不仅在于电价优势,更重要的是企业的环保责任意识可以提升品牌形象和社会声誉。所以暂时还没有看到储能天花板,预计未来会保持较高增速。

3、现金流波动的原因是什么?上半年现金流同比减少约70亿,主要源于三个方面:一是去年利润大幅增长,今年上半年汇算清缴导致企业所得税大幅增加,另外上半年业务增加导致其他各项税费也有所增加,上半年税费同比增加约25亿;二是人力成本及业务费用上升,同比增加约15亿;三是上半年国内业务占比增加,而国内回款周期相对较长,造成回款同比减少约10亿。这些短期变化预计在下半年会有改善,公司会持续关注现金流情况。

锦浪科技:二季度营收利润环比表现持续高企

上半年营收33.5亿,归母净利3.5亿。公司第二季度营收和净利润表现都非常出色。其中二季度营收19.6亿,同比增加22.6%,环比增长40.2%。归母净利3.3亿,同比和环比分别增幅为9.5%和1536%。

逆变器业务方面,逆变器营收22.4亿,综合毛利率19.3%。其中并网逆变器毛利率18.5%,储能逆变器毛利率为27.6%。上半年逆变器销量为50.12万台,同比增长29%,环比增长40%。预计并网逆变器销量在47到48万台左右,储能逆变器3万台。其中二季度的逆变器方面,并网逆变器销量高达28万台左右,环比增长高达35%。

储能逆变器销量2到3万台,改善源于欧洲、亚非拉市场的增势继续。预计逆变器第三季度海外销量环比继续上扬30%。

华福证券指出,尽量科技第二季度的逆变器毛利率有明显改善。一方面是海外并网和储能逆变器接单了持续向好,海外的出货占比大幅提升,其中欧洲的毛利率显著高于国内毛利率水平。另外该公司的供应链管控实现优化,高价物料库存错配问题得到解决,费用也有所摊薄。

锦浪科技的新能源电力业务板块营收在上半年实现3亿元左右,毛利率高达54.3%。户用光伏发电系统营收7.8亿,同比大增40%。毛利率为61.2%。第二季度的户用光伏发电营收预计在6亿左右,环比翻倍增长,此其间的分布式业务发电旺季到来,电站受益明显。截至2024年上半年末,企业的分布式光伏电站累计并网装机容量1396.81MW,同比增长199%。

上能电气:净利大幅增长

2024年上半年,公司实现营业收入19.26亿元。其中,光伏逆变器业务实现营业收入13.83亿元,同比增长6.20%,主要系公司海外逆变器业务增加所致;储能双向变流器及系统集成产品业务实现营业收入5.07亿元,主要系储能系统集成业务减少所致。公司净利润1.61亿元,同比增长18.90%,主要系公司研发降本和海外市场业务增加所致。

今年第二季度,公司实现营收12.15亿,环比+70.7%,归母净利润1.10亿,环比+114.5%,毛利率22.6%,同比增加6%。

上半年企业海外收入4.7亿元,同比提升115%,收入占比24.7%,同比提升15%。

从产品端看,组串式逆变器覆盖3-350kW全功率段产品,集中式逆变器覆盖2500-8800kW功率段产品,满足各种应用场景的需求。储能产品包括集中式储能变流器、组串式储能变流器及储能集成系统,实现125~8000kW全功率段覆盖,可适用于发、输、配、户用侧及微电网等多应用场合。目前,储能PCS在北美市场已获多个百兆瓦级项目订单,后续中东、印度等市场储能需求有望放量,公司有望凭借多年耕坛的客户资源和品牌影响力进一步获得储能订单,贡献业绩增量。

主要问题1、请问2024年上半年上能电气在海外市场取得了哪些进展?公司目前已完成包括美国、欧洲、印度、中东、非洲、南美、东南亚、中亚等全球主要光伏市场的布局。2024年上半年海外市场业绩逐步放量,印度、中东市场业务有较大增长。

2、公司怎么看待光伏和储能市场的未来发展?光伏行业,在全球零碳目标持续推进的背景下,世界各国及区域组织相继出台各类措施鼓励光伏发展,今年以来多个新兴市场光伏装机需求迅速释放。根据中国光伏行业协会(CPIA)的乐观估计,2030年国内新增装机或将达到317GW,全球光伏新增装机或将达到587GW。同时,随着累计光伏装机规模的不断扩大,存量逆变器的更换需求也在逐年增加,光伏市场仍有较大的增长空间。

储能行业,随着全球范围内可再生能源比重的逐步提升,消纳问题需要通过配储得到解决。美国《通胀削减法案》(IRA)加强了ITC政策的力度,有利于储能的发展,储能基础税收抵免上升到30%,还有额外抵免10%-40%,提出独立储能可享受税收抵免,中东、印度、非洲、东南亚、南亚等新兴市场光照条件好,今年以来光伏装机容量不断上升,但电网基础较弱,未来这些市场大型储能的需求也将逐步放量。

3、公司储能的未来发展规划?未来,公司将持续提升大型储能业务的市场及产品竞争力,稳固国内大功率储能PCS市场地位,加速提升北美、中东非等海外市场的占有率;加快推进户用储能和工商业储能系统产品的市场推广,积极推进海内外市场的布局,实现储能业务全场景覆盖。

固德威:

2024年上半年营收31.48亿,毛利率22.8%。第二季度表现非常抢眼,其中营收20.22亿,环比增长79.5%。归母净利润环比增长117.3%,毛利率为20.1%。

固德威在上半年逆变器销量为27.9万台,同比下降34%。其中并网逆变器25.6万台,占比92%。储能逆变器2.3万台,占比8%。

境外逆变器销量为15.5万台,占比56%。境内逆变器12.3万台,占比44%。储能电池效率为131.86MWh,预计未来欧洲户储库存恢复合理水平后,新订单和排产会进一步增加。叠加公司加快新兴市场布局,公司业务会迅速转好。

上半年,固德威的户用系统出货为404MW,接近2023年全年的513MW水平。后续出货量的进一步提升,户用系统收入规模会增加。

禾迈股份:

2024年上半年实现营业收入90,750万元,归属于上市公司股东的净利润18,762万元,归属于上市公司股东的扣除非经常性损益的净利润18,479万元,基本每股收益1.52元/股。

市场关心的几个问题:

1、微型逆变器出货情况以及关于未来的展望?2024年上半年,公司微型逆变器及监控设备实现销售收入74,905万元,其中微型逆变器销量约61.42万台,监控设备销量约为14.44万台。微逆的出货情况二季度比一季度有所提升,基于公司产品优秀的产品力,对于未来微型逆变器市占率的提升保持比较乐观的态度。

2、微逆毛利率的趋势以及未来价格走势?目前公司微逆产品毛利率保持稳定。从长远来看,如果产品进入红海,毛利率会有所下降,公司将持续提升产品力、品牌力,优化技术方案,持续降本,力争保持较好的毛利率。

3、新上市的微型储能逆变器的销售情况以及公司未来规划?公司新推出的AC耦合微型储能新品—MS Micro Storage(MS-A2 系列)目前市场反响良好。这款微储新品能够100%兼容所有微逆且具备离网模式,安装很方便,只需要3秒,为已经配备阳台光伏系统的用户带来极大便利,同时此款产品可以实现动态电价调节,贴合用户需求。公司会大力推广此新品并且扩大我们的产品线,让阳台微储成为禾迈新的收入增长点。

4、禾迈对于产品未来的布局?公司始终坚持全球化发展的战略布局,在夯实海外市场的同时,积极布局国内市场,实现国内、海外“两条腿走路”同步发展的目标。产品方面形成光伏储能互补的产品体系,持续优化光伏产品线,提升效率和性能,并加大储能产品的研发,全面覆盖市场小中大功率需求。

5、关于研发费用增长的主要原因?公司的研发人员在持续增长,产品矩阵也在持续完善,我们不会吝啬于研发方面的投入,公司将始终坚持以技术创新为核心发展动力,以创新引领成长,打造新质生产力,致力于技术创新和产品优化。

艾罗能源:营收利润双双跳水

2024年1-6月,公司实现营业收入158,361.66万元,同比下降53.41%,净利润10,300.67万元,同比减少89.44%。市场开拓上,德国、捷克、意大利、巴基斯坦、乌克兰、印度等区域市场有销售。同时,公司在美国、日本市场与松下电器、夏普能源等合作顺利,实现产品销售。

2024年上半年研发费用2.38亿元,全年营业收入目标40亿。

海外市场:欧洲区销往捷克、德国、英国等欧洲地区,6月份销售额相较于4、5月有明显提升,7-8月有假期影响,目前在正常的恢复中。针对欧洲市场,公司一方面挖掘乌克兰、匈牙利等,另一方面是发掘欧洲市场的新的应用场景(工商业储能)。2024年1-6月,工商业储能销售收入不高,新产品刚刚开始形成销售,预计Q3开始形成一定销售规模。

(上图为推广位)

(上图为推广位)

能源一号独家,转载请联系后台,得到允许后使用。

想要第一时间看到我们的推送,请点文章下方的「星标+在看」!

星标只需3步超级简单:点击标题下面的「能源一号」字体 → 再点右上角「三个点」 → 选择「设为星标」或「置顶公众号」,like this 就OK啦↓

看完文章后,随手点一下「在看」,就能让更多人看到能源一号的文章啦。

Nengyuanyihao@126.com

本文作者可以追加内容哦 !