天天财经讯,近日,湖南省联合产权交易所在官网披露一则有关湖南银行股份有限公司(下称湖南银行)股份转让意向方征集公告:湖南银行拟公开转让2.1亿股份,这是该行首次出现大笔股权转让。

湖南银行前身为成立于2010年的华融湘江银行。两年前,中国华融(现更名为中信金融资产)为剥离非主业资产挂牌转让华融湘江银行,2023年2月,华融湘江银行正式揭牌更名为湖南银行。

改制后湖南银行作为湖南省首家省级城商行被寄予厚望。虽实现“新生”,但湖南银行今年还因为历史遗留和现存问题遭到处罚。

湖南银行至少8亿元股权找下家

此次转让公告里并未公布挂牌价格,也未透露转让方的任何信息。

结合一些可参考信息看,2022年6月,湖南财信金融控股集团有限公司和中央汇金投资有限责任公司组成联合体,受让中国华融所持原华融湘江银行31.41亿股股份,转让总价为119.81亿元,相当于3.81元/股。若以此粗算,湖南银行此次转让的股份价值约为8亿元。

截至今年上半年末,湖南银行资产总额5422.50亿元,负债总额5022.86亿元,净资产399.64亿元,每股净资产5.16亿元。若以每股净资产计算,2.1亿股股份价值则为10.84亿元。

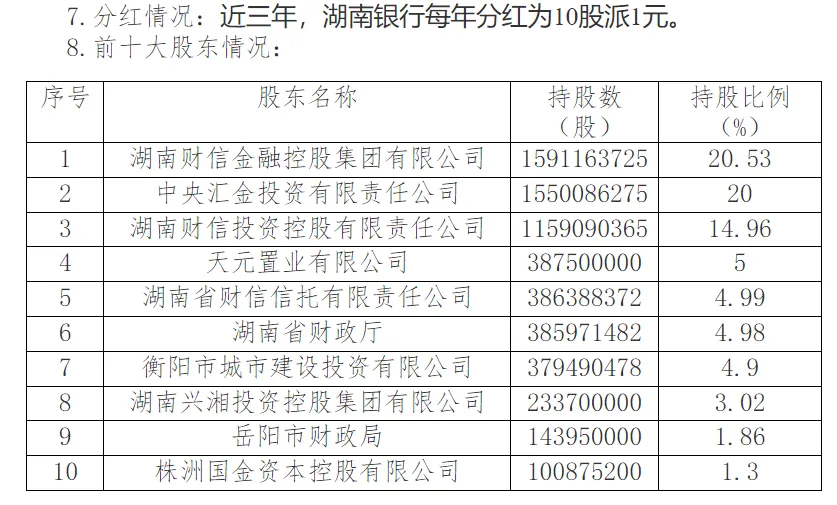

此次股份转让占湖南银行总股本的2.7%,如若转让成功,受让方将跻身前十大股东行列。

值得注意的是,在阿里拍卖平台上,8月1日-9月30日有千余笔中小银行股权正在进行或即将拍卖。有银行7折甩卖股权,部分银行股权甚至打出了1元起拍的价格,其中就包含湖南银行。

截止发稿,有5000股湖南银行自然人原始股权正在阿里拍卖平台上进行拍卖,截止日期为9月9日20时00分,起拍价为2.9万元,不过至发稿仍无人报名。

此外,本月15日和17日还有两场涉及湖南银行的股权拍卖,起拍价均为1元,目前也均无人报名。

业内人士分析认为,中小银行股权频频被拍卖成常态,主要受股东资金需求、银行业绩预期欠佳以及央、国企加速清理旗下所持金融机构股权等多重因素影响。“中小银行股权拍卖面临的问题反映出其背后公司治理不健全,管理体制不完善,风险防控不到位,也可能存在股权结构不合理或者过度分散等问题。”

更名后首份年报未及预期

2023年2月,在该行的揭牌仪式上,湖南省省委副书记、省长毛伟明曾表示:“力争今年资产规模突破5000亿元,贷款余额突破3000亿元,不良贷款额度和比率实现‘双下降’;力争5年内资产规模突破7500亿元,存贷款余额分别突破5000亿元、4500亿元,各项经营指标排名进入全国城商股份银行20强,成为上市银行。”

今年4月末,湖南银行正式对外披露了揭牌后的第一个完整会计年度业绩报告。

去年全年,湖南银行实现营业收入114亿元,同比增长4.32%;实现净利润33.03亿元,同比增长7.01%。资产总额达到5031.16亿元,较上年末增长12.12%;贷款总额2845.8亿元,较上年末增长9.44%;存款总额3060.97亿元,较上年末增长14.54%。

可以看出,湖南银行去年资产扩表明显、营收和净利核心业绩指标都实现了不错的增长。

需注意的是,湖南银行之所以能够在营收端保持增长态势,主要依仗于非息收入下的投资收益和公允价值变动收益的拉动:投资收益14.34亿元,同比增长31.76%;公允价值变动收益由2022年的-1.76亿元顺利扭亏为盈,达到了5.57亿元,同比大涨415.55%。

但作为该行营收支柱的利息净收入却下降。年报显示,去年湖南银行全年取得利息收入188.22亿元,同比小幅缩减1.62%。而利息支出达到99.59亿元,同比上涨1.1%。最终使得该行利息净收入为88.63亿元,较上年末下降4.51%,对总营收的贡献占比从2022年的84.93%下降至77.75%。

除了利息净收入,该行的手续费及佣金净收入也出现下滑,2023年仅实现5.26亿元收益,同比减少14.92%。不过由于湖南银行的中间收入业务发展较为缓慢,手续费及佣金净收入在总营收中仅在5%左右,所以该项指标变动对整体营收所产生的影响并不算大。

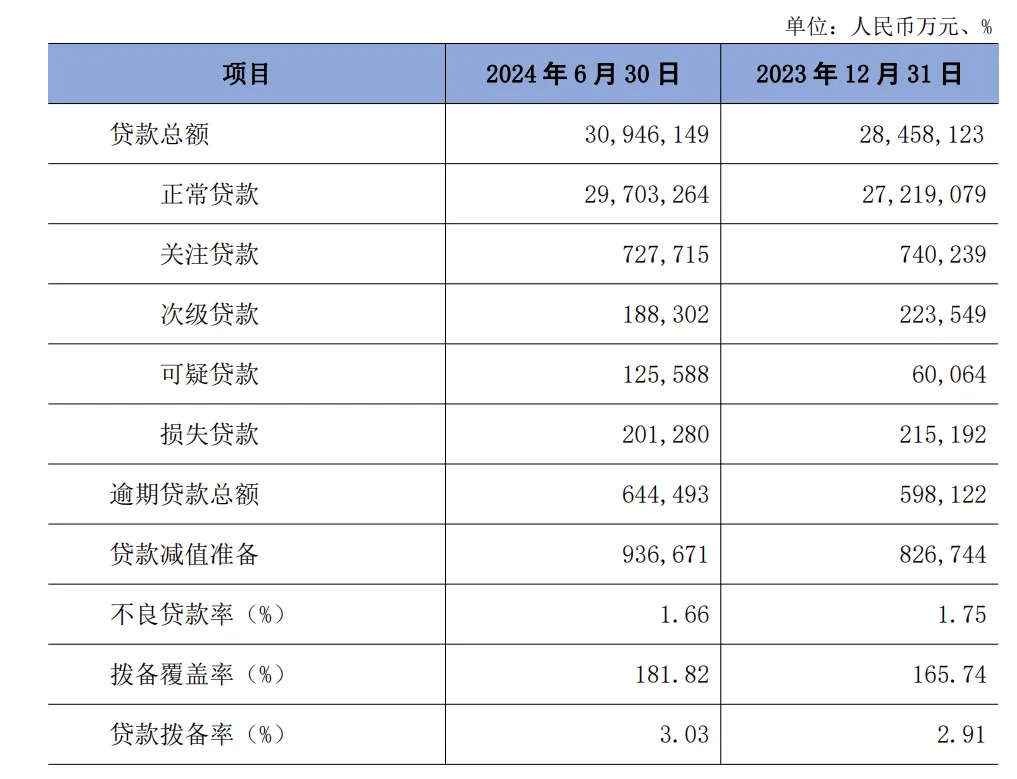

年报显示,湖南银行不良贷款率压降0.14个百分点至1.75%,但不良贷款达49.88亿元,较去年上涨0.76亿元。在同省城商行中,同在湖南省的长沙银行,截至2023年末不良贷款率降至1.15%,低于湖南银行0.6个百分点。即湖南银行1.75%的不良贷款率,与大部分上市银行相比仍然存在较大的优化空间。

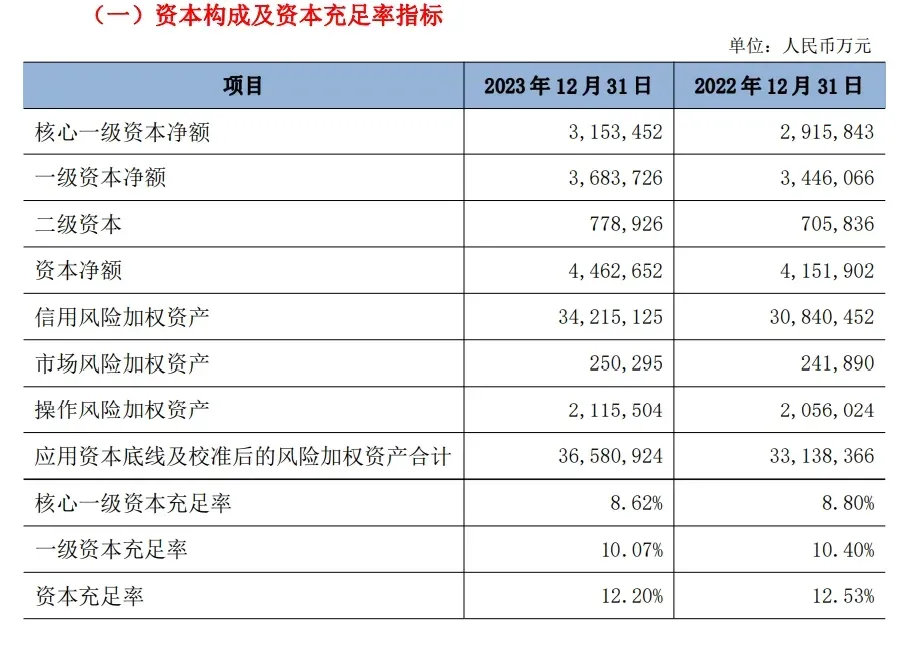

资本充足率指标方面,湖南银行的资本充足率、一级资本充足率、核心一级资本充足率分别为12.20%、10.07%、8.62%,三项指标均低于2022年末的同期数据。

以上喜忧参半的情况,同样延续到了今年上半年。今年前六个月湖南银行实现营业收入60.09亿元,净利润为19.95亿元,同比分别增长2.02%、5.07%。

从营业收入构成来看,其利息净收入仍有所下降,上半年为40.23亿元,较去年同期46.03亿元减少12.6%。

资产质量方面,不良贷款余额51.52亿元,不良贷款率1.66%,与上年末相比仅微降0.09个百分点;拨备覆盖率为181.82%。同比提升16.08个百分点。

这些数据表明,湖南银行在资产质量方面依然面临压力,尤其是不良贷款的高企可能对其未来发展构成威胁。

内控问题需关注

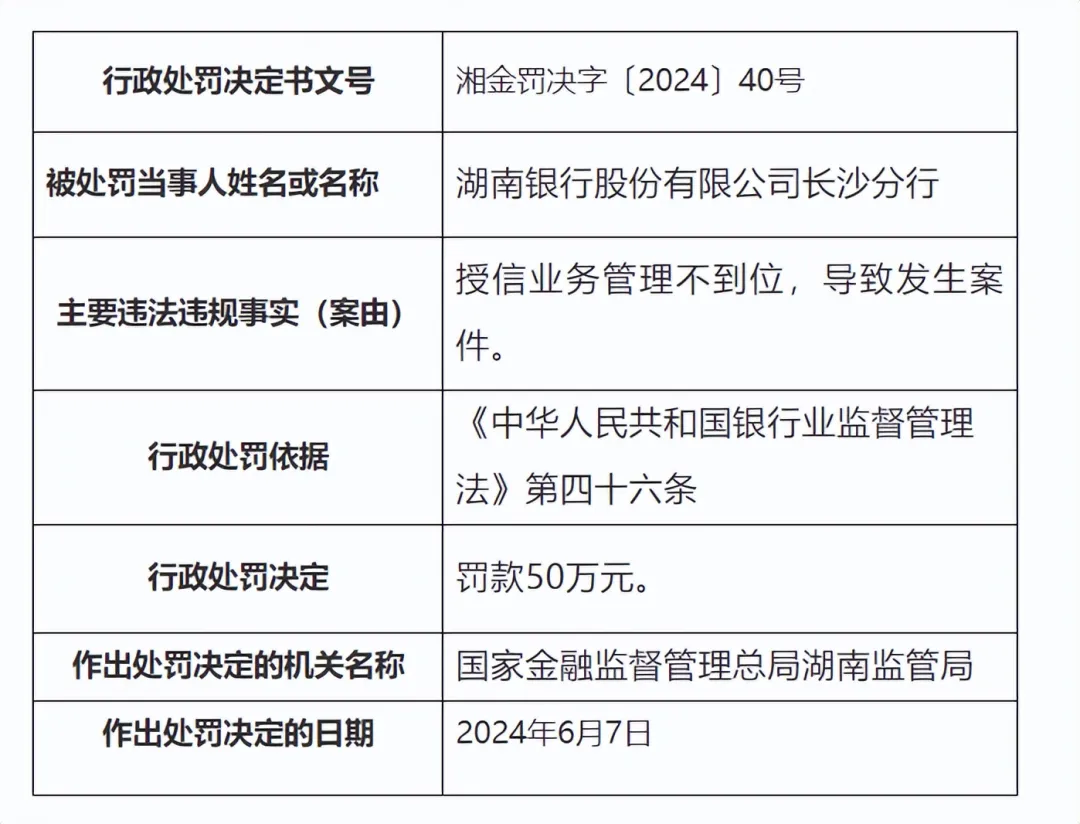

据不完全统计,湖南银行自正式更名以来累计收到十余张罚单,合计罚款金额近900万元,其中不乏百万级罚款。这些罚单无一例外皆与湖南银行信贷管理不到位、员工异常行为排查不到位等有关。

今年6月7日,该行长沙分行因“授信业务管理不到位,导致发生案件”被罚款50万元。常德分行因“授信业务管理不到位,导致发生重大案件”被罚款200万元。

上述处罚发生在华融湘江银行时期。另一张罚单显示原华融湘江银行常德分行行长、长沙分行行长张建国对两家分行授信业务管理不到位导致发生案件负直接责任,被禁止从事银行业工作终身。

可查信息显示,据法院审理,2006年-2019年,张建国担任中信银行长沙岳麓山支行行长,华融湘江银行长沙分行副行长、常德分行行长、长沙分行行长、总行副行长、常务副行长期间,在贷款审批、资金发放、不良资产处置等方面谋取利益,收受他人所送财物共计折合406.32万元。2011年-2014年,张建国担任华融湘江银行常德分行行长、长沙分行行长期间,违法发放贷款共计1.67亿元,造成损失2407.37万元。

2019年7月,张建国涉嫌严重违纪违法被查;2020年4月,检方以涉嫌受贿罪、违法发放贷款罪对张建国做出逮捕决定。2021年1月,张建国案公开宣判,犯受贿罪,判处有期徒刑10年2个月,处罚金70万元;犯违法发放贷款罪,判处有期徒刑8年,处罚金10万元。数罪并罚,决定执行有期徒刑15年,并处罚金80万元。

5月24日,据“廉洁湘潭”发布消息,湖南银行总行营业部副总经理刘旭华因涉嫌严重违纪违法,经湖南省纪委监委指定管辖,目前正接受湘潭市纪委监委纪律审查和监察调查。刘旭华在华融湘江银行及湖南银行工作多年,曾任华融湘江银行长沙分行行长助理、副行长、总行营业部副总经理,系华融湘江银行更名湖南银行后,该行首位被查的干部。

6月24日,湖南银行发布了《省委第七巡视组向湖南银行党委反馈巡视情况》文章。据该文章,省委第七巡视组巡视发现了湖南银行一些问题,主要是:制度执行不够严格,贷后核查等不够到位;党风廉政建设推进不够有力,存在“金融特殊论”等问题;坚守主责有差距,服务实体经济有短板;干部队伍建设统筹谋划不足,执行选人用人制度不够严格,基层党建存在薄弱环节。

对此,湖南银行党委书记、董事长黄卫忠表示,湖南银行党委诚恳接受省委巡视反馈意见,照单全收、坚决整改。

早在华融湘江银行成立时,该行就曾经提出“五年三步走”的发展战略。根据规划2014年-2015年是该行全面赶超、实现上市阶段。在董事长黄卫忠和行长周晖的带领下,被寄予厚望的湖南银行整体业绩喜忧参半,背后经营压力难掩,经营合规性还需进一步改善。在多项经营指标出现明显优化前,湖南银行的IPO计划任重道远。

本文作者可以追加内容哦 !