随着港股中报季落幕,部分公司财报利好效果持续发酵。

9月9日,蔚来收报38.55港元,涨幅高达13.05%。消息面上,蔚来集团近日披露了2024年第二季度未经审计业绩报告。数据显示,二季度营收174.5亿元(人民币,下同),同比增长98.9%;交付量5.74万台,同比增长143.9%。

相对于一季度销量的滑落,蔚来第二季度销量表现上演了翻盘剧本,也许是这份惊喜给了投资者看多信心。

问题是,蔚来能否延续这股增势?

千亿亏损中前进,从卖车到换电站样样高投入

这个问题换一种说法就是,如何评价蔚来长期投资价值。关键在于综合考虑公司的可持续经营能力、规模增速以及市场空间等。

首先,可持续性经营是重中之重。毕竟,守得云开见月明,前提是要“守”得到。

尽管截至2024年6月30日,蔚来现金及现金等价物、受限制现金、短期投资及长期定期存款等还高达416亿元,但是其现金流始终是投资者担忧的因素。

销量大涨并不能掩盖蔚来持续高亏损的问题。从2018年至今年上半年,蔚来累计净亏损已超过960亿元。

近千亿亏损背后,是营收增长没能覆盖成本增长。

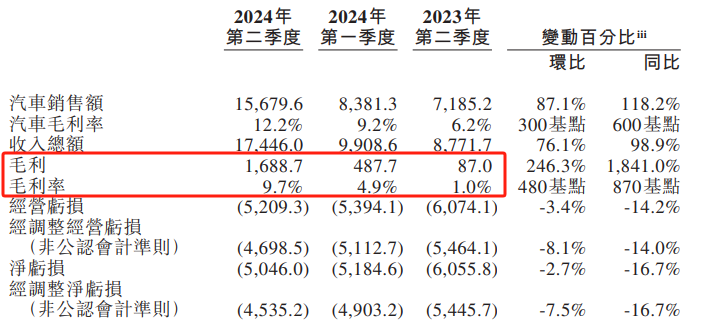

尽管第二季度销量飙涨,但是蔚来整个上半年的利润表现较去年同期没有显著改善。就第二季度而言,公司净亏损仍然高达50.46亿元,相较于汽车销售额118.2%的同比增长,亏损同比仅收窄16.7%。

导致这一现象的原因有很多,比如汽车业务各项费用居高不下、补能网络建设高投入低产出等等。

作为定位高端的汽车品牌,蔚来主攻30万元以上价格带,按理说营收能力较强,但是维持这一定位也导致种种费用高企。二季度,蔚来的销售和行政费用达到37.57亿元,环比一季度增长25.38%;研发费用为32.185亿元,较第一季度增长12.4%。

这种开支对于蔚来来说应该算是“阶段性刚性开支”,即为了品牌建设、产品促销、销售网络持续刚性成长,不得不投入的资金。

可以预见的是,随着蔚来推出第二品牌乐道,首批新增门店105家,这种刚性开支仍将保持较高的水平。

除了汽车业务的开支,蔚来持续高亏损的原因显然也离不开补能网络的建设。

目前,主流车企都有布局补能网络,但蔚来在建设充电站的同时,还是全国布局换电站最多的汽车品牌。蔚来车主既可以选择充电服务,也可以选择换电服务,多元化的服务项目显著提升用户体验,也意味着多了一笔开支。

这笔开支是巨大的。蔚来汽车总裁秦力洪曾表示,换电站单站成本约为300万元。而截至9月8日,蔚来已在全国布局换电站2508座。按这个来算笔账,公司在换电站建设上的固定成本投入已高达75.24亿元。这还没有算上后期运营的各项成本。

蔚来还计划在明年上半年前实现“加电县县通”,每个县都配备蔚来充电站。也就是说蔚来在基建方面仍将保持高投入。

在投资中,确定性决定胜率,而补能网络建设高投入,不确定因素太多。为了分担风险,蔚来发布了“加电合伙人”计划,显然也是希望以更低的投资成本实现补能体系建设。

不过,相比“节流”,“开源”才是关键。在此前的财报会议上,蔚来董事长、CEO李斌曾提到,3万月销量、20%毛利率,蔚来本品牌就能实现盈利。

就眼下这份财报来看,蔚来主品牌距离这两个数据还有较大差距。对此,蔚来首先将进一步提升汽车销售的毛利率视作重点。李斌此前提到:“从6月开始,我们会重点调整产品结构,增加一线高毛利率产品的投放比率,收窄短期促销的政策。”

当下把毛利率视作重点,或许也意味着蔚来对于主品牌3万月销量的目标更加长远。毕竟,30万元以上的产品,销量爆发并不容易。

也正因如此,蔚来正在将规模增长的希望寄托于新的品牌上。

多品牌发展策略会是增长新引擎吗?

规模增速是蔚来扭亏为盈的关键。

汽车产业规模效应还是很显著的。规模上去了,有望摊薄研发、管理等成本,进而提高整个蔚来集团的盈利能力。

要实现规模高增长,多品牌策略是个不错的选择。传统车企打造品牌矩阵是传统艺能了,新能源车企中,比亚迪也推出了仰望、方程豹这样的高端新能源汽车品牌。

不过,相比通过子品牌冲“高”的比亚迪,蔚来显然更希望以价换量。李斌此前曾表示,蔚来品牌将继续聚焦于保持较高的毛利率,确保公司的盈利能力,第二品牌新产品线将主要承担销量增长任务,在早期阶段,产品销量的优先级高于毛利率。

换句话说,蔚来的多品牌策略主要是推出价位更低,性价比更高的车型,也算一种变相的降价。

向“下”冲量的思路没问题。同样困于销量掉队的小鹏汽车,通过推出子品牌MONA,把纯电轿跑价格打到15万元以下,成功吃到了汽车技术降本的红利。据悉,小鹏MONA M03上市52分钟,大定数量破万;上市48小时,大定量超过3万台。

问题是,蔚来的第二品牌乐道定价策略给人一种上不上下不下的感觉。

该品牌首款产品乐道L60预售价为21.99万元起,定位为纯电动中型SUV,显然瞄准了主流家庭市场。

价格发布后,对比特斯拉Model Y,不少人说乐道L60性价比优势明显,但只要再环顾一圈市场,就会发现这一价格带、这一定位,已经有全新智己LS6,阿维塔07,极氪7X等一众产品。

20万元-30万元的价格带本身也是最卷的市场,市场竞争远超蔚来汽车主品牌30万元以上价格带的市场。作为一个新品牌,乐道能否在内卷中杀出重围尚未可知。

对此,李斌提到过对于乐道的预期:乐道L60的供应链按照今年月交付1万辆准备,希望在明年能达到月交付2万辆。

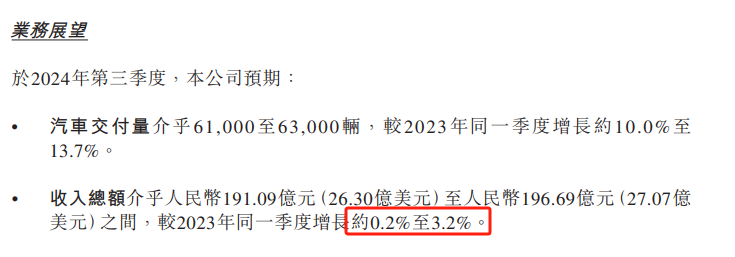

结合蔚来的整体业务展望,公司对于乐道带动销量增长的目标还是较高的。不过,在激烈的竞争中,蔚来显然也对新品牌带动收入增长的预期不高。于2024年第三季度,蔚来预期:汽车交付量介乎61000至63000辆之间,同比增长约10.0%至13.7%;收入总额介乎191.09亿元至196.69亿元之间,同比增长约0.2%至3.2%。

乐道月交付1万辆的目标下,整体收入却几乎增长停滞,再结合“产品销量的优先级高于毛利率”的说法,该品牌短时间内可能无法成为蔚来业绩增长的重要引擎。

相较比亚迪冲击高端提升利润空间,小鹏汽车以极致性价比求仁得仁,蔚来子品牌这直面主流价格带、最“卷”战场的发展路线,多少有点迷。

结语

飙涨的股价背后,蔚来是成长型投资机会吗?

较高的产品力、卓越的补能体验,蔚来优点众所周知。不过,决定长期投资价值的关键还是更直接的指标:盈利能力、规模增速、市场空间等。

市场空间自然是广阔的。新能源汽车行业目前处于成长阶段,维持着较高的市场增速。根据中国汽车工业协会数据,2024年1月至6月,我国新能源汽车产销量分别达492.9万辆和494.4万辆,同比分别增长30.1%和32%,市场占有率达35.2%。

但是,蔚来的盈利能力和规模增速却饱含不确定性因素。

盈利能力方面,高营销费用和高成本建补能网络,导致公司盈利能力存疑。同时,其他主流车企没有跟进换电方案,本身也让人担忧其长期价值。

要知道,特斯拉早在2013年就展示过换电技术,但是最终却放弃了落地这一技术,专注于超充技术的发展。因为纵观历史,长期来看,“技术进步”取代“折中方案”是必然趋势。

尽管蔚来发文表示:“超快充技术发展这么快换电马上就要被淘汰了?——错!”但是质疑本身就是一种答案——拼多多创始人黄峥早年提到与巴菲特的交流,提到“巴菲特让我意识到简单和常识的力量。”好和不好,有时候你用平常心去看,是显而易见的,如果它不显而易见,说明它还不够好。

图源:蔚来微信公众号

此外,在规模增速方面,子品牌乐道能否达到预期,也是决定公司股价走势的重要因素。

除了9月底交付的乐道L60,蔚来还预计于明年交付第三品牌萤火虫。对于蔚来来说,这些子品牌的推出是继主品牌第一次交付、发力换电技术之后,又一个关键节点。

蔚来的未来有多少想象空间?让我们期待这些不确定性能否变成某种确定性。

本文作者可以追加内容哦 !