——美联储降息后,海外资产配置也应该有所变化

9月6日在一份令人失望的美国就业报告发布后,美股又出现了大跌,从周线上看,纳指已连跌两周,本周累跌5.77%,创2022年1月以来最大单周跌幅。全球股市跟着回调。

虽说美联储降息是板上钉钉的事情,但是降息力度多大?美国经济衰退幅度有多大?都还存在不确定性。比较确定的是海外市场会有所变化。

那么美联储降息后,海外资产配置应该如何调整呢?本文尝试探讨几个方向。

一、美股,关注小盘股

一般来说,当利率降低时,企业的融资成本下降,有助于企业投资和扩张,从而推动经济增长,对股市等产生积极影响。

但是往往是在经济不好时,央行才会降息去刺激经济,而经济不好的时候,股市往往又会表现更差。

那么降息后,美股究竟会表现更好还是更差?存在不确定性。毕竟降息发挥作用需要一段时间,而如果经济下行较快,股市可能先行下跌。

目前来看,美联储此次更多是属于“预防性降息”,进一步降息幅度取决于经济衰退是软着陆还是硬着陆。

博时基金多元资产管理一部总经理郑铮认为,目前美国经济数据没有明显指向衰退,考虑到强劲的基本面数据,衰退风险可控,美股表现仍然值得期待。

广发资产配置团队戴康认为,美股现在估值也不算特别高,没有大幅泡沫:结合几大指标来对比本轮和2000年科网泡沫的情形,虽然大部分指标具有一定相似之处,但本轮或许并非“极致泡沫”,可以相对乐观一点。(1)本轮指数层面上涨程度远不及“科网泡沫”;(2)本轮科技VS非科技估值的分化程度远不及“科网泡沫”,更多是依靠科技股VS非科技股的盈利优势所驱动;(3)投资者情绪来看,当前市场狂热程度显著低于科网泡沫同期。

综上,美股或许依旧值得配置一些,只是结构上或许可以调整一下。相比之前表现优秀的七巨头和纳指100,有些大佬认为降息后以罗素2000为代表的小盘股可能会表现较好。

嘉实美国成长基金经理张自力:从历史规律来看,在利率等金融条件进入更加宽松的环境时,企业融资约束边际放松,相对利好对利率更为敏感的成长股和小盘股。

美股小盘股明星基金经理查克·罗伊斯:小盘股和大盘股之间的估值差距接近25年来的最低点,预计今明两年小盘股的盈利增速将快于大盘股。今天的超大盘科技股更像20世纪70年代末的“漂亮50”,1973年4月“漂亮50”见顶后,小盘股开始起飞,从历史上看,这样的轮动周期会持续10年。

此外,他认为大选也有利于小盘股:复杂的政治局势给股市注入了波动性,波动对小盘股有利。回顾过去10次大选,大选结束后的第一年小盘股的表现都非常好,无论选举结果如何。

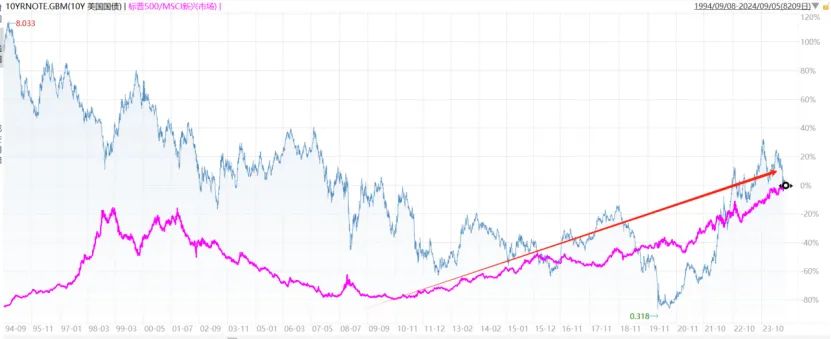

不过根据我的研究,长期来看,纳指100几乎稳定跑赢罗素2000(美股小盘),轮动现象不明显,下图是近30来纳指100/罗素2000

不过最近这两年,纳指100似乎跑赢的有点太多了,上图可见,大幅偏离了趋势线。这固然有科技龙头盈利能力强的因素,但我觉得多多少少也有点市场风格的因素。

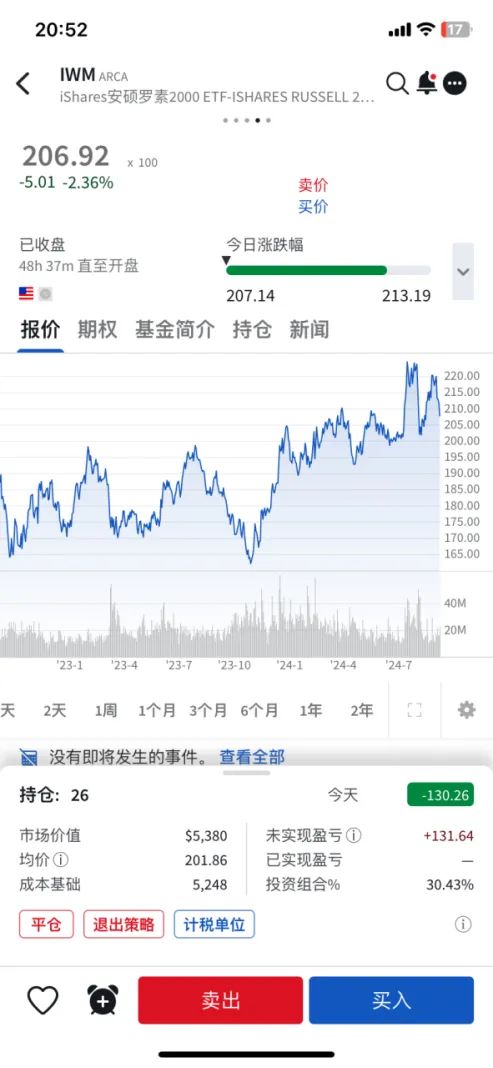

所以我个人目前配置了一点罗素2000ETF(IWM),看看后续风格会不会均值回归一些。

国内没法配置罗素2000,可以考虑大成标普500等权重(096001),由于是等权分配比例,市值分布天然会偏向小盘股。这只基金是目前国内能买到的比较偏小盘股的美股基金了。

二、其他国家股市,关注新兴市场

长期来看,纳指100更是稳定跑赢全球,下图是近30来纳指100/MSCI全球,跑赢趋势也是很稳定的

所以很多人也觉得,海外市场配置美股就行了。

但是这毕竟是30年,短期来看,美股也总是会有个2-3年跑输其他海外市场。如果能规避一下,也是极好的。

不过,美国作为全球最大的经济体,其经济走势对全球经济有着重要的影响。如果美国经济不好,全球经济大概率也不好,其他股市也好不到哪去。

欧洲股市估值低一些,下行风险可能小一些。摩根基金国际投资部总监张军认为,欧洲股市的估值折扣使得欧洲股票市场可以提供相对美股同样质量和增长水平的较高性价比的投资选择。经济软着陆可能有利于欧洲和新兴市场,而在经济更大幅度下滑的情况下,英国市场更具防御性的特征又可能会脱颖而出。

一般认为,在美联储降息周期,资金会外流到非美市场,特别是新兴市场。

张军指出,预计新兴市场与发达市场的GDP增长差距在2024年达到2.7%,高于2023年的0.6%;而当前全球投资人在新兴市场股票的配置约为5.2%,这一配置比率的20年平均值在8.4%的水平,如果全球投资人开始增配新兴市场股票到8.4%的平均水平,将有机会新增约9920亿美元的资金流入,或约占当前新兴市场总资产规模的62%。当前,新兴市场较发达市场的预期市盈率折价34%,而历史平均折价率为24%;市净率折价48%,而历史平均折价率为24%。

张军分别管理了摩根全球新兴市场(378006)和摩根欧洲动力策略6282),可惜这两个基金限购都比较厉害。

我自己是配置了天弘越南市场股票(008763),还配置了一点沙特ETF(KSA)和印度ETF(EPI),另外投资者也可以关注东南亚科技ETF(513730)

不过从趋势来看,美股跑赢新兴市场指数已经15年了,目前暂时看不到明显的跑输趋势,投资者不妨再等等进一步的趋势,下图是近30年的,标普500/MSCI新兴市场

三、国内股市,关注港股

中国也是属于新兴市场,理论上也受益于美联储降息,不过目前决定国内股市走势的关键,是我们自己的经济情况,经济不好,股市难起。

最近美国银行、瑞银、摩根大通、野村等国际投行纷纷下调了中国今年的GDP增长预测,普遍在4.6%-4.8%之间,也就意味着他们认为中国今年完不成5%的目标,他们甚至还下调了明后年的中国增长预期。

瑞银首席中国经济学家汪涛指出,中国楼市至今仍未触底,房地产活动走弱对整体经济的拖累比原先预期来得更大,低迷的消费将抵消出口增长对经济的贡献。

富国基金首席策略分析师马全胜也认为,A股港股估值偏低,进一步下行风险或相对有限。降息可以缓解外围流动性压力,但向上的趋势性变化需要进一步看向国内经济和预期的改善情况。

马全胜指出,1990年以来美联储六轮降息周期中,美债等资产在降息前表现强,港股、美股、黄金降息后表现好,新兴市场表现好于发达市场。

相对来说,国内我更倾向于配置港股,因为港股估值更低,作为离岸市场,更受益于流动性改善。我自己的国内权益仓位,有40%以上放在港股。

四、其他资产,关注美债、黄金

1、商品

总体来看,商品的价格走势与经济状况正相关,经济形势良好时,消费需求增加,商品的价格上涨;经济衰退时,商品的价格通常会下跌。具体来说,不同商品的价格受到供需关系等多种因素的影响,与降息的关系较弱。

2、债券

当美联储降息的情况时,美国债券价格往往上涨,这种确定性比较强,这也是近期美债受到追捧的原因。美元债基金很多,这里就不介绍了。

此外,美国降息也为其他国家降息打开了降息空间,其他国家的债券,包括中国债券也可能表现较好。

瑞银也表示看好亚洲债,特别是印尼、韩国、印度等国的长久期债券。相关基金有南方亚洲美元债(002400)等

3、黄金

美国利率和黄金是负相关的,一般情况是,美联储降息,黄金上涨。不过黄金价格的变动还会受到避险需求、供需关系、央行购金等多种因素的影响。

近几年,地缘政治因素和央行购金对金价产生了更大影响,美债利率上升的过程中,黄金也在上涨。近几个月,中国央行停止了购金,金价还是在涨。

也有些人认为,由于美联储降息是预期之内的事,因此黄金上涨是属于提前抢跑,降息落地后黄金可能存在回调。不过长期来看,很多大佬还是看好黄金的。

结语:降息或许会让A股的压力小一些,但对于全球资产配置来说,降息可能增加了诸多不确定性和风险。

说实话,以上建议的方向,我也觉得心里没底,海外市场太难判断了,这方面我还是不太懂。

我自己现在的新增资金,越来越倾向于配置海外股票精选,让专业人士帮我去把握风格切换和资产切换。

我是每个月定投2000元,海外股票精选最近也调仓了,减仓了美股,加仓了美债、黄金和新兴市场,大致跟我上面介绍的思路差不多。

这个投顾在『天天基金』上面就可以买,在搜索栏搜索“海外股票精选”

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

关联阅读:

$天弘越南市场股票(QDII)A(OTCFUND|008763)$$摩根海外稳健配置混合(QDII-FOF)人民币A(OTCFUND|017970)$$大成标普500等权重指数(QDII)A人民币(OTCFUND|096001)$

本文作者可以追加内容哦 !