社区中随处可见的智能快递柜,即将捧出一个IPO。

近日,丰巢控股有限公司(下称“丰巢控股”或“丰巢”)正式向港交所递交了招股书,华泰国际担任其独家保荐人。这将是继顺丰控股、顺丰房托、嘉里物流、顺丰同城之后,“顺丰系”及其实控人王卫手下的第五个上市公司。

回想2024年年初,丰巢控股还曾一度陷入“撤柜”危机,引发了不少关于快递新规下智能快件箱、快递服务站等末端服务设施未来发展的担忧。如今的丰巢,已经迈过了上市门槛,走入资本的聚光灯下。

诚然,快递行业正迎来新一轮的上市潮,但前有极兔速递调低港股募资规模,后有阿里巴巴主动叫停菜鸟分拆上市计划,叠加行业政策监管趋严等因素,丰巢能否顺利叩开港交所的大门,仍有待市场考察。

一、深入物流赛道,资本分家归属顺丰

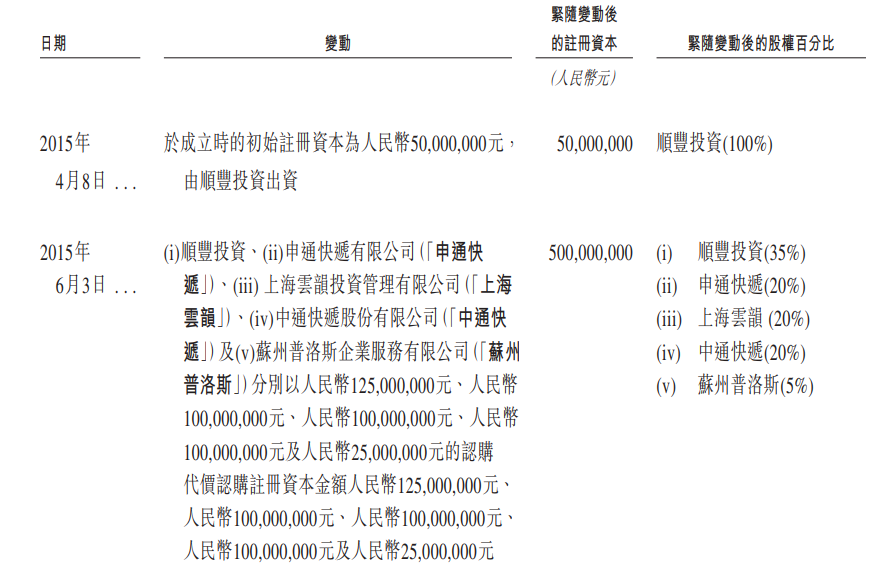

公开信息显示,丰巢诞生于2015年,由顺丰、申通、韵达、中通和普洛斯五大物流巨头共同投资5亿元成立,致力于以智能快递柜模式为物流交付的“最后一公里”配送难题提供解决方案。

起初,顺丰持有丰巢35%的股份,申通、韵达、中通分别持股20%,普洛斯持股5%。上述五家公司共同运营丰巢,很快帮助其完成了5亿元的增资和25亿元的A轮融资,累计入柜包裹数量也于2017年突破10亿,发展势头迅猛。

也是在2017年中期,菜鸟与顺丰爆发了“物流数据接口”之争。虽然在有关部门的调停下争端很快被化解,二者也恢复了业务合作,但物流末端服务行业的竞争已是暗流涌动,这场风波也被外界视为丰巢股权变更的导火索。

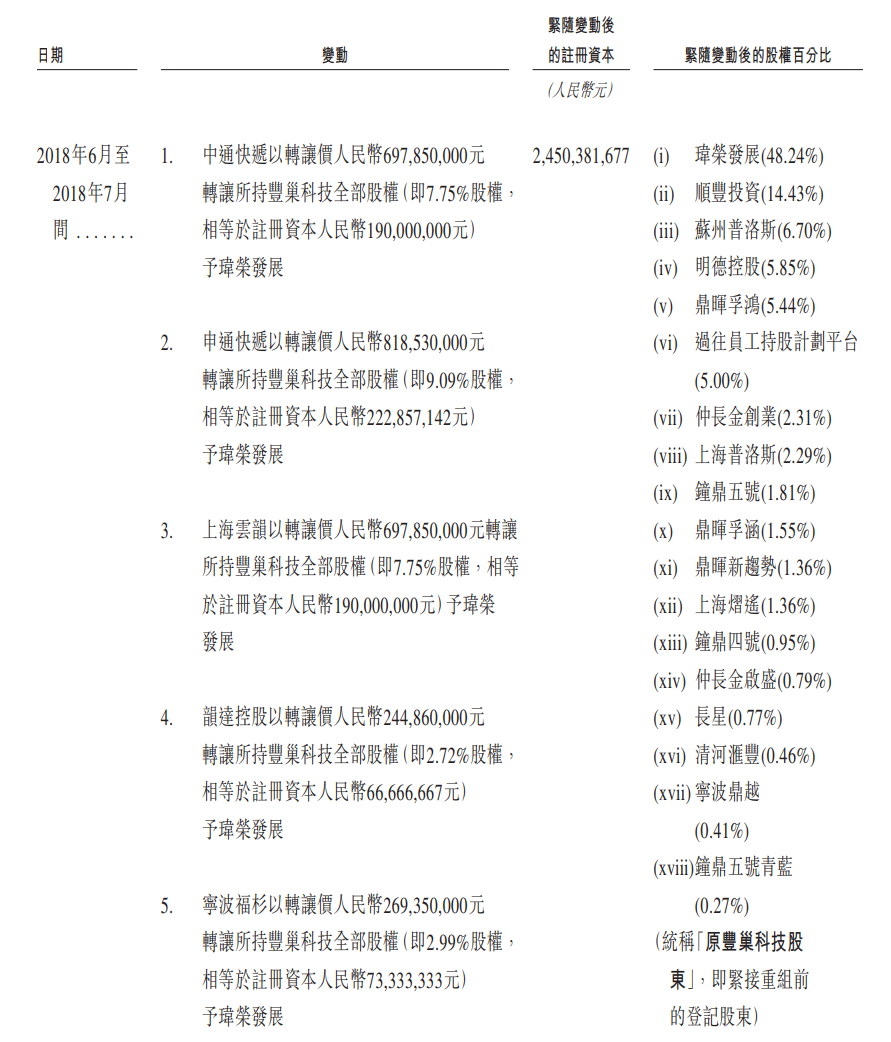

市场暗战下,“两头跑”的通达系也不得不表明态度。丰巢于2018年1月完成新一轮的战略融资,但投资方已不见原始股东中通的身影,其持股比例也由原来的10.36%稀释至7.75%;申通、韵达虽有参投,但股权亦有不同程度的下滑。

2018年6月,中通、申通和韵达相继发布公告,宣布尽数转让其旗下全资子公司持有的全部丰巢股权。至此,通达系相继退场,丰巢大部分股权则转到明德控股(即“顺丰速运”)全资附属公司玮荣发展和实控人王卫的手上。

正式成为“顺丰系”的一员后,丰巢加快市场布局的脚步,收购了同为快递物流箱服务商的中集e栈,并与中邮速递易进行了股权重组。同时,该公司于2021年再获4亿美元的战略融资,投后估值超33亿美元,约合人民币240亿元。

根据灼识咨询资料,按2023年收入计算,丰巢控股是中国最大的末端物流解决方案供应商,市场占有率为6.1%;按截至2023年末的柜机数量及全年包裹量计算,丰巢亦是全球最大的智能快递柜网络运营商。

截至2024年5月末,丰巢控股共拥有33.02万组丰巢智能柜,2990万个格口,服务范围覆盖中国31个省份的约20.9万个社区,累计为3.68亿消费者和350万快递员提供服务,且服务效率呈稳定增长趋势。

二、核心业务式微,末端配送路遇瓶颈

背靠如此庞大的客户群体,丰巢控股的经营规模自然不俗。

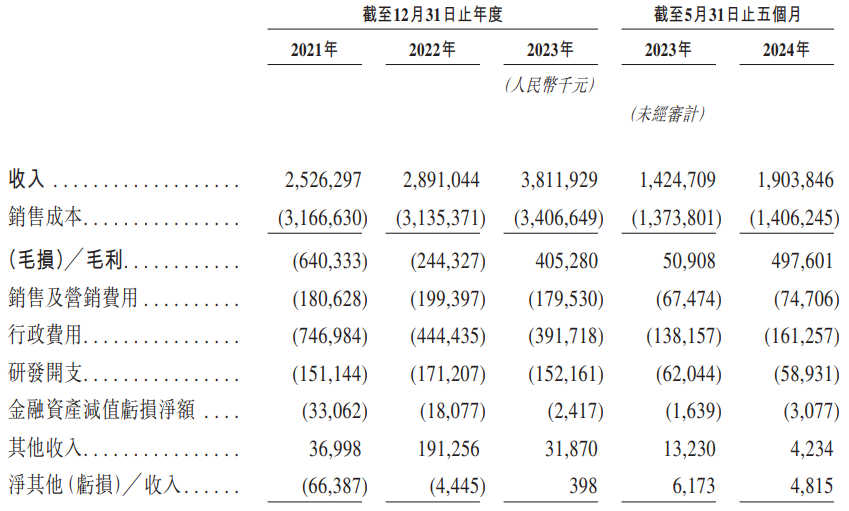

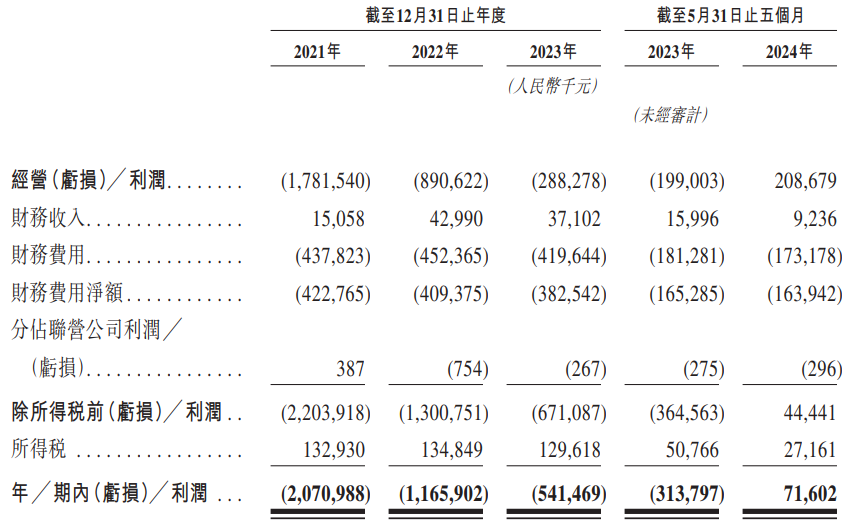

招股书显示,丰巢控股的总收入由2021年的25.26亿元稳步增长至2023年的38.12亿元,复合年增长率为22.8%。2024年前五个月,丰巢收入亦实现了33.6%的增长,来到19.04亿元。

但大举扩张背后常常伴随着高额的成本开支,因此丰巢长期陷在亏损的泥潭中,2021至2023年的净亏损20.71亿元、11.66亿元和5.41亿元,三年内累计亏损超37亿元。该公司仅在2024年前五个月实现了扭亏,盈利额度为7160.2万元。

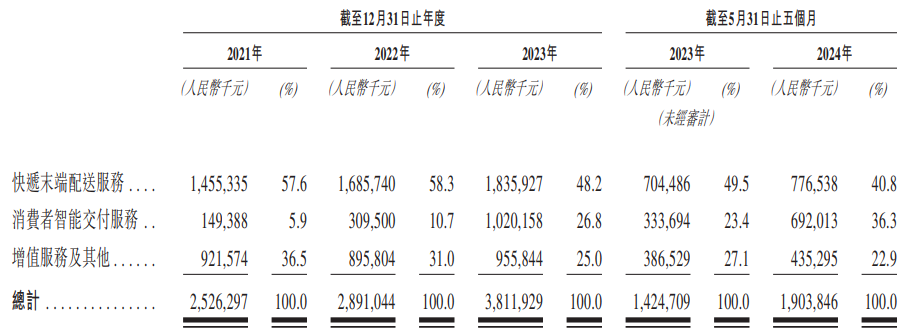

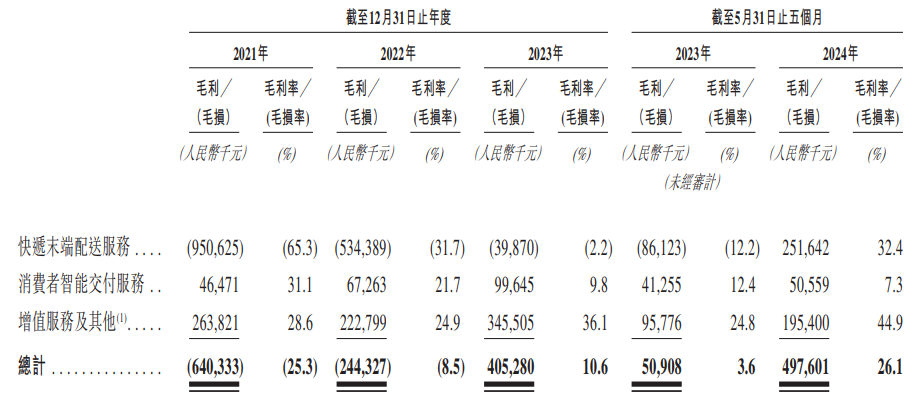

按照业务分部进行划分可知,丰巢控股目前的支柱业务仍是快递末端配送服务,该项业务2021年、2022年、2023年度和2024年前五个月(同“报告期”)的收入分别为14.55亿元、16.86亿元、18.36亿元和7.77亿元。

虽然快递末端配送服务的收入体量持续上升,但该业务的占比却连年下滑,已由2021年的57.6%降至2023年的48.2%。2024年5月末,该项业务的占比仅剩40.8%,较2023年同期的49.5%下滑8.7个百分点。

不仅如此,丰巢智能柜的实际使用体验一直存在争议。丰巢控股于2020年宣布开启收费模式,对滞留时间超过12小时的快递收取暂存费用,3元封顶。此举引发了消费者的强烈不满,舆论压力下丰巢选择将时间延长至18小时。

即便放宽了暂存时间,丰巢智能柜与消费者、快递员之间的矛盾仍未停息。前不久,上海一法学生起诉丰巢“未在收费前告知收件人管理期限与收费标准”一事胜诉,因此事被约谈的丰巢也在其公众号和短信界面上线了新通知模板。

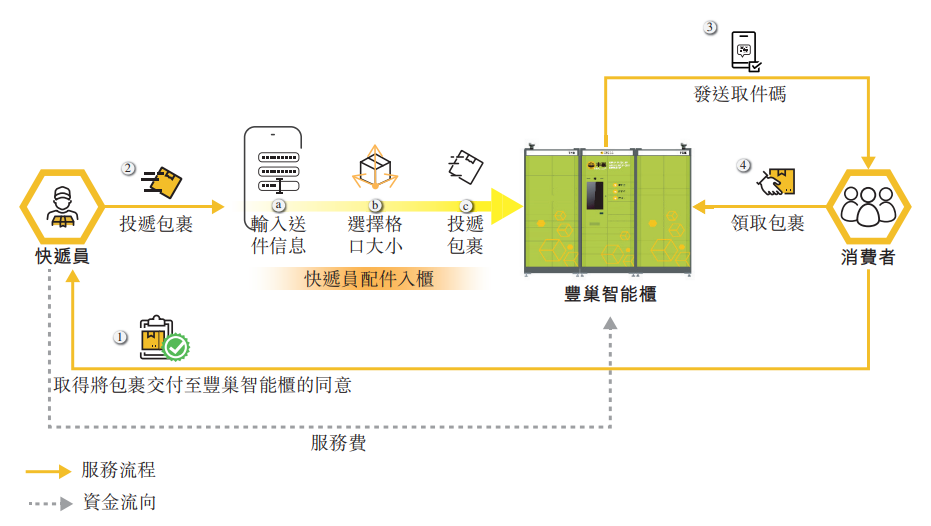

快递员对丰巢快递柜的运营模式,也颇有微词。丰巢招股书显示,快递员在投递包裹时需交付0.2元至0.4元的服务费;通过南方都市报的采访报道可知,这类“服务费”需要快递员自掏腰包,还可能面临客户投诉和取件码异常等问题。

而丰巢这类“两端收费”的模式,或将很快被画上句点。今年3月交通运输部新修订的《快递市场管理办法》规定,快递企业未经用户同意不得代为确认收到快件;不得擅自将快件投递到智能快件箱等末端服务设施,违者最高罚款3万元。

不难看出,丰巢控股快递末端配送服务的显性流量红利已然触顶,叠加外部监管环境愈发严峻复杂等因素,此类业务未来的上升空间十分有限。身处时代洪流中的丰巢,亟待走通全新的发展道路。

三、退换需求高企,让利并非长远之道

幸运的是,现阶段线上消费依旧盛行,且随着直播和短视频等新型电商模式的兴起,用户退货率骤然上升。根据灼识咨询报告,2019年至2023年中国电商逆向件以22.7%的年复合增长率快速增长,且预计未来五年将保持20.7%的增长率。

紧抓“逆向物流”的市场需求,丰巢控股着力构筑消费者智能交付服务,目前已与12个电商平台达成合作。2021年至2023年,该项服务所寄送的包裹数量分别为1.14亿件、1.42亿件和2.33亿件,复合年增长率为42.8%。

与此同时,丰巢控股消费者智能交付服务的收入规模也增长迅速,由2021年的1.49亿元增至2023年的10.20亿元,占比亦由5.9%上升至26.8%。2024年上半年,该项业务实现收入6.92亿元,同比增长107.38%,占比进一步提升至36.3%。

丰巢控股依托智能柜体系拓展的洗护服务、到家生活服务、广告服务等其他增值服务体系也逐渐完备,报告期内分别实现收入9.22亿元、8.96亿元、9.56亿元和4.35亿元,占总收入的两到三成,整体收入结构愈发均衡。

不过,消费者智能交付服务还远称不上丰巢控股自救的“良方”。最直观的反映便是,在收入规模成倍增长的同时,该项业务的毛利水平却下滑严重,由2021年的31.1%降至2023年的9.8%,2024年5月末更是来到7.3%。

丰巢控股解释称,毛利率的降低是由于逆向物流占末端寄送包裹总量的百分比不断增加,而逆向物流的毛利率实际整体低于个人散单寄件。换句话说,消费者智能交付服务之所以能在短期内异军突起,是丰巢主动降价让利换来的结果。

展望整个物流行业,已有不少玩家将逆向物流视为自身逆风翻盘的锚点。京东物流早在2023年便宣布升级退货解决方案,不仅延长了上门取件时间,还向消费者提供当场验货退款的服务,验货标准涵盖3C、服饰、家电等多个品类。

菜鸟裹裹也在今年“618”购物节期间对88VIP的逆向物流体验进行了多维度升级,包括对未开通服务的领域进行运力补充、提供多运力线路查询等。按照包裹量计算,菜鸟是截至2023年6月末中国最大的逆向物流解决方案提供商。

总体而言,新业务或许能在短时段内提振丰巢控股的业绩,但高昂的运营成本与低迷的毛利水平对没能走通稳定盈利道路的企业而言,仍是不小的掣肘。现阶段的丰巢仍需从现有商业模式的外延发展上下功夫,寻求更多的业绩增长点。

本文作者可以追加内容哦 !