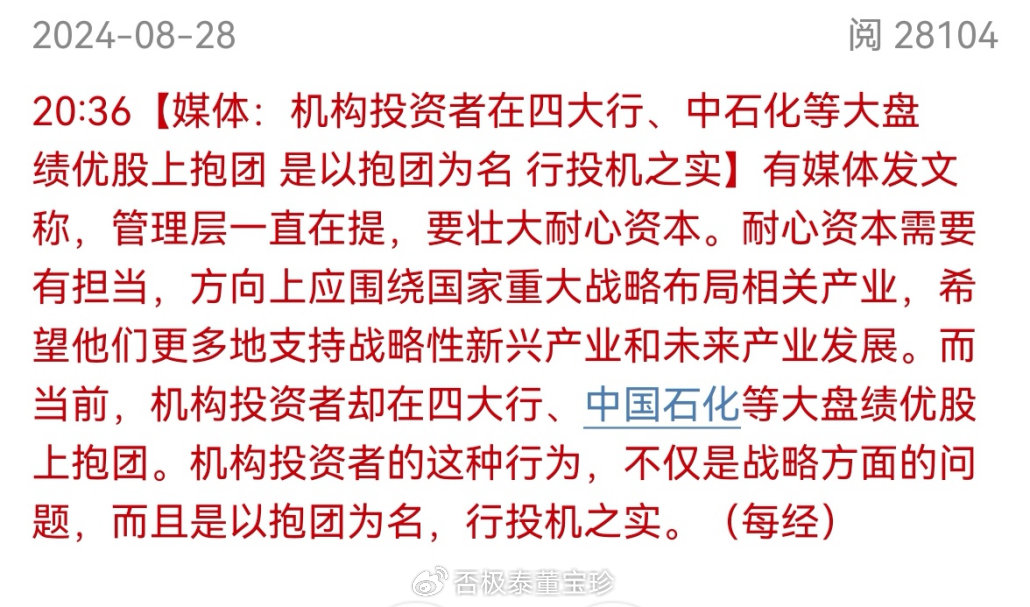

2024年以来,人们面对不断逆势走高的银行指数和红利指数,形成一个全市场共识,那就是政策资金对低估值的银行尤其是六大国有银行投入巨拉升其股价以维护指数,这种观点普遍存在于市场中,以至于媒体指责政策资金在国有行和石油资产上面抱团。

这一观点是完全错误的,过去一年,银行逆势大幅上涨,只是因为政策资金在救市过程中采取了买入指数的救市方法导致的,以下客观公开数据证明,:

一、政策资金通过买入宽基指数基金救市。

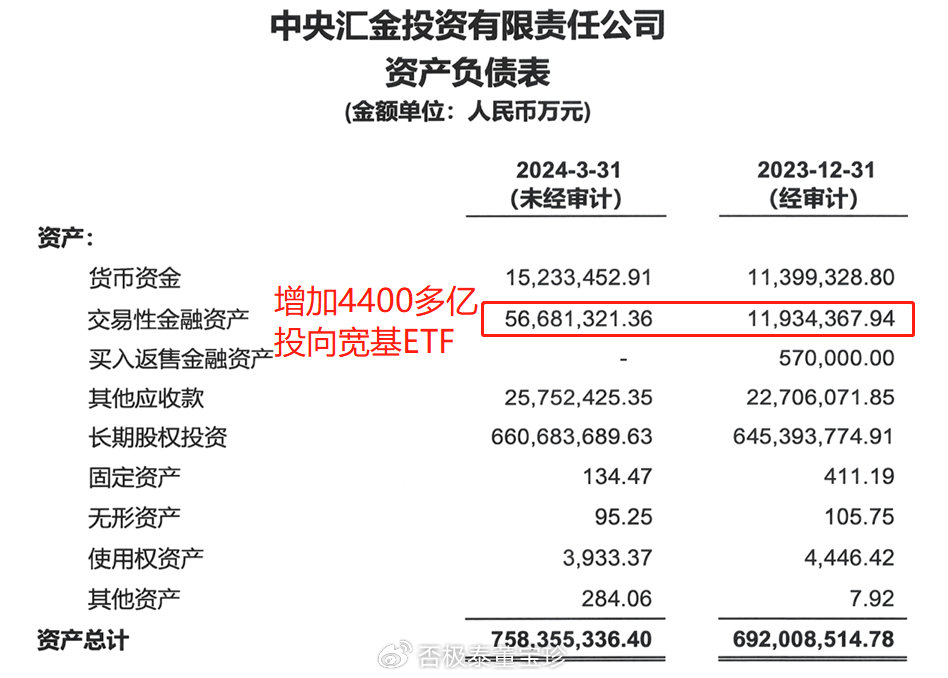

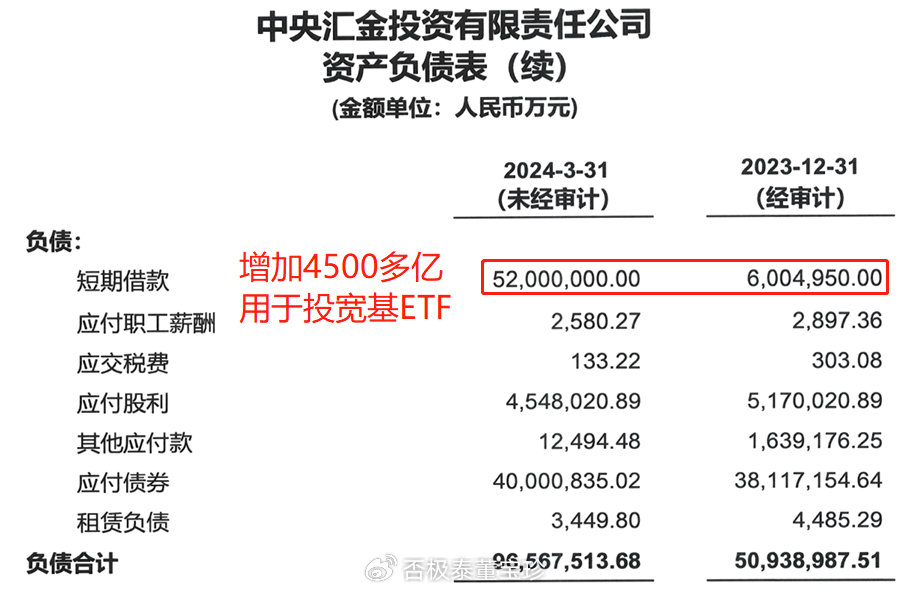

下表是中央汇金公司的财务报表中所披露的2024年一季报,中央汇金公司增加了4570亿的交易性金融资产。并且发生了同样是4600多亿的短期借款。

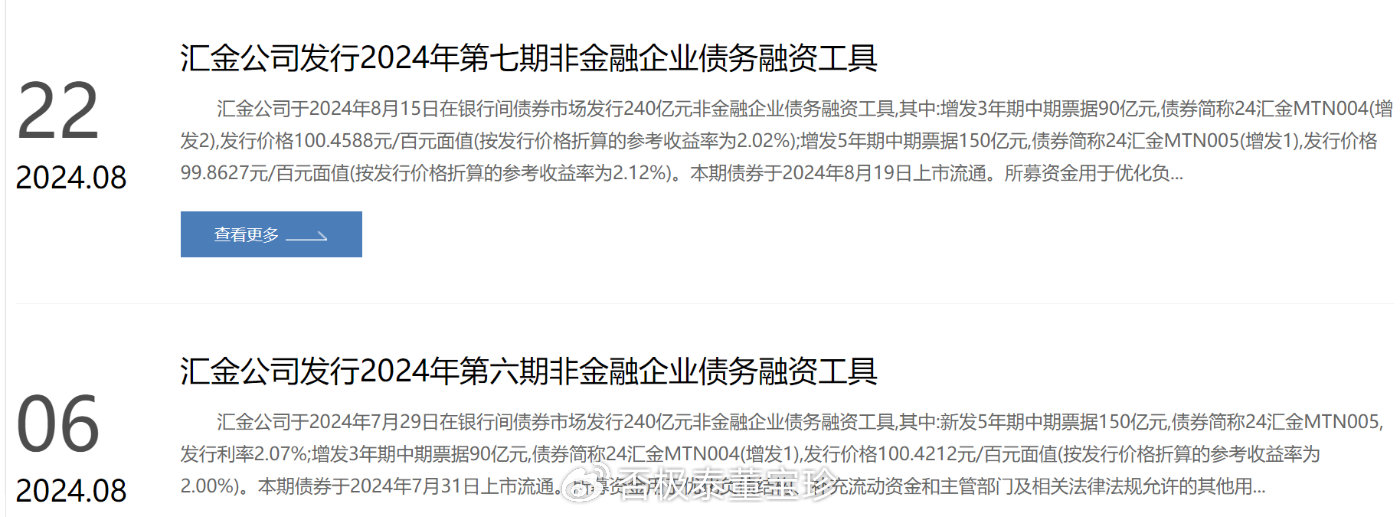

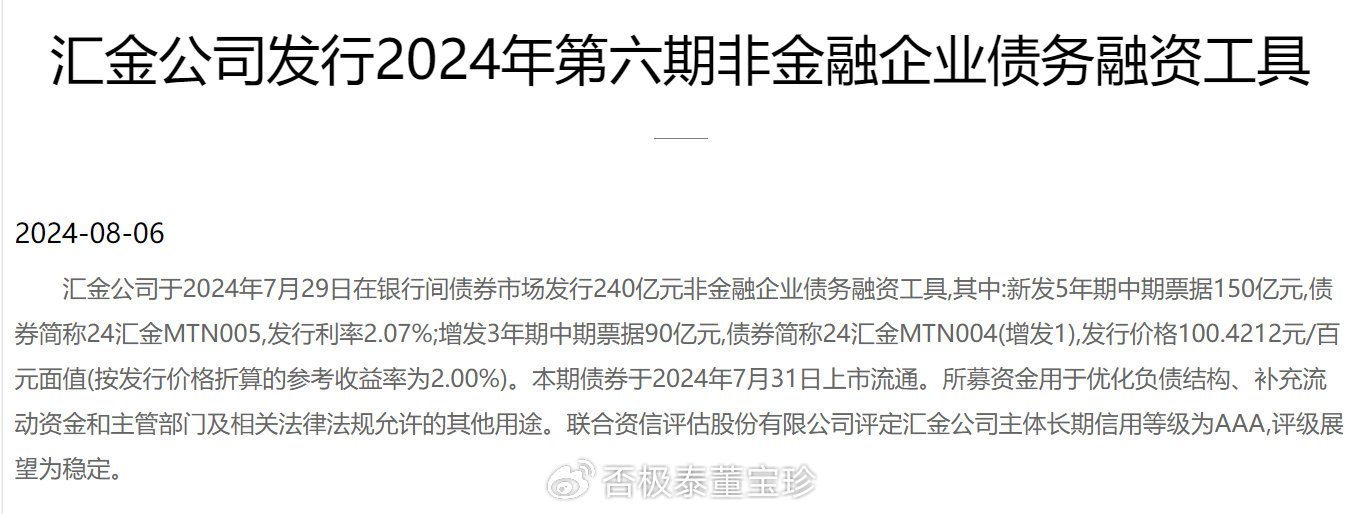

我们没有找到中央汇金公司公开发布的2024年半年报,但是找到了中央汇金公司动态披露的其在市场上融资的公告:

可以看到过去一年,尤其是近半年的时间里中央汇金公司通过债务借钱,进行金融投资,这些金融投资投向在哪里?买的什么金融资产呢?

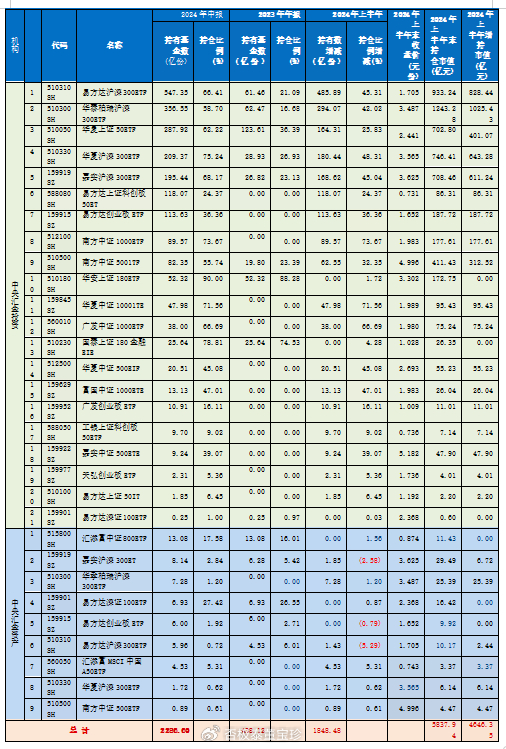

下表是基于公开信息统计的中央汇金在过去一年所持有的指数基金的数据:

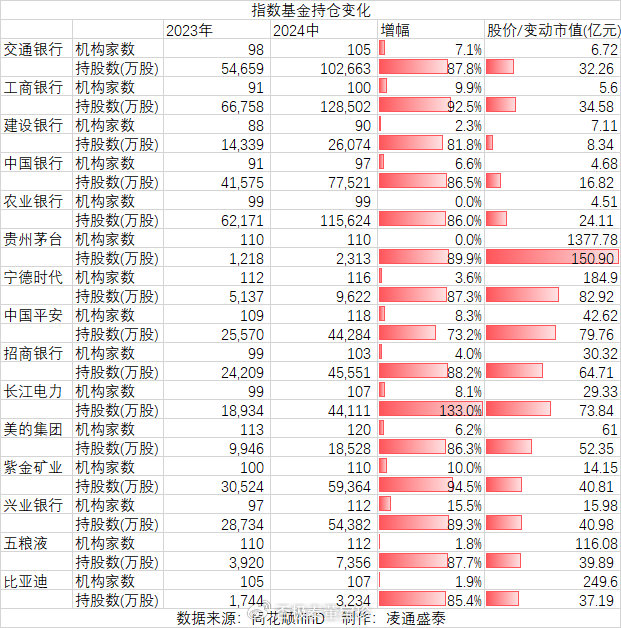

数据反映中央汇金公司增加的可交易金融资产主要是增仓以沪深300为主的各指数基金。过去一年合计增加了几千亿份。过去一年,红利指数以及银行指数是A股市场持续下跌过程中,少有的逆势上涨板块。市场及媒体认为:银行上涨是由于政策资金给银行吃小锅饭,用政策资金单独买入银行导致了它们的上涨,形成了不公平的对待不同的板块。事实上,这是一个严重的错误和想当然的想法。我们在过去一年四大国有银行的机构持仓数据中,没有找到任何一家主动型基金主动性投资机构买入四大国有银行。出现在四大国有银行上的增量资金只有300指数基金和上证50指数基金。

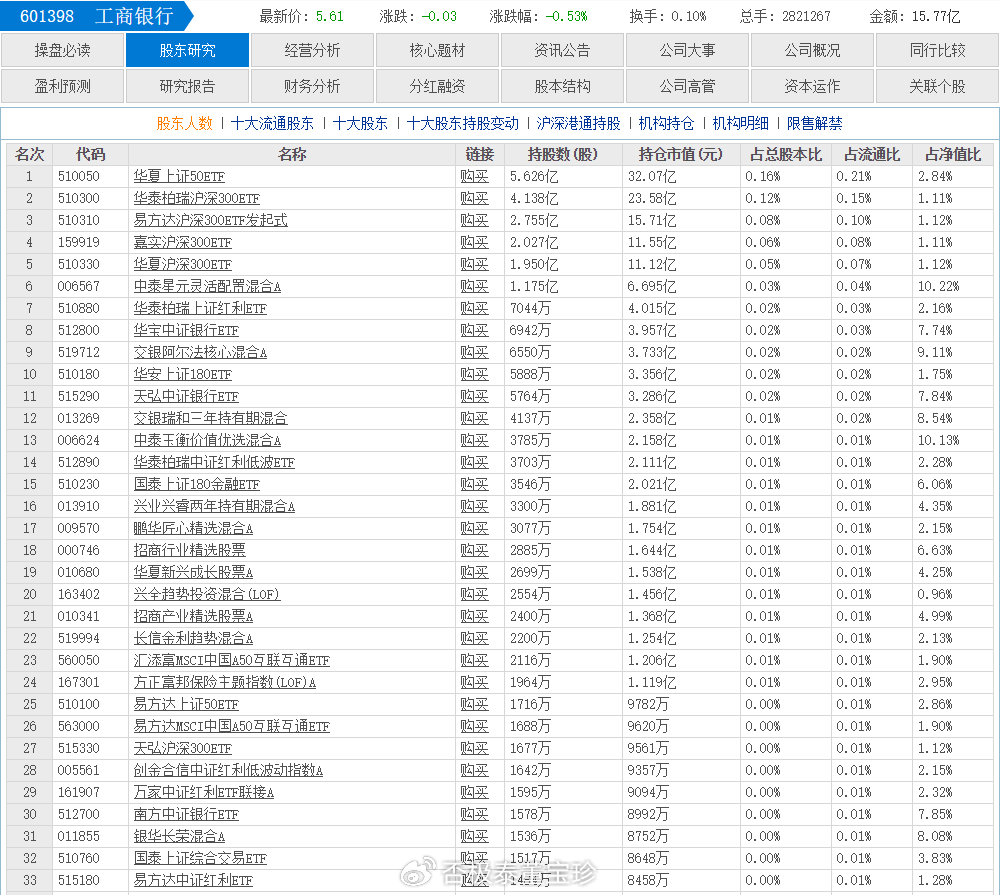

下表是工商银行到2024年6月30号末的机构持股列表:

其它国有银行机构股东雷同。

客观数据证明一个客观事实:

逆势上涨的银行,除了得到被动投资的沪深300指数基金和上证50指数基金之外,没有得到其他主动性机构和主动性资金的增持。包括市场一直认为的银行上涨是获得了政策性资金的单独加持和单独小灶增持是错误的。大型国有银行的上涨,是被动投资的沪深300指数基金和上证50指数基金的增持推动的。

二、救市资金主要买入了赛道股。

通过买入被动投资的沪深300为首的指数基金救市的政策性资金,大部分钱买入了赛道股,买入赛道股的钱要比买入银行股的钱多数倍,这一结论来自于如下客观数据:

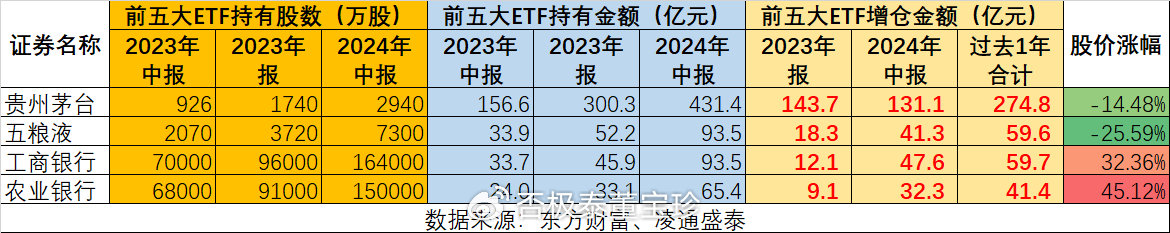

上表中的数据是凌通盛泰对贵州茅台、五粮液、工商银行、农业银行在过去一年获得ETF基金增持的数据统计,原始数据分别来自于上市公司定期报告和相应指数基金的定期报告。发现过去一年指数基金增持最多的是贵州茅台。贵州茅台增持金额比工行和农行的增值金额大4倍!但在近300亿的资金指数基金增持之下,贵州茅台的股价下跌了14.52%。五粮液获得的指数基金的增持与工行、农行大体一样,但股价却跌了25%。工行、农行获得了59亿和41亿的指数基金增持,股价却涨了32%和45%。统计数据告诉我们,工行、农行用很少的一点资金就实现了股价30%以上的上涨,而贵州茅台用4倍多的资金也无法让股价上涨,反而是股价下跌了14.5%。

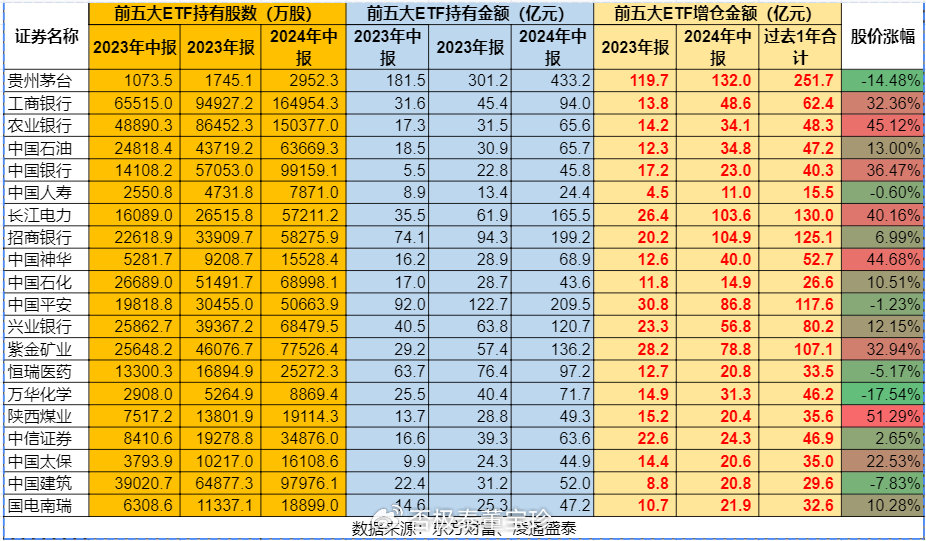

凌通盛泰又把沪深300前20大权重股过去一年多时间里指数基金增仓情况列表如下:

我们看到上表中指数基金增持最多的并不是银行,实际上指数基金增值跟股价的涨幅没有什么内在的关系。这一客观事实和客观数据证明:

银行股上涨并不是因为获得了更多的政策性资金的买入,银行及红利指数的股价上涨,是因为指数基金入市按照指数的权重被动买入指数的成分股,沪深300指数成分股中赛道股占据了50%以上,低估值的由于长期不涨市场权重萎缩,因此赛道股获得了更多的买入,分配给低估值的钱比分配给赛道股的少。但赛道股下跌的原因是抛盘多。低估值的股票获得的买入资金小于赛道股却上涨是因为抛盘少。

指数基金入市模式下,救市资金买入是按照固定的指数权重买,没有任何人为选择,买入后到底引起涨还是跌决定于抛盘多少。如果抛盘大于买入量就会下跌,抛盘小于买入量就会上涨。赛道的抛盘太多了,所以虽然就是直接买入了更多的赛道,但是赛道仍旧下跌。银行股的抛盘少,所以虽然买入的资金少,但却出现了上涨这一切主要决定于抛盘的多少。这就是真相,这就是事实。

市场中说“低估值的银行、红利股上涨是由于政策资金抱团”不是事实,是想当然的信口开河。政策资金没有对任何一个板块进行主观的增持,政策资金五千多亿的买入全部是买的宽基指数,根本不可能出现主观的抱团。四大行的上涨受益于指数基金救市模式,救市之前,四大行在内的银行股几乎没有任何资金买入,所以股价奄奄一息。当市场崩溃,政策采取指数基金入市救市时,至少给银行分配了由指数权重决定的一部分资金。这部分资金虽然少,但是历史性地解决了银行身上几乎没有主动做多资金的长期困难。由于银行股身上长期无人问津没有抛盘。在没有抛盘的情况下,稍微有一点资金就会把股价拉得很高,这就是四大行上涨的根本原因和全部真相。

三、为什么四大行突然下跌?下跌的抛盘来自哪里?

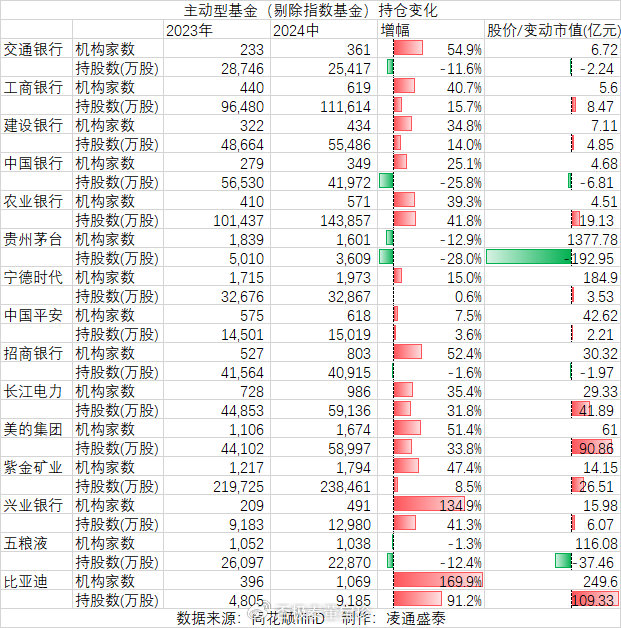

以下表格是包括大型国有银行在内的沪深300指数基金的主要权重股,在过去一年被动型指数基金的持仓变化和主动性基金持仓变化。整体上除了被动投资的指数基金之外,主动管理的主动型基金对银行的持股增幅都不特别大。只是有一些机构少量的买入导致机构在银行的持股家数增加了一些。

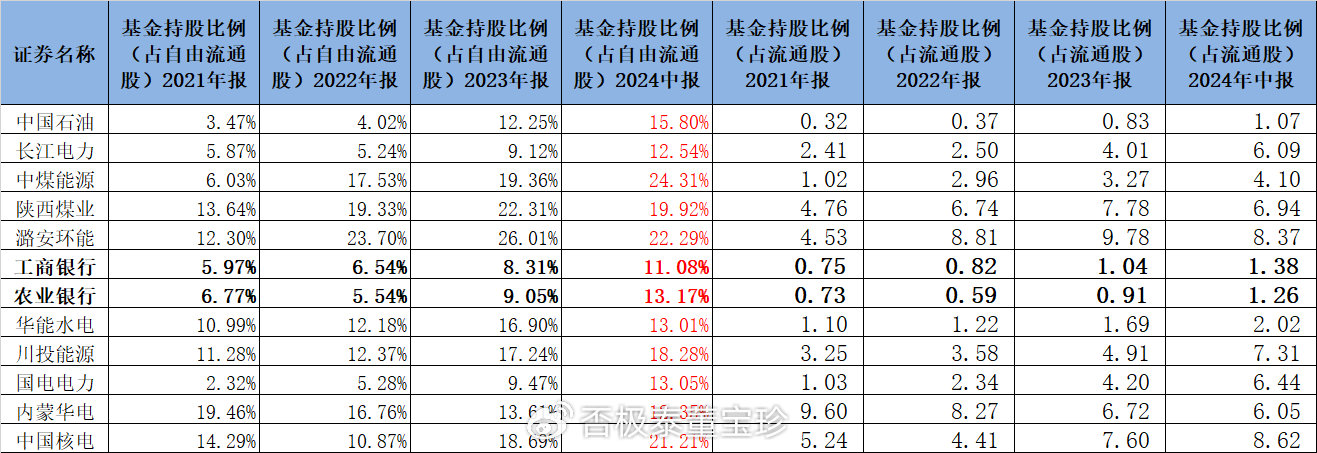

下表的数据证明主动型基金对低估值板块的持有量,无论是占总股本的持有量还是自由流通股的持有量都是很低的:

数据清晰的显示:

国有银行股价涨50%的过程中,主动型机构虽然有增持,但没有明显加大对国有银行的持有,主动型机构主动买入国有银行的力度逊色于其他沪深300权重股。主动性机构的数量增加了,说明主动性管理的机构在国有银行上的增持都是试探性买入,机构都少量地买了一点国有银行作为观察仓,从而形成了主动型机构的家数是增加的,但是总持仓量增幅有限。

当国有银行股价涨50%之上,那些本来就是以观察仓心态买入国有行的主动型资金已经明显获利,这时又发生了媒体和投资人指责银行股得到了救市资金的小灶拉升。这种观点大范围流行开并主流化后,少量的本来就信心不坚定的获利资金集中快速离开,形成阶段性抛盘暴增。由于在整个过去一年国有银行大幅上涨的过程中,主动买入的主动性资金并不多,所以,在近期9月初的下跌过程中,大体上主要的部分已经离场。换句话说,有限的主动买入的获利盘已经被清洗得差不多了。

假设有一个专门针对国有银行股的政策性资金维护国有银行股股价,那么这个专门用来拉升维护国有银行股股价的资金就会在抛盘集中出现后,主动买入平衡抛盘维持国有银行的股价稳定,但我们看到的是国有银行的股价急速下跌。此种极速崩溃证明并不存在一个专门用来维护拉升国有银行的政策性救市资金。

在国有银行股价下跌之后,传出一种市场观点认为:专门用来维护国有银行股价的救市资金在市场大众的压力下,在媒体意见的压力下,不再维护国有银行的股价了,所以国有银行出现了年内见顶。整个银行股年内见顶的说法完全是错误的!因为客观数据证明根本就不存在这样一个资金。

【凌通盛泰重要观点】结论:

接下来还会出现大部分股票下跌,银行唯独上涨的情况。

现在已经跌到2700多点了,又到了危机关口,恐慌情绪又上升了,因此救市入市的量会增加。如果管理层不改变通过指数基金救市的模式,那么还会重演大部分股票在危机时下跌、银行上涨的局面。这一切的本质是价值规律的自然彰显,是在市场内部完全践踏价值规律、没有顺应价值规律买低估的资金,政府被迫入市的自然表现,本质是价值规律的一种特殊的显现方式。

过去一年,中国资本市场上真正大体量做多的资金只有政策性资金,所以政策性资金几乎成为最后的多头。从而政策资金的救市方式行为特征就强有力地影响塑造了股市的走向和具体板块的涨跌,这就是我们这组统计数据揭示出来的更深层次的本质。A股市场上的主流公募基金因为信誉破产遭遇了不可避免的持续赎回,他们出现了泥菩萨过河自身难保,完全丧失了对市场的影响和具体板块涨跌的决定。真正在中国资本市场过去一年以千亿级的体量大规模做多的是政策性资金和正在逐渐涌来的保险资金。政策性救市的模式是被动的,它吸取了2015年杠杆牛过程中的弊端,完全不进行主观的板块选择,全部买核心指数的成分股,而正在涌来的保险资金先天需要的是高分红。所以整个市场方向已经根本改变了,中间的过程性波动仅仅是波动而已,本文已经把波动的原理和机制解释了。

2024年9月9日

本文作者可以追加内容哦 !