摘要:

1、进入2024年后,澳矿生产情况总体不及预期但未有大规模减产,澳洲锂矿库存二季度已回归前期库存水平;2、锂盐企业利用期货套保,成本支撑失效,部分企业伴随矿价的下跌,锂盐端利润空间亦有扩大;3、若9月出现矿端和盐端出现去库共振现象,则锂价有可能迎来新一轮上涨行情。短期来看,矿端库存是盐端供应释放的支撑,且当前国内碳酸锂产量主要以辉石提锂为主,对此,我们对国内和国外锂辉石库存进行了测算:如果库存量充足,且锂矿库存持续累库,则意味着当前市场对锂产品的需求不高,锂矿供应能力较强,压制锂盐产品价格;反之,如果库存量不足,则可能预示着市场对锂产品的需求增加,或者供应紧张,这将推动价格上涨。

澳洲锂矿库存二季度已回归前期库存水平

由于国内高品位锂辉石多以澳洲进口为主,且澳洲矿商多为上市公司,数据来源较为清晰,故本次海外锂辉石库存量以澳洲锂辉石库存进行测算。

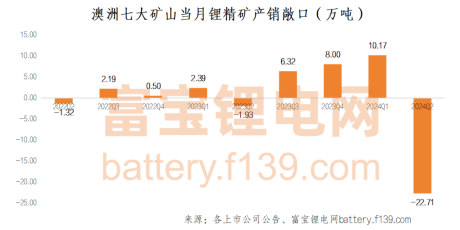

进入2024年后,澳矿生产情况总体不及预期但未有大规模减产:Cattlin 矿山由于露天资源枯竭以及成本原因,下半年将停止生产,影响量在0.9万吨LCE; Finniss 矿山受现金流影响24Q1 开始停止开采原矿,处理原矿库存进行销售,下半年将停止生产,影响量在1.12万吨LCE;Wodgina 第三条产线建设完毕受价格因素目前未投产。我们统计了澳洲七大矿山的产销情况,截止24Q1,海外澳矿商库存呈现持续攀升的趋势,Q2季度澳洲锂矿山整体辉石发运量大于产量,使得产销敞口出现较大波动幅度,尤其是Grennbushes发运量Q2达到53万吨,主要是天齐从泰利森拿货20万吨,为此前指定的采购量的补充。以2022Q2为基准,24Q1澳矿累计库存量达到峰值,随着Q2发运量的大幅增加,总体累计库存量回到23年Q1季度库存水平。

从澳矿黑德兰港口(距pilbara和wodgina矿山较近)发运量来看,7月黑德兰港口出口至中国锂辉石精矿9.25万吨,折合碳酸锂当量约为1.15万吨,环减52.65%,辉石冶炼厂家8月依然处于当前的高位,预计国内矿石库存将进一步出清。

国内锂辉石库存量边际下行

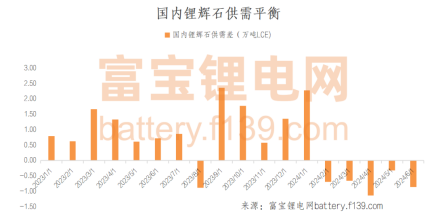

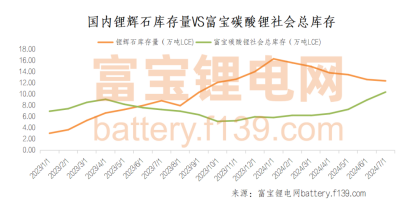

从国内锂矿来看,2023年以来中国境内锂矿库存持续走高,库存量于24年一季度达到最高值16万吨LCE左右,随后逐步降低,至6月下降至12.6万吨LCE辉石库存量。经富宝锂电网测算,国内辉石月度供需平衡表显示,2月后当月的辉石供需平衡差为负,这是由于锂盐端和下游短期的供需错配,叠加江西云母环保事件导致碳酸锂价格出现较大的反弹,受超额利润驱动,3月后资金方加速将锂矿转化为锂盐,代加工盛行,使得国内锂盐库存持续累库。

进入24年6月后,随着锂价持续下跌至9万以下,外采云母和回收提锂产量开始下滑,但辉石提锂依然处于一个增长状态,一部分原因是因为江西云母产线技改辉石产线完成,另一部分原因是大多澳矿定价机制转变为M+1,锂价与碳酸锂价格下跌呈现一致性,辉石提锂还有利润空间,使得代工模式依然活跃;此外锂盐企业利用期货套保,成本支撑失效,部分企业伴随矿价的下跌,锂盐端利润空间亦有扩大。

盐端矿端库存高企,短期价格缺乏强驱动呈震荡趋势

受金九银十影响,8月中下旬部分下游上调排产,且随着碳酸锂价格跌破外采矿提锂成本线,上游有一定惜售挺价意愿,8月中旬后富宝电碳现货基差指数走强,但碳酸锂价格依旧偏弱,基差收窄幅度有限,碳酸锂价格反弹至7.8万以上,后盐厂套保,仓单量持续上升至4万多吨,库存显性化。

从24年初起,国内锂辉石库存量边际下滑,但依然处于高位,且锂盐库存持续累库,故即使下游需求超预期,矿端高水平的库存仍能在一定时间内支撑锂盐端的消耗,短期价格缺乏强驱动或将呈现震荡局面,后续若矿端和盐端出现去库共振现象,则锂价有可能迎来新一轮上涨行情。中长期来看锂价的新一轮上涨还需打破矿端的现金成本,使得高成本矿端进一步出清。

本文作者可以追加内容哦 !