黄峥还真是有种。

主动暴露风险,还语出惊人的在业绩会上表示未来几年都不会回报股东,这在中概股中可谓空前绝后。被吓懵逼的投资者纷纷用脚投票,业绩会当日拼多多股价遭遇盘中跳水,一度跌超30%。

一招风声鹤唳的预期管理行为背后,拼多多有自己的担忧。

过去两年,无论是为守住自家的一亩三分地还是为获得增量份额,“全网低价”的比价系统一度成为所有电商平台标配,反拼多多围剿的混战相继打响。这些开始觉醒的竟对,让一如既往维持逆势增长的拼多多有了增速放缓的迹象,管理层不得不开始警觉。

但无论资本如何博弈,全平台参与价格战最为受益的还是消费者,不仅商品价格低到变态,甚至退货都包运费。

而在这些主流电商平台咬牙牺牲利润补贴用户时,前不久刚向港交所提交上市申请的丰巢,却意外摆脱连年亏损阴霾,实现扭亏为盈。

作为和电商平台是命运共同体的快递服务供应商,丰巢本应在上游争得你死我活时也难以独善其身,这次又是因何实现逆转?

一、更优惠的逆向服务

平时爱购物的小伙伴估计对公寓楼下的丰巢柜不会陌生。每结束一次购物狂欢后,快递柜门相继打开为自己奉上交响乐的那刻,购物提供的情绪价值得到第一重满足。丰巢的主营业务就是这种以智能柜为载体,实现快递最后100米配送的服务。

因为可顺利且高效地交付所购货品,快递在电商行业发挥至关重要的作用,电商行业的兴起也推动了快递行业的发展,两者相辅相成。

但随着电商行业增速放缓至低位数,增长一度成为很多平台的“心魔”。为了吸引消费者,近年来电商平台开始执行更为激进的政策,除了推出极端优惠外,部分平台甚至强制卖家附赠运费险,为消费者退货包运费。

这种连平台都在放纵的行为,消费者自然也不会手软。2021年-2023年,品牌店铺的退货率从2021年的24%涨至24年上半年的35%,电商平台的退货率更是一度高达60%。

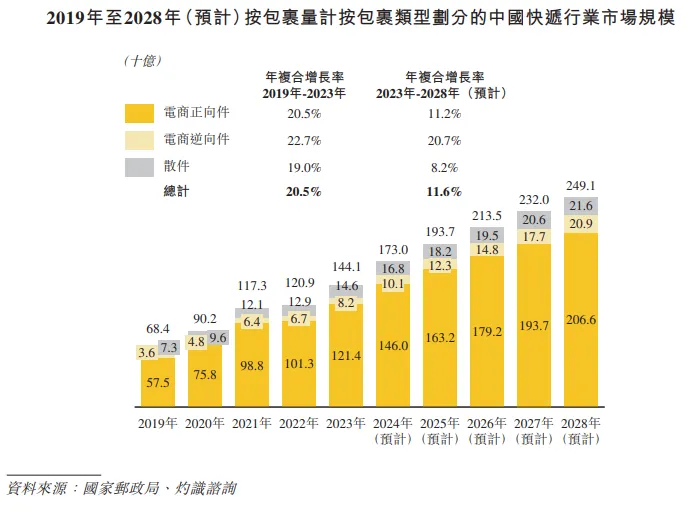

这直接导致了逆向物流需求(通常用于退货或换货等目的末端物流服务)的激增。2019年至2023年,中国电商逆向件以22.7%的年复合增长率快速增长。

作为全国最大的智能快递柜网络拥有者,丰巢吃下不少陡增的逆向物流需求。公司为此开展的消费者智能交付服务收入在 2021年至2023年期间,以复合年增长率161.32%的速度从1.5亿元迅速抬升至10.2亿元。

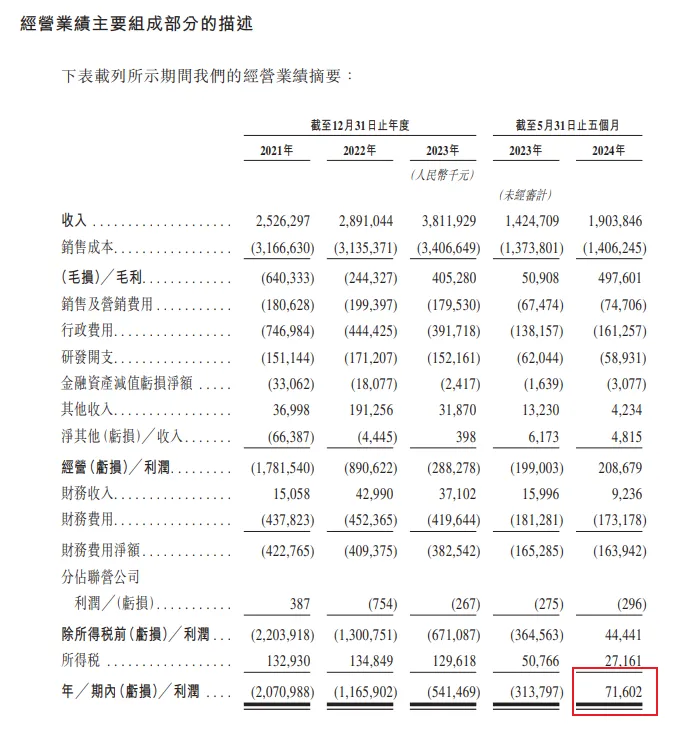

连续亏损三年的业绩,也“一夜回春”,在今年前五个月扭亏为盈。

除了丰富的快递柜资源外,能够提供更优惠的退货服务,是丰巢业绩得以大幅改善的又一大优势。

伴随运费险赔付机制扩大,利用运费险规则漏洞赚取运费差价的“羊毛党”应运而生。他们通常选取有运费险的商家,下单后再退货。因为运费险赔付是较为固定的12元,但自行寄回运费在一定程度上可以压至5元,退一单就可以赚7元差价,刚好一顿拼好饭的价钱。

而丰巢智能柜因为可以集中收件,为快递公司减少了一定的运力成本。这种优势让公司拿到了更为优惠的物流采购价格,也就可以提供更低的退货运费价格。运费更低意味着差价更多,丰巢也就更受“羊毛党们”的青睐。

借助上游逆向物流需求增长的机会,丰巢凭借自身优势赢得了消费者的青睐,业绩得到扭转。但在公司看来,无论是提供退货还是存取服务,本质上还是围绕快递柜这一“狭义”做文章,在当下波谲云诡的商业环境中,多元化发展才是正道。

但多一项业务就意味着多一项成本,稳定盈利的希冀在因多元化发展致使产生的成本越来越大下变得遥遥无期。

二、下不来的成本

成立初期的丰巢,主要收取快递员投放快递、收取客户超时取件的费用,不仅盈利模式单一,运营成本还很高,一组柜机的成本上万元,拥有33万组智能柜的丰巢,成本压力可想而知。

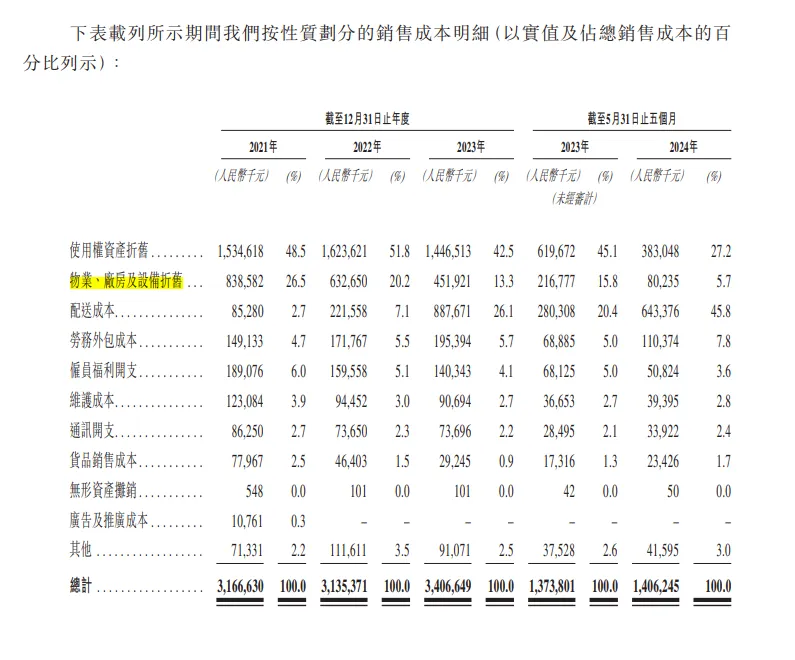

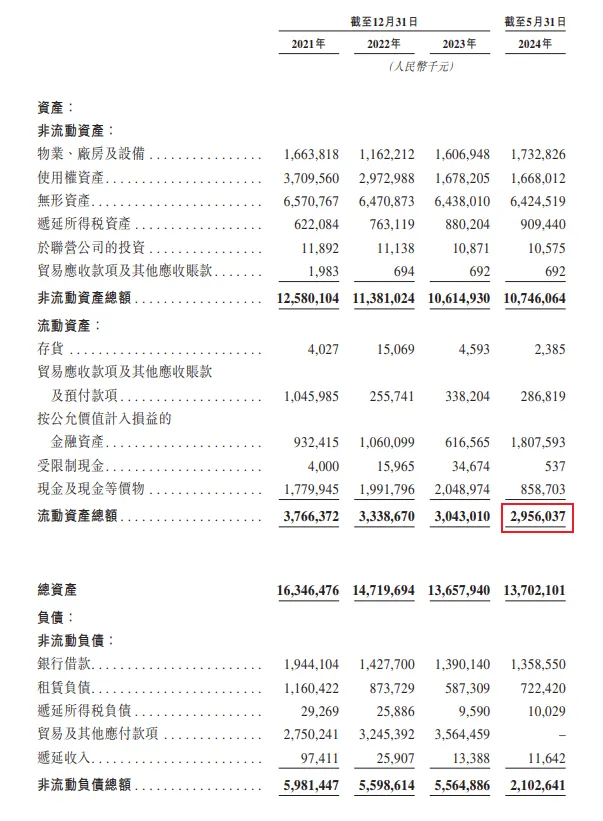

截至今年前五个月,丰巢价值17.3亿元的物业、厂房及设备中88.9%为丰巢智能柜。2021年,价值37.1亿元的使用权资产中也有47.1%为丰巢智能柜,该年使用权资产和物业、厂房及设备加在一起的折旧费用就占到了总销售成本的74.9%。

初期投入过大的固定资产就是导致丰巢前期一直处于亏损状态的最大成本来源。

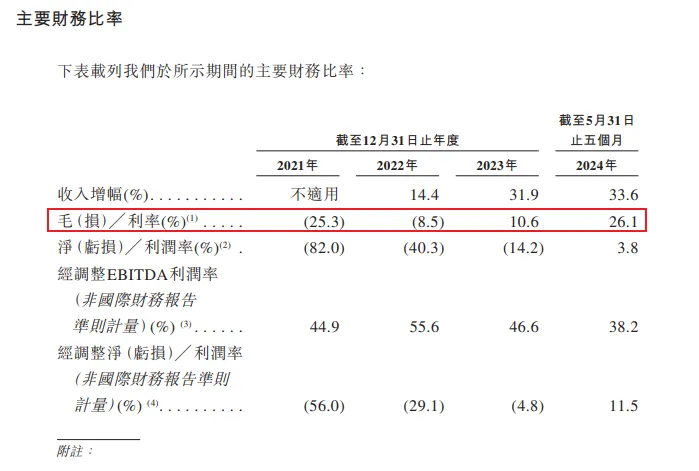

但在2023年年末,部分运营超过五年的丰巢智能柜悉数折旧,计入销售成本的折旧费用也相应减少,这大大提升了公司的盈利能力,毛利率达到26.1%,比去年同期高出近16个点。

今年前五个月,丰巢销售成本为14.1亿元,这其中,物业、厂房及设备产生折旧为4.6亿元,同比大减61.4%,在总销售成本的比例也降至5.7%,而使用权资产中的丰巢柜折旧已经结束不再产生费用。

折旧费用大减起到的效果和消费者支付收入大增一样,对公司的扭亏为盈发挥了关键性作用。让公司总营收在增长36%情况下,销售成本仅同比+2.4%,短期盈利能力实现高效提升。

但为摆脱单一的盈利模式,丰巢开始跳开快递柜,推出服务站、洗衣和智能存包的新业务,但新业务的拓展实在过于费钱。截至今年前五个月,配送成本同比增长了129.5%,远高于丰巢柜折旧减少的幅度。

那些已经完成折旧但仍在营运中的快递柜正在0成本为丰巢创收,奈何其节约的成本追不上开展新业务激增的成本,一快一慢,因折旧结束起到的盈利提振效果终究是短暂的。

更需要警惕的是,部分依靠上游鹬蚌相争实现的收入增长,在拼多多的自爆中也透露出一股不可持续的耐人气息。

三、模糊的确定性

上游的混战让丰巢获利不小,但强制低价、强制运费险的行业现象明显有些变态。全产业链都在割肉流血满足消费者的行业是不健康的,反噬终会传导至终端消费者,不利于长期发展。

拼多多公然跳出来自爆的行为也看出其在对待商家的态度开始在“继续勒紧”和“稍微放松”之间摇摆。但过度开发商业化流量、提高佣金收入对长期运营必然有负面影响,这一点,多多的竟对已经有所觉悟。

在7月,抖音有明显的让利商家行为,包括但不限于发放商品卡免佣、保证金降价、技术服务费下调;8月开始,阿里放弃了部分商品的低价策略。尽管还没完全放弃低价,但主流电商平台已经有了回归追求GMV增长、维护行业健康的发展趋势。

上游电商混战出现缓和迹象,意味着平台运费险覆盖率有降低的风险,商品退货率有减少的可能,这对下游的丰巢来说,就有业绩增速被压缩的可能。

来时的路被降至低位数的电商行业增速搞得没有盼头,未来前进方向上,丰巢依旧缺乏一个清晰可期的增长方向。而目前资不抵债的丰巢更是难言长期发展。

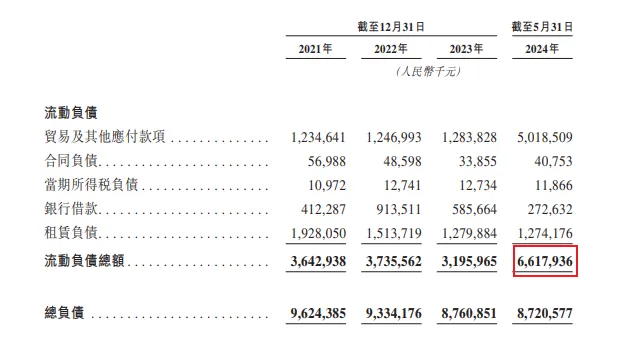

截至最新数据,丰巢的流动负债是流动资产的两倍多。在流动负债中,大部分是要付给快递柜维护以及逆向物流的服务供应商的贸易应付款。原来丰巢也是举债给消费者提供更优惠的服务,和上游电商平台没什么两样,本质上都是在流血换增长。

面对极高的流动性风险,丰巢上市求变的心情十分殷切。

据《2024全球独角兽榜》数据,丰巢目前估值高达250亿元。鉴于盈利历史并不稳定,采用PS估值。公司上半年营收同比增速为36%,考虑到下半年有双十一等购物狂欢节,乐观预计24全年营收实现同比30%的增长,即实现营收49.5亿元。以250亿元估值计算,丰巢IPO前的PS为5倍,但港股物流运输行业的平均PS也才1倍左右。

估值是市场根据公司发展前景给出的预期值,而营收和盈利都没有清晰的增长路径,缺乏长期确定性的丰巢又怎么说服二级市场为自己的远高于行业平均的估值买单呢,公司上市后估值缩水的风险可不小。

结语

被上游鹬蚌相争间接喂饱的丰巢,短期内取得了不俗的成绩,但当鹬和蚌都开始意识到这样下去只会两败俱伤、有所醒悟时,渔翁的利益也会相继减少。

长期主义需要坚持用复利思维带来确定性增长。当行业各家公司利润都增长时,内卷是好的。但当大家都变差,业绩开始负反馈时,就应该尽快停止无效的低质量内卷。对于目前的电商生态而言,逆向件增速比正向还高本身就说明真实需求根本没那么多,高企的退货率本质上是行业混战导致的短期需求,而建立在此之上的丰巢也就难有清晰的长期前景。

本文作者可以追加内容哦 !