越是临近美联储降息和美国大选,市场波动越大。

上周五,美国“小非农”8月ADP就业人数不及预期,抬升9月“大幅降息”预期。当晚,美国十年期国债收益率大跌1.3%,美股应声大跌。

本周一,又因8月失业率有所下降及美联储并未表态降息幅度,市场降息预期又回到了温和降息。美国十年期国债收益率立马掉头上涨,美股也跟着反弹。

如此强烈的拉锯,大概率持续到首次降息开始。

美联储下次FOMC会议将于2024年9月17日至18日召开,并在第二天(9月18日)美东时间下午2:00左右宣布货币政策决定。对应北京时间,政策决议预计会在9月19日凌晨2:00左右发布。

美联储在FOMC会议上做出的货币政策决定(例如加息、降息或维持利率不变),通常会立即生效。

也就是说,距离大家心心念念的美联储降息,已经不到10天了。

一、美元债基

美元债基的波动近期是肉眼可见的加大。

1、长久期美元债基

以重仓“长久期美国国债”的$工银全球美元债A人民币(OTCFUND|003385)$为例,近期明显进入到了“高位震荡”区间。

8月25日,鲍威尔不断强调“保持强劲劳动力”,暗示了“温和降息”,当时市场担心长久期美元债基金的涨幅已经被Price In了。

随后,市场果然反映了这一担忧,工银美债在上周几乎跌了整整一周(如下图),短短几天,跌幅达到-1.23%。

然而,我发现,即便大家都知道长期美元债的价格已经被price in了,即便短期波动加剧,但是,底部是在不断抬升的(如上图)。说明,市场对美元债未来半年乃至1年内涨幅的预期还是不低。

这一点从TLT(iShares 20+ Year Treasury Bond ETF)的走势也能看出来。

TLT主要持有期限超过20年的美国国债,属于长久期债券,其价格对利率变化非常敏感。

如下图所示,近期也在高位震荡,但底部同样是在抬升的。

所以,我手里持有的偏中长期的美元债基金,准备继续持有。

2、短久期美元债基

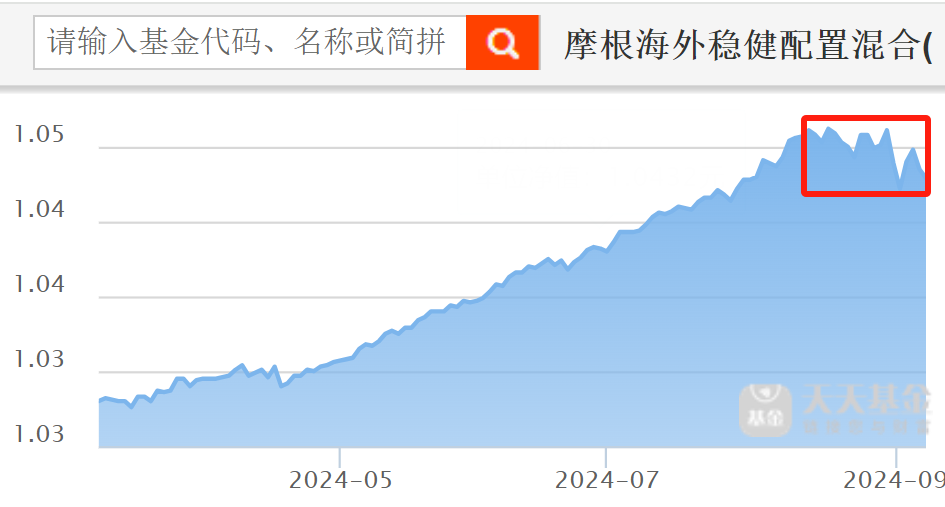

重仓短久期美国国债的南方东英精选美元债(968153)与摩根摩根海外稳健配置混合(017970)近期则更多受到汇率波动的影响。

短久期美元债基金对汇率变动,比长久期美元债基更敏感。

因为,短久期债券的期限短,如果这几天恰好持有的短久期美国债券到期,恰逢汇率大幅波动,将直接影响该笔兑换交易的到期收益与成本。

举个例子:

你持有一张剩3个月到期的美国国债,面值为10000美元,票面利率为3%。

那么3个月的利息为75美元。

按照美元计价,持有到期的“本息和”为10075美元。

现在,假设距离该美国国债到期只剩几天了,美元兑人民币为7.3。

恰好这几天汇率剧烈波动,人民币大幅升值,当该美国国债到期时,汇率从7.3升至7。

原本,汇率为7.3时,你可以兑换到10075×7.3=73547.5元人民币

但是,由于人民币升值到7.0,你实际兑换到手只有10075×7.0=70525元人民币

也就是说,短短几天时间,由于人民币大幅升值,你少获得了73547.5−70525=3022.5元人民币。

虽然你持有的美元债到期会获得利息收益,但由于人民币升值,你实际到期收益会比预期要低。

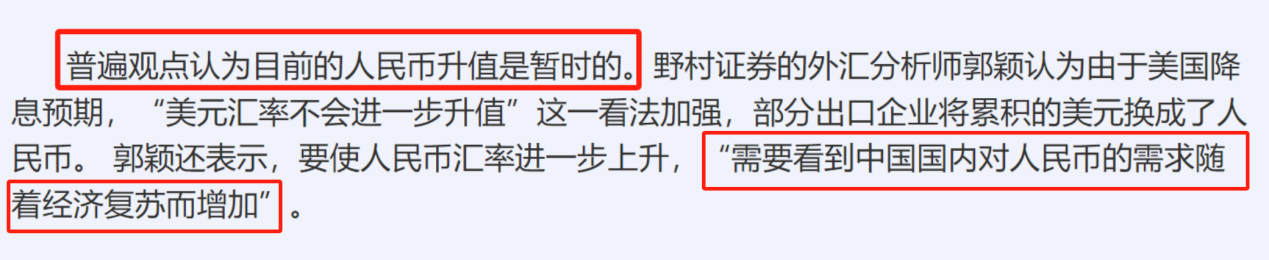

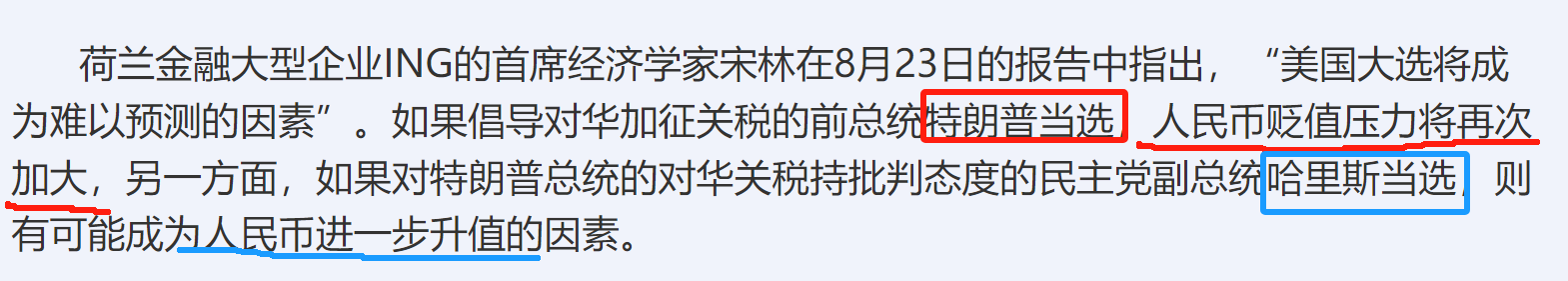

不过,我还是那句话:汇率波动的因素是很复杂的,除了美元自身加息降息会影响之外,人民币的价值还受自身需求的影响。

关于汇率变动,最近看了一些海外机构的观点如下:

也就是说,汇率未来变动方向,不确定性也很高。

目前我对手里短久期美元债基的想法是:反正它们波动小,纵览全球市场,在没有特别好的选择的情况下,拿着问题不大。等真的开启降息通道,很可能还要再涨一些。

二、美股QDII基金

美股最近跌得也很惨,我持续定投的美股基金前段时间没有跑,虽然是“每日定投”,但是定投这么久了,总的份额是在不断积累的,所以这一波急跌下来,还是很痛的。

这次美股大跌,可能的原因如下:

1) 以英伟达为核心的美国科技股或至周期顶部

2) 美国司法部向英伟达发出传票,寻求其违反反垄断法的证据

3) 上周二数据显示,美国制造业指数为47.2,低于50表明美国经济萎靡

4) 以史为鉴,9月通常是美股最艰难的月份

5) 日本央行行长周二重申,如果经济和物价数据符合预期,日本央行将继续加息

股市就是这样,无论大跌还是大涨,都能找到对应原因。

短期原因如何,不重要,反正我设置每日定投也是寄希望于长期3年5年乃至10年后的涨幅。

最新关于美股基金的操作:

场内美股相关的ETF暂时空仓,因为溢价一直很高,比如$纳指科技ETF(SZ159509)$,每天净值波动也很大,暂时懒得去折腾;

场外QDII基金持续每日定投,如果跌破8月初的底部,我会再加大一些每日定投金额。

三、A股市场

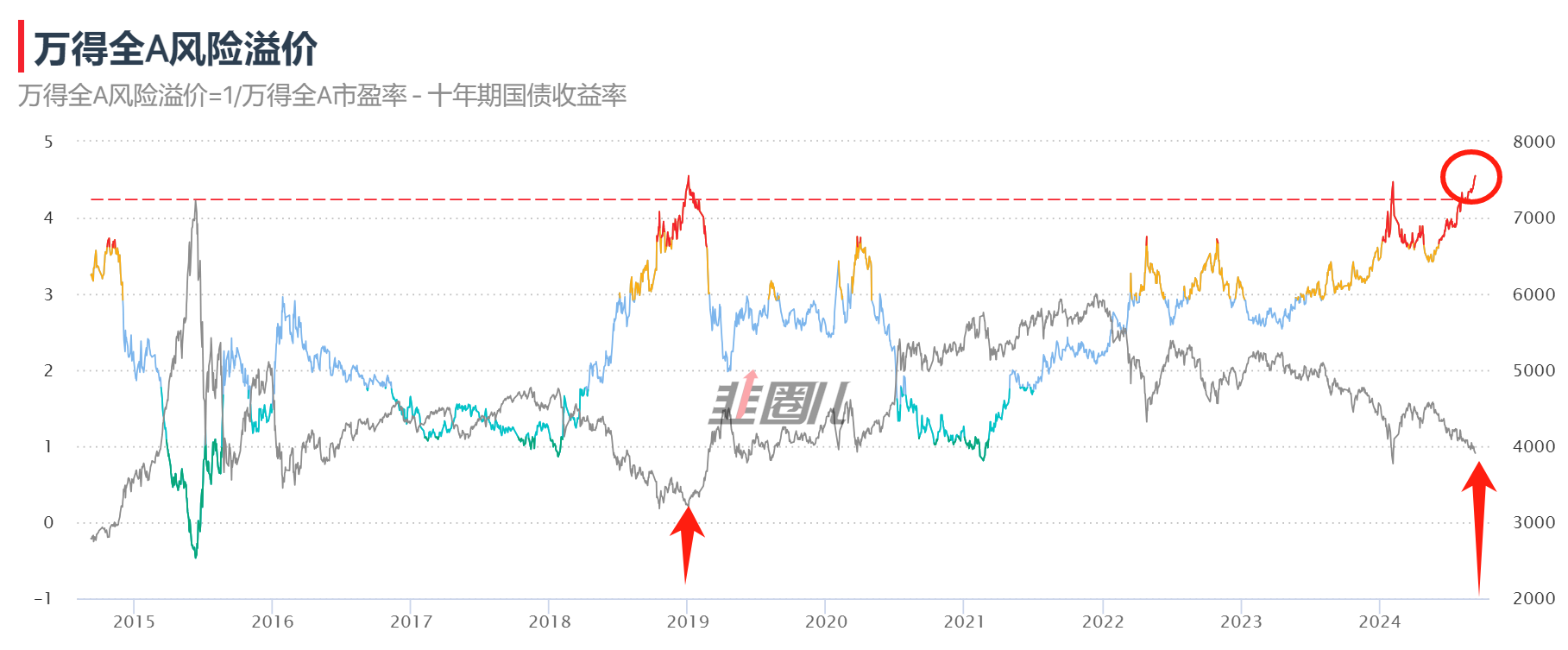

万得全A的【股债性价比】已经来到了近10年来的较高位置!说明当前股市性价比较高。

上一次股债性价比如此高还是在2019年1月。但是,A股也不是随便买,得有一定选择。

中长期来看,对部分普通投资者来说,大盘股可能会更好一些。

原因如下:

1、美联储降息后,资金很可能外溢到低估值市场。如果来A股,外资通常对大盘蓝筹股关注较多。

2、根据Wind数据,A50指数在2021年2月触顶后开始回调至今,回撤幅度仍超-45%,仍属于超跌状态,反弹空间或较大。

3、市场流动性紧张,避险情绪也还在,资金可能仍然青睐安全边际更高的大盘股。以$A50ETF基金(SZ159592)$为例,场内基金份额数从2024年7月9日的383631万份,上涨到了2024年9月9日的449031万份,2个月份额数涨了65400万份。

ETF场内份额的增加通常代表资金的看好。总之,大家可以在目前纠结行情下关注A50ETF基金,场外则可以关注银华中证A50ETF联接(A类:021208,C类:021209)。

目前市场进入难熬的日子。不仅A股在震荡,全球股市都在剧烈波动。

既然我们无法控制股市波动,那我们就努力控制好自己的仓位,让权益仓位保持在我们能接受的范畴。这里可以考虑小金额定投的方式来逐步上仓位。

@股吧话题 #“妖股”集体闪崩,核心逻辑是什么?##19999元起!华为三折叠手机发布##iPhone16亮相!果链概念股怎么走?#

本文作者可以追加内容哦 !