“这是价值事务所的第1663篇原创文章”

可能是国内创新药产业发展时间太短,致使绝大多数投资者对国产创新药的认知普遍不足,不少国产创新药企业乃至整个产业链都被大大低估,至少对比欧美等发达国家而言是如此。

为什么这么说呢?

2022年12月,康方生物将自主研发的PD-1/VEGF双特异性抗体依沃西(AK112)在美国、加拿大、欧洲及日本的开发及商业化独家权限授予Summit,通过这次授权,康方可以获得5亿美元首付款,后续最高45亿美金里程碑付款,以及药物上市以后10%左右的销售收入分成。

这个授权金额当时刷新了国内创新药企License-out纪录,还大大超越了之前的国内对外授权最高金额,一度让国内不少人觉得不可思议,一方面感叹康方的“运”,另一方面又在心中吐槽“果然还是老外人傻钱多”。咱们觉得Summit人傻钱多,引进依沃西双抗付出了这么大代价,但在海外鸡贼的资本看来,其实还是Summit赚到了。

自打Summit宣布同康方合作后,2022年11月底至今市值最高涨了近27倍。今年5月底,康方生物宣布依沃西单抗在一项头对头的3期临床试验中证明了比全球“药王”K药拥有更好的临床疗效,取得“决定性胜出阳性结果”,Summit5月31日当天就涨了121%。

9月8日,康方在2024世界肺癌大会上发布了依沃西对比K药一线治疗PD-L1表达阳性(PD-L1 TPS≥1%)的局部晚期或转移性非小细胞肺癌(NSCLC)的注册性III期临床研究(HARMONi-2/AK112-303)重磅研究数据。

最后研究结果就是,依沃西几乎全线碾压K药。这意味着什么呢?要知道,K药可是全球药王,2023全年全球销售额高达250亿美金,今年上半年还依然保持着较为不错的增长,实现营收142亿美金,不出意外,全年销售额有望冲击300亿美金。300亿美金,合人民币近2000亿,比很多行业的全行业空间还大。

而依沃西数据大幅超越K药,意味着未来的销售峰值大概率会比K药还高,即全球营收额至少300亿美金打底,放量速度会非常快。

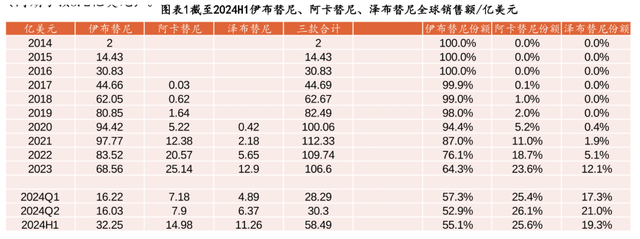

对此不太了解的朋友,我们不妨看一个例子。当百济神州的泽布替尼在2022年真正用头对头大3期证明了相比伊布替尼的显著优势后,立马开启爆量模式,这几年对伊布替尼形成了非常明显的挤压替代效应,市场份额一年上一个新台阶。也正是因为泽布替尼开启爆量模式,让百济神州这个亏损大户在今年二季度实现了历史上首个季度盈利,经调整后的non-GAAP经营利润为4,800万美元。

资料来源:Wind

所以,海外的投资者才会用脚投票,引进了康方依沃西的Summit才会有如此惊人的涨幅。

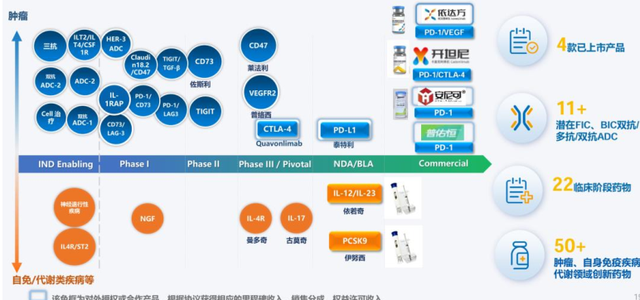

康方生物的成色非常清晰,基本专注在多抗、XDC上,研发的单抗、小分子更多是为了后续的多抗/XDC顺带做的,当下已有两款双抗在国内上市,分别是2022年6月获批的卡度尼利单抗以及2024年5月获批的依沃西单抗,两者在今年上半年合计实现营收9.4亿,同比+24%。

其中,卡度尼利上市仅短短两年,目前仅获批一个2/3线治疗宫颈癌的小适应症,就已经贡献了26.1亿的营收,在国内,这种表现可以说是相当亮眼。而本文的主角依沃西,今年上半年就卖了一个月,已经贡献了一亿多营收,按照创新药的商业化规律,其实这一个月更多还在铺货阶段,只获批一个月就能收获一个亿,后续放量只会更加明显。

这两款产品目前还有不少其他适应症在临床开展中,比如依沃西联合化疗对比替雷利珠单抗联合化疗 1Lsq-NSCLC、联合化疗对比度伐利尤单抗联合化疗 1L 胆道癌、联合莱法利单抗(AK117,CD47)1L PD-L1+ 头颈鳞癌,并计划开展依沃西联合化疗 1L 的 III 期临床试验;卡度尼利联合普络西(AK109,VEGFR-2)和化疗用于经 PD-(L)1 抑制剂联合化疗一线治疗失败的晚期 G/GEJ 的 III 期临床试验已实现首例受试者入组……

截至2024H1,公司有11款潜在FIC、BIC的双抗/多抗以及ADC产品在研,22款药物处于临床阶段,整体管线已累积50+创新药物。看下图,目前有好几款产品都处在NDA 阶段,即将上市,也有古莫奇单抗(AK111,IL-17)和曼多奇单抗(AK120,IL-4R)处于临床三期,换句话说就是,这几年康方的管线将陆续兑现、迎来商业化放量。

是时候重新看待国产创新药了

所长在之前的文章中陆续讲过很多,当下绝大多数人对国内创新药的印象还停留在全是me too跟随级别的创新药,士别三日当刮目相看,当下国内创新药产业已然有引领全球的趋势。

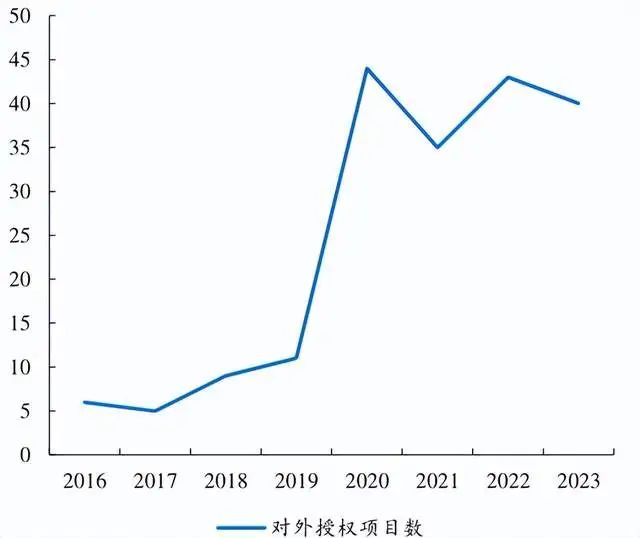

在2020年以前,咱们国内对外授权是很少的,可能一年或者数年才这么几个,而且首付款、里程碑付款都算不得多,尤其2016年之前,只能用惨不忍睹来形容。

资料来源:Wind

但2020年以后,咱们的对外授权明显变多了,甚至还出现一大堆首付款超过5000万美金(约合人民币3.5亿)的高价值对外授权,要知道,首付款是你毛也没有、啥也不用干,海外企业直接打到你账上的钱,能让人家跨国大药企上来就给这么多钱,只能说明相应产品价值高。以前几年都出不了一个,现在一个月可以有好几个;以前一个对外授权可以上各大媒体头条,各大券商都可以为此写一篇分析报告,现在各个机构看都懒得看了,因为大家早已习以为常。

2023全年,中国制药企业共达成156项药品对外授权(包括国内转国内、国内转国外),不论数量还是金额都创了历史新高,且里面不少授权的金额都大得让人吃惊。

最夸张的一款百利天恒的产品拿下了首付款8亿美金,最高里程碑达76亿美金,总额达84亿美金的超高金额授权,引进方也并非什么不知名小药企,而是大名鼎鼎的跨国大药企BMS。这个授权金额比前文提到的康方的依沃西更恐怖。

海外资本也越来越对咱们国内的创新药资产感兴趣,传奇生物前不久收到了来自海外的高达120亿美金的并购邀约,丹麦生物制药厂商Genmab宣布用18亿美元现金收购国内Biotech普方生物,阿斯利康用12亿美元收购Biotech亘喜生物……

已成功出海上市的国产创新药表现也相当惊人,除了前文提到的百济神州泽布替尼外,传奇生物自研的靶向BCMA的CAR-T疗法Carvykti自上市以来展现出了相较于其它细胞治疗产品更为强劲的势头,该疗法于2022年3月登陆美国,随后销售额逐季增长,2023全年销售额已经达到5亿美元,同比增长273%,是当下除吉利德Yescarta全球最畅销的CAR-T之一,同诺华的Kymriah一样多,不过诺华的Kymriah已经在走下坡路了,而传奇的Carvykti还在进行冲刺跑。

一方面,咱们国内license out的创新药授权数量、金额不断新高;另一方面,国内越来越多创新药企得到海外资本/大厂的认可;此外,已经获得FDA批准的产品销售额不断刷新纪录,充分说明国产创新药已具备极强的国际竞争力,越发受到全球认可与关注。

以后不论国内外,创新药行业都会出现越来越多的made in China,这将创造多么巨大的价值?如果你不上车国产创新药,所长都替你感到难过。

不过,在之前的文章中所长也反复强调,对于绝大多数散户而言,像生物医药这种专业程度极高、风险极高的行业,是不建议直接配置企业的,因为踩雷概率极大,一款新药研发失败导致公司直接破产的例子在生物医药行业可谓数不胜数。因此,最好的办法是直接配置港股通创新药ETF(159570)这样的指数产品,避免踩雷的同时,还能吃到整个行业进步、科技进步的红利。

至于为什么关注香港,一方面国内真正的创新药资产其实都在港股,另一方面这几年香港市场对比大A也跌得更多,当下港股的创新药资产性价比更好。站在当下,大家完全可以把港股通创新药ETF(159570)关注起来,它是市场上创新药纯度最高的品种,在规避单一企业暴雷风险的同时,又能最大限度享受到创新药的长期大爆发机会。

今天讲的康方生物其实也是港股通创新药ETF(159570)的前十大重仓,可以看到前十大持仓都是各种创新药细分龙头,龙头属性突出。

本文作者可以追加内容哦 !