一、前言

上周截至2024年9月6日,国际油价大幅下降。近期随着利比亚动荡有所缓和利比亚原油供应或将恢复,以及美国PMI等数据低于预期,供需两端利空同时施压,国际油价承压大跌。虽然OPEC+于9月5日迅速做出反应,并宣布将其额外的自愿减产220万桶/日延长两个月、直到2024年11月底,减产将从2024年12月1日开始逐步取消,并可根据需要灵活地暂停或逆转调整,但并未改变市场对原油未来供需基本面转弱的预期,油价对利空敏感而对利多反应谨慎。截至9月6日,布伦特、WTI油价分别为71.06、67.67美元/桶,周环比分别下跌7.63%、7.99%。

当前油价的短期下跌源于市场对需求的悲观预期,中长期来看油价周期的本质在于供给端。由于海外降息预期即将落地,而在国内高质量发展下,国企改革持续推动国企资产优化,央国企经营质量逐步提高,行业龙头现金流稳定且股息率较高,相关资产迎来价值重估。当前资产荒背景下,市场高股息风格或仍将持续,叠加高分红特点,石化板块投资价值有望进一步提升,建议关注石化ETF(159731)及其联接基金(017855/017856)的投资机会。

二、OPEC+如期延长减产,需求悲观预期仍使油价下跌

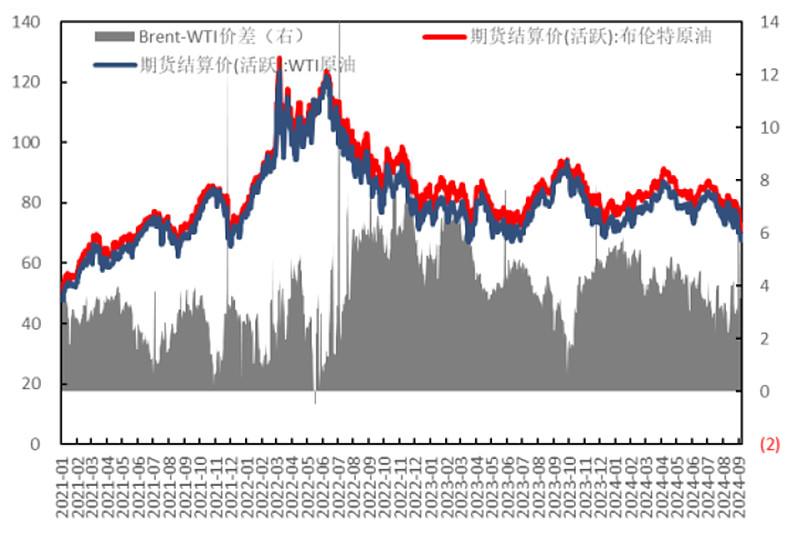

近期随着利比亚局势有所缓和,9月3日利比亚央行行长表示,各政治派别接近达成协议,或将带来全球超50万桶的石油供应,布伦特期货油价当日闻讯下跌4.9%。9月5日,OPEC+随之举行虚拟会议,并宣布将其额外的自愿减产220万桶/日延长两个月、直到2024年11月底,减产将从2024年12月1日开始逐步取消,并可根据需要灵活地暂停或逆转调整,然而,OPEC+这一举动并未使得市场对油价恢复信心。截至2024年9月6日当周,布伦特原油期货结算价为71.06美元/桶,较上周下降5.87美元/桶(-7.63%);WTI原油期货结算价为67.67美元/桶,较上周下降5.88美元/桶(-7.99%)

当前油价的短期下跌源于市场对需求的悲观预期,利比亚本轮停产从8月26日开始,实际8月26日之前,OPEC数据显示利比亚7月原油产量118万桶/日,当时布油期货价格依然在80美元/桶左右,而这次利比亚的产量增加仅是恢复到之前的水平,在美国8月标普全球制造业PMI终值47.9低于预期和前值的影响下,市场对需求更为悲观,同时美国总统大选和OPEC+后续的可能增产也给供给端带来较大不确定性,从而市场当前对油价信心较低。后续来看,油价在低库存和中东财政收支的诉求下,当前70美元/桶的底部价格或依然坚挺。

图表1:布伦特和WTI原油期货价格及价差(美元/桶)

数据来源:wind,信达证券。

三、财政盈亏平衡下,中长期原油供需呈相对偏紧状态

由于中东各国及俄罗斯的财政盈亏平衡油价大部分处于65美元/桶以上,出于对高油价的诉求,2022年10月第33届OPEC+部长级会议,OPEC+产能配额削减200万桶/天,(OPEC减产127万桶/天,其他国家减产73万桶/天),该产量政策一直延续至2025年底。

从2023年开始,OPEC调价频率也将放缓,不再召开高频的月度会议调整产量政策,而是每6个月举行一次部长级会议(ONOMM),每两个月举行一次欧佩克+联合部长级监督委员会(JMMC)会议,从而更加保证减产政策的稳定性。2023年5月起,OPEC+自愿减产166万桶/天(沙特、俄罗斯各自愿减产50万桶/天),该产量政策一直延续至2025年底;7月起沙特再次自愿额外减产100万桶/天原油。两次减产后,沙特原油日均产量已减至900万桶,为数年来的最低水平。OPEC+同意2024年1月1日起至2024年12月31日将产量目标调整为4046万桶/天。2023年11月第36届OPEC+部长级会议,OPEC+再次自愿减产220万桶/天,该产量政策目前延续至2024年9月底。

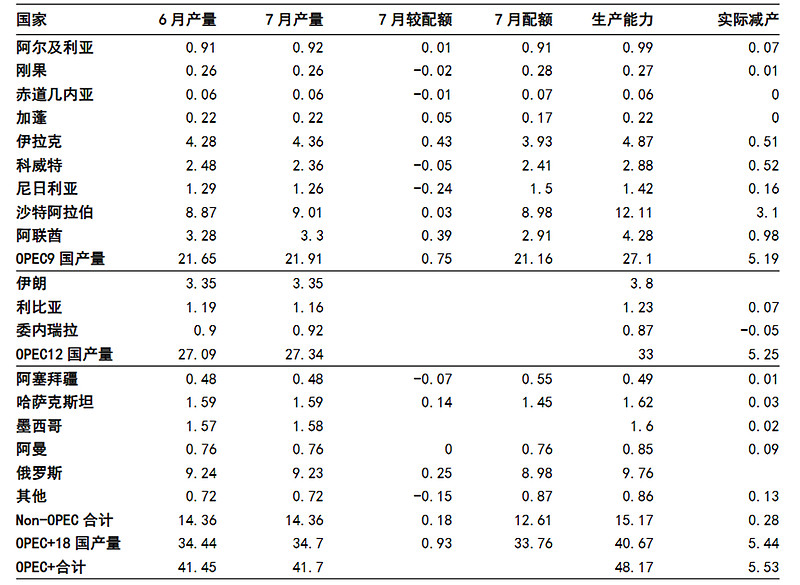

根据IEA最新发布的月度报告统计,2024年7月OPEC+产量为4170万桶/天,已经减产553万桶/天,减产总体履行率较高,沙特、俄罗斯产量分别为901、923万桶/天。2024年7月OPEC9国合计原油产量相比2024年6月增加约26万桶/天,主要原因为伊拉克、阿联酋产量分别高于配额43、39万桶/天,伊拉克已经计划在九月份将石油产量削减至385-390万桶/天。出于对高油价的诉求,OPEC+减产约束力仍在,对于油价可以起到良好的托底作用。

图表2:OPEC+减产情况(百万桶/天)

数据来源:IEA,国信证券。

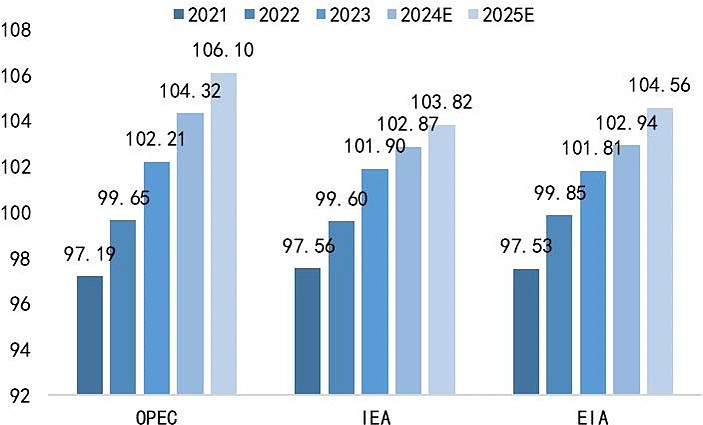

另外根据国际主要能源机构预测,2024年原油需求小幅增长,但需求增速有所放缓。OPEC、IEA、EIA最新8月月报显示,2024年原油需求分别为104.32、102.87、102.94百万桶/天(上次预测分别为104.46、102.87、102.92百万桶/天),分别较2023年增加211、97、113万桶/天(上次预测分别增长225、97、111万桶/天)。

OPEC将2025年原油需求增速由185万桶/天下调至178万桶/天,IEA将2025年原油需求增速由98万桶/天下调至95万桶/天,EIA将2025年原油需求增速由180万桶/天下调至160万桶/天。

图表3:主流机构对于原油需求的预测(百万桶/天)

数据来源:IEA,EIA,OPEC,国信证券。

四、未来展望

当前油价的短期下跌源于市场对需求的悲观预期,中长期来看油价周期的本质在于供给端。一些产油国或由过去的份额竞争策略转为挺价保收益策略,一些产油国或自身面临增产能力的瓶颈。尤其是过往的美、沙、俄三足鼎立格局,演变成当前资本开支谨慎和资源劣质化导致产量面临达峰的美国,与通过OPEC+机制团结在一起的沙、俄进行的不对称两方博弈,以沙特为首的OPEC+能够通过调控剩余产能对油价产生更大的边际影响。

对于未来油价展望,美国石油开采面临资源劣质化和成本通胀双重压力,以沙特为首的OPEC+维持高油价意愿和能力仍没有弱化,原油供给偏紧的格局并未发生根本性改变,油价高位支撑仍然存在。而在新旧能源转型中,原油需求仍在增长,全球或将持续多年面临原油供需偏紧问题,中长期来看油价或将持续维持中高位。

由于海外降息预期即将落地,而且在国内高质量发展下,国企改革持续推动国企资产优化,央国企经营质量逐步提高,行业龙头现金流稳定且股息率较高,相关资产迎来价值重估。当前资产荒背景下,市场高股息风格或仍将持续,叠加高分红特点,石化板块投资价值有望进一步提升,建议关注石化ETF(159731)及其联接基金(017855/017856)的投资机会。

相关产品:

石化ETF(159731)及其联接基金(017855/017856):石化ETF跟踪中证石化产业指数(H11057.CSI),该指数由中证800指数样本股中的石化产业股票组成,以反映该产业公司股票的整体表现。从申万一级行业分布来看,中证石化产业指数以基础化工和石油石化行业为主,权重占比分别为56.6%和38.7%。从估值来看,截至2024年9月9日,中证石化产业指数的PE为11.06倍,PB为1.30倍。

#“三桶油”持续调整,抄底机会来了?#$石化ETF(SZ159731)$$中国石油(SH601857)$$中国海油(SH600938)$

数据来源:信达证券、国信证券、Wind,截至2024.9.9,以上个股不作投资推荐。以上产品风险等级为R4(中高风险),以上基金属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

本文作者可以追加内容哦 !