据媒体消息,预计北京时间9月10日凌晨1点,苹果将在美国加利福尼亚州库比蒂诺的Apple Park以线上直播形式举办新产品发布会。

9月2日,华为终端在官微宣布,将于9月10日正式召开新品发布会,与苹果新机发布会时间撞车,真实体现了消费电子行业说的那句——“生死看淡,不服就干”。

预计下半年消费电子新机型、新技术大混战即将开幕,包括三折屏、钛合金、端侧AI、空中成像等,引人期待。

今天重点聊聊钛合金中框。

钛合金是一种以钛为基础,加入其他元素(如铝、钒、钼、铁等)组成的合金。钛合金的强度与钢相近,但密度仅为钢的60%左右,这使得它在需要轻质且高强度材料的应用中非常理想。

钛合金性能突出,但价格也比较贵,消费级很少能接触到,原来主要用在军用领域,比如美国F-35战机的钛合金用量达到了27%,F-22战机的钛用量更是高达41%。飞机减重是基本要求,很有必要性,因为重量越轻,续航越久。

手机行业对减重倒是没有特别的敏感,实在没啥创新的苹果选择了钛合金边框这个方案作为卖点之一,主打减重。

手机行业有个很有趣的特点,基本上全行业都盯着销量领头的几家,比如苹果、华为、三星,他们上了的新技术,后面几家都会跟上,反正你有的,我就必须有。

目前支持钛合金的机型主要包括:

(1)苹果:Iphone 15 Pro/Pro Max手机中框,钛金属边框通过固态扩散技术与铝金属内框焊接,相比于不锈钢中框的iPhone14代轻约20g;Apple Watch Ultra/Ultra2手表外观采用49毫米钛金属表壳,高山回环式表带采用抗腐蚀的钛金属 G式表扣,海洋表带采用钛金属表扣和带弹性的钛金属环。

(2)华为:Watch 4 Pro手表,采用48毫米的钛合金表壳,更坚固。

(3)荣耀:折叠屏 Magic V2手机搭载91%金属结构的“鲁班钛合金铰链”,折叠屏整体厚度和重量的下降。

(4)OPPO:折叠屏 Find N3手机铰链采用航天级MIM合金,重量降低 7%,抗湿耐热耐摔,强度大幅提升。“潜航黑”配色以钛合金作为摄像头圆环材质。折叠屏 Find N2手机用钛合金螺丝,整机64颗钛合金螺丝钉一共减重约1克。

(5)小米:Xiaomi 14 Pro手机采用钛金属中框设计。

(6)三星:Galaxy S24 Ultra将会采用钛合金中框,对标同样采用钛合金的iPhone 15 Pro Max。

总结一下,目前钛合金材料渗透到的部件主要是:手机中框、螺丝、折叠屏铰链以及手表的表壳等。

01 钛合金中框、铰链市场空间

上一轮换机潮还要从5G手机说起,后来手机厂商技术迭代变慢,已经不像以前,地铁上到处都是新机型了,现在很多人都在用旧手机。

乐观的是,去年末开始,全球消费电子持续回暖。Canalys数据显示,2024Q1全球智能手机出货量同比增长11%,智能手机在经历2021Q3以来下行周期后,在2023Q4开始回暖明显。

换机需求逐渐被释放,赶上钛合金材料的渗透率提升,给钛合金零部件行业带来一丝想象力。

一、中框

现在的钛合金中框零部件单价在300元以上,苹果新机预计仍会沿用钛合金材料,甚至有可能加大用量。苹果未来机型,对钛合金用量预计在下一个新材料出来之前会不断提升。

安卓机目前钛合金渗透率还比较低,由于头部品牌的旗舰机型已经开始使用钛合金材料,预计后续会经历0-1的发展过程,需求量会迅速提升。

根据Canalys的研究,2023年全年的总出货量为11.4亿部,与2022年相比下降了4%。苹果在2023年以20%的市场份额和2.292亿部的出货量首次占据榜首。

按照该数据,假设苹果手机年出货量维持2.3亿部,未来几年钛合金手机渗透率到40%;非苹果手机9.1亿部,未来几年钛合金手机渗透率到5%。那么合计钛合金手机出货量可达1.605亿部,假设钛合金中框零部件降至270元,粗算下来有433亿的市场空间。

二、铰链

除此之外,由于折叠屏的不断渗透,以及向三折屏发展,铰链用量会提升,预计钛合金铰链未来需求也会显著提升。逻辑如下:

根据IDC,预计2027年全球折叠屏手机出货量达5430万台,2022-2027年CAGR超30%。

据立鼎产业研究院数据,铰链有2类,U型铰链成本约150-200元,水滴铰链成本为U型铰链的3-4倍,2020年以U型铰链为主,目前逐渐切换向水滴铰链。考虑成本下降,假设铰链按照500元考虑,主要成本应该是钛合金粉末材料和加工费。

根据IDC的数据,2023年全球折叠屏手机的出货量预计为1590万部,同比增长25%,市场份额提升至1.4%,预计2027年全球折叠屏手机出货量增长至5430万台。如果未来钛合金铰链推广开来,预计也会带来可观的市场需求。

02 主要企业

一、材料端——海绵钛、钛合金

2022年我国海绵钛产量为15万吨,全球占比为58%,10年产量CAGR为6%;钛材的产量为15.1万吨,每个钛合金手机用钛量仅有18g,按照国金证券测算以成品率35%考虑,预计2027年钛消耗量7千吨出头,占比较低,钛合金手机对上游材料端企业的业绩拉动贡献预计不会太大。

主要企业包括天工国际、宝钛股份、西部超导、西部材料等钛制品企业。具体如下:

(1)天工国际:公司主营模具钢、高速切削工具、高速钢和钛合金产品。

(2)宝钛股份:公司是我国最大的以钛及钛合金为主的专业化稀有金属生产科研基地,产品涵盖海绵钛、钛锭、各种规格钛材等,覆盖下游囊括航空航天船舶、石化、冶金等领域,钛材年产量行业领先。

(3)西部超导:主营产品包括高端钛合金材料,包括棒材、丝材等。

(4)西部材料:主营钛及钛合金板、钛宽厚板、钛卷等产品。

二、制造端——钛合金3D打印、钛合金粉末MIM,加工机床等设备、钛合金刀具

由于钛合金硬度高,具有高耐热性和低导热率等特点,加工过程存在良率低、耗时长、设备需求量大等特点,相关设备和刀具耗材需求量拉动较为明显。

主要企业如下:

(1)创世纪:公司为国内钻攻机领先企业,公司钻攻机广泛应用在3C手机、电脑、平板等产品加工领域。

(2)宇环数控:公司自2010年开始为富士康提供精密磨削设备,为果链、华为、荣耀、小米、三星等消费电子品牌企业的供应商及代工厂提供相关的设备配套服务。在钛合金加工中公司产品主要参与手机中框的外观镜面抛光和拉丝等工序,2023年已受益钛合金需求提升,与捷普科技签订2.53亿元设备合同。

(3)华曙高科:公司核心产品是3D打印设备和材料。

(4)铂力特:公司围绕金属增材制造产业链,开展金属3D打印设备、金属3D打印定制化产品及金属3D打印原材料的研发、生产、销售,同时亦向客户提供金属3D打印工艺设计开发及相关技术服务。

(5)鼎泰高科:公司为PCB、数控精密机件等领域的企业提供刀具,产品可应用于钛合金的结构件加工。

三、产品端——手机中框及其他钛合金结构件

(1)银邦股份:公司的钛铝复合材料可应用于消费电子领域,公司与H公司成功合作研发出新型多金属复合材料,广泛应用于手机中框及背板。公司生产的手机中框胚体是钛铝复合材料。参股公司飞而康可大批量自主生产满足国际航空标准的钛合金粉末,并且可用于消费电子领域。

(2)科森科技:公司有智能手机钛合金边框加工工艺。

(3)哈森股份:公司收购的苏州郎克斯主要从事精密金属结构件的研发、生产与销售,主要为苹果、华为、三星、小米等3C终端品牌提供手机边框代加工服务。

(4)思泉新材:公司控股子公司广东思泉主要产品为钛合金结构件,可应用于智能穿戴设备、智能手机等领域,预计2024年第三季度投产。8月29日盘后,公司公告拟以不超过4.2亿元投资精密制造项目,包括年产1440万件的钛合金结构件项目。

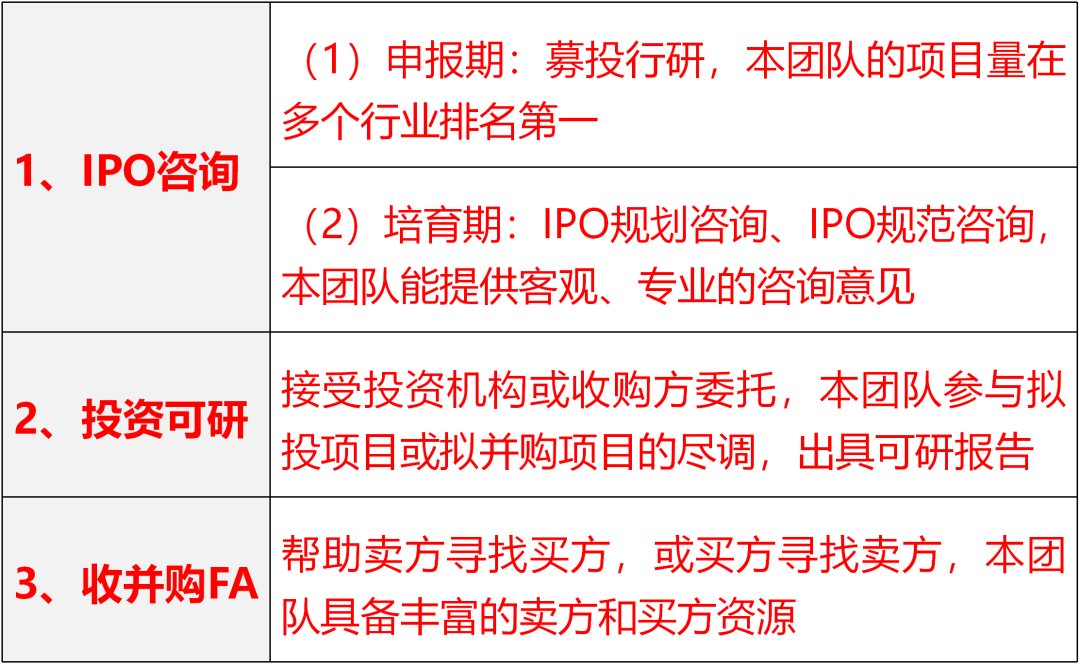

本团队可提供以下咨询服务,欢迎业务交流和合作

本文作者可以追加内容哦 !