2024年8月30日,奥马哈老宅子,巴菲特迎来了自己的第94个生日。虽然普通的生日礼物已无法让他激动,但这一次,他提前收到了自己最想要的礼物。

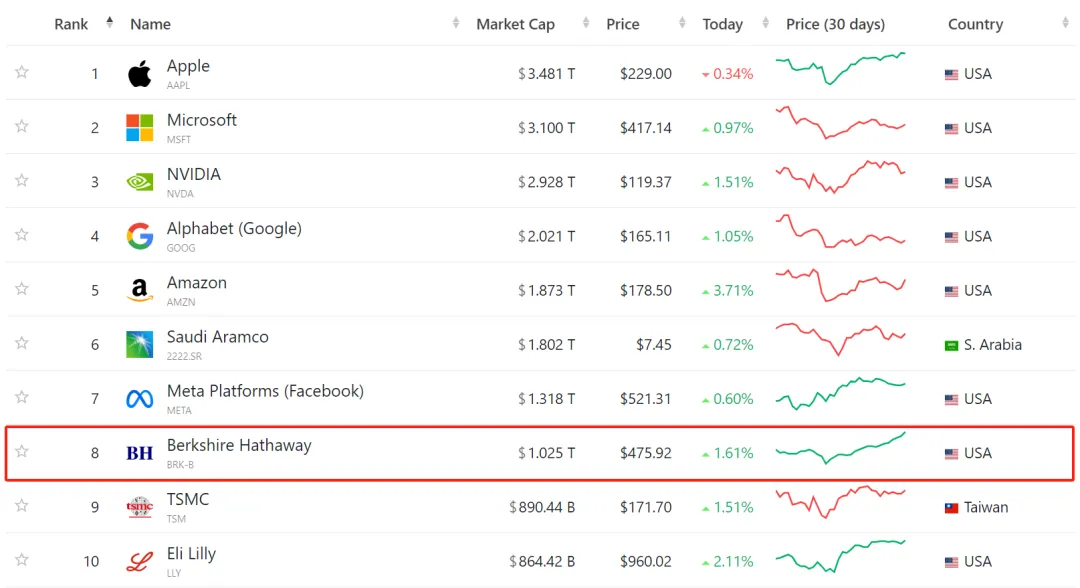

8月27日,巴菲特名下的伯克希尔-哈撒韦公司的股价短暂上涨,市值达到1万亿美元,成为美股第七家总市值破万亿的上市公司。

有人说,这是巴菲特式“价值投资”的胜利。

然而,在股神吹灭蜡烛的同时,伯克希尔却在继续着自己的“大撤退”计划,它们坚决抛售自己曾经看好的公司,比如美国银行、苹果、雪佛龙、金融控股公司COF,并清仓了美国云计算公司SNOW......

纵使纳斯达克走势强劲,今年依然上涨18%,但股神对于美国股市的担忧,却比任何人都要多。

到底是什么让股神在吹生日蜡烛的时候,依然松不开眉宇间的皱纹?

一、皱眉头的巴菲特

巴菲特首先抛弃的,是自己的“老情人”美国银行。说是老情人,其实也是源于一次抄底捡漏。

2011年,美国银行因不良抵押和法律诉讼,面临数百亿美元损失,资金面极度吃紧。彼时,巴菲特掏出50亿美元,解了美国银行的燃眉之急。

作为回报,巴菲特获得了6%收益率的优先股,并且获得未来10年内,按照7.14美元定价的优先购买权。买得多了,巴菲特也成为了美国银行的第一大股东。

美国银行是伯克希尔的第二大持仓,是巴菲特投资生涯中最赚钱的股票之一,仅分红就超过20亿美元,股神曾多次在公开场合对美国银行的管理层大加赞赏,并表示“不想卖掉它”。

甚至在2023年3月,美国银行业危机开始蔓延,硅谷银行和第一共和银行等银行纷纷走向破产,巴菲特抛售了自家公司持有的其他银行股的股份,却一直没有抛售美国银行的股票。

形势比人强,股神最终还是违背了自己的意愿。

今年7月份,伯克希尔开始减持美国银行,股神第一次出手,就是连续12个交易日的大幅度抛售,总计套现38亿美元。

短暂休整半个月后,巴菲特再度抛售1400万股美国银行股票,套现5.5亿美元。

这还没完,根据美国监管部门的最新文件,巴菲特还在最近一周抛售了价值9.82亿美元的美国银行股票。

为什么巴菲特要抛售长期持有的美国银行股票?说好的长期持有和价值投资呢?难道股神也背叛了自己的信仰?

巴菲特本人三缄其口,但是媒体却给出了抛售的三个理由。

第一个原因,是美国银行的估值过高。由于巴菲特光环的加持,以及管理层努力,美国银行股价持续走强,去年涨了4.63%,今年截至周五收盘涨了20%。

时间拉长一点,其股价已经从2012年的5美元,涨到现在的40美元,单论价差收益,伯克希尔已赚得盆满钵满。

金融媒体由此认为,美国银行现在已是高位,14倍的市盈率让美银不再那么“便宜”,所以逢高抛售换回现金,也是一个不错的选择。

第二个原因,是美国银行业的盈利能力出现放缓。

根据2024年二季度财报,虽然美国银行业绩表现不错,但在美国基础利率不变的情况下,存款利息成本增加,借款需求下降,导致银行净息差连续四个季度下跌,本季度净利息收入也出现下降,低于预期。

盈利下降,果断抛售,这倒挺符合巴菲特的投资理念,毕竟前脚美国银行公布了财报,后脚巴菲特就“动刀”了。

重点则在于第三个原因:货币周期的逆转带来的不确定性。这或许才是巴菲特最担心的问题。

前几天的杰克逊霍尔全球央行年会上,决策者对全球公开表示:“政策调整的时机已经到来。货币政策方向已经明确。”

决策人是“放鸽”,意味着联储加息周期即将结束,降息周期马上就要开启,全球的货币政策,即将出现180度的大逆转。

用夸张一点的话来说,全球金融市场,即将迎来剧烈动荡的新格局。

很多人认为这是机遇,毕竟宽松和降息对资本市场是好事。

但是巴菲特却有不一样的看法。

相较于有风险的持股和投资,他更看重伯克希尔账上的现金,正如他在5月4日的年会上表示:“我们很想花掉这笔钱,但除非我们认为,我们正在做的事情风险很小。”

二、和库克说再见?

世界上鲜有这般情况:一家万亿美元市值的公司,和另一家万亿美元市值的公司说“再见”。但这事儿今年就发生了,那就是伯克希尔抛售苹果。

很多人不知道,巴菲特和芒格,一度很“讨厌”苹果公司。

早在2013年,巴菲特的搭档芒格就对媒体表示:“你很难想象还有哪家企业比苹果公司更不受伯克希尔-哈撒韦公司待见。”

但到了2016年,伯克希尔却首次买入苹果公司股票,从开始的1000万股、6000万股,再到后面巴菲特亲自决策的7000万股。

随后,巴菲特不断加码,2021年巅峰时期拥有9亿股苹果公司股票,苹果成为伯克希尔第一大持仓股,账面收益约1200亿美元。

这对一个不喜欢科技股的“老头”来说,把科技公司买成自己的第一大持仓股,是难以想象的。

巴菲特曾给出理由,他觉得苹果的产品很不错,是很好的消费品,“我喜欢苹果这家企业”。

然而就在8月份,巴菲特却突然“不喜欢”这家公司了——苹果的持仓数量从7.9亿股,降低至4亿股,接近腰斩。

抛售美银的时候,你不给个说法也就算了,这次苹果持仓都腰斩了,就算你是股神,也得给投资者一个说法吧?

这次,巴菲特给出了自己的理由,他表示美国税率可能出现的上升预期,让他选择对苹果头寸的获利了结。

巴菲特的选择往往是最“保守”,但也是最有智慧的:持币观望,不上牌桌。

只要股神不赌,那么他永远不会输。

三、弃股投债的巴菲特

从牌桌上下来的巴菲特,到底捏着多少钱呢?

根据公司二季度末的数据来看,现金储备是2769亿美元,而一季度末期则为1890亿美元。

这2769亿美元中,并非都是现金,而是4至52周期限不等的短期美国国债,其持有的国债规模总计为2346亿美元,数字之大,甚至超过了美联储拥有的1953亿美元美债。

为什么要弃股投债?除了上述的风险考量,最大的原因,还是巴菲特对美国经济的深度担忧。

数据是不会骗人的。

7月份的美国非农就业数据,已经大幅度走弱,4.3%的失业率触发了“萨姆法则”,这意味着美国从失业率的技术层面来说,已经陷入了衰退。

数据也是会骗人的。

根据美国劳工部的数据,美国已经大规模下修了81.8万个就业岗位,这意味着美国实际的失业率,比非农数据告诉我们的,还要糟糕得多。

就连市场公认的“华尔街一哥”,摩根大通CEO杰米·戴蒙也表示,美国经济软着陆的概率是35%—40%,运气不好的话,那就是更深层次的衰退,甚至是硬着陆。

历史上的巴菲特,其实也有类似预言性质的“神操作”,比如1969年,巴菲特曾经卖出所有股票,甚至直接关闭了他名下的投资公司,彻底离开股市,直到1973年大结束,才回归市场。

再比如,2005年的6月,伯克希尔出现疯狂抛售股票换取现金的情况,其持有现金的比例和现在差不多,皆为25%左右。

而后的情况我们都知道,2006年次贷危机开始显现,并且于2007年横扫全美,酿成巨大的金融灾难。

所以股神弃股投债的操作,是不是也在暗示我们,他认为现在的美国,正在酝酿异常巨大的危机?

说起来,美国经济的黑天鹅和灰犀牛真的不少,如中东危机和俄乌冲突,房地产住房问题和35万亿美元的美债危机。

由于美国住房成本高昂,流浪者睡在小巷中

再加上美国大选带来的政治动荡,整个美国,都像晋西北一样,乱成了一锅粥。

正是出于对美国经济和金融风险的深度担忧,让巴菲特坚定地“弃股投债”——不像《让子弹飞》中跪着赚钱的鹅城县太爷,他现在真的可以躺着赚钱:

自联储大幅度加息,美国联邦基金利率就跃升至5.25%—5.5%,短期国债利率也非常高。

从周五的数据来看,3个月美债收益率是5.12%;6个月国债收益率4.87%;就算是略长的1年期的国债收益率,依然有4.41%的高额收益。

而刚刚被巴菲特抛弃的美国银行,其股息率只有2.3%左右。

我们再换个算法,假设按照5%的收益率投资美国短期国债,那么巴菲特买2000亿美元国债,也可以得到每年100亿美元的投资回报。

所以巴菲特这招“弃股投债”,不说能给伯克希尔带来多少利润,但是确实让巴菲特下一任接班人在未来充满动荡的时期内,拥有足够的底气。

四、降息周期的开始,并不一定都是狂欢

作为公认的股神,巴菲特和我们想的其实并不一样,就比如这次美联储的降息,我们看到的是资本市场的狂欢,巴菲特看到的,却是不确定性和风险。

为什么一次史诗级的利好,会被股神解读为利空?

理论上,当联储宣布降息,美国的货币政策就会从紧缩迈入宽松,资金从美国流向世界各国,不仅能带动各国的股市,各国的经济也会出现复苏和反弹。

这是西方经济学告诉我们的基本规律。

但如果我们翻看现代金融史上的14个完整的联储周期,就会发现,联储的每一次降息,都对应着美国经济的衰退。

其中有比较危险的情况,比如2002年的互联网泡沫,2007年的次贷危机,那么美联储的降息,则更像是通过被迫降息来“救火”的,算不上什么利好消息。

但如果降息的同时,美国经济依然有较大概率出现“软着陆”,这种情况下,降息或许也没那么糟糕。

这个道理,熟知经济学史的人都懂。股神自然也知道。

问题在于,依照巴菲特的投资理念,他似乎并不愿意选择“赌博”,这位94岁的股神更希望看到的是持续不断的增长,而不是某次高风险投资带来的收益。

正如巴菲特曾经说过的那样:“第一条规则:永远不要亏钱;第二条规则:永远不要忘记第一条规则。”

$标普500ETF(SH513500)$$纳指100ETF(SH513390)$$伯克希尔哈撒韦-A(NYSE|BRK_A)$

文章来源:吴晓波频道

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !