今年上半年,国内生产总值实现同比增长5%,经济运行总体平稳,延续回升向好态势。五大A股上市险企的2024年中期业绩报告也于日前全部披露,净利润均实现增长。

从投资端来看,五大险企投资收益率有升有降,但整体保持稳健;从总投资收益率(年化)来看,新华保险以4.8%的收益率表现位列第一;从投资组合情况来看,在股市整体估值处于市场低位,且上市险企愈加强调“长期投资”的配置理念下,新华保险、中国太保、中国平安3家险企逆势增加股票配置。

在新会计准则下,投资对于上市险企的影响将更显著。面对着变幻莫测的宏观环境,险企也在顺势而为,灵活调整投资策略。

总投资收益大增超33%

新华保险收益率领跑

今年上半年,无论是固收资产还是权益资产,政策层面的调控从未停歇。

从固收资产来看,面对不断走低的10年期国债收益率,央行几度“发声”;为了增强流动性,央行综合运用降准、公开市场操作、中期借贷便利(MLF)和再贷款再贴现等多种方式。从权益资产来看,资本市场新“国九条”发布,意在推动中国资本市场高质量发展。

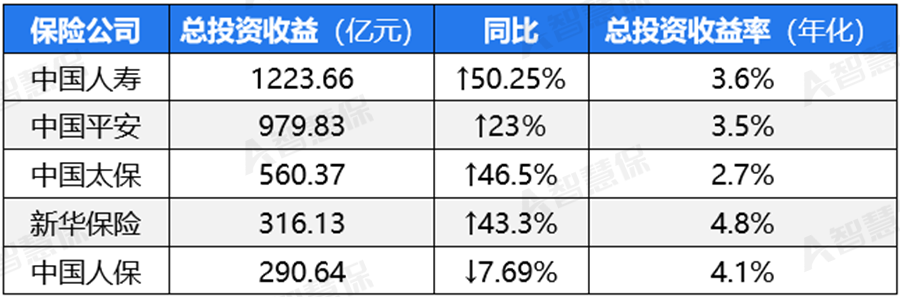

政策有力调控叠加债牛行情的助推,上半年,五大A股上市险企整体投资收益实现双位数增长。中报数据显示,五家A股上市险企今年上半年总投资收益合计3370.63亿元,同比增长33.3%。

其中,中国人寿总投资收益居首,达到1223.66亿元,同比增长50.25%。中国平安、中国太保、新华保险的总投资收益额尾随其后,分别为979.83亿元、560.37亿元、316.13亿元,同比增长23%、46.5%、43.3%。

值得一提的是,五家A股上市险企中,仅中国人保上半年总投资收益负增长,为290.64亿元,同比下降7.69%。

从中国人保的投资组合来看,今年上半年,其增加了固定收益资产占比,降低了权益资产占比。截至今年6月末,中国人保固收类资产比例为67.3%,其中国债及政府债占比为21.1%,金融债占比13.9%,企业债占比11.6%,定期存款占比7.9%;权益类资产占比19.2%,其中股票占比2.9%。而截至2023年末,中国人保的固收类资产占比为64.5%,权益资产占比为21.5%,其中股票占比3.2%。

与中国人保不同的是,新华保险、中国太保、中国平安3家险企增加了股票配置比例。报告期内,新华保险的股票投资占比从7.9%升至10%,中国太保的股票投资占比从8.4%升至9%,中国平安的股票投资占比从6.2%升至6.4%。在上半年权益市场震荡波动的大背景下,反映出上市险企正秉承长期投资理念,积极发挥险资长期资金、耐心资本的优势。

从投资收益率方面看,新华保险上半年总投资收益率(年化)达到4.8%,成为五家A股上市险企中总投资收益率最高的一家。另外,中国人保、中国人寿、中国平安、中国太保的总投资收益率(年化)分别为4.1%、3.6%、3.5%、2.7%。

“公司保险资金运用始终遵循稳健投资、长期投资、价值投资的基本理念,战略资产配置层面以久期长、现金流稳定的固定收益类资产为压舱石,满足资产负债匹配要求,同时辅以均衡的权益类资产配置,以提高长期投资回报。战术资产配置层面,今年以来根据权益和利率市场变化,动态调整结构,积极把握股票、债券等资产类别的交易机会,取得了一定成效。”新华保险在中期报告中表示。

固收成投资 “大头”

逆势增配权益资产

如果只用一个词概括今年险企面临的投资环境,那一定是“低利率”。今年以来,央行一次性降准0.5个百分点,下调了“支农支小”再贷款、再贴现利率0.25个百分点,并引导贷款市场报价利率(LPR)下调。

“央行持续地推动社会综合融资成本稳中有降。今年以来1年期和5年期以上贷款市场报价利率分别累计下降了0.1和0.35个百分点,带动了平均贷款利率持续下行。”中国人民银行货币政策司司长邹澜9月5日在国务院新闻办公室举行的“推动高质量发展”系列主题新闻发布会上表示。

在LPR下调之下,银行存款利率也于7月底迎来调降。7月25日,多家国有大行更新了人民币存款利率表,将活期存款利率从0.2%下调至0.15%;3个月、6个月、一年期定期存款挂牌利率下调0.1个百分点, 两年、三年和五年期定期存款挂牌利率下调0.2个百分点。

从五大A股上市险企的投资资产组合来看,除了新华保险外,其余四家险企定期存款的占比均未超8%。中报显示,截至6月末,新华保险的定期存款占比为18.6%;中国人保、中国人寿、中国太保、中国平安的定期存款占比分别为7.9%、7.54%、7%、4.3%。

从权益市场来看,今年上半年A股市场整体震荡,上证指数微跌0.25%,深证成指下跌7.1%,创业板指下跌10.99%。但是,上半年A股市场还是存在一些结构性机会,如红利类、资源类,从申万一级行业来看,银行、煤炭、公用事业、有色金属等板块涨幅超过10%。而且,尽管上半年A股整体表现“收跌”,但在2、3、4月也出现了一波行情。从上证指数来看,其2月、3月、4月分别上涨8.13%、0.86%、2.09%。

如前文所言,在低利率、资产荒的背景下,作为“耐心资本”的险资,对权益资产配置整体提升。据媒体统计,截至2024年6月末,五大A股上市险企投资资产合计16.7万亿元,持仓股票市值合计1.24万亿元,较去年末增加1024亿元,增幅为9%。

固收投资方面,债市总体延续强势行情。作为金融市场“无风险收益率”的主要参考指标,10年期国债收益率是衡量各类资产收益率的锚。10年期国债收益率年初还为2.57%,到今年6月末,其收益率为2.21%。也因此,五大上市险企的投资资产中,固定收益资产是“大头”,配置比例均超过60%。其中,中国太保对于固收类布局最高,定期存款和债权类金融资产达到80.8%。

“固定收益资产投资的偿债主体综合实力普遍较强,除政府债外,主要交易对手包括中国国家铁路集团有限公司和大型国有商业银行等大型国有企业。”中国太保在2024年中期报告中表示。

防范“利差损”

拉长久期成主流操作

面对“低利率”环境,贯穿险企投资策略的重心是预防“利差损”风险,具体应对策略上,在A股上市险企的中期报告中,频频提及的就是“拉长资产久期”。

中国平安就在中期报告中指出,积极应对利率下行风险,加快、加大国债、地方政府债以及政策性金融债等长久期、低风险债券的前置配置,拉长资产久期,锁定长期收益。同时,增加交易型固定收益资产配置,把握市场机遇以增厚投资收益。

如出一辙,中国人保也在中期报告中表示,在利率相对高点,加大长久期政府债配置力度,缩小资产负债久期缺口。持续优化债券配置结构,提高其他债权投资类债券的配置比例,降低投资组合波动性。

“持续稳固配置底仓,把握交易性机会增厚收益。权益投资方面,推进均衡配置和结构优化,开展中长期布局。”中国人寿如是表示。

展望下半年投资端表现,上市险企也充满信心。中国人寿副总裁刘晖在中期业绩发布会上指出,“目前,A股的整体估值处于市场低位,具备长期配置价值。随着一系列资本市场改革和监管新规陆续出台,对于促进资本市场生态,提升长期回报水平是有积极意义的。科技创新、先进制造、绿色发展等领域蕴含着丰富的长期投资机会”。

中国平安首席投资官邓斌在接受媒体公开采访时表示,“会继续保持配置红利资产,特别是利率还没有上行,有下行压力的时候。这些央国企高分红股票的价值会长期存在”。

在中国太保首席投资官苏罡看来,今年下半年,预计资本市场大概率会维持平稳震荡的格局,同时不排除孕育一些新的结构性机会。“为了保持经济的平稳运行和高质量的发展,可以预见中国的宏观政策还将会继续加力,进一步形成合力。”苏罡说。

综合来看,资产端方面,为适应经济周期变化,五大A股上市险企正积极调整资产配置策略,发挥险资“长线资金”的特点,开展中长期布局。从负债端来看,人身险产品从9月起已经全面迈进“2”时代,这在某种程度上也有助于缓解险企投资端的压力。当前,中国经济还处于企稳回升的过程中,政策面还将持续发力,对于资本市场不妨多点信心,投资有时候就是“做时间的朋友”。

本文作者可以追加内容哦 !