之前跟大家聊过了ETF的基础玩法和短线交易策略,相对来说门槛都不是太高。戳此回看:

→《【ETF秘籍】混A股,ETF的这些基础玩法一定得知道!》

而对于专业投资者或者资金量大的朋友来说,还可以用ETF来构建更丰富的投资策略,本文就给大家重点说说ETF套利策略的玩法。

1、折溢价套利

之所以会出现ETF套利策略,主要还是在于ETF这类产品的特殊性。由于ETF同时存在二级市场买卖交易和一级市场申购赎回机制,因此存在两个价格:

(1)ETF市价:即二级市场中ETF的实时交易价格,跟股票的价格波动一样,ETF市价会受到市场情绪、新闻事件、供求关系等因素影响,价格由交易所撮合成交。

(2)基金份额参考净值(简称IOPV):IOPV是一级市场ETF申赎的参考价格,它是按照ETF的成分股及权重,结合每只成分股的实时价格和权重计算并公布的ETF实时单位净值的估计值,通常每15秒更新一次。

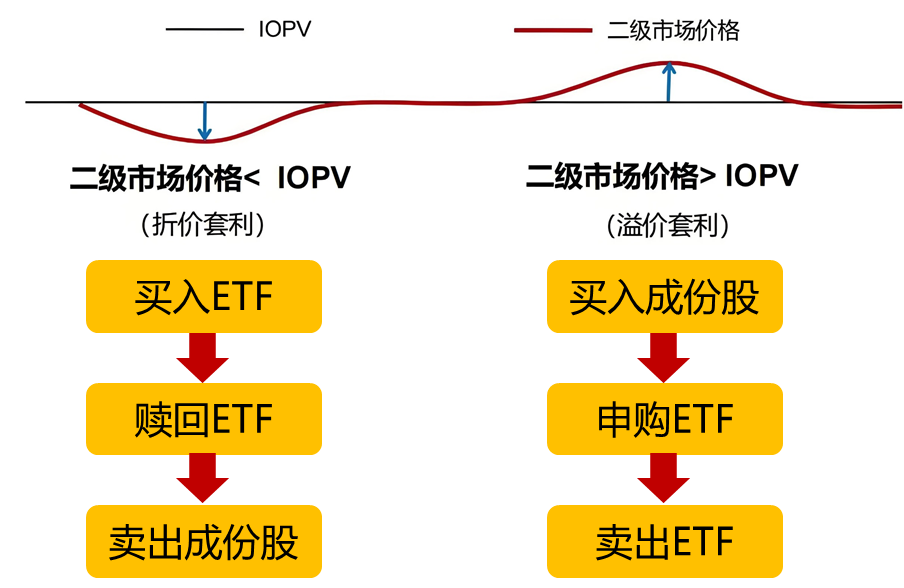

当同一ETF在两个市场上的价格存在价差的时候,就有了套利的空间。根据价差方向的不同,分为下面两种情况:

• 折价套利(反向套利):当ETF市价小于IOPV时,在二级市场买入ETF,然后赎回ETF得到一篮子股票,并立即卖出这一篮子股票。

• 溢价套利(正向套利):当ETF市价大于IOPV时,按照申购赎回清单(PCF清单)在二级市场买入一篮子股票(现金替代的部分除外),申购ETF份额,然后在二级市场卖出该ETF。

不过ETF的最小申赎单位一般多为50万份以上,对应数十万或数百万市值,所以适合专业能力较强的机构投资者以及资金体量较大的大户投资者。套利者除了需要准备充足的资金外,还要看套利的价差区间能不能覆盖交易成本,从而保证套利行为有利可图。

2、期现套利

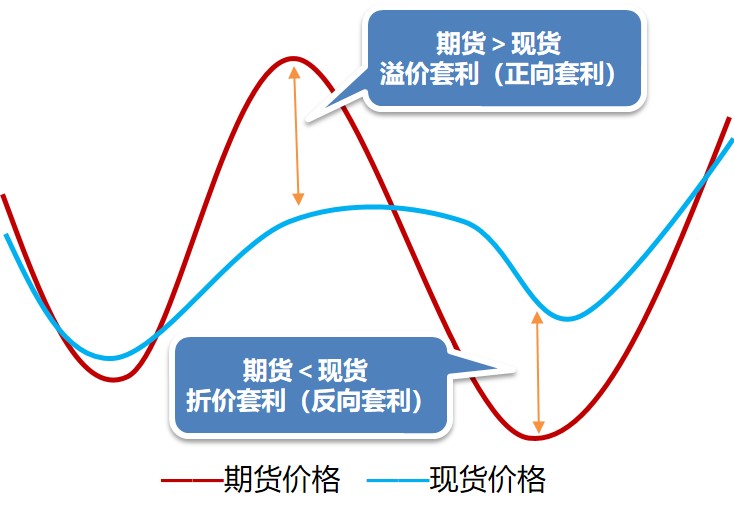

期现套利是利用股指期货价格在合约到期过程中逐渐向现货指数价位收敛的特点,当期货市场与现货市场在价格上出现差距,且这个偏离程度过大,就有可能产生套利空间,这种利用同一标的的现货和期货的价差来进行的套利就是“期现套利”。

目前期现套利仅适用于已发行的股指期货,包括上证50、沪深300、中证500、中证1000。直接买入股指现货(即股指所包含的成份股)的难度和交易成本都很高,所以更常用于期现套利的现货标的则是挂钩对应股指的ETF产品。由于ETF价格对应的实际点位与指数当前的实际点位基本一致,因此在期货价格不一致时,可以进行ETF的期现套利。

那么,如何进行ETF的期现套利呢?分两种情况:

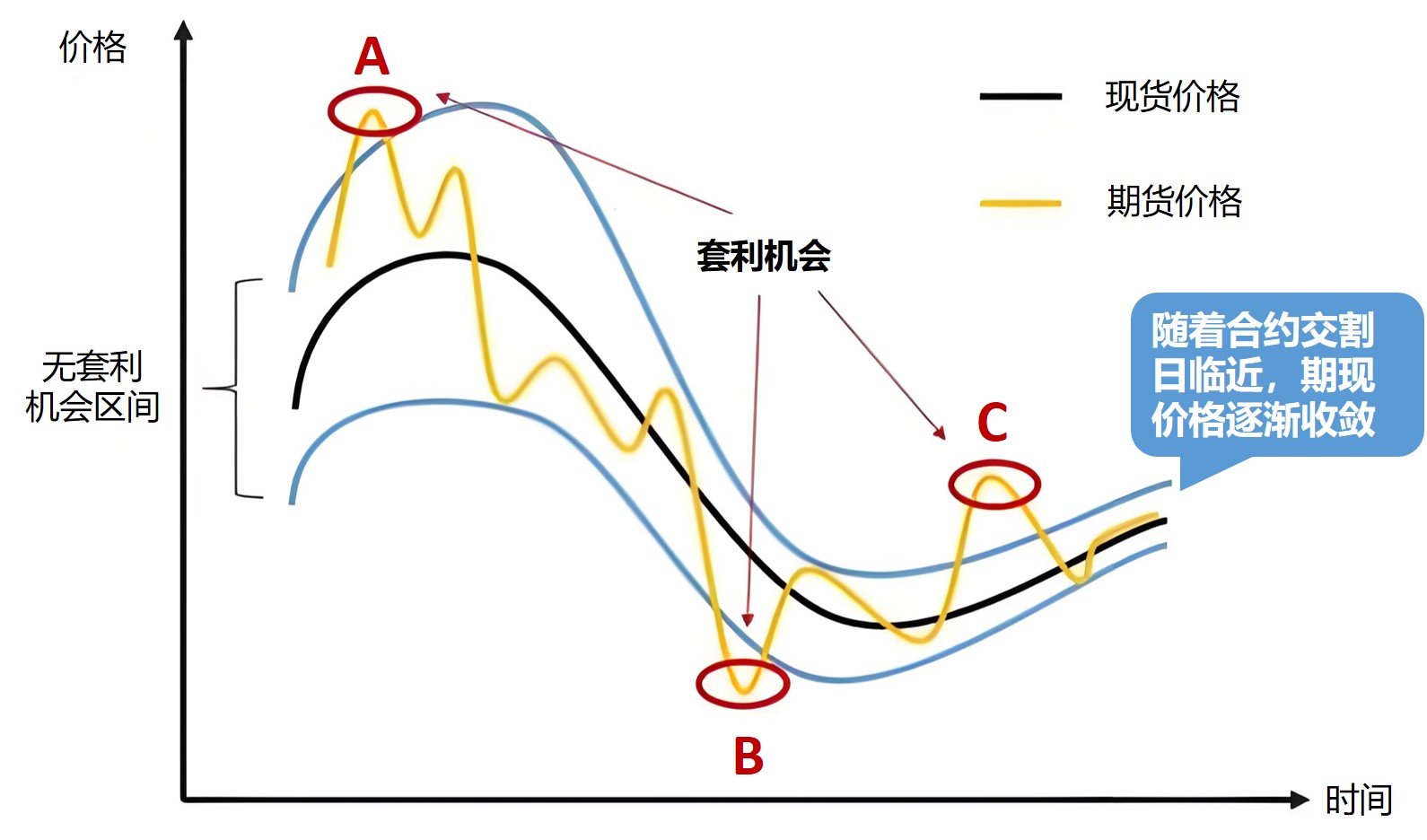

• 当期货是升水状态时,即股指期货价格高于现货ETF价格(如下图A、C点),买入现货ETF并同时卖出相关期货合约,待股指期货与现货价格收敛时卖出ETF,并将期货合约平仓,获得套利收益。

• 当期货是贴水状态时,即期货点位低于现货ETF价格(如下图B点),如ETF为融券标的,融券现货ETF并卖出,同时买入该期货合约,当现货与期货价格收敛时买入ETF,并将期货合约平仓,获得套利收益。

说明一下,在实际操作中,考虑到交易成本和磨损,如果价差过小则并不能获得想要的套利收益,所以就会沿着现货价格形成一个无套利机会区间(如上图所示),只有超过这个区间才能有效套利(如上图A、B、C点)。

总的来说,期现交易需要投资者具备一定的交易经验,不仅要保持对市场的敏感性,还要合理选择交割平仓的时间点。

【名词解释】

在期现套利策略中,常有“升水”和“贴水”的说法,那么它们具体是什么意思呢?

简单来说,升水和贴水描述的是期货价格相对于现货价格的状态。如果期货价格高于现货价格,就是升水;如果期货价格低于现货价格,就是贴水。

如果中证500期货合约现在处于贴水状态,也就是说当前中证500期货合约的交易点位低于目前中证500指数的点位;

如果沪深300期货合约现在处于升水状态,也就是说当前沪深300期货合约的交易点位高于目前沪深300指数的点位。

3、成份股事件套利

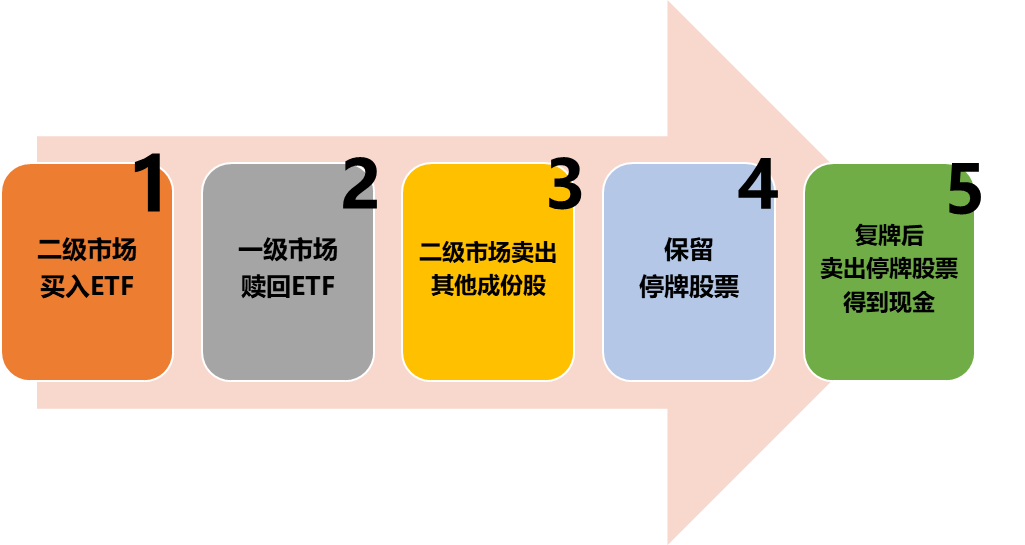

成份股事件套利主要针对停牌股。比如,某公司停牌后发布公告,称有并购重组、增发、配股等重大事件,投资者预计该股票复牌后可能会大幅波动,此时就可以通过ETF特有的股票申购赎回机制,套取想要获得的停牌股票,或减持不想继续持有的停牌股票。

举个栗子,比如某公司股票停牌后披露了重大并购重组事项,老金预期该事件对公司构成重大利好,复牌后股价将会出现大幅上涨,但该股票目前已停牌,无法在二级市场买入。老金发现科创50ETF的申购赎回清单中包含这只股票,且该股票在申购赎回清单中的现金替代标志为“允许”。于是,老金在二级市场上买入科创50ETF,把该ETF的基金份额在一级市场上赎回,从而得到50只科创50ETF的成份股组合,再把不需要的49只成份股卖掉,留下这只股票,等复牌后出现大涨时卖出,则可获得预期收益。

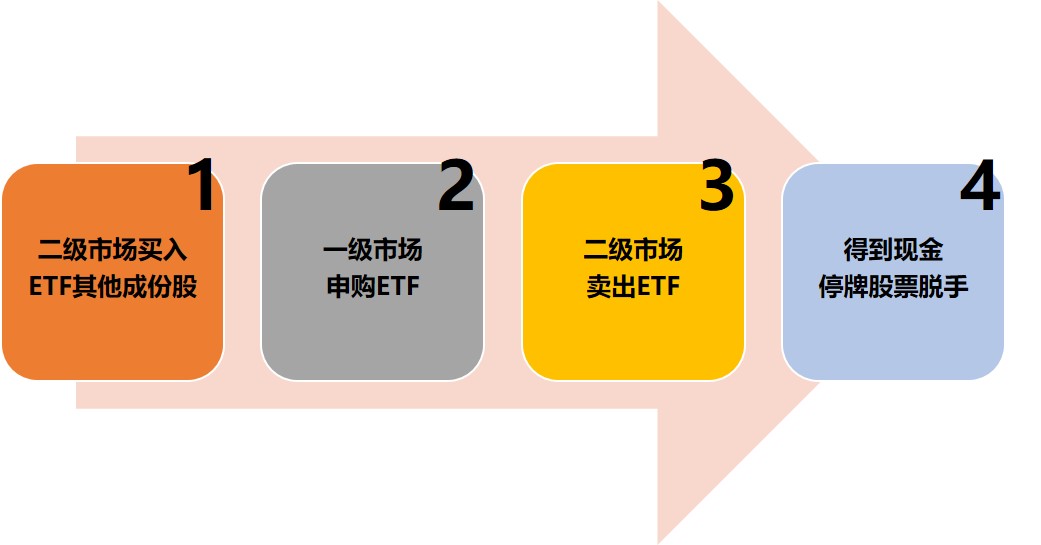

还有一种情况,如果老金恰好持有的一只停牌股票是科创50ETF的成份股,预计在复牌后会大幅下跌,但当前无法卖出,此时老金发现科创50ETF的申购赎回清单中包含这只股票,且该股票在申购赎回清单中的现金替代标志为“允许”。老金马上根据申购赎回清单中披露的成份股,在二级市场上买入了科创50ETF其他49只成分股,并和原本持有的停牌股票一起凑成一篮子50只股票,在一级市场申购科创50ETF份额,然后在二级市场上卖出该ETF,从而顺利将停牌股票脱手,降低可能的损失。

不过在实际操作中,为了保护其他投资者人的利益,或防止投资者蜂拥而至,基金公司往往会将停牌股票设置为“必须现金替代”,导致无法进行停牌股票的套利。所以,可以说停牌股票在申赎清单中现金替代标志是否设置为“允许”是成份股事件套利的前提。

【小知识】

在ETF申购赎回清单(PCF清单)中,通常会注明ETF里每只成份股的现金替代标志,一般现金替代分为3种类型:禁止现金替代(标志为“禁止”)、可以现金替代(标志为“允许”)和必须现金替代(标志为“必须”)。

【注意事项】

相对于之前介绍过的ETF基础玩法以及短线交易策略,ETF套利策略还是对投资者在套利技巧、市场判断、风险把控等方面有着更高的要求。

• 资金需求:由于ETF最小申赎单位通常在几十万份基金份额以上,所以ETF套利需要的资金量比较大,更适合机构投资者以及实力雄厚的大户参与。

• 交易操作:ETF套利机会往往转瞬即逝,所以需要通过高效且专业的交易软件来操作执行,从而以实现一篮子股票的同时买卖。

• 交易成本:ETF套利机会出现时,投资者需要事先计算下ETF交易佣金等费用,如果套利收益大于交易成本才启动套利操作,否则将无利可图。

• 风险管理:ETF套利也是一把“双刃剑”,风险始终存在,朋友们还是需要根据自身的风险承受能力进行投资。

$半导体ETF(SH512480)$$恒生科技指数ETF(SH513180)$$招商中证白酒指数(LOF)A(OTCFUND|161725)$

#华为三折叠手机火了,哪些股受益?#

本文作者可以追加内容哦 !