随着今年中证REITs全收益指数取得将近10个点的正收益,公募REITs这个品种也开始越来越受到关注。市场认为公募REITs是一种高分红资产,受益于红利资产概念的扩容;也有人认为,去年这个品种跌得很深,今年属于正常的修复;还有人认为,这个品种底层资产经营情况在恶化,虽然行情反弹,但仍然不值得投资。

具体情况如何呢?我们以数据为基础,探究一下。

图1 中证REITs全收益指数2024年收益率

图1 中证REITs全收益指数2024年收益率1.红利资产,就一定会涨吗?

我们知道,有些金融机构喜欢高分红资产,但A股红利板块已经上涨1年多,而公募REITs之前一只调整,直到今年2月才开始报复性反弹,原因或许跟一则保险信息披露新规有关——《公开发行证券的公司信息披露编报规则第4号——保险公司信息披露特别规定》,这个规定中,取消了可供出售金融资产科目,改为‘以公允价值计量且其变动计入其他综合收益的金融资产(FVOCI)’和‘以公允价值计量且其变动计入当期损益的金融资产(FVTPL)’两个科目,其中,第一个科目允许把分红频率高且稳定的资产纳入进去,期间,资产的价格波动不影响保险公司的当期投资收益。

下图是中证红利全收益和中证REITs全收益指数今年以来的走势叠加,看得出来,两者今年的启动时间略有差异,而回调阶段更是相差巨大,说明两者的逻辑存在较大差异。

图2 中证REIT全收益vs中证红利全收益指数

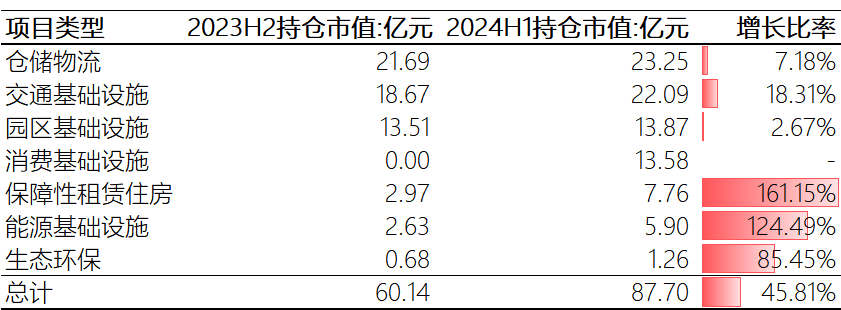

图2 中证REIT全收益vs中证红利全收益指数我们通过公募REITs的2024半年报的前十大持有人进行不完全统计,也能看出保险公司持有的REITs市值半年增长45.81%,其中,在保障性住房、能源基础设施上持仓市值增幅都超过了100%。

表1 险资持仓公募REITs市值半年变动

表1 险资持仓公募REITs市值半年变动由于是不完全数据,一些持仓市值不够大的保险账户没有进入前十大持有人,因此,预计截止今年上半年,险资持有的公募REITs市值在百亿左右,约占当时1103亿REITs总市值的9%。

2.公募REITs的二级市场情况

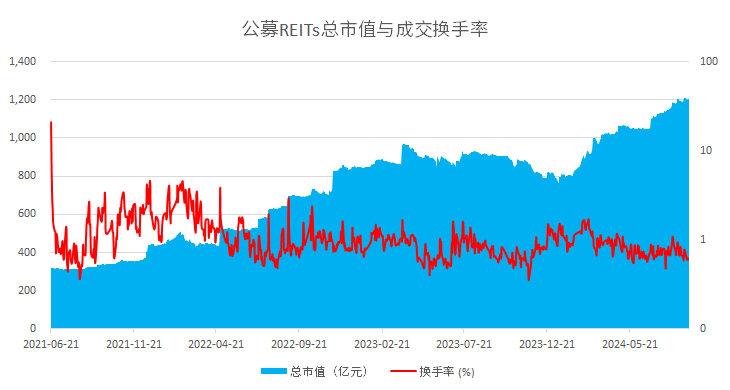

截止9月10日,当前沪深交易所在交易的REITs基金有42只,总市值1197亿元,另有已完成募集但未上市交易的5只。

今年,REITs重新获得了市场的关注,但是,它的市场特征还是比较稳定的,比如,它的交易活跃度并不高,换手率较低,散户参与度较低等。

当前,公募REITs的整体日换手率在0.5-1.0%,并未随着行情的好转而出现大幅提升,机构参与的程度较深。结合最近REITs的行情来看,险资卖出的可能性较低。

另外,我们看到几乎全部的公募REITs都在上市初期就选定了流动性做市机构,因此,这个品种的换手率虽然不高,但交易达成的难度并不会太大。

图3 公募REITs总市值与日换手率,截止20240906

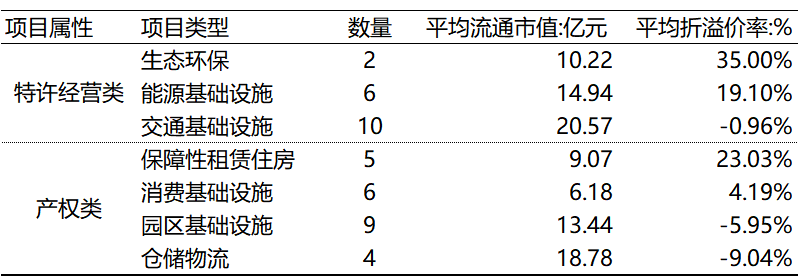

图3 公募REITs总市值与日换手率,截止20240906溢价率这块,体现了市场对这类资产的态度。目前,特许经营权里的生态环保类以35%的平均溢价率成为市场最认可的项目类型,产权类中的保障房项目以23%的平均溢价率紧随其后。

值得注意的是,鹏华深圳能源REIT项目从项目到期处置的角度判断属于产权类项目,但各方面都更像是特许经营权类项目,我们把它和其他能源基础设施项目一起放在特许经营权类中进行分析。

表2 不同类型公募REITs的折溢价率

表2 不同类型公募REITs的折溢价率3.公募REITs的发行情况

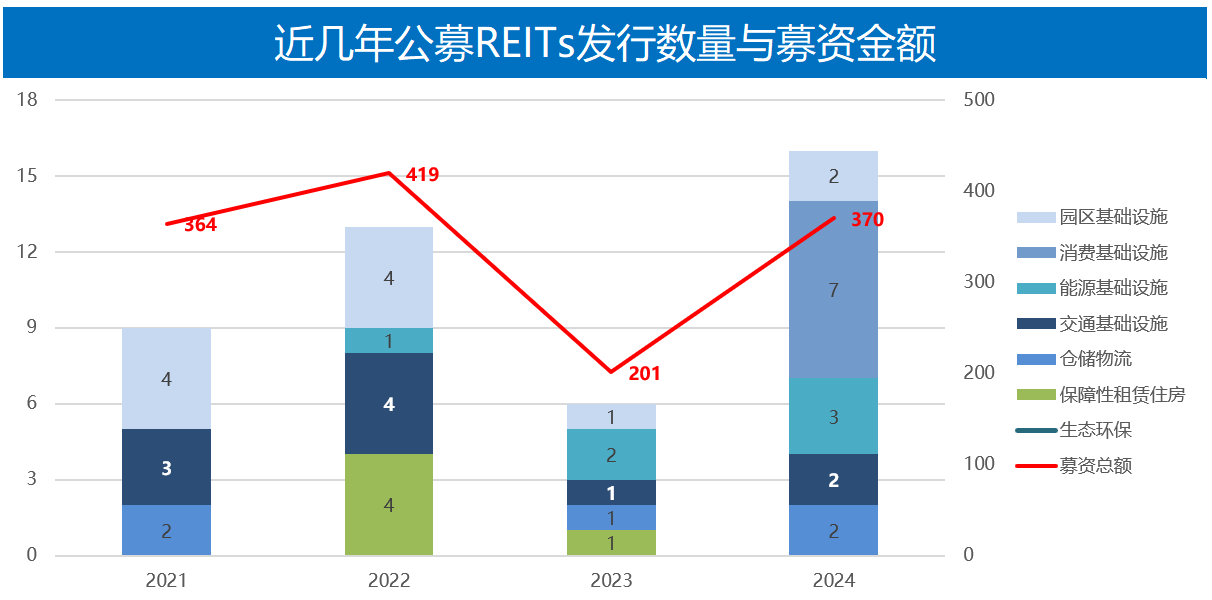

今年是公募REITs发行的大年,下图是这几年公募REITs发行的情况统计,随着9月10日华泰紫金宝湾物流仓储REIT发布提前结束募集的公告,今年总计发行了16只,募资金额达到370亿元,考虑到还有几只在等待发行中,今年募资金额超过2022年的419亿元是大概率事件。

有意思的是,今年没有发行保障房项目,但发行了很多消费基础设施项目。

图4 公募REITs发行数量与募资金额

图4 公募REITs发行数量与募资金额关于发行环节,当前参与公募REITs战略配售和网下打新比较积极的金融机构有:证券公司、保险公司、私募基金、信托机构,其中,证券公司凭借跟公募基金管理人的关系紧密,以及较强的定价能力,成为影响力较大的一类机构。

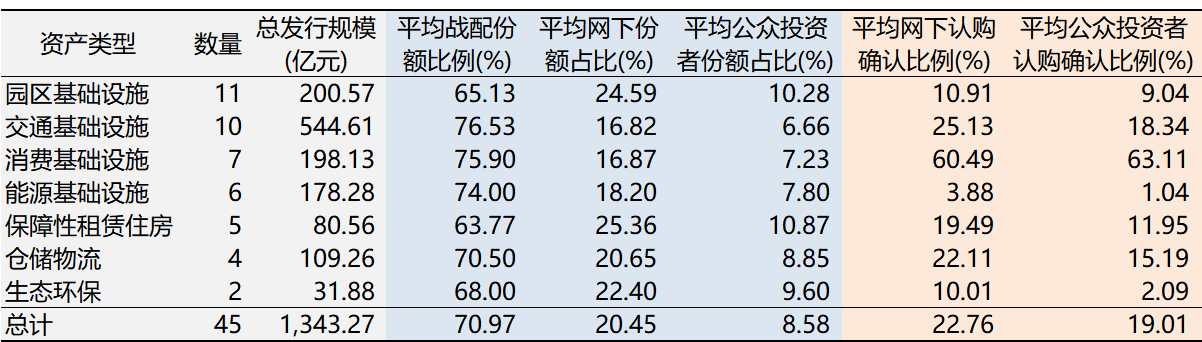

很多人关心公募REITs的发行环节,参与认购的中签率(即配售比例)情况,我们根据金融终端中的数据做了统计,整体上,网下打新的配售比例高于以网上打新为主的公众投资者打新的配售比例,两者平均分别为22.76%和19%。

需要注意的是,网下打新获配的份额,没有锁定期,但是对流通上还是做了一些限制:自本基金上市之日起前三个交易日(含上市首日)内可交易的份额不超过其获配份额的20%;自本基金上市后的第四个交易日起,网下投资者及其管理的配售对象的全部获配份额可自由流通。

表3 不同类型公募REITs的各类份额占比及认购方式的“中签率”

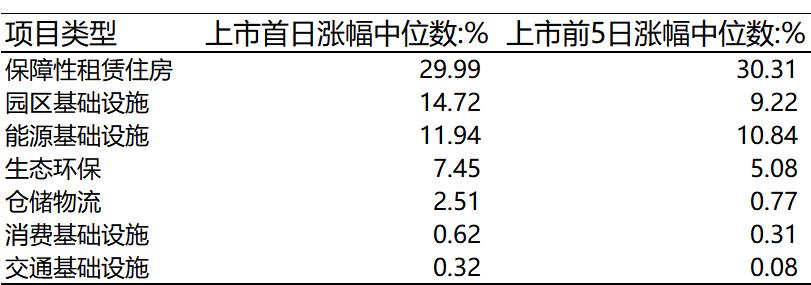

表3 不同类型公募REITs的各类份额占比及认购方式的“中签率”打新收益这块,我们统计不同类型的REITs上市首日和上市前5日涨幅中位数,可以看到,保障房以近30%的涨幅中位数,打新收益排首位,交通基础设施(高速公路)、消费基础设施(商场为主)和仓储物流项目打新收益较低。

另外,整体上,随着第四个交易日网下打新的配售份额可以全部流通,会明显压缩上市后的涨幅,因此,流动性完全没有限制的网上申购的投资者的打新收益会略高一些。

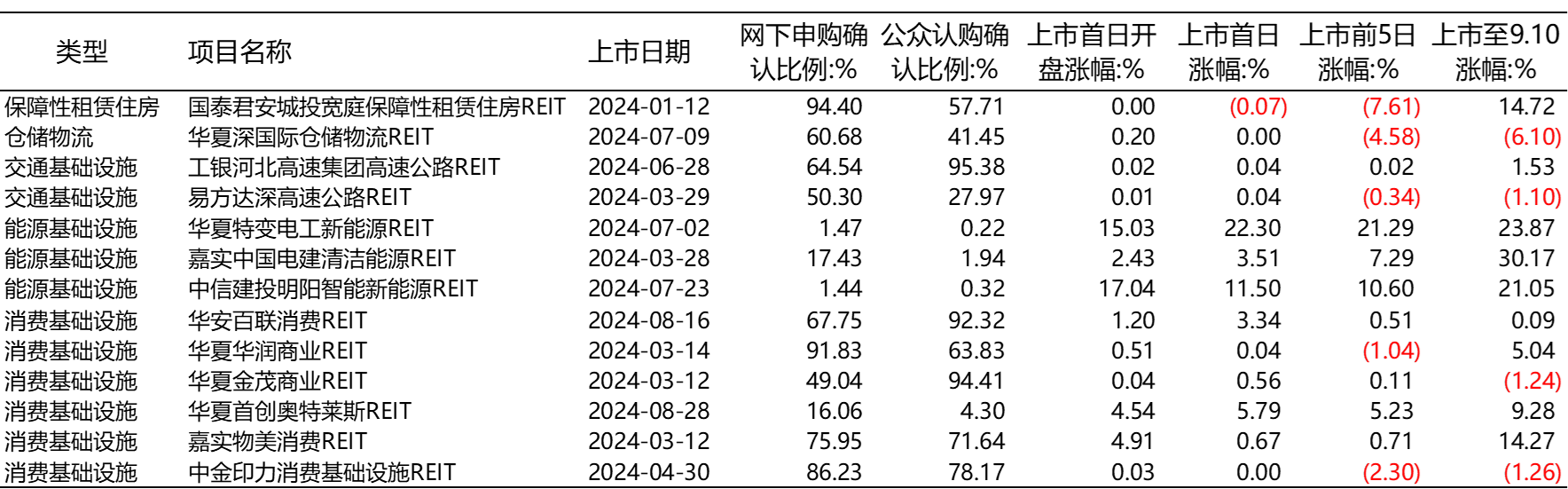

表4 不同类型公募REITs上市表现

表4 不同类型公募REITs上市表现具体看今年上市的13只公募REITs上市表现,上市开盘价格没有低于发行价格的,说明打新没有亏钱的。但是,放宽到网下打新全流通的前5个交易日,有5只跌破发行价,说明网下打新的抛压对二级市场价格影响是显著的。

表5 2024年发行的13只公募REITs上市配售比例和上市表现

表5 2024年发行的13只公募REITs上市配售比例和上市表现4.分红情况

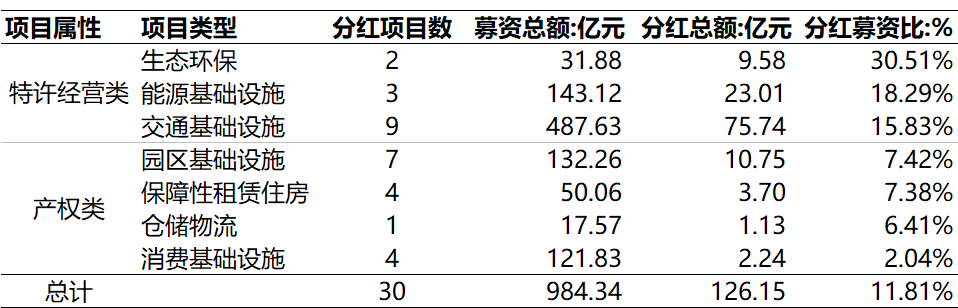

从2021年首次发行公募REITs以来,截止2024年9月6日,一共发生了144次分红,分红总额142.53亿元,剔除已发生扩募的4只REITs,剩下的30只,分红总额126.15亿元,与之对应的募资总额984.34亿,分红募资比达到11.81%。

细分看,特许经营权总的生态环保类REITs项目的分红募资比达到了30.51%,仅用了对应的REITs存续期的15%和12.6%,对持有人来说,回本进度是大超预期的。

表6 不同类型的公募REITs分红和募资对比

表6 不同类型的公募REITs分红和募资对比项目业绩情况,对REITs分红的影响是根本性的,因此,我们除了关注REITs的分红情况,更应该关注底层资产的经营情况。

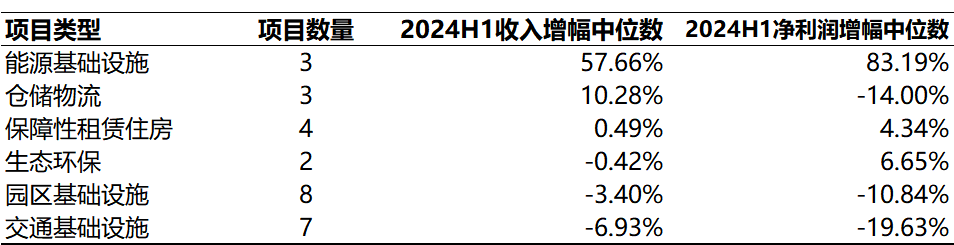

从有对比数据的27只REITs的整体统计看,2024年上半年营业收入同比增长的有11家,净利润同比增长的有10家,两项都增长的,有8家。其中,交通基础设施和园区类的经营情况整体在恶化,收入和净利润都负增,仓储物流园区属于增收不增利,能源基础设施类和生态环保类经营情况较好,保障性租赁住房的表现平稳。

表7 各类公募REITs经营情况

表7 各类公募REITs经营情况我们看到,有些公募REITs会在财报发布后召开业绩说明会,这已经是在向股票的信息披露靠近了,相信随着透明度的提升,大家对这类资产的信心也会增强。

总结

1.公募REITs这个品种今年的反弹,是前期跌幅较大、政策利好和红利资产泛化等多重利好的共同影响,其中,险资起到了重要作用。

2.公募REITs与权益资产的相关性较低的特性依然明显,但是,当前已经出现滞涨的迹象,后期能不能继续上涨,还需要底层资产运营好转的支持。

3.对于散户和普通机构来说,打新仍然是最稳妥的参与方式,亏钱概率不大。另外,寻找优质项目并持有也不错,今年部分项目配售比例较高的REITs,上市至今的涨幅也比较可观。

数据来源:wind、choice、基金季报等

#公募REITs# #战略配售# #网下打新#

$平安广州广河REIT(SZ180201)$ $鹏华深圳能源REIT(SZ180401)$ $易方达广开产园REIT(SZ180105)$

本文作者可以追加内容哦 !