一、宏观研判

(一)海外:9月降息基本确定

制造业仍旧偏弱,非制造持续改善。美国8月ISM制造业PMI持续回升至47.2%,低于预期但高于前值,已连续5月低于荣枯线;ISM非制造业PMI回升至51.5%,好于预期的和前值。就业数据总体不差。美国8月非农数据新增14.2万,低于预期但高于前值,失业率有所改善,下降至4.2%,平均时薪增速有所抬升至3.8%,劳动参与率持平。降息幅度预期有所回落,美国7月PCE及核心PCE皆符合预期,与前置持平,伴随联储官员近期鸽派论调,9月降息或已确定。结合近期PMI数据及就业情况,近期市场下修降息幅度预期。

(二)国内:经济景气水平保持稳定

经济总体保持稳定。8月份,制造业采购经理指数(PMI)为49.1%,比上月下降0.3个百分点,景气水平有所回落;非制造业商务活动指数为50.3%,较上月上升0.1个百分点,景气水平略有回升。工业企业利润稳定恢复。1—7月份,全国规模以上工业企业实现利润总额40991.7亿元,同比增长3.6%。7月份,规模以上工业企业实现利润同比增长4.1%,增速比6月份回升0.5个百分点。证监会加强离职人员入股拟上市企业的管理。近期证监会发布《证监会系统离职人员入股拟上市企业监管规定(试行)》,新增三方面规定:一是拉长离职人员入股禁止期;二是扩大对离职人员从严监管的范围;三是提出更高核查要求。维护资本市场的公开、公平、公正。

二、A股市场展望:短期或将底部盘整,耐心静侯市场转机

三、基金投资策略

(一)行业板块

从超额收益维度,中报业绩边际修复的电子、通信(光模块)、新能源、出海及出口链等超额收益有望维持修复,关注医药板块的触底回升;政策出现边际发力迹象,重心或转向刺激内需,关注相关刺激政策带动的大消费、制造板块。

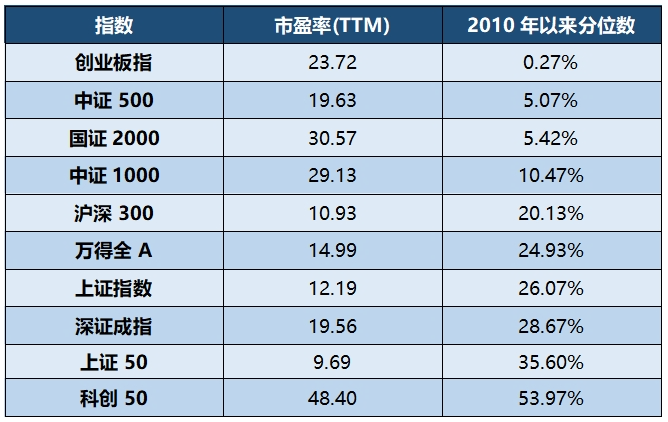

(二)指数配置

优选历史分位数低且弹性佳的指数品种配置,例如中证500、中证1000。

备注:科创50、中证1000、国证2000市盈率(TTM)为指数发布以来的分位数。

(三)策略选择

主题基金方面,重点关注互联网、TMT。互联网方面,中报业绩整体较好,宏观环境偏弱的背景下,大部分互联网平台仍能维持较好增长,而估值仍处于相对较低水平,可关注港股互联网、中概互联网等。TMT方面,AI产业大发展带来长期的投资机会。AI终端升级趋势明确,苹果、Meta、华为等消费电子大厂均将在9月发布新品。可关注消费电子、半导体、 AI算力等。量化策略方面,一方面警惕半年报后监管问询函带来的小市值的波动,另一方面关注今年整体Alpha类策略赚钱效应较差可能引发负债端的负反馈,建议配置结构上均衡配置300、500、1000的中性策略。

四、适合当下市场的产品列表

$国泰君安沪深300指数增强发起C(OTCFUND|018258)$

$国泰君安中证500指数增强C(OTCFUND|014156)$

$国泰君安品质生活混合发起C(OTCFUND|016131)$

风险提示

本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,上海国泰君安证券资产管理有限公司(以下简称“国泰君安资管”)或国泰君安资管的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责任。

国泰君安资管在本文件中的所有观点仅为本文件成文时的观点,国泰君安资管有权对其进行调整。本文件转载的第三方报告或资料皆被国泰君安资管认为可靠,但仅代表该第三方观点,并不代表国泰君安资管的立场,国泰君安资管不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为国泰君安资管所有。未经国泰君安资管的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为“国君资管”,且不得对本文件进行任何有悖原意的删节或修改。

市场有风险,投资需谨慎。国泰君安资管承诺以恪尽职守、诚实信用、谨慎勤勉的原则管理和运用产品资产,但不保证一定盈利,也不保证最低收益。国泰君安资管旗下产品的过往业绩不构成对产品未来业绩表现的保证。投资者在进行投资前应当认真阅读产品合同、招募说明书、产品资料概要等信息披露文件,自主做出投资决策,自行承担投资风险。

国泰君安资管承诺以恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益,基金的过往业绩不构成对基金未来业绩表现的保证。市场有风险,投资须谨慎。投资者应当认真阅读基金合同、招募说明书、基金产品资料概要等文件,自主做出投资决策,自行承担投资风险。国泰君安资管不就本内容涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本视频内容而引致的任何损失承担责任。

本文作者可以追加内容哦 !