摘要:

1、近期多地陆续出台政策加大以旧换新补贴力度,截至8月31日商务部汽车以旧换新信息平台已收到汽车报废更新补贴申请超80万份。光大证券认为,“金九银十”旺季临近、叠加以旧换新政策有望进一步释放存量市场换购需求,下半年汽车行业景气度有望改善。

2、近期医药行业利好较多,特别是世界领先的临床数据不断发布。未来全球流动性有望边际改善,对创新类资产的定价较为有利。同时国家政策鼓励创新药,新技术推动行业快速发展,长期看医药行业仍处在底部区间,具备较高的配置价值。

3、$养殖ETF(SZ159865)$近期净值创新低,主要是受2022年那一轮冬季猪价暴跌影响,市场对本轮猪价上涨预期降低。中报方面,上市猪企销售均价同比正增长,归母净利润同比扭亏为盈。目前养殖板块估值处于历史低位,市场情绪若好转,猪企业绩有望正面地反映在股价中。

正文:

9月11日大盘全天走势分化,创业板指日内维持高位震荡,沪指再创阶段新低。尾盘多只中证1000ETF显著放量,三桶油跌幅明显收窄。全天个股仍旧涨少跌多,截至午盘,上证指数跌0.82%报2721.8点,深证成指涨0.39%,创业板指涨1.19%,万得全A跌0.22%,万得A500跌0.04%。A股全天成交5012.5亿元,环比略减。

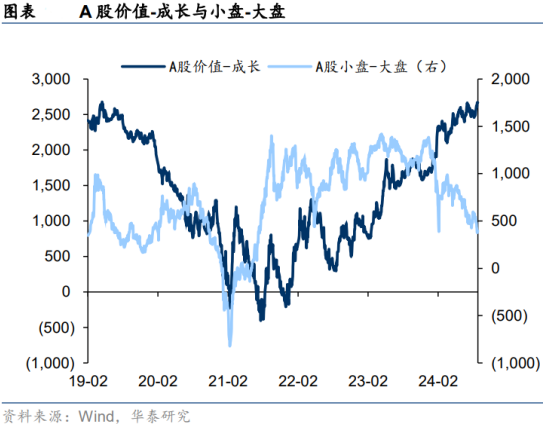

本轮价值占优的时间较久,随着2024年中报业绩落地,成长相对价值风格的ROE开始重新走阔,业绩增速差也开始触底反弹,成长跑赢价值的基本面条件或已具备。苹果和华为等大厂发布会密集,对科技行业可能形成正面的预期,产业侧的密集驱动下对成长风格同样是利好。美联储在今年9月开启降息周期的概率较大,利率周期的变化也有助于成长相对价值风格的超额收益从历史底部区间开始回升。可以适当关注科技成长宽基指数如$科创板100ETF(SH588120)$。

9月11日新能源车主题逆势上涨,相关产品$新能源车ETF(SZ159806)$收涨2.78%。

来源:WIND

基本面来看,9月10日,中国汽车工业协会(下称“中汽协”)发布8月汽车产销数据。8月,汽车产销分别完成249.2万辆和245.3万辆,环比分别增长9%和8.5%;1~8月,汽车产销分别完成1867.4万辆和1876.6万辆,同比分别增长2.5%和3%。8月,新能源汽车产销分别完成109.2万辆和110万辆,同比分别增长29.6%和30%,新能源汽车新车销量达到汽车新车总销量的44.8%。

此外近期多地陆续出台政策加大以旧换新补贴力度,截至8月31日商务部汽车以旧换新信息平台已收到汽车报废更新补贴申请超80万份。光大证券认为,“金九银十”旺季临近、叠加以旧换新政策有望进一步释放存量市场换购需求,下半年汽车行业景气度有望改善,投资者可持续关注新能源车ETF(159806)、汽车ETF(516110)投资机会。

医药板块近期表现突出,行业利好较多,特别是世界领先的临床数据不断发布,包括康方生物AK112一线肺癌优于K药、百利天恒BL01D1尿路上皮癌等新适应症数据优异、科伦博泰SKB264内膜癌宫颈癌等适应症数据优异、信达IBI363数据优异等。

除此之外,政策端,7月国务院常务会议审议通过《全链条支持创新药发展实施方案》全链条强化政策保障,统筹用好价格管理、医保支付、商业保险、药品配备使用、投融资等政策,优化审评审批和医疗机构考核机制,合力助推创新药突破发展。

另外国家医保局正式发布DRG/DIP付费2.0版分组方案,创新药有望通过特例单议机制在体系中除外支付,特例单议数量原则上为DRG出院总病例的5%或DIP出院总病例的5‰以内。

2024年上半年,医药行业上市公司整体营业收入与归母净利润分别同比下降1.43%和9.79%。主要受到部分公司基数效应、政策扰动及外部环境等因素影响。特别是感冒呼吸品类的中成药公司、疫苗、IVD、CXO公司等,此前基数较高。

未来全球流动性有望边际改善,对创新类资产的定价较为有利。同时国家政策鼓励创新药,新技术推动行业快速发展,长期看医药行业仍处于底部区间,具备较高的配置价值,可以关注生物医药ETF(512290)、医疗ETF(159828)、创新药沪深港ETF(517110)。

养殖ETF(159865)9月11日继续调整,创下上市以来净值的新低。

来源:WIND

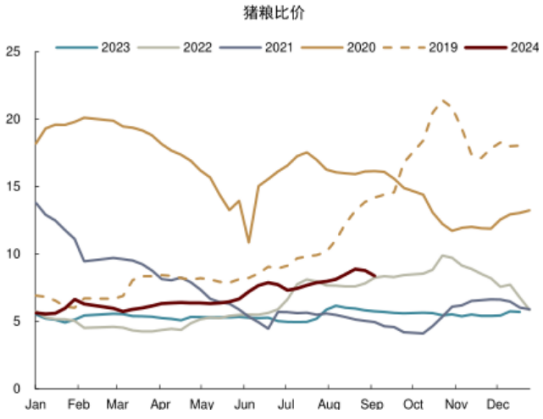

2022年冬季猪价快速暴跌使得投资者在本轮猪周期中加深了对于二次育肥集中出栏的担忧,市场对猪价未来上涨时间空间的预期降低。2022年11月至2023年1月期间,体重从126.6kg降至123.4kg左右,猪价也从最高的26.6元/kg跌至15元/kg以下。正信期货指出从历史数据来看,2022年10月底标肥价差达到最低后,二育开始集中出栏,当标肥价差达到峰值后,猪价或将面临二育降库的冲击。

数据来源:wind,中金公司

此外市场对于猪周期的投资价值也在重新定义,一个共识是非洲猪瘟带来的2019-2020超级大猪周期较难再次出现;还有一个存在争议的认知是高度资本化后散养户的比例显著下降,猪周期可能会出现弱化。

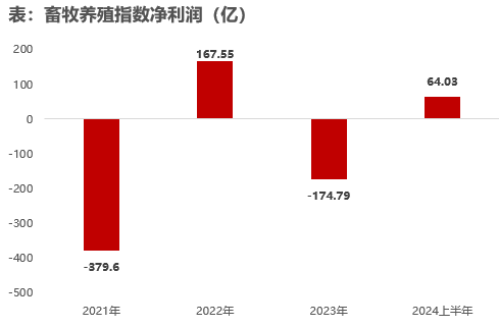

中报还是如预期般扭亏为盈,但指数走势并没有出现正面表现。从已披露的上市公司销售简报看,2024年上半年上市猪企商品猪销售均价同比均实现正增长,大部分企业均价落在14.0-15.5元/公斤区间。2024年上半年17家上市猪企合计实现归母净利润14.3亿元,同比大幅实现扭亏为盈;其中2024二季度合计实现归母净利润75.5亿元,同环比也均实现扭亏为盈。

数据来源:wind

目前养殖板块估值处于历史极低位置,即使存在一些基本面上的瑕疵,悲观的预期或也基本反映在了股价之中。如果市场情绪后续好转,上市猪企业绩端好转有望被正常地反映到股价之中。从中短期看,养殖板块行情或有两个催化:一是后续二次育肥出库影响低于预期,高猪价持续时间超预期,二是冬季和明年需求超预期向好(而非二次育肥增加库存)推动的猪价超预期。长期来看,下半年企业资产负债表有望修复,盈利向好;上市公司降本增效,市场占有率或进一步提升。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !